Финансист ответил, в какой валюте хранить деньги в ближайшие месяцы

https://ria.ru/20211229/valyuta-1765922506.html

Финансист ответил, в какой валюте хранить деньги в ближайшие месяцы

Финансист ответил, в какой валюте хранить деньги в ближайшие месяцы — РИА Новости, 29.12.2021

Финансист ответил, в какой валюте хранить деньги в ближайшие месяцы

ФРС США в октябре объявила о скором сворачивании программы выкупа активов. После ускорения этого процесса на прошлой неделе доллар начал укрепляться к… РИА Новости, 29.12.2021

2021-12-29T04:15

2021-12-29T04:15

2021-12-29T08:39

экономика

доллар

сша

федеральная резервная система сша

россия

михаил коган

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/155027/58/1550275804_0:160:3074:1889_1920x0_80_0_0_03b57e97c8d79caa81c2b0a2756e0ea4.jpg

МОСКВА, 29 дек — РИА Новости. ФРС США в октябре объявила о скором сворачивании программы выкупа активов. После ускорения этого процесса на прошлой неделе доллар начал укрепляться к остальным, наиболее сильным мировым валютам, рассказал агентству «Прайм» руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган.Доллар США по отношению к евро подорожал с 1,19 до 1,13 на фоне общей слабости европейской валюты и энергетического кризиса.Факты таковы, что сбережения, которые не планируются к тратам в долгосрочном периоде, лучше держать в долларах или евро, пояснил специалист.“Достаточно хороши для инвестиций на долгий срок швейцарский франк и иена, есть перспективы роста также и у норвежской кроны, но это валюта — уже условного “второго эшелона””, — заключил он.

ФРС США в октябре объявила о скором сворачивании программы выкупа активов. После ускорения этого процесса на прошлой неделе доллар начал укрепляться к остальным, наиболее сильным мировым валютам, рассказал агентству «Прайм» руководитель отдела аналитических исследований «Высшей школы управления финансами» Михаил Коган.Доллар США по отношению к евро подорожал с 1,19 до 1,13 на фоне общей слабости европейской валюты и энергетического кризиса.Факты таковы, что сбережения, которые не планируются к тратам в долгосрочном периоде, лучше держать в долларах или евро, пояснил специалист.“Достаточно хороши для инвестиций на долгий срок швейцарский франк и иена, есть перспективы роста также и у норвежской кроны, но это валюта — уже условного “второго эшелона””, — заключил он.

https://ria.ru/20211221/dollar-1764634483.html

сша

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/155027/58/1550275804_172:0:2903:2048_1920x0_80_0_0_c496e2a1fbd81778056ad7151f47c921.jpgРИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, доллар, сша, федеральная резервная система сша, россия, михаил коган

04:15 29.12.2021 (обновлено: 08:39 29.12. 2021)

2021)Финансист ответил, в какой валюте хранить деньги в ближайшие месяцы

в какой валюте выгоднее хранить деньги в 2021-м?

В чем лучше хранить деньги – гривнах, долларах или евро? Здесь подробно расписано, как сберечь вложения

Пандемия заставила все страны вливать новые деньги в экономику, чтобы та не рухнула. Это помогло: она активно растет. Но сейчас инвесторов больше интересует актуальная валюта, которая сможет устоять перед нынешней инфляцией.

В рекламном материале MC.today криптобиржа Currency.com разберет три валюты – евро, гривну и доллар – и расскажет, как сохранить вложения в 2021 году.

1Евро

Валюта еврозоны.

Евро считается наиболее устойчивой валютой, в которую предпочитают вкладывать инвесторы. Однако 2020–2021 годы внесли в это свои коррективы. С сентября 2020 года по февраль 2021-го в еврозоне была дефляция до 0,3%. Это означает, что деньги не дешевели, а дорожали.

На криптобирже Currency.

Дефляция может показаться лучшим вариантом по сравнению с инфляцией, но на деле это не так. Если в стране бушует дефляция, цены на товары и услуги зачастую снижаются. Компании могут начать увольнять персонал, ведь прибыли становится меньше. Люди видят, что цены снижаются, и откладывают покупку каких-либо дорогих вещей, ведь цена точно опустится еще ниже. Потребительская способность сокращается, количество рабочих мест тоже.

В этот раз все обошлось без последствий, ведь:

- Дефляция длилась недолго.

- Ее уровень не превышал критические отметки.

Кроме того, еврозона серьезно пострадала от последствий коронавирусной инфекции. Даже к лету 2021 года в отдельных странах или регионах все еще действует жесткий локдаун. Количество заболевших и смертность тоже впечатляют. Но если смотреть на индекс потребительских цен ( – Прим. ред.), то здесь открывается совершенно иная картина. Инфляция сначала вернулась к доковидным значениям, а после немного превысила этот показатель, но все еще остается на допустимом уровне – 2%. Учитывая, что еврозона вливала огромные суммы в экономику, чтобы ее поддержать, ситуация развивается благоприятно.

– Прим. ред.), то здесь открывается совершенно иная картина. Инфляция сначала вернулась к доковидным значениям, а после немного превысила этот показатель, но все еще остается на допустимом уровне – 2%. Учитывая, что еврозона вливала огромные суммы в экономику, чтобы ее поддержать, ситуация развивается благоприятно.

Единственное, что может сейчас настораживать, – это будущее еврозоны.

На криптобирже Currency.com можно торговать более чем 130 токенизированными валютами

Еще в апреле 2021 года Европейский центральный банк предположил, что к 2021 году инфляция достигнет 1,8%, после чего остановится и немного снизится. Однако уже в мае 2021-го инфляция достигла 2%.

Гораздо меньший показатель, чем у некоторых других мировых валют, но все же он превысил ожидания. Это немного пошатнуло веру инвесторов в евро, после чего они начали выводить средства из этой валюты.

Еще один фактор не в пользу евро – то, что в еврозоне никак не решают проблему с безработицей, хотя такие инициативы высказывали в парламенте.

2Доллар

Доллар давно перестал быть валютой одной страны и превратился в инструмент международного обмена. С самого начала пандемии вплоть до апреля 2021 года уровень инфляции доллара держался от 0,1% до 2,6%. А вот инфляция за май оказалась хуже прогнозов и составила 5%. Последний раз такое было еще в 2008 году, во время кризиса ипотечного кредитования. Рынок упал, и больше всего это ощутил крипторынок.

На криптобирже Currency.com можно купить более чем 130 токенизированных валют

Мировые эксперты предсказывали такой исход, ведь Федеральная резервная служба США не может постоянно вливать новые доллары в экономическую систему без последствий. Многие уже прогнозируют закат доллара как мирового платежного инструмента. Сложно согласиться с этим, ведь в Федеральной резервной службе США вряд ли работают некомпетентные люди. Если у доллара такой уровень инфляции, значит, этот вариант тоже учитывали, когда составляли план политики количественного смягчения (

Если у доллара такой уровень инфляции, значит, этот вариант тоже учитывали, когда составляли план политики количественного смягчения (

Нужно учитывать, что в 2020 году напечатали 22% всех существующих когда-либо долларов – 9 трлн. Надеяться на то, что это незаметно пройдет и для доллара, и для экономики, не совсем логично. Последствия должны были появиться, и сейчас мы их видим.

Кроме того, большую роль сыграла смена президента в США. Джо Байден стал президентом США в январе 2021 года. С этого момента начали активно принимать пакеты стимулирования для различных секторов экономики США. Еще несколько триллионов долларов влили в экономику уже при Байдене, то есть добавляем их к предыдущим $9 трлн.

На криптобирже Currency.com можно торговать более чем 130 токенизированными валютами

Также демократы и Джо разработали план восстановления экономики, который стартует с нового финансового года – с октября 2021-го. В следующие 10 лет в экономику США хотят влить еще около $5 трлн, большую часть которых – в ближайшие три года. Основные цели стимулирования – поддержать семьи и обеспечить рабочие места.

В следующие 10 лет в экономику США хотят влить еще около $5 трлн, большую часть которых – в ближайшие три года. Основные цели стимулирования – поддержать семьи и обеспечить рабочие места.

Сейчас трудно сказать, насколько это хорошая идея. Однако понятно, что вливать в экономику продолжат, хотя Федеральная резервная служба США и заявляет о том, что собирается сворачивать политику количественного смягчения. Сейчас ситуация такая: инфляция доллара составляет 5% и не совсем понятно, каким будет следующий показатель.

3Гривна

Национальная валюта Украины. По сравнению с евро и долларом у гривны с инфляцией все отлично – она стоит на уровне 1,3%. Даже в момент мартовского обвала 2020 года украинская гривна держалась в разы лучше рубля. Однако и это не мотивирует инвесторов вкладываться в гривну. Объяснение простое – политическая ситуация в стране далека от стабильной. Есть мнение, что в скором будущем украинскую гривну ждет девальвация.

На криптобирже Currency. com можно купить более чем 130 токенизированных валют

com можно купить более чем 130 токенизированных валют

За 2021 финансовый год Украина должна вернуть около $25 млрд долгов, а это довольно большая сумма для нее. 2020 год был провальным для экспорта в любой стране, поэтому у Украины может не хватать средств на создание «подушки» для национальной валюты. Количество наличных средств в стране выросло на 25%.

Еще один момент заключается в том, что облигации внутреннего государственного займа Украины (ОВГЗ) выдают под рекордные 10%. Такой процент по облигациям может обеспечить лишь компания или корпорация, которая нуждается в деньгах, а не государство, чьи ОГВЗ подкреплены суверенитетом. Конечно, нужно учитывать ключевую ставку в 6%, которую собираются поднимать, если увеличится инфляционное давление.

Стоит обратить внимание и на ВВП Украины. С августа 2020 года эти данные ни разу не были положительными. Уже восемь месяцев подряд ВВП Украины неуклонно снижается.

Если сложить все факторы вместе, то получается, у гривны нет обоснованных условий, чтобы быть стабильной. ВВП не растет, доходность по облигациям не обоснованна, количество наличных средств превышает допустимый объем. Даже украинские экономисты сходятся во мнении: гривна может обвалиться неожиданно и глубоко. Хотя уровень инфляции и меньше, чем у других представленных валют, инвестировать в гривну сегодня – идея сомнительная.

ВВП не растет, доходность по облигациям не обоснованна, количество наличных средств превышает допустимый объем. Даже украинские экономисты сходятся во мнении: гривна может обвалиться неожиданно и глубоко. Хотя уровень инфляции и меньше, чем у других представленных валют, инвестировать в гривну сегодня – идея сомнительная.

На криптобирже Currency.com можно торговать более чем 130 токенизированными валютами

В какую валюту лучше инвестировать

Вывод: по нашему мнению, наиболее интересный рынок для инвестиций сейчас – это евро. Инфляция находится на приемлемом уровне, в еврозоне стабильная ситуация, а политику вливания средств в экономику собираются сворачивать.

В то же время доллар все еще остается привлекательным для инвестирования, но он немного утратил свою актуальность. Учитывая, что американская экономика считается крупнейшей в мире, доллар определенно вернет себе утраченные позиции, но сейчас лучше воздержаться от инвестиций в него. Что касается гривны, здесь ситуация, как и годами ранее: неустойчивый политический строй может повлечь внезапный обвал.

На криптобирже Currency.com можно купить более чем 130 токенизированных валют

Инвестировать с Currency.com

Сообщение содержит информацию о движении рынка, не является инвестиционным исследованием, не должно рассматриваться в качестве инвестиционного совета и является субъективной точкой зрения на объект сообщения автора материала. Прошлые показатели не являются надежным индикатором будущей динамики цен.

Этот материал – не редакционныйЭто – личное мнение его автора. Редакция может не разделять это мнение.

Доллар падает, а гривня неустойчива? В какой валюте хранить деньги в 2022 году — Экономика

Чаще украинцы экономят свои средства в гривнах, долларах, евро / Фото: Getty Images

Согласно многочисленным опросам, проведенным среди украинцев, для сбережений чаще всего они выбирают доллар США. Популярны также евро и, в связи с заработками в Польше, польский злотый.

Сайт «Сегодня» поинтересовался мнением представителей разных слоев населения, в какой валюте они хранят свои средства.

В 2021 году Украина вошла с курсом 28,27 грн за доллар. Постепенно гривня укреплялась. В конце ноября мы сообщали, что курс доллара был на уровне 27,12 грн. Официальный курс по состоянию на 15 декабря составляет 27 грн за доллар США.

Почему гривня так резко обесценилась?

Большинство экспертов по экономике в один голос заявляют: причина одна – информация о возможной полномасштабной войне на территории Украины. Инвесторы массово начали выходить с украинского рынка, а украинцы, в свою очередь, массово скупали доллары.

Кстати, по данным НБУ, с начала ноября покупка валюты населением достигла 200 миллионов долларов.

Но подобная ситуация была не весь год. В течение длительного времени гривня держалась на стабильном уровне и даже вошла в ТОП-10 наиболее укрепившихся валют мира. Приблизительно два месяца назад агентство Bloomberg опубликовало исследование, свидетельствующее, что за январь – сентябрь 2021 года украинская гривня окрепла и заняла 6-е место среди 146 других валют.

Эксперты утверждают, что на это повлияли и выгодные ставки для вложений инвесторов в украинские государственные облигации, и наши гастарбайтеры (которые привезли в страну немало валюты), и стоимость экспортной продукции аграриев (в этом году она выше на 25%, чем в прошлом году).

Что думаю об этом украинцы?

«Сегодня» узнал мнение представителей трех категорий населения: работника госучреждения, предпринимателя и заробитчанина.

«Ситуация в Украине и мире нестабильна. Сейчас никто не знает, как лучше хранить свои сбережения, в какой валюте. Поэтому у меня есть часть сбережений в долларах, часть в евро, немного в злотых. Гривня в обращении постоянно, ее не храню, — говорит ФЛП Виктор с Волыни.

«Если было бы что, может, я бы и экономила. А так мне нет смысла менять гривни в доллары, чтобы до конца месяца сделать это наоборот и вдобавок ко всему потерять на обмене», — говорит учитель младших классов Наталья.

«Храню в долларах, потому что и хранил так всегда. По-моему, это одна из самых стабильных валют. Да и в Украине есть немало заведений, магазинов, где рассчитаться можно в долларах в случае чего, — говорит заробитчанин Валерий.

Что советуют эксперты?

Эксперты криптобиржи Currency.com советуют хранить свои средства в долларах. Когда ситуация на мировых рынках ухудшается, доллар начинает расти, в отличие от других валют. Поэтому при падении акций, облигаций и других активов он будет хорошим вариантом для хранения, так как устойчив к кризисам.

Однако эксперты отмечают, что коронавирус пошатнул позицию доллара и сильно увеличил его инфляцию, которая сейчас составляет 5-6%.

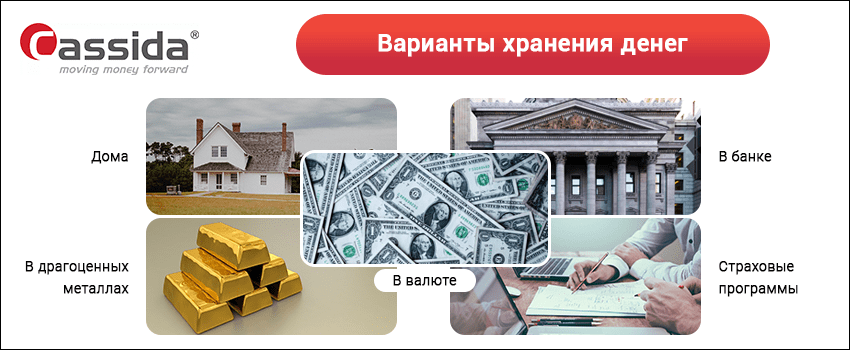

Диверсификация. Что значит это понятие? Говоря просто, это хранение средств не в одной, а сразу в нескольких валютах с разными рисками. Тогда даже если курс одной из валют просядет, вы не потеряете значительную часть своих накоплений. Такой способ хранения денег влечет минимальные риски.

Такой способ хранения денег влечет минимальные риски.

Эксперты по экономике предлагают следующие варианты структуры финансовой корзины:

- для любителей доллара. Половину своих средств хранить в долларах, 30% – в евро и 20% – в гривне. Объяснение: доллар – одна из наиболее стабильных валют, поэтому риски минимальны. Обесценение валюты не сильно отразится на вашем финансовом портфеле;

- для «гривневых фанатов». Половину средств хранить в гривне, а остальные 50% разделить между евро и долларом. Наиболее надежный и прибыльный вариант, но при условии, когда в стране стабильная экономическая и политическая ситуация.

- сбалансированный подход. Разделить свои сбережения поровну по валютам: доллар – 35%, гривня – 30%, евро – 35%. Это сбалансированный и универсальный вариант. Подходит он для тех случаев, когда спрогнозировать ситуацию в стране крайне затруднительно, когда нет большой уверенности в стабильности национальной валюты.

Что будет с украинской экономикой в 2022 году

Как говорят в Минэкономики, главную роль в развитии играет фактор преодоления пандемии COVID-19 как в мире, так и внутри страны. Поэтому прогнозы восстановления украинской экономики и ее развития в 2022 году все еще остаются под вопросом.

Эксперты ожидают роста ВВП в 2022 году на 3,6%. Такой уровень ВВП обусловлен уменьшением инвестиций в Украину.

Раньше мы рассказывали, к чему стоит готовиться украинцам, чтобы потом не платить штрафы и не лишиться работы.

Также мы узнавали, что ожидает мировую экономику в 2022 году, и анализировали 10 рисков, которые повлияют на ее развитие.

В какой валюте хранить деньги, лучшие программы в Украине

В какой валюте хранить деньги?

Если возникает вопрос куда вкладывать финансы, чтобы спокойно спать по ночам и не пугаться каждого шороха, находится масса разных ответов. И сейчас мы говорим не о миллионах долларов, которые доступны только элите, а про обычные доходы среднестатистического украинца, полученные усердным трудом.

Поэтому отбросим варианты покупки ценных металлов или недвижимости, и рассмотрим вопросы, которые кажутся ближе к простому жителю страны. А именно вопрос о том в чем же держать деньги или в какой валюте это лучше делать.

По каким причинам иностранная валюта в приоритете?

Как известно, держать на перспективу денежные средства в национальной валюте рискованно, ведь постоянные колебание финансового рынка могут обнулить все сбережение в самые короткие сроки.

С другой стороны желательно сохранить некоторую сумму национальной валюты в качестве “финансовой подушки”, которая предназначена для непредвиденных ситуаций или форс-мажоров. А также используется для погашения постоянных нужд в виде покупок товаров или услуг.

Эта проблема возникает не только из-за инфляции, а в большей степени из-за недоверия граждан к финансовой и банковской системе страны, а также ее руководству.

В связи с этим внимание украинцев переключается на иностранные валюты, зачастую это доллар или евро. Хотя также не стоит недооценивать швейцарский франк или британский фунт.

Хотя также не стоит недооценивать швейцарский франк или британский фунт.

Подробней о каждой из них мы поговорим ниже в статье. А сейчас рассмотрим несколько рекомендаций о том, какие правила нужно соблюдать, чтобы не потерять свои сбережения.

Что нужно помнить для хранения средств в валюте?

Большинство финансовых экспертов при ответе на вопрос: в чем надежнее хранить деньги, сходятся в единое мнения, что соблюдение правила диверсификации снижает риски потерять Ваши накопления.

Суть этого правила состоит в распределении инвестиций в разные активы, что поможет при просадке одного из них не понести огромные убытки, так как другие будут в прибыли.

Рекомендуется хранить деньги как минимум в трех валютах, включая те, в которых состоит Ваша основная расходная часть. Это позволит в случае непредвиденных ситуаций всегда иметь деньги под рукой.

Другим “золотым” правилом накопления средств является долгосрочная перспектива. Согласитесь, нет смысла покупать валюту, а в конце месяца менять обратно, так как не хватило денег на еду. При такой “стратегии” финансовые убытки неизбежны.

Согласитесь, нет смысла покупать валюту, а в конце месяца менять обратно, так как не хватило денег на еду. При такой “стратегии” финансовые убытки неизбежны.

Сохранить или приумножить?

Многие хотят все и сразу. Им недостаточно удачно сохранить капитал от инфляции или воров, но появляется желание и приумножить его. К сожалению, в большинстве случаев приходится выбирать одну из этих стратегий, и на нее делать свою ставку.

Приумножение капитала всегда сопровождено с риском, и при неблагоприятном сценарии можно потерять часть сбережений. При этом непосредственно на результат влияют Ваши профессиональные знания в области финансов. Зачастую компетентность находится на низком уровне, и заработать, ничего не делая, не получается.

С другой стороны можно обратится к специалистам, но гарантий на рынке финансов не дает никто, только твердят про минимальные риски. К тому же услуги экспертов стоят немалые деньги, и вряд ли будут оправданы.

Поэтому при отсутствии консультации опытного специалиста лучше ограничится только целью сохранения средств.

В чем хранить деньги в 2020 году?

Мировыми лидерами по стабильности и надежности в 2020 году являются доллар США, евро, британский фунт и швейцарский франк. Как и обещали выше, мы рассмотрим подробней каждую из этих валют, и сопоставим плюсы и минусы хранения денег в той или иной валюте.

Каждая из них заслужила авторитет устойчивой валюты к влиянию внешних экономических факторов, и подтверждают это из года в год.

Хранение в долларах США

Как известно мировой валютой по-прежнему остается доллар США. Львиная доля активов и большинство транзакций проводятся именно в американской валюте.

Несмотря на то, что в Америке иногда случаются разного рода катаклизмы и бедствия, которые потрясают курс валюты,экономическая ситуация США остается стабильной, а доллар — одной из самых надежных валют для хранения средств.

Совсем недавно действующий президент Америки Дональд Трамп создал план для привлечения вкладов в инфраструктуру страны. Данная программа должна существенно поднять деловую активность США на международной арене. Вследствии, это повысит интерес инвесторов к гособлигациям и увеличит количество вкладов в американские банки. Деятельность президента станет своеобразным сигналом для старта вложений в экономику США.

Подобные инвестиции укрепят и без того надежный доллар, и сделают хранение Ваших сбережений в этой валюте полностью безопасными.

Хранение в Евро

Евросоюз обладает одной из самых сильных экономик, которые активно поддерживают такие страны как Германия и Франция. Но события 2008 года пошатнули “несокрушимый” союз, и заставили изрядно понервничать инвесторов.

Оказавшись на гране банкротства, Греция не слабо подкосила всю экономику Евросоюза, что привело к большому кризису, который на сегодняшний день полностью не стабилизирован. Только благодаря действиям властей Евросоюза, Греция еще остается на плаву.

Только благодаря действиям властей Евросоюза, Греция еще остается на плаву.

Поскольку Афины все еще не могут самостоятельно погасить государственный долг, подобный кризис может разгореться с новой силой в ближайшее время.

Но несмотря на это, валюта показывает стабильность, и часть денежных сбережений можете смело переводить в Евро.

Хранение в британских фунтах

Британский фунт является не менее устойчивой валютой чем доллар или евро. Хотя в Украине он не настолько популярен, и многие ошибочно даже не рассматривают его в качестве инвестиций.

После выхода Великобритании из состава Евросоюза в 2017 году, фунт потерял в цене около 10%, но многовековая история стабильности экономики, надежность активов и масса резервов, которые копились веками, решительно восстанавливают позиции Британии.

На сегодня Соединенное Королевство располагает развитой экономикой, а Лондон является одним из ведущих финансовых центров мира, поэтому поводов для дальнейшего ослабления британского фунта нет, что делает инвестицию в эту валюту идеальным вариантом для сбережения накопленных средств.

Как известно, эталоном надежности всегда считалась Швейцария, поэтому в чем же лучше держать деньги, как не в швейцарских франках. Уже довольно длительный период эта валюта держит стабильность, что и есть залогом привлекательности для инвесторов.

Не менее важным фактом является статус международного платежного средства и мирового резерва, что подтверждает надежность и безопасность валюты.

Единственным недостатком является его относительно низкая популярность за пределами страны. Всего несколько банков по всему СНГ дают возможность открыть счет в швейцарской валюте.

Поэтому если у Вас таки появится возможность приобрести швейцарский франк, считайте что они останутся в целости и сохранности на многие годы.

Вывод

В любом случае сохранность Ваших сбережений зависит только от Вас. Ведь рынок динамичен, и в любой момент могут произойти изменения. Но соблюдение основных правил и здравый взгляд на ситуацию, сведут все риски к минимуму.

Но соблюдение основных правил и здравый взгляд на ситуацию, сведут все риски к минимуму.

Если у Вас все же есть желание сохранить и приумножить личные сбережения, как вариант можете рассмотреть инвестирование в компанию Cronvest, где Ваши инвестиции защищены залогом, и гарантируют прибыльность на протяжении многих лет.

В какой валюте выгоднее хранить свои сбережения?

Вопрос защиты своих сбережений от возможного обесценивания стоит перед многими гражданами. Действительно, накопить значительную сумму стоит немалого труда, и никому не хочется в один момент обнаружить, что все сбережения «съела» инфляция. Поэтому одним из важнейших нюансов, касающихся защиты своих накоплений, является правильный выбор валюты.

У многих еще свежи в памяти не самые приятные моменты недавнего прошлого, когда обесценивание национальной валюты происходило буквально на глазах. Тогда большинство граждан ощутили на собственном примере, что значит еще вчера быть потенциальным владельцем автомобиля, а сегодня за ту же сумму не купить и детский велосипед. Те, кто сделал правильные выводы, в дальнейшем «не складывали яйца в одну корзину», стараясь хранить свои накопления в разной валюте.

Те, кто сделал правильные выводы, в дальнейшем «не складывали яйца в одну корзину», стараясь хранить свои накопления в разной валюте.

В какой именно валюте сегодня наиболее выгодно копить деньги?

Лидером доверия среди большинства наших сограждан, по традиции, остается доллар США. Следующим в рейтинге иностранных валют значится евро. В этой валюте многие предпочитают хранить свои сбережения, также она является оптимальным вариантом для граждан, часто посещающих Европу и страны ЕС. Кроме того, несмотря на относительную «молодость», евро имеет весьма стабильные позиции на мировом валютном рынке.

Если говорить о профессиональном мнении финансовых специалистов, то большинство из них считает наиболее стабильной валютой швейцарские франки. В свое время эта валюта тоже переживала значительные потрясения, но было это давно (более 70 лет назад), и с тех пор швейцарские франки считаются одними из самых «прочных» денег.

Что касается других видов иностранной валюты (иен, юаней, фунтов или крон), то они имеют меньшую популярность среди жителей России. Хотя, справедливости ради, стоит отметить, что приверженцы хранения денег в экзотичной валюте тоже есть.

Хотя, справедливости ради, стоит отметить, что приверженцы хранения денег в экзотичной валюте тоже есть.

Некоторые нюансы

При выборе валюты для хранения и накопления денег стоит помнить о нескольких важных моментах. Во-первых, если валюта не слишком распространена, то купить ее будет довольно проблематично, а значит – и недешево. Будет ли стоит результат затраченных усилий – спорный вопрос. Во-вторых, твердую гарантию абсолютной сохранности накоплений не сможет дать ни одна, даже самая стабильная, валюта. Потому что колебания валютного рынка происходят постоянно, и стабильность валюты, в некотором смысле – понятие относительное.

Поэтому стоит обратиться к фактам, которые свидетельствуют, что в последние годы доходность валютных банковских вкладов значительно ниже, чем вкладов в рублях. Так, судя по предложениям некоторых банков, прибыль от рублевых вкладов превышает доход от депозитов в иностранной валюте практически в двукратном размере.

Однако при этом финансовые специалисты советуют учитывать предыдущий опыт, и, во избежание неприятных сюрпризов, хранить свои деньги в разной валюте. С точки зрения среднесрочной перспективы, такой вариант будет оптимальным: если дешевеет одна валюта – чаще всего дорожает другая, что позволяет уравновесить среднюю стоимость сбережений.

С точки зрения среднесрочной перспективы, такой вариант будет оптимальным: если дешевеет одна валюта – чаще всего дорожает другая, что позволяет уравновесить среднюю стоимость сбережений.

Читайте также

Валютные банковские вклады

Калькулятор вкладов

В какой валюте хранить деньги

Слушать ПодписатьсяВыбор валюты для сохранения средств от потерь при инфляции в современной экономической ситуации совсем не тривиальная задача. Наши эксперты делятся кейсами, как оптимально выбрать валюту, чтобы не потерять на скачках курсов.

В период нестабильности валютного рынка люди, привыкшие хранить деньги в долларах, евро или другой иностранной денежной единицы, задаются вопросом – в какой валюте хранить свои сбережения? Это касается и владельцев счетов в банках и тех, кто предпочитает держать деньги дома в копилках. Несмотря на заверения некоторых экспертов в том, что лучше хранить свои сбережения в рублях, немногие готовы поверить им на слово и отказаться от привычных валют США и Евросоюза. Однако все-таки какую валюту брать в период кризиса, чтобы сохранить, а в будущем – и преумножить свои сбережения? И стоит ли надеяться на стабилизацию национальной валюты и не спешить с покупкой иностранной?

Однако все-таки какую валюту брать в период кризиса, чтобы сохранить, а в будущем – и преумножить свои сбережения? И стоит ли надеяться на стабилизацию национальной валюты и не спешить с покупкой иностранной?

На 2017 год эксперты прогнозируют рост российской экономики, небольшой, но, однако, заметный. Вызвано это жесткой политикой ЦБ РФ, способствующей снижению инфляции и укреплению рубля. Стабилизация российской национальной валюты повысит спрос на нее и, следовательно, многие могут отдать предпочтение «деревянному», а не иностранной валюте. По мнению экспертов, стоит не только хранить в рубль, но и зарабатывать на своих рублевых сбережениях, открывая вклады под хорошие проценты и приобретая сертификаты надежных банков. Однако, несмотря на такие позитивные прогнозы и заявления, финансовые аналитики рекомендуют хранить накопления не только в рублях, но и в устойчивых инвалютах.

Доллар или евро для сбережений

Какую же валюту лучше покупать? Многие предпочитают хранить деньги в долларе. Несмотря на то, что многие специалисты предсказывали доллару потерю статуса мировой валюты, в 2014 его курс не только значительно вырос и укрепился – уже звучат прогнозы о том, что доллар достигнет паритета с евро. Однако стоит помнить, что на валютный курс влияет множество факторов – экономическая, политическая и социальная ситуация страны, поэтому курс будет меняться порой совершенно непредсказуемо. Поэтому не стоит поддаваться панике и торопиться с обменом, стоит курсу качнуться в одну или другую сторону – купив валюту по высокому курсу и продав по низкому, вы можете потерять значительную часть своих сбережений.

Несмотря на то, что многие специалисты предсказывали доллару потерю статуса мировой валюты, в 2014 его курс не только значительно вырос и укрепился – уже звучат прогнозы о том, что доллар достигнет паритета с евро. Однако стоит помнить, что на валютный курс влияет множество факторов – экономическая, политическая и социальная ситуация страны, поэтому курс будет меняться порой совершенно непредсказуемо. Поэтому не стоит поддаваться панике и торопиться с обменом, стоит курсу качнуться в одну или другую сторону – купив валюту по высокому курсу и продав по низкому, вы можете потерять значительную часть своих сбережений.

И все же вы не уверены в долларе. Тогда в какой валюте хранить свои накопления? Несмотря на то, что евро – одна из самых молодых денежных единиц мира, многие вкладчики предпочитают открывать депозиты в валюте Старого Света. Курс евро зависит от экономики входящих в Евросоюз стран, а благодаря помощи находящимся в состоянии экономического кризиса стран (например, Греции) тяжелая ситуация отдельных членов ЕС несильно влияет на положение европейской валюты. Однако ужесточение денежно-кредитной политики США и, напротив, программа выкупа активов ЕЦБ могут сделать доллар более предпочтительной валютой для хранения сбережений.

Однако ужесточение денежно-кредитной политики США и, напротив, программа выкупа активов ЕЦБ могут сделать доллар более предпочтительной валютой для хранения сбережений.

Как говорилось выше, не стоит слепо верить прогнозам экспертов. Частным инвесторам, не понимающим, какие валюты покупать, советуют содержать «бивалютную корзину» — разделить свои сбережения в равных частях между рублями, евро и долларами. Особенно это рекомендуют тем, кто не планирует переезжать за рубеж – такой способ позволяет сохранять капитал длительное время. Если же вы планируете переселяться в одну из стран Евросоюза или на территорию США, вам стоит сохранять большую часть, например, в долларах, оставив лишь 15-20% евро. Более состоятельные граждане могут также обменять рубли на более экзотическую валюту, однако и ее стоит выбирать разумно. Так, например, в последнее время прилично потеряли те, кто хранил свой капитал в английских фунтах, который сильно упал из-за Brexit. Однако эксперты не теряют веры в то, что скоро валюта Туманного Альбиона восстановит свои позиции. Кроме того, прежде всего стоит помнить о том, что действовать нужно, исходя из долгосрочных целей – это поможет сохранить капитал и, при правильном обращении, преумножить его.

Кроме того, прежде всего стоит помнить о том, что действовать нужно, исходя из долгосрочных целей – это поможет сохранить капитал и, при правильном обращении, преумножить его.

Правда и мифы о деньгах в Яндекс Дзен

Подписаться

Важный год: в какой валюте хранить сбережения?

Этот год для евро, по всей видимости, станет временем противостояния сюрпризов. С одной стороны, нас ждут выборы глав государств во Франции и Германии — двух крупнейших странах ЕС. От их результатов во многом зависит направление развития Европейского Союза и его будущее. Переговоры по Brexit также могут существенно повлиять на курс евро, так как многие европейские страны внимательно следят за этим процессом и будут примерять результаты на себя. C другой стороны, наступило время непредсказуемых решений нового президента США, выступающего за политику изоляционизма, которому «не нужен сильный доллар». Какая валюта возьмет вверх в этой «битве сюрпризов», сказать сложно.

Задача построения надежной и эффективной личной валютной корзины является, как правило, сугубо российской, китайской или турецкой «традицией», то есть проблемой граждан развивающихся стран, в которых нет сильной национальной валюты. К сожалению, пока еще не написаны учебники, которые дают четкий ответ на вопрос «в чем лучше сберегать?». Вот почему наши главные учителя здесь — это накопленный опыт и здравый смысл.

К сожалению, пока еще не написаны учебники, которые дают четкий ответ на вопрос «в чем лучше сберегать?». Вот почему наши главные учителя здесь — это накопленный опыт и здравый смысл.

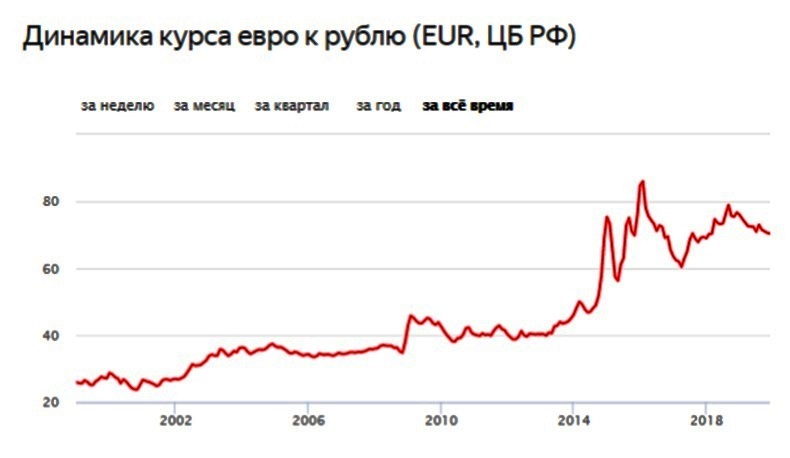

В условиях, когда рубль практически престал быть валютой сбережения, выбор, как правило, стоит между долларом и евро. Для самых продвинутых и богатых рекомендуется еще добавлять немного «приправы»: швейцарские франки, английские фунты и даже китайские юани. Предлагаемые экспертами пропорции личной валютной корзины имеют одну устойчивую закономерность: они меняются в зависимости от того, что сейчас в фаворе. Например, когда в октябре 2000 года за 1 евро давали всего 0,84 доллара (см. график евро — доллар), то было мало желающих прикупить молодую европейскую валюту, а также единицы тех, кто настоятельно рекомендовал это сделать. Наоборот, отовсюду развались громкие призывы делать ставку исключительно на американский доллар и ждать дальнейшего обвала евро. Это ничего вам не напоминает? Я имею в виду сегодняшний день.

Реклама на Forbes

Однако вскоре ситуация стала резко меняться, евро быстро начал набирать силу. Его все чаще стали упоминать в рекомендациях для сохранения личного капитала. Уже начиная с 2003 года европеец уверенно перешагнул порог $1,2. Все более и более настойчиво стали звучать советы хранить деньги в пропорции 50% на 50%: половину в долларах и половину в евро. Начиная с 2007 года и до начала кризиса 2008 года, когда евро уже практически «коснулся» уровня $1,6, чаша весов стала уверенно склоняться в его сторону. Начали появляться рекомендации для валютной корзины, где явный перевес был на стороне европейской валюты: советовали хранить все в евро или делить свои сбережения в пропорции 60:40 или даже 70:30.

«Похороны» доллара длились не долго. Достигнув своего пика в июле 2008 года, евро стал стремительно падать, обвалившись всего за несколько месяцев до уровня $1,27. Это было время, когда постепенно стало возвращаться мнение, что только на евро или только на доллар лучше ставку не делать, а ориентироваться следует все-таки на несколько валют. Сейчас чаша экспертных весов опять склоняется к выбору доллара как основной валюты сбережения. Опять срабатывает правило «сильного». Как здесь быть?

Сейчас чаша экспертных весов опять склоняется к выбору доллара как основной валюты сбережения. Опять срабатывает правило «сильного». Как здесь быть?

Я стараюсь акцентировать внимание своих клиентов на пяти основных принципах решения этой задачи.

Все индивидуально. Опыт последних десятилетий показывает, что разделение личных сбережений поровну между евро и долларами — это отличное решение для тех, кто живет в России и не имеет никаких планов переселяться за рубеж. Оно практически беспроигрышно по отношению к рублю. В этом случае у вас появляются отличные шансы сохранить свой капитал в целости и сохранности на длительную перспективу. Даже слабеющий евро вам не помеха и ничего менять не нужно, ведь, как мы уже видели, валютные «качели» со временем могут уйти и в другую сторону. Однако, если вам за 60 и вы собираетесь свои золотые годы провести, например, в Барселоне или Ницце, то самое время сделать ставку на евро и оставить в своей корзине максимум 10-20% долларов.

Бивалютная корзина представляет собой базовую модель, и ее вполне достаточно для людей со средним и выше среднего уровнем дохода. Более состоятельные люди могут позволить себе использовать дополнительные «приправы». Правда, это связано с риском и не всегда приводит к улучшению общих результатов. Например, за последние годы потеряли те, кто имел в своей «корзине» сбережения в английских фунтах и юанях. В первом случае мы видели сильное падение фунта после голосования по Brexit, во втором – политику правительства Китая по планомерной девальвации юаня. В выигрыше, пожалуй, остались только владельцы швейцарского франка. В ближайшее время он также имеет хорошие шансы оставаться сильной валютой. Некоторые эксперты предрекают и постепенное восстановление позиций английского фунта.

Cash — это не все. Решая задачу личной валютной корзины, нужно иметь в виду не только свободный cash. Этого мало. А другие активы в России или за рубежом? Я имею в виду бизнес, недвижимость, вложения на фондовом рынке..jpg) Девальвация рубля в 2014-2015 годах привела к большим потерям. По оценкам моих клиентов это, как правило, до 30-50% реальной стоимости российских активов в валюте. Здесь к обесцениванию рубля нужно добавить еще ухудшение экономической ситуации, снижение спроса. Поэтому состоятельным людям валютную корзину лучше проецировать на весь свой капитал, все активы. Заботы только о свободных денежных средствах не всегда достаточно. И заниматься этим нужно не в тяжелые времена, а готовиться заранее к подобным потрясениям заранее.

Девальвация рубля в 2014-2015 годах привела к большим потерям. По оценкам моих клиентов это, как правило, до 30-50% реальной стоимости российских активов в валюте. Здесь к обесцениванию рубля нужно добавить еще ухудшение экономической ситуации, снижение спроса. Поэтому состоятельным людям валютную корзину лучше проецировать на весь свой капитал, все активы. Заботы только о свободных денежных средствах не всегда достаточно. И заниматься этим нужно не в тяжелые времена, а готовиться заранее к подобным потрясениям заранее.

Сохранять или приумножить? Очень важно понимать, какую из этих задач мы решаем, когда делаем те или иные изменения в своих валютных предпочтениях. Если в первом случае мы стремимся просто вывести проблему валютных курсов за «скобки» и минимизировать ее влияние на наш капитал, то во втором — хотим банально заработать на этом, а значит и осознанно принимаем на себя существенные дополнительные риски. Мой опыт показывает, что для человека, который не является профессионалом в этой области, затея заработать на изменениях курсов валют очень часто приводит к большим потерям. Это вовсе не исключат простых, понятных и выгодных операций. Например, один из моих клиентов до сих пор гордится своей сделкой по покупке дома на Лазурном берегу во Франции в 2001 году, когда он очень своевременно перевел доллары в евро по курсу $0,87 за €1.

Это вовсе не исключат простых, понятных и выгодных операций. Например, один из моих клиентов до сих пор гордится своей сделкой по покупке дома на Лазурном берегу во Франции в 2001 году, когда он очень своевременно перевел доллары в евро по курсу $0,87 за €1.

Эффективная стратегия. Нужно честно признать, что никто не может точно предсказать, как поведет себя та или иная валюта на длительном горизонте. Вот почему попытки переиграть рынок, опираясь на существующие прогнозы, как правило, мало продуктивны. Не всегда оправданно и наше стремление делать ставку на наиболее сильную валюту, так как ситуация постоянно меняется. Например, человек, который в 2008 году перевел все свои сбережения в евро, когда эта валюта была на своем максимуме, мог к настоящему моменту потерять около 30% своего капитала в долларах. Лучшая стратегия, которую я настоятельно советую своим клиентам, — это стабильность и игра вдолгую, когда вы исходите из своих долговременных целей и цикличности валютного рынка. И не нужно забывать, что советы в кризис или во время большой турбулентности на валютных рынках — это, как правило, запоздалая мудрость, которой лучше не следовать.

И не нужно забывать, что советы в кризис или во время большой турбулентности на валютных рынках — это, как правило, запоздалая мудрость, которой лучше не следовать.

В какой иностранной валюте лучше всего хранить свои сбережения?

Как хранение денег в иностранной валюте может диверсифицировать ваши сбережения, но какая валюта лучше?

Важный жизненный урок — научиться экономить .

Ваша финансовая безопасность важна, поэтому вам нужно копить и учиться управлять своими финансами. Один из способов диверсифицировать свои сбережения — инвестировать в иностранную валюту.

Image by Damir Spanic on UnsplashЗачем экономить в иностранной валюте

Сохранение денег в другой валюте — это вариант, который вы можете сделать, если готовы пойти на некоторый риск.

Одной из веских причин для сохранения денег в иностранной валюте является стабильность некоторых валют. Например, вы можете жить и работать в стране, валюта которой нестабильна или ее стоимость не так велика. В этом случае хорошей стратегией будет обмен ваших денег и сохранение их в более сильной и стабильно работающей валюте.

В этом случае хорошей стратегией будет обмен ваших денег и сохранение их в более сильной и стабильно работающей валюте.

На самом деле, это основная причина, по которой многие люди вкладывают свои деньги в валюту, отличную от валюты страны, в которой они живут или работают.

Сбережения в иностранной валюте

Прежде чем мы углубимся в вопрос о том, в какую иностранную валюту лучше всего вкладывать свои сбережения, давайте поговорим о сберегательных счетах в иностранной валюте .

Если вы планируете вкладывать деньги в другую иностранную валюту, вам, скорее всего, потребуется открыть сберегательный счет в иностранной валюте. Это безопасный способ сохранить ваши деньги, и он имеет дополнительное преимущество в виде получения процентов.

Как правило, иностранный сберегательный счет имеет более высокие процентные ставки по сравнению со сберегательным счетом в валюте вашей страны.Это делает мысль о сбережении денег в иностранной валюте весьма привлекательной.

Но вы должны учитывать тот факт, что девальвация валюты также может повлиять на ваши сбережения, и иногда любая стоимость, которую вы получаете в виде процентов, может быть съедена курсами обмена валюты.

Вы также должны подумать о минимальном депозите, потому что для большинства сберегательных счетов в иностранной валюте обычно требуется огромный минимальный начальный депозит.

Еще один фактор, который вам необходимо знать, заключается в том, что вам придется заплатить комиссию за обмен валюты, если вы хотите поменять исходную валюту на предпочитаемую иностранную валюту и наоборот.

Это может означать, что вам придется платить комиссионные сборы дважды: один раз при конвертации вашей валюты в иностранную валюту, а затем при конвертации иностранной валюты обратно в исходную валюту.

Лучшие иностранные валюты

Итак, в какие иностранные валюты лучше всего вкладывать деньги?

Доллар США

Любой список привлекательных иностранных валют для инвестиций никогда не будет полным без упоминания доллара США. Как правило, доллар США является безопасной ставкой, если вы хотите инвестировать в иностранную валюту, с которой вы будете знакомы.

Как правило, доллар США является безопасной ставкой, если вы хотите инвестировать в иностранную валюту, с которой вы будете знакомы.

Доллар США — хороший выбор, потому что это банкнота Федерального резерва. С учетом того, что США имеют почти 2,2 триллиона долларов своего казначейского долга и в сочетании с ценными бумагами на сумму 1,5 триллиона долларов, вы можете понять, почему это привлекательная валюта.

Норвежская крона

Еще одна безопасная и хорошо работающая валюта, которую вы должны рассмотреть, — это норвежская валюта, крона.

Почему норвежская крона является такой отличной валютой для инвестиций? Ну, во-первых, Норвегия — одна из немногих стран в мире без чистого долга.

Еще одним замечательным качеством кроны является то, что она не привязана к другой иностранной валюте. Он стоит сам по себе, поэтому на него не повлияют плохие финансовые показатели валюты другой страны.

Сингапурский доллар

Также стоит обратить внимание на национальную валюту Сингапура. Страна является одним из лучших экономических показателей в мире, а также одним из ведущих мировых бизнес-центров в Азии.

Страна является одним из лучших экономических показателей в мире, а также одним из ведущих мировых бизнес-центров в Азии.

Экономические показатели страны в значительной степени способствуют стабильности и высокому курсу сингапурского доллара.

Еще одна важная причина, по которой многие люди нацеливаются на сингапурский доллар. Смягченные законы страны позволяют спрятать деньги и не платить налоги.

Евро

Еще одна надежная валюта, которая должна быть в вашем списке лучших иностранных валют для вложения ваших сбережений, — это евро.

Экономические показатели Европейского Союза довольно высоки. Прогнозируется даже, что он будет работать лучше, чем Соединенные Штаты, с точки зрения восстановления после последствий глобальной пандемии.Также есть прогноз, что в первой половине этого года он укрепится в цене.

Валютные аналитики рекомендуют, если вы собираетесь вкладывать деньги в иностранную валюту, то евро должен быть первым в вашем списке.

Китайский юань

Ни для кого не секрет, что Китайская Народная Республика в настоящее время является мировым экономическим центром. Страна меняет свою тактику, уменьшая свою зависимость от экспорта для подпитки своей экономики и больше ориентируясь на внутреннее потребление.Тем не менее, его экономика остается одной из самых сильных в мире.

Страна меняет свою тактику, уменьшая свою зависимость от экспорта для подпитки своей экономики и больше ориентируясь на внутреннее потребление.Тем не менее, его экономика остается одной из самых сильных в мире.

Другим следствием изменения акцента на внутреннем потреблении является то, что это только поможет укрепить стоимость юаня. Соедините это с огромным резервом иностранной валюты и поразительным положительным сальдо торгового баланса, и юань должен стоить вашего внимания.

Корейская вона

Говоря о высококачественном производстве, особенно когда речь идет о технических товарах, вы обязательно услышите упоминание о Южной Корее.Страна стала синонимом электроники, а промышленные товары сохранили свою ценность, получив всемирное признание и аудиторию.

Высокие показатели южнокорейских компаний и их завидное положение на мировой арене означают, что корейская вона стала сильной валютой.

Еще одним фактором, поддерживающим устойчивость вона, является отличное финансовое положение Южной Кореи. При росте ВВП на 3,3 процента страна достаточно сильна, чтобы поддерживать свою валюту и валюту.

При росте ВВП на 3,3 процента страна достаточно сильна, чтобы поддерживать свою валюту и валюту.

Новозеландский доллар

Страна Новая Зеландия в последнее время была в новостях из-за сильного лидерства правительства в борьбе с пандемией и благодаря тому, что в значительной степени удалось добиться того, что сделали очень немногие страны — выиграть войну с COVID-19.

Это доверие также может быть переведено в свою национальную валюту. Новозеландский доллар сейчас является одним из самых сильных и безопасных в мире. Страна даже планирует повысить процентные ставки, чтобы еще больше увеличить свои резервы. Он также провел множество реформ, которые только помогут укрепить новозеландский доллар.

Резюме

Вложение ваших сбережений в иностранную валюту — разумный выбор, если вы хотите получить шанс еще больше увеличить стоимость своих денег в долгосрочной перспективе.

Хотя эта инвестиционная стратегия, которую часто называют торговлей или инвестированием на рынке FOREX, может иметь свои плюсы и минусы, ее все же стоит рассматривать как часть вашего общего инвестиционного портфеля.

Morgan Stanley выбирает доллар как лучшую валюту-убежище на 2020 год

Банкноты иены, евро и доллара США различного номинала.

Киёси Ота | Блумберг | Getty Images

Японская иена и швейцарский франк остаются относительно безопасными ставками, заявил во вторник Morgan Stanley, но инвестиционный банк выбрал американскую валюту.Доллар США как лучшая валюта-убежище в том, что осталось от бурного 2020 года.

Доллар США упал до 27-месячного минимума во вторник по отношению к корзине своих аналогов, где индекс доллара достиг 92,477 — уровня, невиданного с Май 2018 года, когда инвесторы стали больше рисковать. S&P 500 поднялся до самого высокого уровня после того, как восстановил все свои потери, связанные с коронавирусом, поднявшись более чем на 54% по сравнению с мартовским минимумом.

«Мы ожидаем, что доллар США (USD) будет лучшей валютой-убежищем, особенно сейчас, когда более низкие ставки в США делают его более привлекательной валютой для финансирования операций кэрри», — пишут аналитики Morgan Stanley в исследовательской записке. Тем не менее, аналитики ожидают, что на данный момент склонность к риску должна оставаться поддержанной, поэтому они заявили, что сохраняют «медвежий перекос» в отношении доллара.

Тем не менее, аналитики ожидают, что на данный момент склонность к риску должна оставаться поддержанной, поэтому они заявили, что сохраняют «медвежий перекос» в отношении доллара.

Кэрри-трейд происходит, когда инвесторы берут взаймы в валюте с низкой доходностью, такой как доллар или иена, для финансирования инвестиций в более доходные активы в другом месте для получения процентов. Во времена неопределенности инвесторы могут обналичить эти высокодоходные активы и перевести их обратно в валюту, которая была взята взаймы, что, в свою очередь, может укрепить ее. Ослабление валюты играет центральную роль в кэрри-трейд, потому что это означает, что инвесторам нужно меньше платить, когда они обналичивают сделки.

Мировая резервная валюта выиграла от всеобщего страха среди инвесторов в начале этого года, из-за которого в марте доллар достиг максимума за три с половиной года, когда пандемия коронавируса распространилась на Соединенные Штаты. Поскольку инвесторы вернулись к фундаментальным показателям, доллар потерял позиции по отношению к мировым валютам.

Некоторые валютные стратеги заявляют, что политическая неопределенность в США, в том числе тупиковая ситуация из-за стимулирования коронавируса, также наносит ущерб доллару.

«Чем дольше сохраняется патовая ситуация в округе Колумбия, тем больше опасность того, что распродажа долларов может превратиться в бегство», — написал во вторник Борис Шлоссберг, управляющий директор BK Asset Management.

Меняющаяся динамика для иены, швейцарского франка

Несмотря на то, что иена и швейцарский франк остаются убежищем, их динамика «меняется», по мнению аналитиков Morgan Stanley.

«Недавний анализ корреляции и потоков показывает, что USD/JPY может даже подняться» во времена опасений инвесторов, «вопреки восприятию рынка.Мы обнаружили, что японские инвесторы на самом деле покупали иностранные активы во времена … неопределенности и не репатриировали их», — сказали они.

Иена традиционно считается низкодоходной валютой, поскольку самые низкие процентные ставки среди развитых стран. Его краткосрочная процентная ставка в настоящее время по-прежнему отрицательная. Обычно считается, что политики пытаются поддерживать политику, которая поможет ослабить иену.

Его краткосрочная процентная ставка в настоящее время по-прежнему отрицательная. Обычно считается, что политики пытаются поддерживать политику, которая поможет ослабить иену.

«Потенциал повышения курса швейцарского франка ограничен Валютная интервенция», — добавили аналитики Morgan Stanley.

Как американец за границей, в какой валюте я должен копить и инвестировать?

Введение в выпуск валюты для иностранцев Вопросы валюты часто являются одним из самых неприятных и наименее понятных вопросов для инвесторов. Это особенно верно для американцев за границей и лиц с двойным гражданством, чья заработная плата и другие источники дохода часто выражены в валютах, отличных от долларов США (USD). Хорошей новостью является то, что понять, как правильно включить валютные соображения в надежную долгосрочную инвестиционную стратегию, намного проще, чем это обычно понимают.В этой заметке мы приподнимаем непрозрачную завесу «валютного риска», которая омрачает решения об инвестициях и финансовом планировании для американцев за границей. Мы обрисовываем несколько простых для понимания принципов, которыми все инвесторы могут руководствоваться при выборе валюты для сбережений и инвестиций. Затем мы предлагаем практическое руководство о том, как и где инвесторы могут создать глобально диверсифицированный мультивалютный инвестиционный портфель. Более подробная информация представлена на вебинаре по управлению валютными рисками и планированию инвестиционного портфеля для американских эмигрантов.

Мы обрисовываем несколько простых для понимания принципов, которыми все инвесторы могут руководствоваться при выборе валюты для сбережений и инвестиций. Затем мы предлагаем практическое руководство о том, как и где инвесторы могут создать глобально диверсифицированный мультивалютный инвестиционный портфель. Более подробная информация представлена на вебинаре по управлению валютными рисками и планированию инвестиционного портфеля для американских эмигрантов.

Для получения хороших долгосрочных инвестиционных результатов мы обязательно должны принять на себя определенный риск. Однако наша цель как инвесторов должна состоять в том, чтобы максимизировать доход от инвестиций, не принимая на себя большего риска, чем это необходимо для достижения этого дохода. Большие колебания обменных курсов валют (FX Rates) являются одним из рисков инвестирования. Когда мы инвестируем с трудом заработанные сбережения в портфель долгосрочных инвестиций в акции, облигации и другие виды инвестиций, мы ожидаем получить выгоду от ожидаемого долгосрочного повышения этих инвестиций. К сожалению, хорошие результаты инвестиций могут быть уменьшены или полностью обращены вспять из-за изменений обменного курса между валютой, в которой выражены наши инвестиции, и валютой, в которой мы оплачиваем наши счета, обучаем нашего ребенка и выходим на пенсию. Это то, что мы называем «валютным риском» или «валютным риском».

К сожалению, хорошие результаты инвестиций могут быть уменьшены или полностью обращены вспять из-за изменений обменного курса между валютой, в которой выражены наши инвестиции, и валютой, в которой мы оплачиваем наши счета, обучаем нашего ребенка и выходим на пенсию. Это то, что мы называем «валютным риском» или «валютным риском».

Валютный риск может быть уменьшен или устранен без необходимости соглашаться на более низкую доходность инвестиций. Ключом к успешному управлению валютным риском является сосредоточение внимания на сопоставлении того, что мы называем «жизненными активами» и «жизненными обязательствами».Что означают эти термины? Жизненные активы – это финансовые вложения и другие активы, которые мы накапливаем за счет сбережений и инвестирования (обычно в течение трудовых лет) с расчетом на то, что они будут использованы в более позднем возрасте. Пожизненные обязательства являются большими расходами, которые мы ожидаем понести в течение жизни, такими как покупка дома, оплата образования ребенка и, в конечном счете, выход на пенсию. Мы рассчитываем оплатить эти расходы, продав накопленные нами «жизненные активы».Оба этих «актива» и «обязательства» имеют деноминацию в валюте. Акции номинированы в национальной валюте эмитента (поэтому акции IBM номинированы в долларах США, а акции Siemens номинированы в евро). Облигации, конечно, имеют валютное наименование любой валюты, в которой они обещают выплачивать свои проценты и выкупать свою основную сумму. Некоторые активы, прежде всего товары и золото, не номинированы ни в какой валюте; они свободно торгуются на многих различных рынках и в разных валютах по всему миру, и их стоимость не привязана к валюте какой-либо конкретной страны.Американцы за границей, скорее всего, пострадают от негативного влияния валютного риска, когда «жизненных активов» накоплены для финансирования «жизненных обязательств» номинированы в разных валютах. В качестве простого примера мы можем представить себе семью американских эмигрантов в Великобритании, которая покупает пятилетний компакт-диск с доходностью 4% в долларах США, чтобы оплатить первый год обучения своей дочери в британском или американском университете.

Мы рассчитываем оплатить эти расходы, продав накопленные нами «жизненные активы».Оба этих «актива» и «обязательства» имеют деноминацию в валюте. Акции номинированы в национальной валюте эмитента (поэтому акции IBM номинированы в долларах США, а акции Siemens номинированы в евро). Облигации, конечно, имеют валютное наименование любой валюты, в которой они обещают выплачивать свои проценты и выкупать свою основную сумму. Некоторые активы, прежде всего товары и золото, не номинированы ни в какой валюте; они свободно торгуются на многих различных рынках и в разных валютах по всему миру, и их стоимость не привязана к валюте какой-либо конкретной страны.Американцы за границей, скорее всего, пострадают от негативного влияния валютного риска, когда «жизненных активов» накоплены для финансирования «жизненных обязательств» номинированы в разных валютах. В качестве простого примера мы можем представить себе семью американских эмигрантов в Великобритании, которая покупает пятилетний компакт-диск с доходностью 4% в долларах США, чтобы оплатить первый год обучения своей дочери в британском или американском университете. Дочь пойдет в университет через пять лет.

Дочь пойдет в университет через пять лет.

В это время CD USD составит 22% прибыли.Однако, если за это время британский фунт (BPS) укрепится на 22% по отношению к доллару США, прибыль от инвестиций в BPS будет равна нулю. Повышение курса фунта стерлингов по отношению к доллару не будет иметь отрицательных последствий для плана семейных сбережений на университет, если дочь будет учиться в университете США. Инвестиции по-прежнему будут генерировать на 22% больше покупательной способности «университетских расходов» в конце пяти лет. К сожалению, если дочь выберет британский университет, где обучение и другие расходы будут оплачиваться в BPS, повышение курса фунта стерлингов за пять лет фактически компенсирует увеличение стоимости инвестиций в CD в долларах США.В результате фактическая покупательная способность инвестиций, измеренная в BPS, будет такой же в конце пяти лет, как и в начале пяти лет. Этот пример ясно показывает, что если бы семья знала заранее, что их дочь будет учиться в британском университете, они захотели бы приобрести 5-летний компакт-диск BPS 4%. Если бы они сделали это, они бы сделали инвестиции, которые обеспечили бы на 22% больше покупательной способности «расходов на университет» в Великобритании. Повышение курса фунта стерлингов по отношению к доллару не повлияло бы на их план сбережений в университете.

Если бы они сделали это, они бы сделали инвестиции, которые обеспечили бы на 22% больше покупательной способности «расходов на университет» в Великобритании. Повышение курса фунта стерлингов по отношению к доллару не повлияло бы на их план сбережений в университете.

В данном случае два компакт-диска были принципиально разными вложениями. Инвестиционный «актив» необходимо было «сопоставить» с «обязательством» расходов на университет, и если бы это было сделано правильно, валютный риск был бы устранен из плана семейных сбережений на университет. Этот стилизованный пример сбережений на образование можно экстраполировать на всю финансовую жизнь семьи экспатов. Продумывание валютной деноминации всех наших «жизненных обязательств» является отправной точкой для выбора валютной деноминации наших инвестиционных портфелей.Из этого следует, что если мы рассчитываем прожить в Европе пять лет в командировке за границей, а затем вернуться в США, где мы проживем остаток жизни, воспитаем ребенка и уйдем на пенсию, то наши инвестиционные «активы» должны быть преимущественно в долларах США. Наш инвестиционный портфель должен быть сильно ориентирован на акции и облигации США, хотя мы временно живем в Европе. Таким образом, мы сопоставляем наши «обязательства» с нашими «активами». С другой стороны, если мы рассчитываем остаться в Европе на постоянной основе, то наши «обязательства» будут в основном номинированы в евро, и поэтому нам необходимо привязать наш инвестиционный портфель к акциям и облигациям, номинированным в евро.Однако в обоих сценариях должным образом диверсифицированный портфель по-прежнему будет включать значительные инвестиции как в евро, так и в долларах США.

Наш инвестиционный портфель должен быть сильно ориентирован на акции и облигации США, хотя мы временно живем в Европе. Таким образом, мы сопоставляем наши «обязательства» с нашими «активами». С другой стороны, если мы рассчитываем остаться в Европе на постоянной основе, то наши «обязательства» будут в основном номинированы в евро, и поэтому нам необходимо привязать наш инвестиционный портфель к акциям и облигациям, номинированным в евро.Однако в обоих сценариях должным образом диверсифицированный портфель по-прежнему будет включать значительные инвестиции как в евро, так и в долларах США.

Конечно, сегодня многие иностранцы и семьи часто не имеют четкого представления, где они окажутся и как долго они будут там находиться. В таких случаях мы должны делать прогнозы на основе наиболее вероятных возможных сценариев, а затем формировать портфель, который по-прежнему высоко диверсифицирован по различным валютам, чтобы наши карьерные и пенсионные решения не сдерживались большими изменениями в относительных валютных оценках. Мы хотим избежать «привязки» к одной валюте, если наше географическое будущее, а, следовательно, и наши «жизненные обязательства» неясны.

Мы хотим избежать «привязки» к одной валюте, если наше географическое будущее, а, следовательно, и наши «жизненные обязательства» неясны.

Мы часто слышим, как американцы за границей выражают глубокий скептицизм в отношении перспектив доллара. В результате они часто ищут «валютные» инвестиционные схемы, обещающие инвестору прибыль в случае падения курса доллара. Однако при анализе таких схем крайне важно понимать, что валюты, в отличие от акций или облигаций, представляют собой инвестиционную игру с нулевой суммой: чтобы одна валюта подорожала, другая должна обесцениться.Ставки на валюту, таким образом, действительно сродни азартным играм, потому что случайные шансы таковы, что вы проиграете более чем в половине случаев, как только посредник (брокер, продающий вам «валютные» инвестиции) получит свою долю.

Инвестиции в акции и облигации, с другой стороны, имеют тенденцию повышаться с течением времени. Чтобы одна акция пошла вверх, другая не обязательно должна упасть. Кроме того, мы предостерегаем от жесткой оценки «неизбежных» результатов на валютном рынке. Валютные оценки чрезвычайно трудно предсказать, и они в значительной степени определяются многими случайными и неизвестными будущими экономическими результатами.Разумнее структурировать свои валютные риски, используя структуру «активов» и «обязательств», описанную выше. Если доллар действительно войдет в период длительного падения, и вы планируете жить в Европе, надлежащий портфель инвестиций, ориентированный на евро, защитит вас. С другой стороны, если вы вернетесь в Соединенные Штаты, то обнаружите, что вы относительно защищены от падения доллара благодаря тому факту, что большинство товаров и услуг, которые вы будете покупать, будут номинированы в долларах и поэтому падение доллара очень мало повлияет на ваши реальные экономические обстоятельства.

Чтобы одна акция пошла вверх, другая не обязательно должна упасть. Кроме того, мы предостерегаем от жесткой оценки «неизбежных» результатов на валютном рынке. Валютные оценки чрезвычайно трудно предсказать, и они в значительной степени определяются многими случайными и неизвестными будущими экономическими результатами.Разумнее структурировать свои валютные риски, используя структуру «активов» и «обязательств», описанную выше. Если доллар действительно войдет в период длительного падения, и вы планируете жить в Европе, надлежащий портфель инвестиций, ориентированный на евро, защитит вас. С другой стороны, если вы вернетесь в Соединенные Штаты, то обнаружите, что вы относительно защищены от падения доллара благодаря тому факту, что большинство товаров и услуг, которые вы будете покупать, будут номинированы в долларах и поэтому падение доллара очень мало повлияет на ваши реальные экономические обстоятельства.

Пока все хорошо. Мы определили идею «соответствия активов и пассивов» как логическую систематическую основу, на основе которой мы можем определить правильное сочетание валют, необходимое для нашего инвестиционного портфеля. Но разве мультивалютные портфели не являются исключительной прерогативой сверхбогатых, у которых есть счета по всему миру? Должны ли мы открывать инвестиционные счета в США?S. AND Europe или покупать сложные продукты хеджирования валюты, такие как фьючерсы или свопы? Или нам нужно прибегнуть к помощи дорогого швейцарского инвестиционного банка, который может покупать ценные бумаги на любой мировой бирже и в любой валюте, делать все необходимые конвертации валюты и одновременно отчитываться в трех или более разных валютах? Ответ на эти вопросы категорически НЕТ. Глобализация финансов и разработка высокоэффективных и недорогих инвестиционных инструментов, таких как биржевые фонды (ETF), позволяют нам создавать полностью диверсифицированный мультивалютный портфель прямо на нашем IRA или брокерском счете в любой из крупных компаний США.

Мы определили идею «соответствия активов и пассивов» как логическую систематическую основу, на основе которой мы можем определить правильное сочетание валют, необходимое для нашего инвестиционного портфеля. Но разве мультивалютные портфели не являются исключительной прерогативой сверхбогатых, у которых есть счета по всему миру? Должны ли мы открывать инвестиционные счета в США?S. AND Europe или покупать сложные продукты хеджирования валюты, такие как фьючерсы или свопы? Или нам нужно прибегнуть к помощи дорогого швейцарского инвестиционного банка, который может покупать ценные бумаги на любой мировой бирже и в любой валюте, делать все необходимые конвертации валюты и одновременно отчитываться в трех или более разных валютах? Ответ на эти вопросы категорически НЕТ. Глобализация финансов и разработка высокоэффективных и недорогих инвестиционных инструментов, таких как биржевые фонды (ETF), позволяют нам создавать полностью диверсифицированный мультивалютный портфель прямо на нашем IRA или брокерском счете в любой из крупных компаний США. С. брокерские фирмы, такие как Charles Schwab, Fidelity или E*Trade.

С. брокерские фирмы, такие как Charles Schwab, Fidelity или E*Trade.

Для американцев этот гораздо менее затратный и сложный вариант теперь не только вполне жизнеспособный, но и по причинам, связанным в первую очередь с налоговым законодательством США, абсолютно необходимо, чтобы американские граждане осуществляли все свои инвестиции через финансовые учреждения США (в этом отношении, см. отчет Thun Research «Шесть причин, по которым американцы за границей должны хранить свои деньги на берегу и в США»). Инвесторы часто путают обозначение валюты в выписке со счета своей брокерской фирмы или даже обозначение валюты взаимных фондов или ETF, которыми они владеют на счете, с валютным риском своих реальных инвестиций.Но валютное наименование выписки по счету или даже самого фонда значения не имеет. Это просто удобство для биржи, на которой торгуются ETF, или для брокерской фирмы, которая не хочет отчитываться более чем в одной валюте. Фактическая валютная подверженность инвестора определяется базовыми инвестициями на счете или удерживается фондом или ETF, принадлежащим через счет.

Давайте рассмотрим пример американского инвестора, живущего в Дании, который хочет купить корзину европейских акций в качестве долгосрочной инвестиции, номинированной в евро, на фондовом рынке.Европейский брокер может посоветовать ему купить ETF, зарегистрированный в Дублине, Ирландия, номинированный в евро, с тикером EUE. EUE инвестирует в корзину акций на основе индекса EURO STOXX 50 (50 крупных европейских компаний). Это действительно дало бы инвестору надежный доступ к хорошо диверсифицированному списку акций ведущих европейских компаний. Однако американский инвестор также мог взять свои деньги, конвертировать их в доллары и через американского брокера купить практически идентичные инвестиции: зарегистрированный в Нью-Йорке ETF, деноминированный в долларах, тикер FEZ.СЭЗ основана на том же индексе EURO STOXX 50 и, следовательно, имеет ту же корзину акций европейских компаний. В этом случае, несмотря на то, что ETF деноминированы в разных валютах, базовые инвестиции, удерживаемые двумя ETF, идентичны и имеют одинаковую валюту (евро). Валютные номиналы ETF — это просто удобство для бирж в Нью-Йорке или Дублине. Он не меняет номинал валюты или любые другие характеристики базовых инвестиций, которыми владеют ETF.Следовательно, эффективность инвестиций также будет одинаковой.

В этом случае, несмотря на то, что ETF деноминированы в разных валютах, базовые инвестиции, удерживаемые двумя ETF, идентичны и имеют одинаковую валюту (евро). Валютные номиналы ETF — это просто удобство для бирж в Нью-Йорке или Дублине. Он не меняет номинал валюты или любые другие характеристики базовых инвестиций, которыми владеют ETF.Следовательно, эффективность инвестиций также будет одинаковой.

Чтобы компенсировать изменение обменного курса, доходность каждого ETF, измеренная в их собственной валюте, будет отличаться на сумму, точно равную изменению обменного курса. Следовательно, владение ETF, номинированным в евро, или ETF, номинированным в долларах США, приведет к эквивалентному доходу от инвестиций. (Важно признать, что это отличается от приведенного ранее примера CD. В этом примере базовые инвестиции, сами CD, были номинированы в разных валютах и, следовательно, были принципиально разными инвестициями и имели разные инвестиционные результаты.) Чтобы продемонстрировать этот вывод, мы отследили деятельность двух фондов за период с 31 декабря 2005 г. по 31 декабря 2010 г. Мы обнаружили, что FEZ (ETF USD) прибавил в общей сложности 3,4%, в то время как EUE (ETF евро) потерял 8,7% (см. рис. 1). Другими словами, СЭЗ, деноминированная в долларах США, опередила своего кузена в евро, EUE, на 12% за этот период. За тот же период доллар США снизился на 12% по отношению к евро (с 1,18 доллара за евро до 1,32 доллара за евро). Таким образом, разница в эффективности инвестиций между двумя фондами точно компенсируется изменением валюты за период.В конце периода обе инвестиции стоят одинаковую сумму, выраженную в долларах США или евро. Следовательно, с точки зрения инвестиционной эффективности не имело значения, купил ли инвестор ETF евро у европейского брокера или ETF доллара США у американского брокера.

по 31 декабря 2010 г. Мы обнаружили, что FEZ (ETF USD) прибавил в общей сложности 3,4%, в то время как EUE (ETF евро) потерял 8,7% (см. рис. 1). Другими словами, СЭЗ, деноминированная в долларах США, опередила своего кузена в евро, EUE, на 12% за этот период. За тот же период доллар США снизился на 12% по отношению к евро (с 1,18 доллара за евро до 1,32 доллара за евро). Таким образом, разница в эффективности инвестиций между двумя фондами точно компенсируется изменением валюты за период.В конце периода обе инвестиции стоят одинаковую сумму, выраженную в долларах США или евро. Следовательно, с точки зрения инвестиционной эффективности не имело значения, купил ли инвестор ETF евро у европейского брокера или ETF доллара США у американского брокера.

Это то, что мы ожидали по причинам, описанным выше. Мы повторяем, что значение имеет не валютное наименование ETF, а валютное наименование и характер инвестиций, удерживаемых ETF.Точно так же мы получили бы точно такой же результат, если бы сравнили европейские акции, котирующиеся как в Европе, так и в США, как и большинство крупных акций. Например, если мы посмотрим на акции British Petroleum (BP), мы увидим, что разница в доходности между акциями BP, зарегистрированными в Лондоне, и акциями BP, зарегистрированными в Нью-Йорке, точно соответствует изменению стоимости фунта по отношению к доллару за период. осмотрел. Опять же, мы видим, что не имеет значения, платите ли вы BPS за покупку британских акций на британской бирже или платите доллары за покупку тех же британских акций на американской бирже.Инвестиционный результат идентичен, потому что базовые инвестиции идентичны.

Например, если мы посмотрим на акции British Petroleum (BP), мы увидим, что разница в доходности между акциями BP, зарегистрированными в Лондоне, и акциями BP, зарегистрированными в Нью-Йорке, точно соответствует изменению стоимости фунта по отношению к доллару за период. осмотрел. Опять же, мы видим, что не имеет значения, платите ли вы BPS за покупку британских акций на британской бирже или платите доллары за покупку тех же британских акций на американской бирже.Инвестиционный результат идентичен, потому что базовые инвестиции идентичны.

В то время как ETF, которые инвестируют в одни и те же базовые ценные бумаги, будут генерировать одинаковую прибыль от инвестиций, независимо от того, в какой валюте находится сам ETF, расходы на налоги и соблюдение требований делают покупку европейского фондового ETF, номинированного в евро, гораздо худшим выбором для инвестиций. для американских инвесторов. К лучшему или к худшему, У. S. правила налогообложения и отчетности делают доход после уплаты налогов от инвестиций ETF, зарегистрированных в Дублине, намного ниже для американских граждан, чем доход после уплаты налогов от ETF, зарегистрированных в Нью-Йорке. Кроме того, инвестиционные затраты (расходы фонда и брокерские комиссии), связанные с покупкой европейского ETF, будут выше или намного выше в Европе, чем в Америке, в зависимости от того, из какой страны осуществляются инвестиции.

S. правила налогообложения и отчетности делают доход после уплаты налогов от инвестиций ETF, зарегистрированных в Дублине, намного ниже для американских граждан, чем доход после уплаты налогов от ETF, зарегистрированных в Нью-Йорке. Кроме того, инвестиционные затраты (расходы фонда и брокерские комиссии), связанные с покупкой европейского ETF, будут выше или намного выше в Европе, чем в Америке, в зависимости от того, из какой страны осуществляются инвестиции.

Эти примеры предназначены для демонстрации того, что полностью диверсифицированные мультивалютные портфели могут быть легко построены с использованием стандартного U.S. инвестиционные или пенсионные счета и инвестирование в широкодоступные, рентабельные и ликвидные ETF. Кроме того, почти все инвестиции, независимо от того, где находится эмитент, могут быть куплены и проданы в Нью-Йорке по более низкой цене, чем те же самые инвестиции могут быть приобретены в родной стране эмитента. Этот удивительный факт является еще одной важной причиной, по которой американцы за границей должны инвестировать через финансовые учреждения США, независимо от того, в чем нуждаются их валютные риски. Помните, что имеет значение не тот факт, что U.В выписке со счета S. указана стоимость инвестиций в долларах США. Скорее, значение имеет характер и валютное наименование лежащих в основе инвестиций.

Этот удивительный факт является еще одной важной причиной, по которой американцы за границей должны инвестировать через финансовые учреждения США, независимо от того, в чем нуждаются их валютные риски. Помните, что имеет значение не тот факт, что U.В выписке со счета S. указана стоимость инвестиций в долларах США. Скорее, значение имеет характер и валютное наименование лежащих в основе инвестиций.

Соответствующие ссылки:

Интерактивные вебинары ⇔ Другие руководства ⇔ Thun Financial Services

Познакомьтесь с командой ⇔ Ведущие исследования