Налоговая система Украины: налог на прибыль и упрощенная система налогообложения

- Home

- /

- Insights

- /

- Налоговая система Украины: налог на прибыль и упрощенная система налогообложения

Упрощенная система налогообложения3. Налог на прибыль

Упрощенная система налогообложения3. Налог на прибыль

Одним из важнейших аспектов, на которые ориентируются иностранные инвесторы, рассматривая Украину как место ведения бизнеса, несмотря на условия для этого и экономическую ситуацию в стране, является налогообложение. Именно объем налоговых платежей, а также сложность их администрирования может существенно ухудшить инвестиционную привлекательность страны. Основные налоги, на которые ориентируются потенциальные инвесторы, включают

С целью создания благоприятных условий для привлечения в Украину значительных инвестиций 13 февраля 2021 вступил в силу Закон «О государственной поддержке инвестиционных проектов со значительными инвестициями в Украине» Согласно данному Закону для реализации такого инвестиционного проекта в Украине предоставляется государственная поддержка, общий объем которой может составлять до 30% планового объема значительных инвестиций (устанавливается в специальном инвестиционном договоре). В частности, крупным инвесторам предоставляется государственная поддержка в виде:

Согласно данному Закону для реализации такого инвестиционного проекта в Украине предоставляется государственная поддержка, общий объем которой может составлять до 30% планового объема значительных инвестиций (устанавливается в специальном инвестиционном договоре). В частности, крупным инвесторам предоставляется государственная поддержка в виде:

- освобождения от уплаты налога на прибыль в течение 5 лет;

- освобождения от налогообложения ввозной пошлиной и налогом на добавленную стоимость нового оснащения (оборудования) и комплектующих изделий к нему, ввозимого для реализации инвестиционного проекта;

- уменьшения ставок земельного налога и арендной платы за земли государственной и коммунальной собственности или освобождения от уплаты земельного налога.

Упрощенная система налогообложения

Следует отметить, что в Украине, кроме общей системы налогообложения, предусматривающей уплату всех установленных законодательством налогов и сборов, существует также упрощенная система налогообложения, призванная способствовать развитию малого и среднего бизнеса, ведь она существенно упрощает процедуру уплаты налогов и декларирования доходов.

Физическое или юридическое лицо, в том числе нерезидент, могут самостоятельно выбрать упрощенную систему налогообложения, если они соответствуют установленным законодательством критериям. Самая распространенная среди юридических лиц третья группа упрощенной системы налогообложения допускает ее использование при условии, что оборот такого предприятия не превышает 1167 размеров минимальной заработной платы, установленной законом на 1 января налогового (отчетного) года (около 7000000 гривен, что в эквиваленте составляет около 210 000 евро) в год.

Если данное основное требование выполняется, то предприятие имеет право использовать фиксированную ставку единого налога в размере 5% от дохода в случае включения налога на добавленную стоимость в состав единого налога или ставку в размере 3% от дохода и в случае, если предприятие является плательщиком налога на добавленную стоимость. Оплата единого налога существенно облегчает декларирование и администрирование доходов, часто привлекает бизнес на первых этапах его работы.

Интересной для иностранных инвесторов также является IV группа упрощенной системы налогообложения, устанавливающая особые условия налогообложения для сельскохозяйственных товаропроизводителей. Ставка налога зависит от категории земли, ее размещения и площади. Юридические лица имеют право избирать IV группу единого налога при условии, что доля сельскохозяйственного товаропроизводства в них за предыдущий налоговый (отчетный) год равна или превышает 75%. Это право распространяется на:

- юридических лиц, образованных в процессе слияния или присоединения. В таком случае плательщиком единого налога можно стать с года образования при условии, что доля сельскохозяйственного товаропроизводства, полученная за предыдущий налоговый год всеми отдельными участниками такой реорганизации, равна или превышает 75%;

- каждое отдельное юридическое лицо, образованное путем разделения или выделения. При таких условиях можно стать плательщиком единого налога со следующего года, если доля сельскохозяйственного товаропроизводства за предыдущий налоговый год равна или превышает 75%;

- юридическую компанию, образованную путем преобразования.

В этом случае плательщиком единого налога можно стать с года преобразования, если доля сельскохозяйственного товаропроизводства, полученная за предыдущий налоговый (отчетный) год, равна или превышает 75%.

В этом случае плательщиком единого налога можно стать с года преобразования, если доля сельскохозяйственного товаропроизводства, полученная за предыдущий налоговый (отчетный) год, равна или превышает 75%.

Вновь сельскохозяйственные товаропроизводители (юридические лица) могут быть плательщиками единого налога со следующего года, если доля сельскохозяйственного товаропроизводства за предыдущий год равна или превышает 75%, тогда как физические лица, являющиеся новообразованными сельскохозяйственными товаропроизводителями, – с года их государственной регистрации.

Таким образом, плательщики единого налога освобождаются от обязанности начисления, оплаты и представления налоговой отчетности по таким налогам и сборам, как налог на прибыль предприятий, налог на добавленную стоимость, налог на имущество и частично по арендной плате. Рассмотрим условия уплаты налога на прибыль более детально.

Налог на прибыль

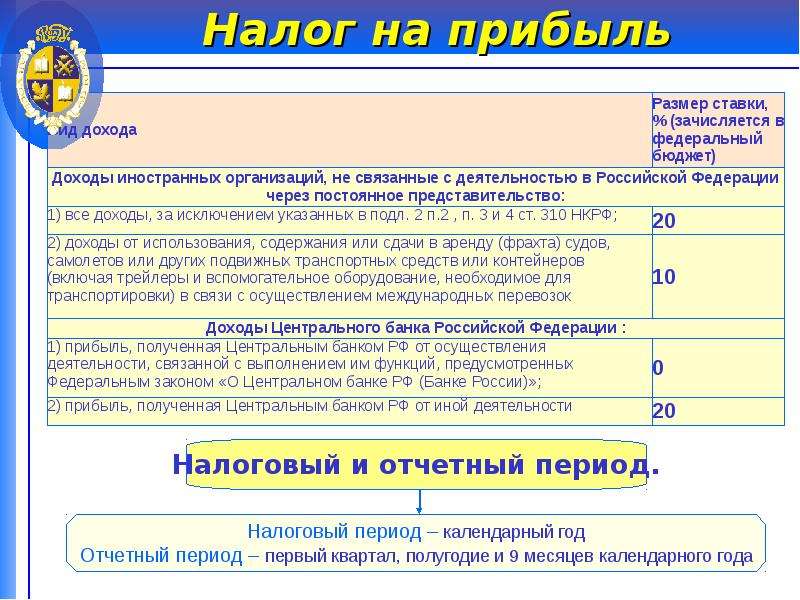

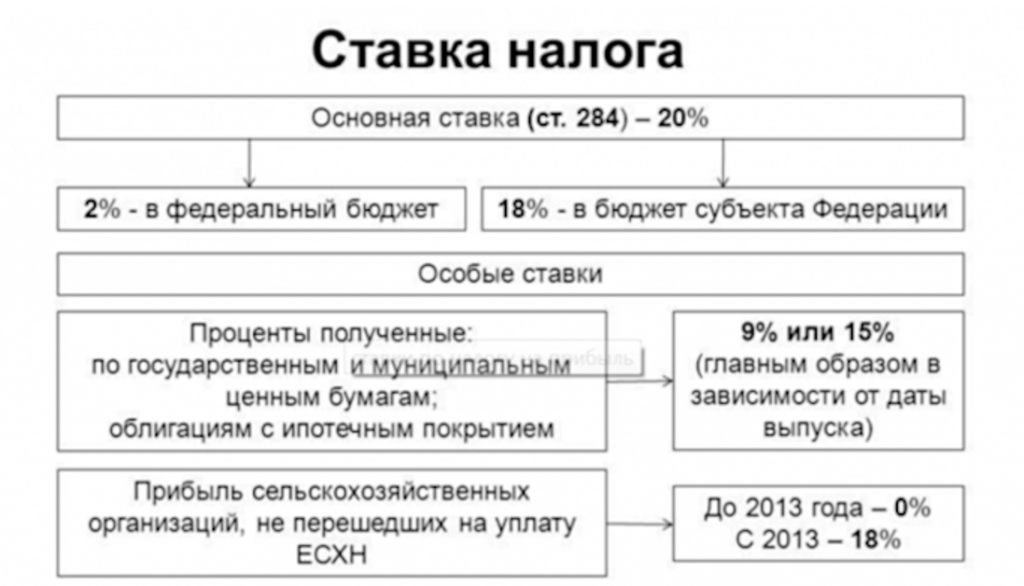

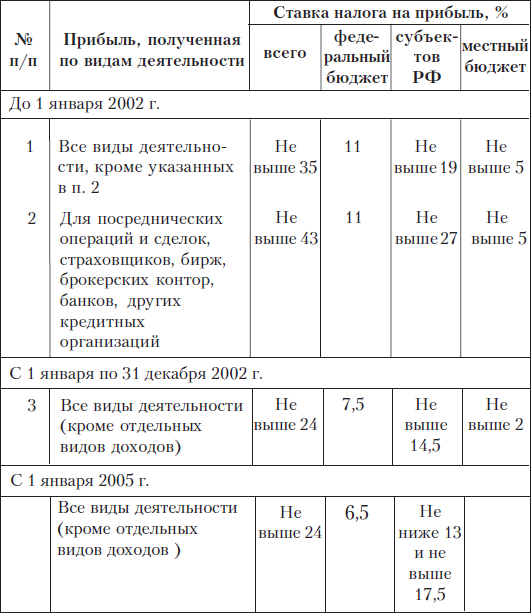

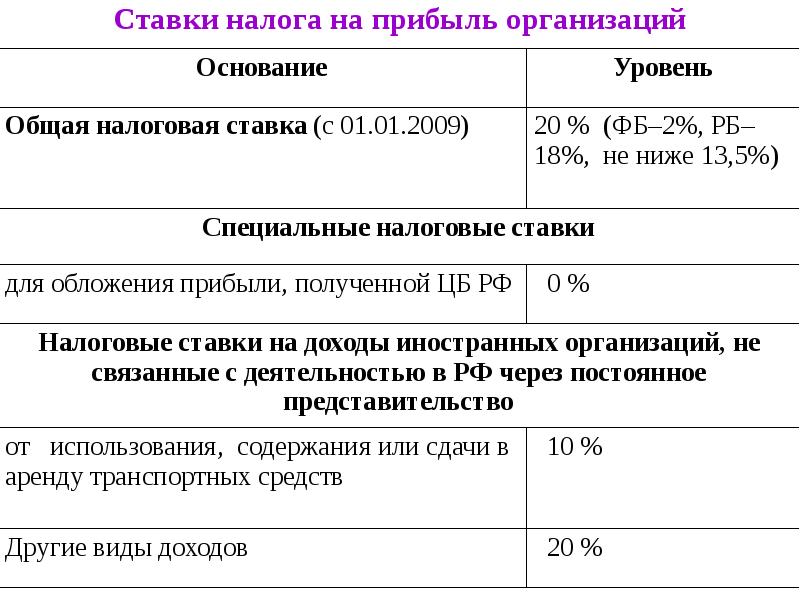

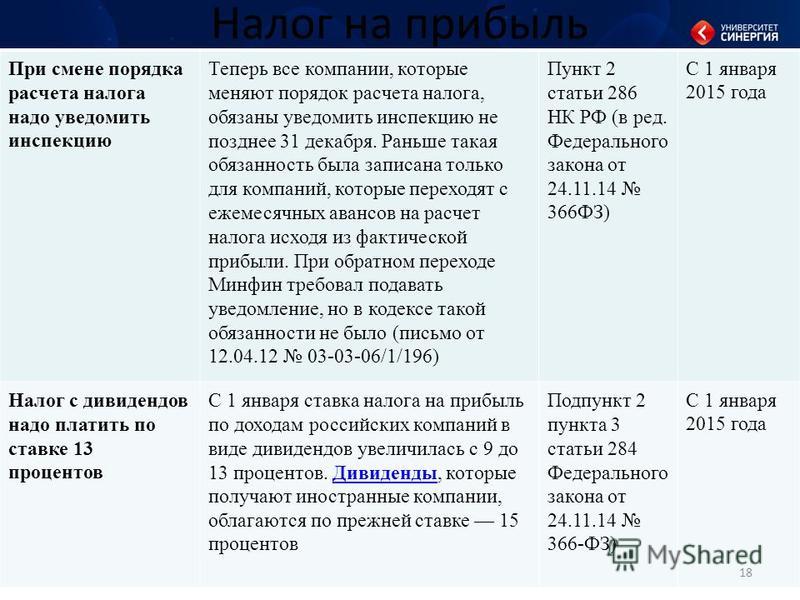

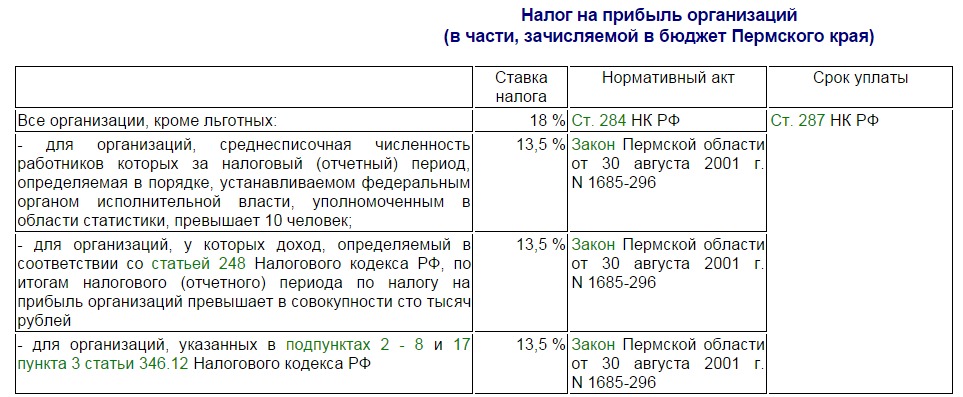

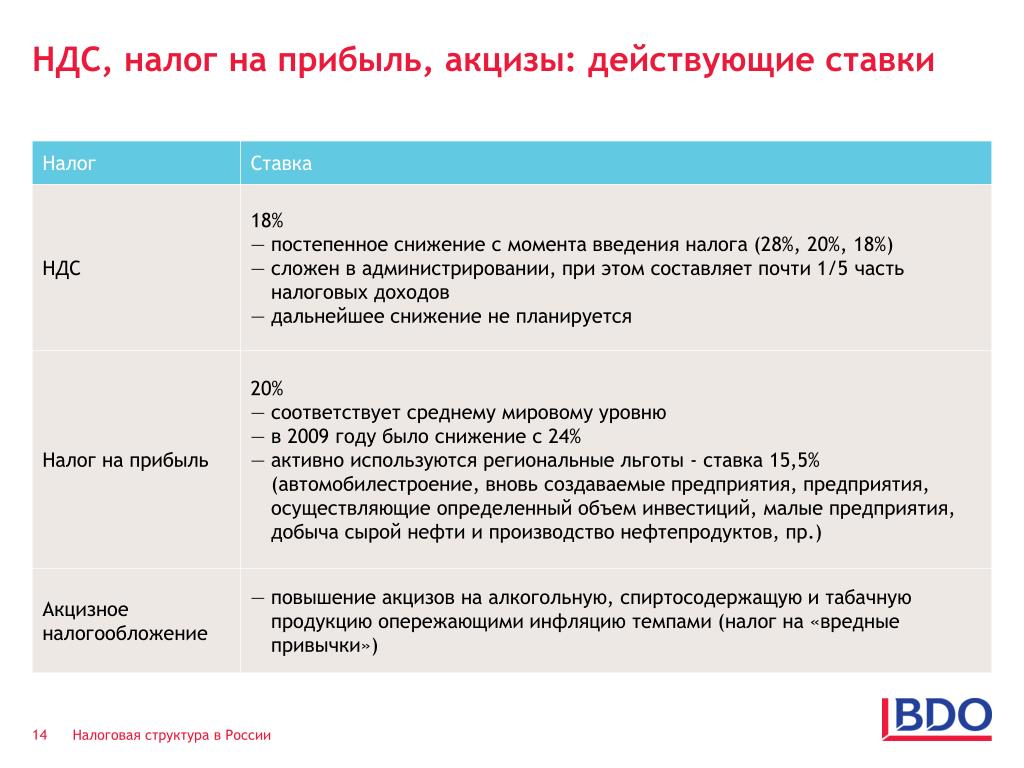

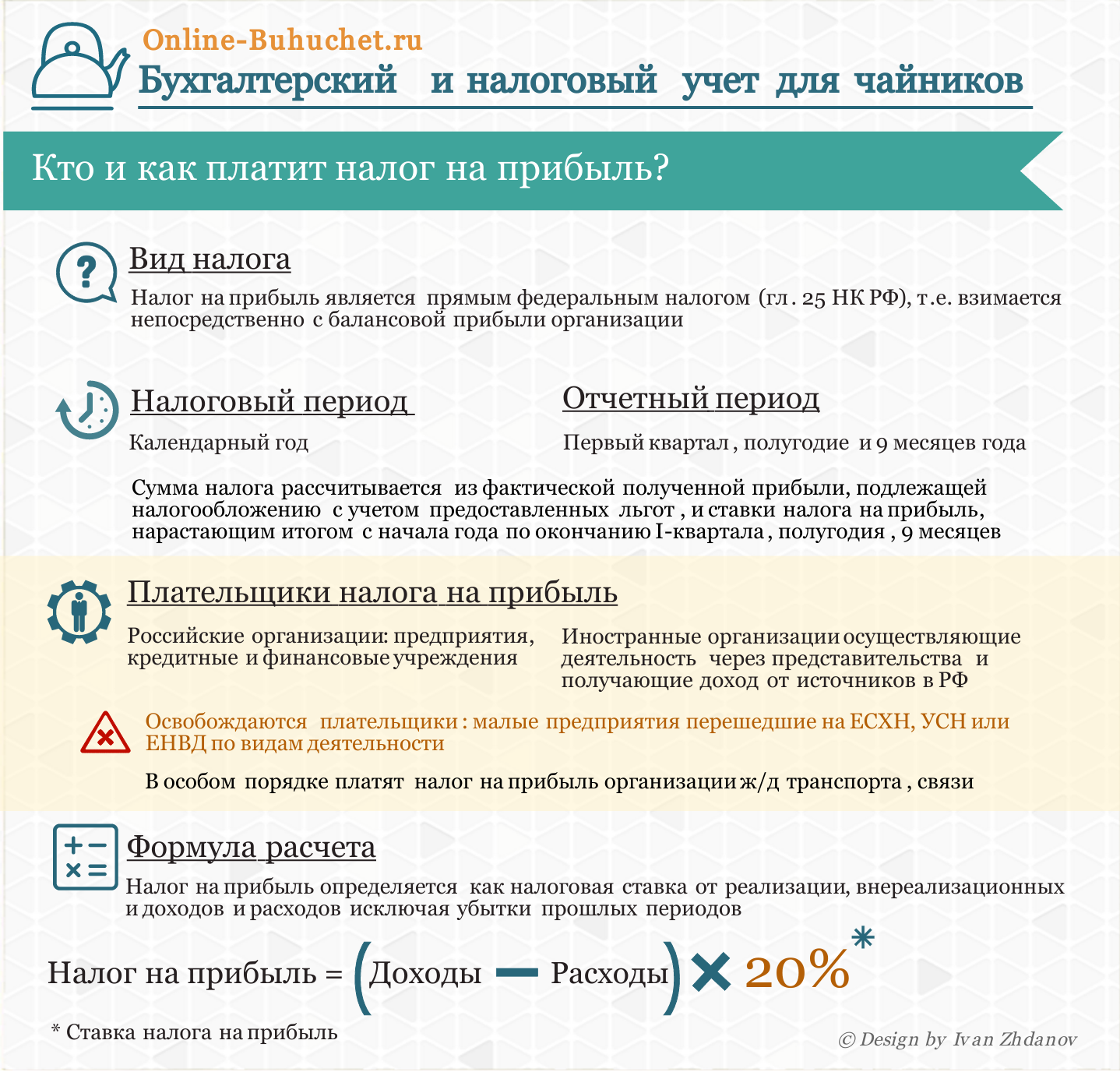

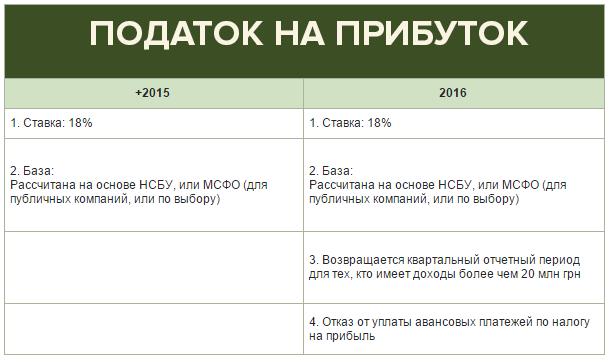

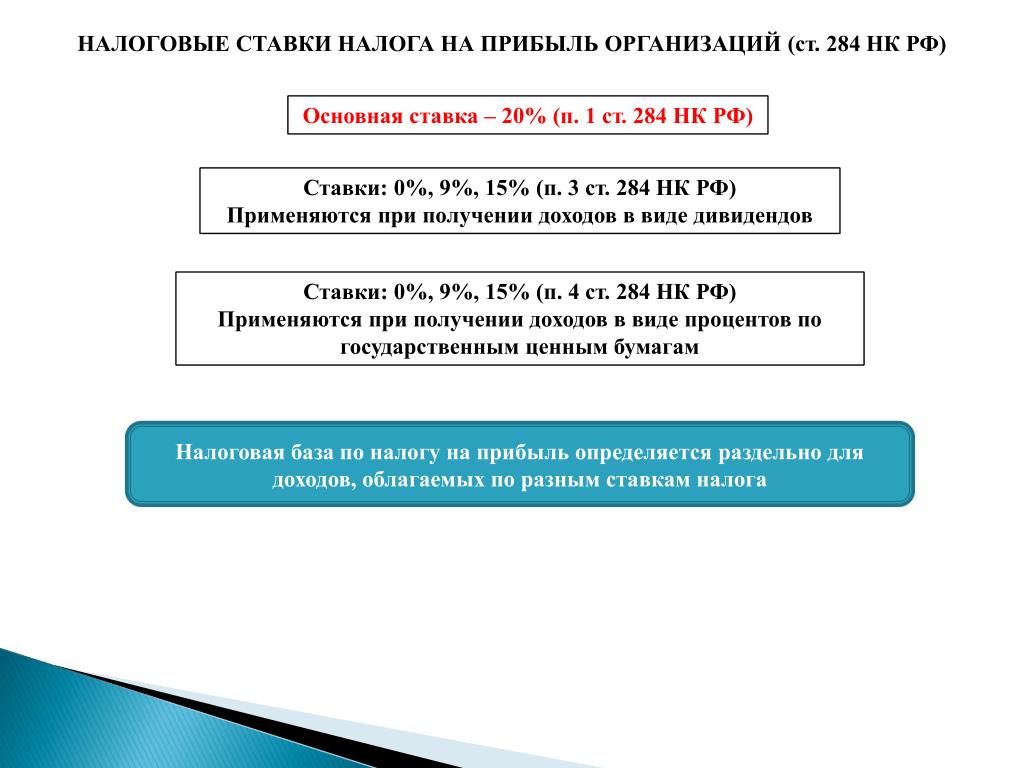

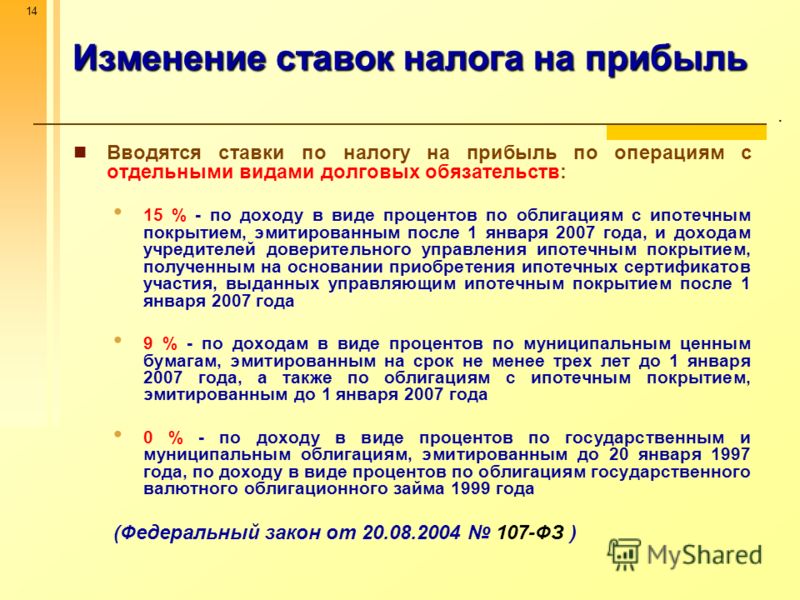

На сегодня для всех плательщиков налога на прибыль установлена базовая (основная) ставка в размере 18%. Для отдельных видов деятельности применяется специальная ставка. Прибыли нерезидентов от осуществления отдельных операций облагаются налогом по ставке 15%, сумма фрахта, уплачиваемого нерезиденту резидентом, облагается налогом по ставке 6%.

Для отдельных видов деятельности применяется специальная ставка. Прибыли нерезидентов от осуществления отдельных операций облагаются налогом по ставке 15%, сумма фрахта, уплачиваемого нерезиденту резидентом, облагается налогом по ставке 6%.

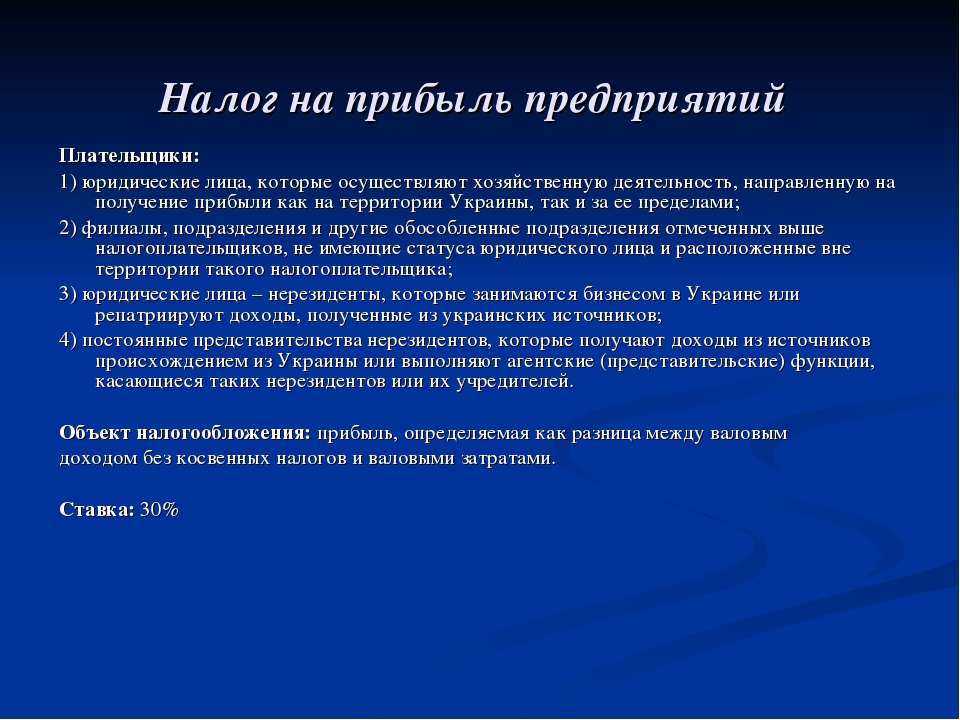

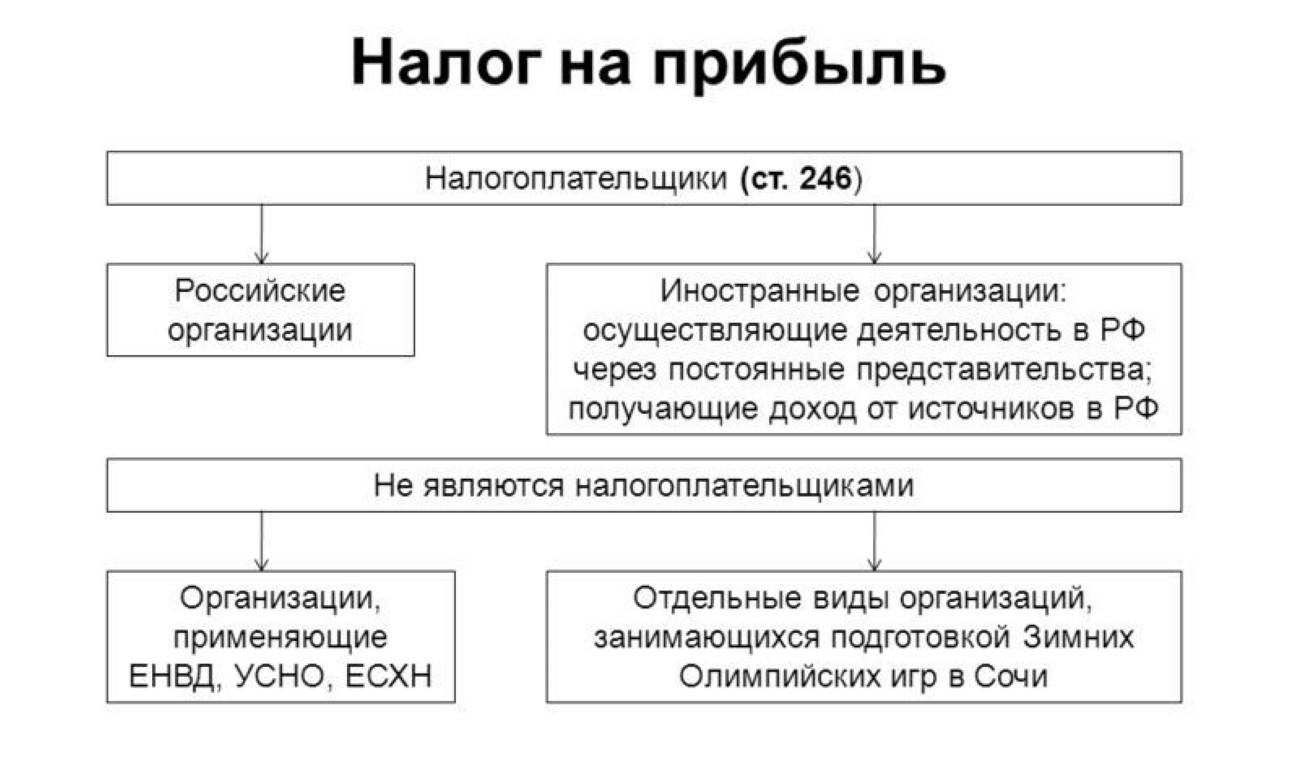

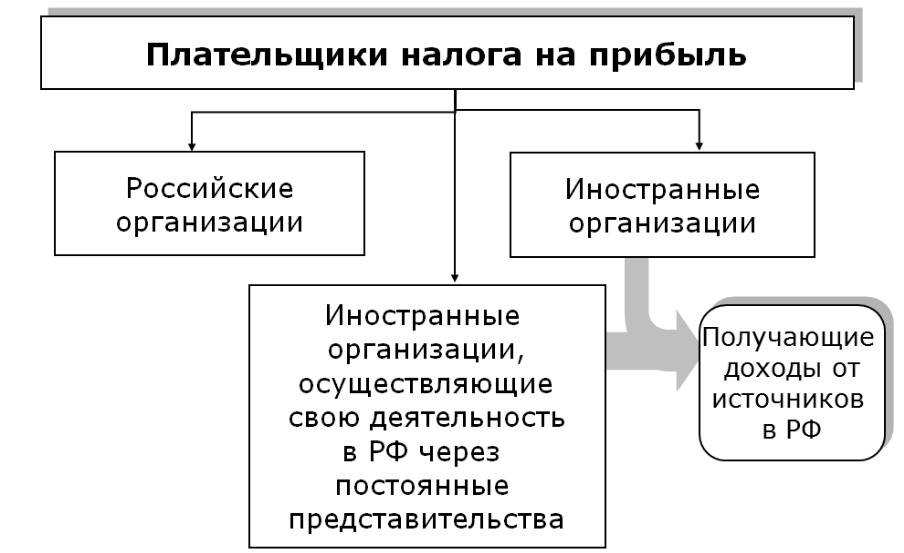

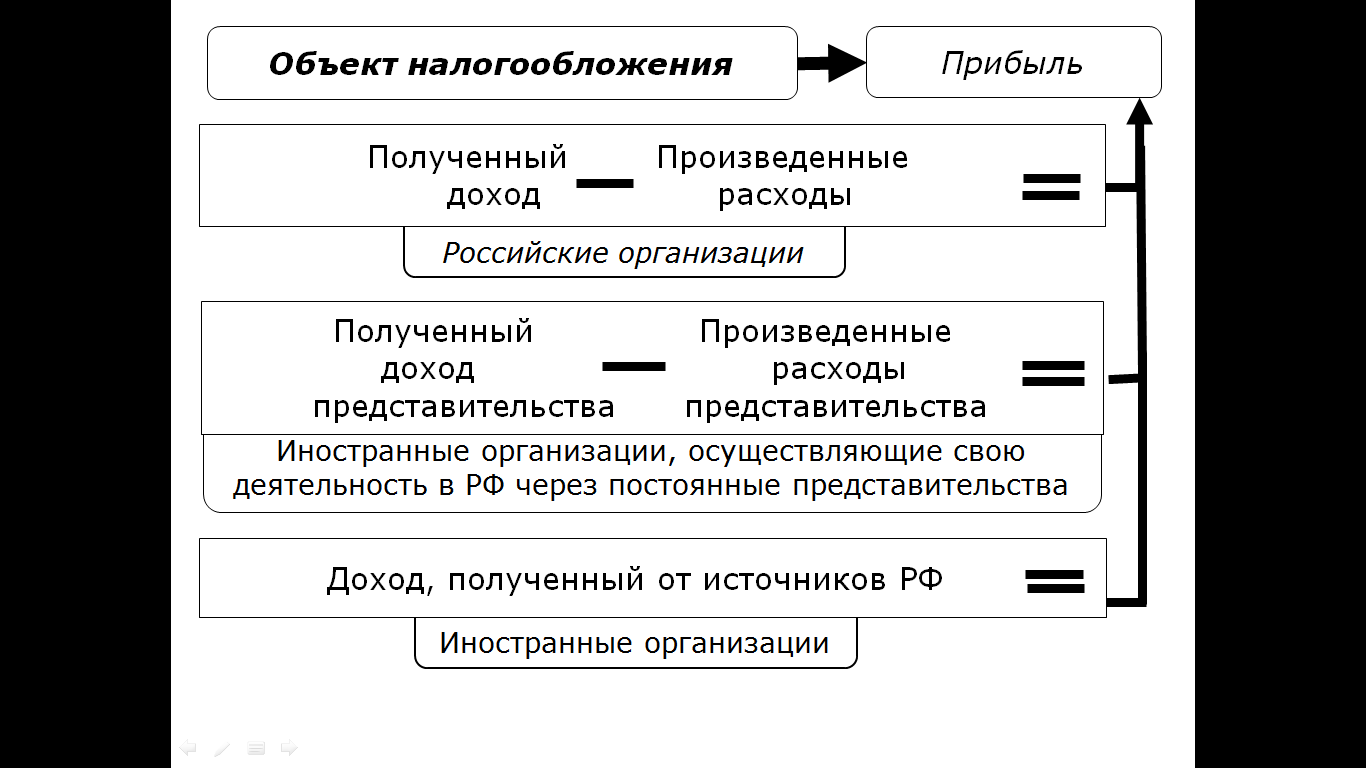

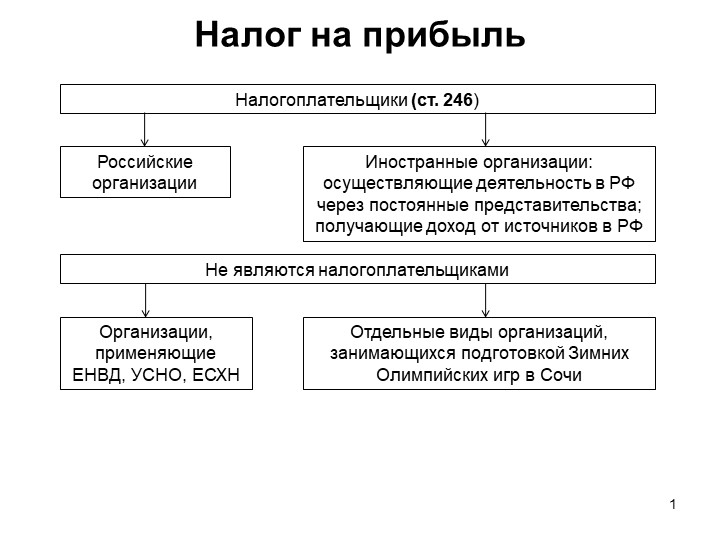

Налог на прибыль платят компании-резиденты, получающие доход на территории Украины и за рубежом. Налог на прибыль платят также компании-нерезиденты, созданные в любой организационно-правовой форме и получающие доходы с источником происхождения из Украины, нерезиденты, осуществляющие хозяйственную деятельность на территории Украины через постоянное представительство и/или получающие доходы с источником происхождения из Украины, и другие нерезиденты, на которых возложена обязанность оплаты налога на прибыль.

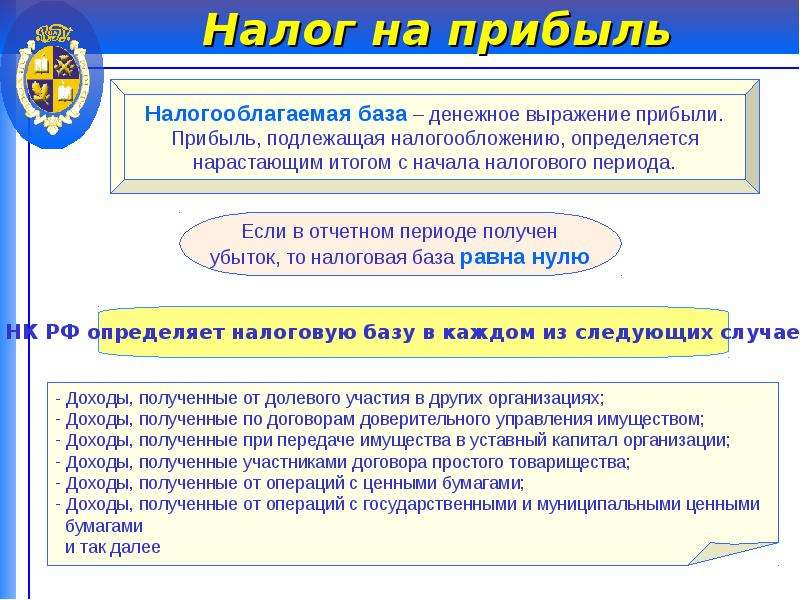

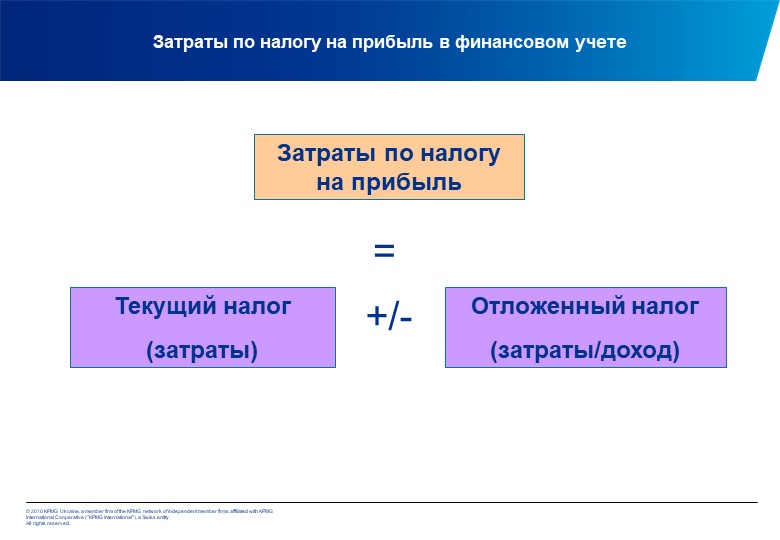

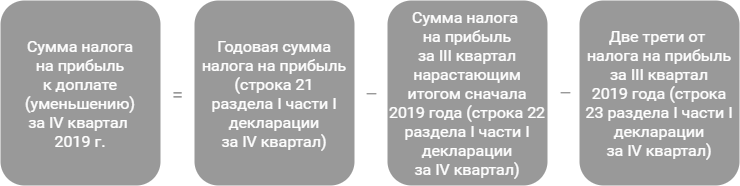

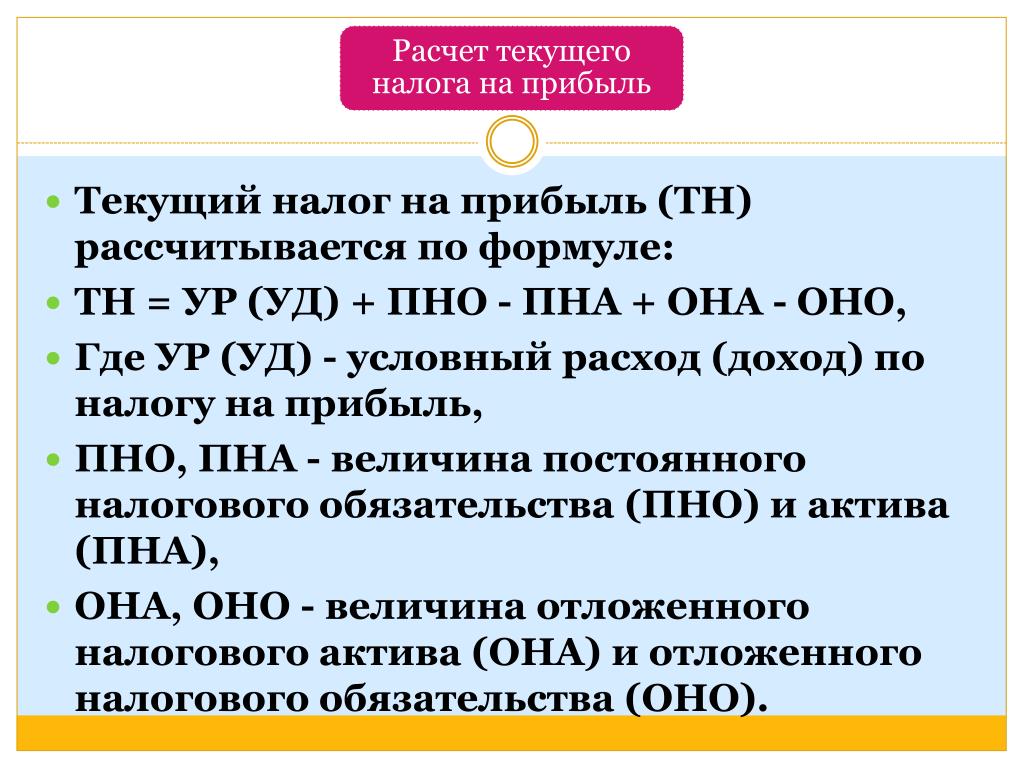

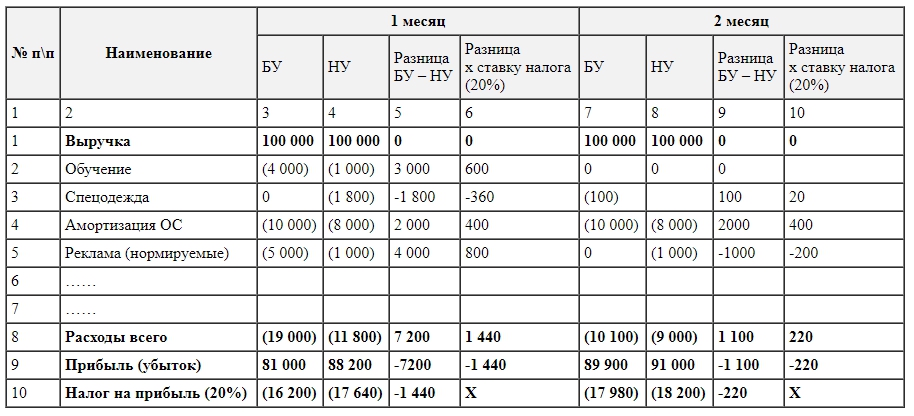

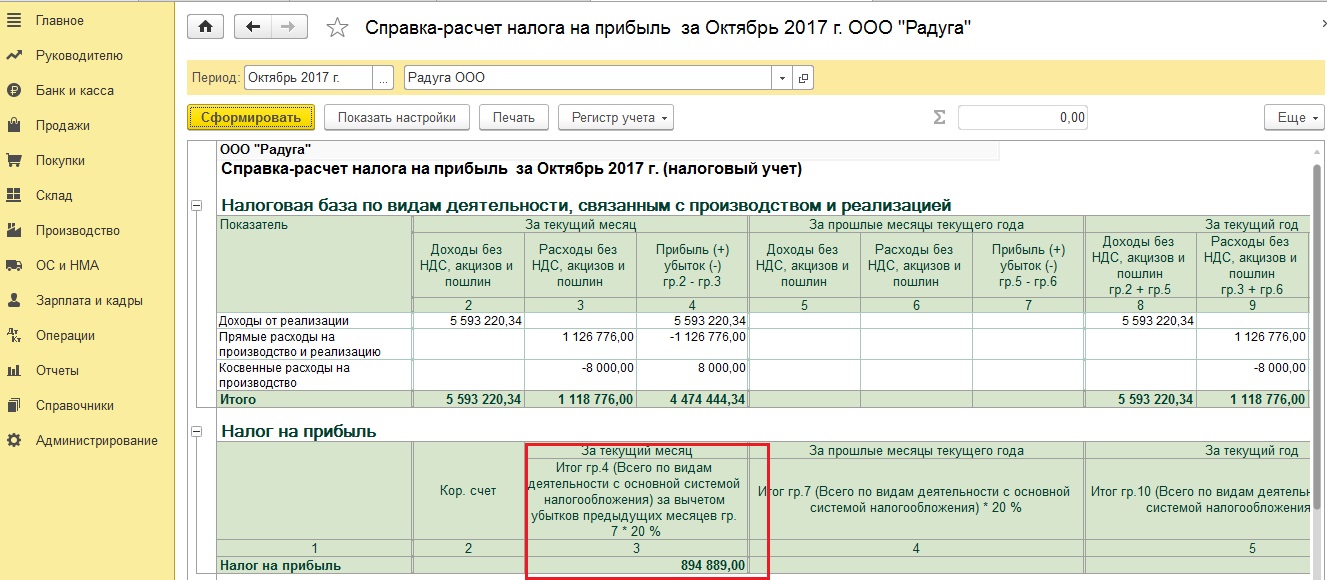

Объектом налогообложения является как доход с источником происхождения в Украине, так и прибыль, полученная из зарубежных источников. Сумма налога определяется методом корректировки (увеличение или уменьшение) финансового результата до налогообложения (прибыли или убытка), определенного в финансовой отчетности предприятия, согласно украинскому стандарту бухгалтерского учета или МСФО (Международных стандартов финансовой отчетности), на разницу, возникающую в соответствии с положениями Налогового кодекса Украины. Сравнительную таблицу ставки налога на прибыль смотрите ниже.

Сравнительную таблицу ставки налога на прибыль смотрите ниже.

Начиная с 1 января 2021, компании-нерезиденты, осуществляющие в Украине деятельность через обособленные подразделения, в том числе постоянные представительства, обязаны в течение 3 месяцев стать на учет в контролирующих органах. Суммы доходов нерезидентов, осуществляющих свою деятельность на территории Украины через постоянное представительство, облагаются налогом в общем порядке. При этом такое постоянное представительство приравнивается в целях налогообложения к плательщику налога, осуществляющему свою деятельность независимо от такого нерезидента. Постоянныепредставительства нерезидентов, зарегистрированных плательщиками налогов (в том числе налога на прибыль предприятий) в период до 1 января 2021, остаются плательщиками таких налогов до регистрации в качестве налогоплательщиков (в том числе налога на прибыль предприятий) соответствующих нерезидентов.

Расчет налога на прибыль | рассчитать сумму по налогу на прибыль организации в Украине

Что такое расчёт налога на прибыль

Сам по себе расчет налога на прибыль – очень сложный и в большинстве случаев непонятный процесс, в котором запутается даже опытный специалист. Необходимо разобраться и понять, что к чему и актуально ли пользоваться услугой на данную процедуру.

Необходимо разобраться и понять, что к чему и актуально ли пользоваться услугой на данную процедуру.

Налог на прибыль является прямым налогом, который необходимо платить с учетом размера прибыли компании. При этом прибыль определяется, как основной доход деятельности организации. Из него вычитается сумма скидок, сумма отчислений, к которым относятся транспортные и производственные расходы, а также проценты по задолженности. Налоги на прибыль в Украине обычно платят резиденты, являющиеся юридическими лицами, которые ведут свой бизнес и осуществляют разнообразную хозяйственную деятельность. При этом налогоплательщиками могут быть и нерезиденты, получающие прибыль на территории страны. Очень важно знать, как рассчитать сумму налога на прибыль своей коммерческой организации, зачем это нужно, какие доходы фирмы участвуют в налогообложении.

На сегодняшний день рассчитать налог на прибыль организации помогают множество квалифицированных специалистов и организаций, поэтому желательно воспользоваться их помощью, дабы сэкономить время и ресурсы.

Как выполнить расчёт налога на прибыль

Чтобы рассчитать налог на прибыль предприятия, нужно:

- Узнать сумму доходов, которые попадают под налогообложение, а также те, которые не попадают. При этом необходимо вычислить все расходы, по которым общий доход, являющийся объектом налогообложения, уменьшается.

- Если предприниматель обязан оплачивать налог на прибыль и при этом является плательщиком НДС, нужно знать о том, что НДС учитывается отдельно. Его учет, а также учет налогового обязательства и кредита ведутся в налоговых накладных, которые выписываются в налоговом периоде.

Зачем нужен расчет налога на прибыль предприятий

Осуществляя расчет, можно заранее узнать, какие будут расходы предприятия за год по уплате налогов. При этом когда проводятся расчеты по налогу на прибыль, имеется возможным сделать корректировки налога, увеличивая или уменьшая финансовую прибыль организации. Расчет налогов на прибыль позволит предпринимателю планировать бюджет компании, правильно распределять средства, чтобы не оказаться в долгах.

Какие доходы участвуют, когда происходит расчет налогов предприятия

Что касается декларации по налогу на прибыль фирмы, то в ней учитываются не все доходы, которые пришли в компанию. Но при этом финансы, полученные физическим лицом, будут учитываться все. Поэтому очень важно правильно определить сумму налога на прибыль, чтобы не платить лишнего и не поставить себя и свою организацию в неловкое положение. Что касается коммерческих организаций, то у них для уплаты налогов учитываются следующие доходы:

- по договору страхования;

- полученные в Украине за продажу товара или оказание услуг;

- полученные за пределами страны;

- с букмекерских контор и лотерей.

Что такое облагаемые и не облагаемые налогами доходы

Вы можете получать доход в форме денег, собственности или услуг. В этом разделе обсуждаются различные виды дохода, которые облагаются или не облагаются налогами, в частности, зарплата и дополнительные льготы наемных работников, доход от бартера, партнерства, корпорации типа S и роялти. Информация, приведенная на данной странице, не должна рассматриваться как исчерпывающая. Прочие надлежащие шаги могут потребоваться для той или иной конкретной формы коммерческой деятельности.

Информация, приведенная на данной странице, не должна рассматриваться как исчерпывающая. Прочие надлежащие шаги могут потребоваться для той или иной конкретной формы коммерческой деятельности.

Обычно сумма вашего дохода облагается налогом, если законом специально не предусмотрено освобождение от уплаты налога. Облагаемый налогом доход должен указываться в налоговой декларации и облагаться налогом. Не облагаемый налогом доход, возможно, должен указываться в налоговой декларации, но он не облагается налогом. Перечень имеется в Публикации 525, «Облагаемый и не облагаемый налогом доход» (Английский).

Условно полученный доход. Обычно вы должны платить налоги на суммы, включенные в ваш доход, даже если он фактически не находится в вашем распоряжении.

Действительный чек, который вы получили или который предоставлялся вам до конца налогового года, считается условно полученным в этом году, даже если вы не получили по нему деньги или не положили его на свой счет до конца следующего года. Например, если почта пыталась доставить вам чек в последний день налогового года, но вас не было дома для того, чтобы получить его, вы должны включить сумму этого чека в свой доход за этот налоговый год. Если же чек был отправлен вам по почте таким образом, что вы не могли получить его до конца налогового года или вы не могли получить средства до конца года по другой причине, вы включаете сумму этого чека в свой доход за следующий год.

Например, если почта пыталась доставить вам чек в последний день налогового года, но вас не было дома для того, чтобы получить его, вы должны включить сумму этого чека в свой доход за этот налоговый год. Если же чек был отправлен вам по почте таким образом, что вы не могли получить его до конца налогового года или вы не могли получить средства до конца года по другой причине, вы включаете сумму этого чека в свой доход за следующий год.

Переназначение дохода. Доход, полученный за вас вашим агентом, является доходом, который вы условно получили в том году, в котором его получил этот агент. Если вы заключили договор о получении третьей стороной дохода для вас, вы должны включить любую сумму в свой доход в тот момент, когда эта сторона получила его.

Пример. Вы и ваш работодатель договорились о том, что часть вашей зарплаты выплачивается непосредственно вашей бывшей супруге. Вы должны включить в свой доход эту сумму в момент ее получения вашей бывшей супругой.

Доход в форме предоплаты. Доход в форме предоплаты, например, компенсация за будущие услуги, обычно включается в ваш доход в тот год, когда вы получили его. Однако если вы ведете бухгалтерский учет методом начисления, вы можете отнести на следующий год предоплату за услуги, которые будут выполнены до конца следующего налогового года. В этом случае вы включаете оплату в свой доход в тот момент, когда вы зарабатываете ее, предоставляя услуги.

Компенсация наемных работников

Обычно вы должны включать в свой валовой доход всю компенсацию, полученную вами за оказанные личные услуги. Помимо зарплаты, оклада, комиссионных, сборов и чаевых, это включает и другие формы компенсации, например, дополнительные льготы и фондовые опционы.

Вы должны получить Форму W-2, «Справка о заработной плате и налогах» от своего работодателя, в которой указана компенсация за предоставленные вами услуги.

Уход за детьми. Если вы предоставляете уход за детьми на дому у них, на дому у себя или в другом месте ведения коммерческой деятельности, полученная вами оплата должна включаться в ваш доход. Если вы не являетесь наемным работником, вы, возможно, работаете на себя и должны включать оплату за свои услуги в Приложение C (к Форме) 1040 или 1040-SR), «Доход или потери от занятий предпринимательской деятельностью». Обычно вы не являетесь наемным работником, если вы не подчиняетесь своему работодателю в части того, что и как вам делать, и если он не контролирует вашу деятельность.

Если вы не являетесь наемным работником, вы, возможно, работаете на себя и должны включать оплату за свои услуги в Приложение C (к Форме) 1040 или 1040-SR), «Доход или потери от занятий предпринимательской деятельностью». Обычно вы не являетесь наемным работником, если вы не подчиняетесь своему работодателю в части того, что и как вам делать, и если он не контролирует вашу деятельность.

Уход за детьми на дому у них. Если вы предоставляете уход за детьми родственников или соседей на дому у них, как постоянно, так и эпизодически, на вас распространяются изложенные выше правила ухода за детьми

Дополнительные льготы

Дополнительные льготы, получаемые вами в связи с предоставлением услуг, включаются в ваш доход в качестве компенсации, если только вы не платили за них обоснованную рыночную цену или не освобождены от уплаты налогов специальным законом. Если вы воздерживаетесь от оказания услуг (например, согласно обязательству о неучастии в конкурентной борьбе), это рассматривается в части, связанной с данными правилами, как предоставление услуг.

Получатель дополнительных льгот. Вы являетесь получателем дополнительных льгот, если вы предоставляете услуги, за которые предоставляются дополнительные льготы. Вы считаетесь получателем, даже если льготы были предоставлены другому лицу, например, члену вашей семьи. Например, если ваш работодатель предоставляет вашей супруге автомобиль за оказываемые вами услуги, то считается, что этот автомобиль предоставлен вам, а не вашей супруге.

Для того чтобы стать получателем дополнительных услуг, вы не должны быть наемным работником той стороны, которая предоставляет эти дополнительные услуги. Если вы являетесь партнером, директором или независимым подрядчиком, вы также можете быть получателем дополнительных услуг.

Доход от предпринимательской деятельности и инвестиций

Сдача личной собственности в аренду. Если вы сдаете напрокат личную собственность, например, оборудование или автомобили, то форма отчетности о доходе и расходах обычно определяется следующим:

- является ли сдача собственности напрокат предпринимательской деятельностью, а также

- ведется ли сдача собственности напрокат с целью получения дохода.

Обычно, если основная цель сдачи собственности напрокат заключается в получении дохода или прибыли, и вы сдаете собственность напрокат постоянно и регулярно, ваша деятельность по сдаче собственности напрокат является предпринимательской. Дополнительная информация о вычитании из налогооблагаемой базы доходов на ведение предпринимательской деятельности и деятельности, цель которой не заключается в получении дохода, приведена в Публикации 535, «Расходы на ведение предпринимательской деятельности» (Английский).

Доход партнерства

Обычно партнерство не облагается налогом. Оно «передает» свои доходы, потери, вычеты из налогооблагаемой базы и налоговые зачеты партнерам пропорционально доле каждого при распределении. Дополнительная информация приведена в Публикации 541 (Английский).

Доля партнера при распределении. Доля партнера при распределении доходов, потерь, вычетов из налогооблагаемой базы и налоговых зачетов обычно основана на соглашении между партнерами. Вы должны указывать в своей налоговой декларации долю во всех этих позициях, независимо от того, выделялись ли они вам фактически. Однако ваша доля в потерях партнерства ограничена базовым значением вашей собственности в партнерстве с поправкой на момент того года партнерства, в течение которого произошла потеря.

Вы должны указывать в своей налоговой декларации долю во всех этих позициях, независимо от того, выделялись ли они вам фактически. Однако ваша доля в потерях партнерства ограничена базовым значением вашей собственности в партнерстве с поправкой на момент того года партнерства, в течение которого произошла потеря.

Налоговая декларация партнерства. Хотя партнерство обычно не платит налогов, оно должно подавать налоговую декларацию для сведения по Форме 1065, «Подоходная налоговая декларация для партнерства в США». В этой налоговой декларации указываются операции партнерства в течение налогового года и те позиции, которые «передаются» партнерам.

Доход корпорации типа S

Обычно корпорация типа S не платит налогов на доход. Вместо этого она «передает» свои доходы, потери, вычеты из налогооблагаемой базы и налоговые зачеты акционерам пропорционально доле каждого в собственности компании. Вы должны указывать свою долю по всем этим позициям в своей налоговой декларации. Обычно «передаваемые» вам позиции соответствующим образом увеличивают или уменьшают сумму акционерного капитала корпорации типа S.

Обычно «передаваемые» вам позиции соответствующим образом увеличивают или уменьшают сумму акционерного капитала корпорации типа S.

Налоговая декларация корпорации типа S. Корпорация типа S должна подавать налоговую декларацию по Форме 1120S, «Форма подоходной налоговой декларация для корпорации типа S в США», в которой указываются результаты деятельности корпорации за налоговый год и значения доходов, потерь, вычитаний из налогооблагаемой базы или налоговых зачетов, влияющих на личные налоговые декларации акционеров. Обращайтесь за дополнительной информацией к Инструкциям по заполнению формы 1120S (Английский).

Oтчисления за авторские права

Роялти от авторских прав, патентов, а также недвижимой собственности, содержащей месторождения нефти, газа и полезных ископаемых, облагаются налогом, как обычный доход.

Роялти обычно указываются в Части I Формы E (Форма 1040 или Форма 1040-SR), «Дополнительные доходы и потери». Однако, если вы имеете долевое участие в эксплуатации в секторах нефти, газа и полезных ископаемых или занимаетесь коммерческой деятельностью в качестве работающего на себя писателя, изобретателя, художника и т. п., указывайте свой доход и свои расходы в Форме C.

п., указывайте свой доход и свои расходы в Форме C.

Обращайтесь за дополнительной информацией к Публикации 525, «Облагаемый и не облагаемый налогом доход» (Английский).

Виртуальные валюты

Продажа или иной вид обмена виртуальной валюты, либо использование виртуальной валюты для оплаты за товары или услуги, либо хранение виртуальной валюты в качестве инвестиций, как правило, имеют налоговые последствия, которые могут повлечь за собой налоговые обязательства. Данное руководство предназначено для физических лиц и коммерческих предприятий, которые используют виртуальную валюту (Английский).

Бартер

Бартер – это обмен товарами или услугами. Обычно не происходит обмена наличными деньгами. Пример бартера – это водопроводчик, оказывающий услуги по ремонту водопровода в обмен на зубоврачебные услуги зубного врача. Понятие бартера не включает соглашения, по которым осуществляется исключительно неформальный обмен услугами схожего типа на некоммерческой основе (например, уход за детьми совместно с соседними родителями). В момент получения вами собственности или услуг при бартере вы должны включить их справедливую рыночную стоимость в свой доход. Обращайтесь за дополнительной информацией по ссылке Налоговая тема 420 – доход от бартера.

В момент получения вами собственности или услуг при бартере вы должны включить их справедливую рыночную стоимость в свой доход. Обращайтесь за дополнительной информацией по ссылке Налоговая тема 420 – доход от бартера.

Реформа корпоративного налога снова откладывается. Почему особые условия для ДіяСity – плохая идея

Больше шести лет в Украине обсуждается реформа корпоративного налога – переход от высоко дискреционного (а значит, коррупционного) и уязвимого для злоупотреблений налога на прибыль к принципиально более простому налогу на выведенный капитал (НнВК), похожему на эстонскую модель

Главное преимущество НнВК, особенно в том виде, в каком он предлагается для Украины, – это относительная ясность администрирования. Его базой служит не условная расчетная величина финансового результата, который рассчитывается сложно и неоднозначно (значит, при желании всегда найдется, что оспорить), а простая, подтверждаемая банком, транзакция – выплата дивидендов. Нет возможности не заплатить налог – нет предмета для проверки.

Нет возможности не заплатить налог – нет предмета для проверки.

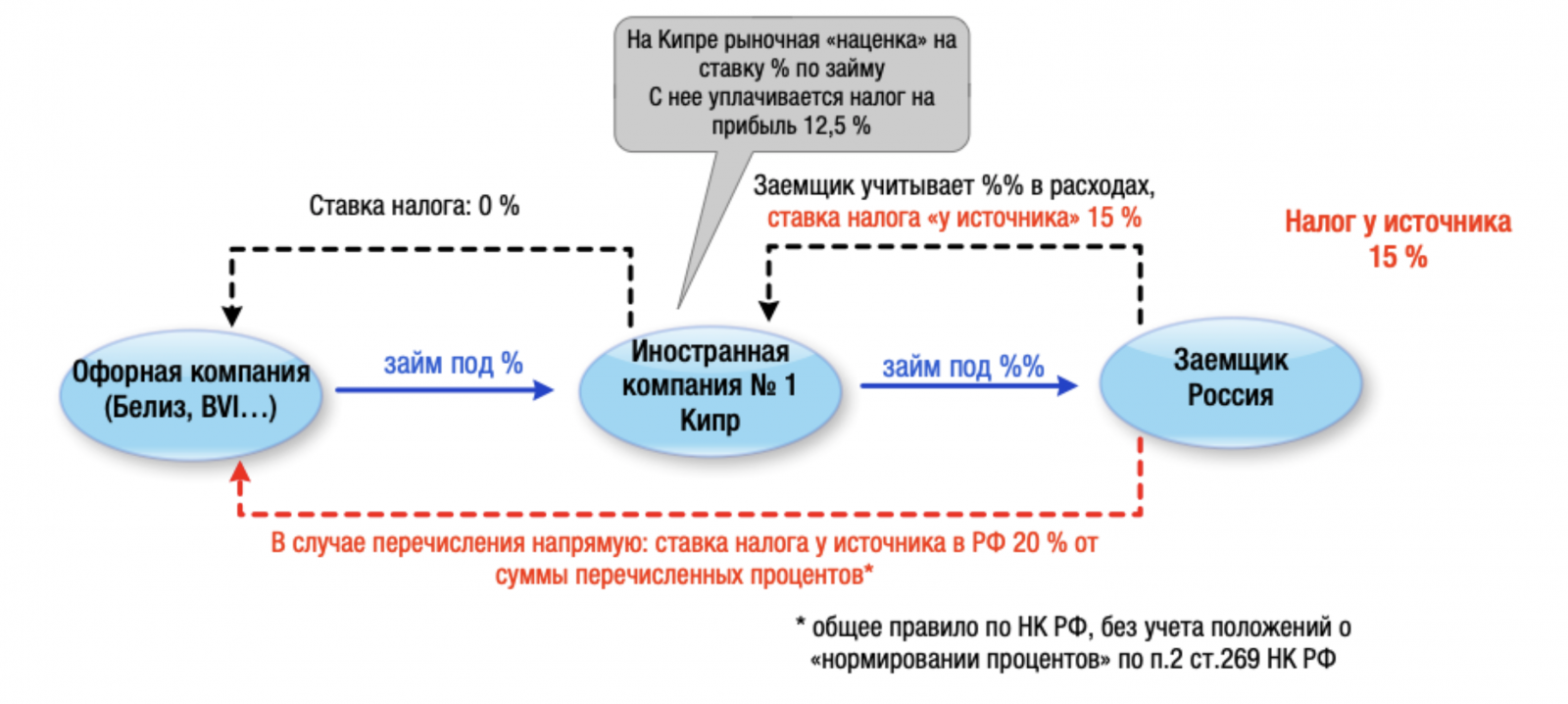

Конечно, есть много «хитрых» способов платить дивиденды мимо банка. Такие «конструктивные дивиденды» требуют более сложных и потенциально коррупционных ограничений, а значит, и проверок. Но, во-первых, соответствующие нормы уже и так есть в законе, а, во-вторых, касаться они должны только очень узкого круга сделок – крупных внешнеэкономических операций, которые проводятся немногочисленными плательщиками и на которых будет в результате реформы сосредоточен весь потенциал контроля. Остальные смогут вздохнуть свободно. Кроме того, все также смогут без всяких налогов реинвестировать прибыль – сегодня для этого приходится вначале выводить ее в оффшор, и соответствующие операции «round trip» составляют больше половины всех прямых иностранных инвестиций.

Вначале несколько снижаются бюджетные поступления, поскольку уплата налога откладывается до распределения прибыли. Но бизнес существует ради дивидендов. Поэтому через несколько лет поступления возвращаются на прежний уровень, а затем и превосходят его в абсолютных величинах за счет отдачи от дополнительных инвестиций. Это доказано опытом стран, проведших подобную реформу. По сути, можно рассматривать экономический эффект НнВК как беспроцентное кредитование именно прибыльного бизнеса, причем без коррупции и искажения конкуренции. Но в наших условиях самое главное – это ликвидация «коррупционного налога» и возможностей для выдавливания поступлений ради выполнения плана.

Это доказано опытом стран, проведших подобную реформу. По сути, можно рассматривать экономический эффект НнВК как беспроцентное кредитование именно прибыльного бизнеса, причем без коррупции и искажения конкуренции. Но в наших условиях самое главное – это ликвидация «коррупционного налога» и возможностей для выдавливания поступлений ради выполнения плана.

И если в вопросе поступлений действует закон сохранения – что получит бизнес, то проиграет бюджет, или «игра с нулевой суммой», – то от сокращения коррупционных возможностей и повышения предсказуемости налоговых обязательств выиграют все. За исключением налоговиков-коррупционеров, а также чиновников Минфина, привыкших закрывать дыры за счет авансовых платежей, выбитых под угрозой проверок, и доначислений для выполнения плана. Это главные, но не все противники реформы, из-за лоббизма которых она до сих пор не воплощена.

Против выступает также часть бизнеса. А именно те, кто заинтересован создавать, использовать и обслуживать оффшорные схемы, имеет специально накопленные (обычно искусственные) убытки или просто не заинтересован в том, чтобы у отечественных предприятий были собственные инвестиционные средства. Также против выступают экономисты «советской школы», которым не нравится, что НнВК не предусматривает любимых ими отраслевых льгот, а обеспечивает благоприятные условия всем.

Также против выступают экономисты «советской школы», которым не нравится, что НнВК не предусматривает любимых ими отраслевых льгот, а обеспечивает благоприятные условия всем.

Лоббистам удалось склонить на свою сторону и МВФ, в котором до сих пор не видят проблем с налогом на прибыль, раз его поступления в процентах к ВВП отвечают среднемировым показателям. К сожалению, не перевелись еще в Фонде кадры, ограничивающие круг своих встреч в Украине Минфином, налоговой, «большой четверкой» и иностранным бизнесом. Эти советники еще и рекомендуют, на радость коррумпированным налоговикам, вернуть контроль связи расходов с хозяйственной деятельностью и ввести непрямые методы контроля доходов физических лиц.

В результате имеем печальный факт: из года в год противники реформы вначале записывают в Меморандум с МВФ обязательство не трогать налог на прибыль, а потом ссылаются на это как на «требование МВФ». Тем временем другие страны (например, Грузия, Латвия, Польша) проводят аналогичные реформы, пока в Украине фискальные возможности для реформы упускают одну за другой.

При этом неоднозначный проект «Дія Сіty» – «свободной экономической зоны» для ІТ-сектора – предусматривает возможность платить вместо налога на прибыль НнВК, да еще и по вдвое сниженной ставке. Эта возможность предусмотрена не для всех ІТ-компаний, а только для одобренных «виртуальных резидентов». То есть дискреция остается, только на другом уровне. Да и любители отраслевых льгот тоже могут быть довольны. Наверное, если спецрежим таки будет введен, то компании, которые под него подпадут, будут рады, а МВФ не будет возражать. Но будет ли это хорошо для реформы в целом и для экономики Украины?

С одной стороны, «пилот» может несколько снять настороженность того же МВФ и, в то же время, вызвать эффект зависти у остального бизнеса, который с новой силой начнет требовать благоприятных условий для всех. Не говоря уже о том, что такой режим наверняка облегчит жизнь части ІТ-сектора, поможет привлекать инвестиции и таланты. Этот сектор уже производит около 5% ВВП Украины и растет на 20–30% в год. То есть, уже сегодня до трети экономического роста Украина получает за счет ІТ: на фоне закономерной стагнации промышленности вперед выходят новые драйверы роста, которые очень важно поддержать.

То есть, уже сегодня до трети экономического роста Украина получает за счет ІТ: на фоне закономерной стагнации промышленности вперед выходят новые драйверы роста, которые очень важно поддержать.

Но выборочная поддержка отраслей – плохая практика. Не менее достойные и перспективные постиндустриальные отрасли (R&D, продакшн, консалтинг, дизайн и т.д.) оказываются дискриминированными, хотя не хуже реализуют конкурентные преимущества Украины. Не говоря уже о том, что и в менее перспективных секторах способные предприниматели должны иметь свой шанс.

С другой стороны, вероятное падение поступлений по налогу на прибыль от резидентов «Дія Сіty» обязательно будет использовано против реформы. Еще хуже, что использование любой льготы чревато злоупотреблениями. Вероятно, что в «дуальном» режиме найдутся лазейки для перетекания, и те же консультанты, которые отбивают реформу для всех, за хорошее вознаграждение подскажут своим клиентам из числа крупнейших плательщиков налога на прибыль, как использовать «частичную реформу» для оптимизации. В двух странах, экспериментировавших с такой «дуальной» системой, Польше и Великобритании, попытки модифицировать корпоративный налог только для малых и средних предприятий заканчивались неудачно. В результате Польша распространила новый налоговый режим на всех, а Великобритания, наоборот, вернулась к налогу на прибыль. Вероятно, что и в Украине «пилот» НнВК в «Дія Сіty» окажется неудачным – не потому, что плохая идея реформы, а именно из-за проблем «дуального» режима. Но противники реформы не упустят случая использовать эту неудачу для того, чтобы надолго похоронить саму идею.

В двух странах, экспериментировавших с такой «дуальной» системой, Польше и Великобритании, попытки модифицировать корпоративный налог только для малых и средних предприятий заканчивались неудачно. В результате Польша распространила новый налоговый режим на всех, а Великобритания, наоборот, вернулась к налогу на прибыль. Вероятно, что и в Украине «пилот» НнВК в «Дія Сіty» окажется неудачным – не потому, что плохая идея реформы, а именно из-за проблем «дуального» режима. Но противники реформы не упустят случая использовать эту неудачу для того, чтобы надолго похоронить саму идею.

Материалы по теме

- Категория

- Новости

МВФ не разрешает Украине ввести налог на выведенный капитал. Помешает ли это запуску ДіяСіty

Кто платит налоги в Украине и на что их тратят, или НДС, ПДФЛ, ЕСВ и другие неприятрости — новости Украины, Экономика

Знания украинцев о налогах, которые они платят, очень скромные. Почти 60% украинцев не знают, сколько они платят и какая у нас система налогообложения граждан. 70% не знают, что большая часть госбюджета – это налоги граждан.

Почти 60% украинцев не знают, сколько они платят и какая у нас система налогообложения граждан. 70% не знают, что большая часть госбюджета – это налоги граждан.

Почти каждая новая власть в Украине задумывает налоговую реформу, и Зеленский не исключение.

«Впереди еще много работы… все, что мы обещали людям, мы обязаны сделать стопроцентно… Это и налоговая реформа, и амнистия капиталов…», – заявил Зеленский, выступая на съезде партии Слуга Народа в конце августа.

Какая реформа в голове у Слуг и президента непонятно. Депутаты озвучивали противоположные идеи: от изменения ставок налогов до отмены части налогов и введения прогрессивной шкалы налогообложения. А кто-то является сторонником настройки нынешней системы.

Пока депутаты спорят, LIGA.net собрала главное, что стоит знать о нынешней налоговой системе: какие есть налоги, сколько их, какие ставки, насколько государственный бюджет состоит из денег граждан.

Какие налоги в Украине

В Украине существует семь государственных налогов: на доходы физлиц, на добавленную стоимость (НДС, укр. – ПДВ), акцизы, налог на прибыль предприятий, экологический налог, рента и налог на землю. Также существуют местные налоги – единый налог для юрлиц и физических лиц предпринимателей (ФОПов) и налог на имущество.

– ПДВ), акцизы, налог на прибыль предприятий, экологический налог, рента и налог на землю. Также существуют местные налоги – единый налог для юрлиц и физических лиц предпринимателей (ФОПов) и налог на имущество.

Сборы – не налоги

Отдельно от налогов выделяют государственные и местные сборы. На национальном уровне их платят те, кто пользуется радиочастотами Украины, а также водными, лесными и природными ресурсами страны. Местных же всего два – сбор за парковку и туристический.

Но не все государственные налоги и сборы на 100% идут в центральный госбюджет. Децентрализация затронула не только территориальное устройство страны, но и финансы. Благодаря реформе, местные бюджеты увеличились за пять лет на 200 млрд грн: с 68 млрд в 2014 до 275 млрд грн в 2019 году. Мы создали инфографику о распределении налогов и сборов.

В сравнении с европейскими странами суммарная налоговая нагрузка на украинский бизнес существенно выше, чем в регионе Европа и Центральная Азия. По данным Doing Business, средняя украинская компания должна отдавать на налоги и сборы порядка 45,2% от своей прибыли, в то время как средний показатель по региону – 31,9%. (DB показывает размер налогов и обязательных отчислений, которые должно уплачивать предприятие на второй год работы. Выражается как доля от его коммерческой прибыли.)

По данным Doing Business, средняя украинская компания должна отдавать на налоги и сборы порядка 45,2% от своей прибыли, в то время как средний показатель по региону – 31,9%. (DB показывает размер налогов и обязательных отчислений, которые должно уплачивать предприятие на второй год работы. Выражается как доля от его коммерческой прибыли.)

Доходы государственного бюджета

Налог на добавленную стоимость (НДС) – главный кормилец страны. С 1992 года он почти всегда имел наибольший вес в госбюджете. НДС платят все участники производственной и/или торговой цепочки. Производители и посредники перекладывают свою нагрузку уплаты НДС на следующего покупателя в звене, в конце которого будет как раз простой потребитель, ему, а точнее вам, – НДС уже никто не возвращает. Последние 10 лет НДС составляет от 35-43% всех доходов бюджета.

Также на граждан приходится вторая крупнейшая статья доходов бюджета – налог на доходы с физлиц (около 25% всех поступлений). Как уже говорилось, 70% граждан об этом не знают.

25-35-45% – достаточно абстрактные цифры. Собранные гривни – конкретнее: в 2019 году НДС принес украинскому сводному бюджету 378 млрд грн, доходы с физлиц – 275 млрд грн, налог на прибыль предприятий – 117 млрд грн.

НДС занимает самую большую долю доходов не только в Украине, такая же ситуация в Литве, Венгрии, Эстонии. Но в большинстве развитых стран подоходный налог превалирует над другими – так в Дании, Канаде, США, Италии.

В Украине же есть еще один обязательный платеж, который не считается налогом (по сути таковым является), – единый социальный взнос (ЕСВ). Взнос взимается с минимальной заработной платы (как минимум) каждого штатного работника и идет в Пенсионный фонд. Его ставка составляет 22%. Если сложить сборы от ЕСВ и подоходного налога, то суммарно получится более 500 млрд грн, что на треть больше, чем весь НДС.

На что идут наши налоги

Социальная помощь «съела» в прошлом году более 576 млрд грн (35% всех государственных расходов, посчитали в проекте cost. ua). В соцпомощи большую часть составляют пенсии – 445 млрд грн. Из этой суммы около 190 млрд грн – дотация госбюджета, а около 250 млрд – деньги Пенсионного фонда, который наполняется за счет ЕСВ. 130 млрд грн соцпомощи – это субсидии, выплаты нетрудоспособным, несовершеннолетним и т.д. Но в статистике пенсии из госбюджета и Пенсионного фонда разделяют, а другая соцпомощь идет отдельной строкой, поэтому гигантская малость украинцев осознает, какая часть бюджета расходуется на «социалку».

ua). В соцпомощи большую часть составляют пенсии – 445 млрд грн. Из этой суммы около 190 млрд грн – дотация госбюджета, а около 250 млрд – деньги Пенсионного фонда, который наполняется за счет ЕСВ. 130 млрд грн соцпомощи – это субсидии, выплаты нетрудоспособным, несовершеннолетним и т.д. Но в статистике пенсии из госбюджета и Пенсионного фонда разделяют, а другая соцпомощь идет отдельной строкой, поэтому гигантская малость украинцев осознает, какая часть бюджета расходуется на «социалку».

Образование – второе после «социалки» – 267 млрд грн (из которых 115,2 млрд – среднее образование) .

Также в тройке самых больших трат государства – выплаты процентов по долгам (120 млрд грн).

Крупнейшие налогоплательщики

Среди компаний больше всего налогов в казну заплатила группа компаний Нафтогаза – 81 млрд грн в 2019 год. В эту цифру входит НДС, подоходный налог, акцизы, налог на прибыль… дочерней компании – Укргазвидобування (47,6 млрд гривень) и самого Нафтогаза (34,1 млрд грн). Самый большой процент от Укргазвидобування принесла рента – 25,3 млрд грн (или 53% от всех налогов государственной компании).

Самый большой процент от Укргазвидобування принесла рента – 25,3 млрд грн (или 53% от всех налогов государственной компании).

Если проанализировать налоговые поступления от разных отраслей (согласно КВЕДам), то больше всего бюджету приносит добывающая промышленность и разработка карьеров (в среднем 41,6 млрд в месяц), профессиональная, научная и техническая деятельность (33,1 млрд) и поставка электроэнергии, газа (22,2 млрд).

Налоговые должники

Свыше миллиона физических и юридических лиц по состоянию на 25 августа 2020 года должны Украине. Суммарный долг перед налоговой – 122,5 млрд грн. Но почти 600 000 должников не заплатили налоговой меньше гривни. 55% всего долга должны 145 компаний, а 26% всего долга – десять крупнейших должников.

Номер 1 – Укрнафта, долг которой приближается к 16 млрд грн. Основная причина – рента за добычу газа. Долг начал образовываться в 2014 году, когда Верховная Рада повысила рентные ставки на добычу газа и нефти в два раза. Руководство Укрнафты было не согласно, и перестало платить ренту. С тех пор правительство, Нафтогаз и частные акционеры пытаются договориться. Последнюю попытку мы описали здесь.

С тех пор правительство, Нафтогаз и частные акционеры пытаются договориться. Последнюю попытку мы описали здесь.

С существенным отрывом на втором месте должников расположилась компания Триолан.Мани. Налоговая наложила на компанию 3,7 млрд грн за нарушение ведения кассовых операций – переводила деньги без использования регистраторов расчетных операций (РРО). Компания пыталась обжаловать штраф, но безуспешно. На третьем месте компания Парком-Транс. Ее обвиняют в уклонении от уплаты налогов на 1,5 млрд грн. Эта компания известна тем, что арендовала нефтебазу под Киевом, которая взорвалась в 2015 году.

Налоговые льготы

По данным Киевской школы экономики (КШЭ), украинский бюджет недополучил 42,7 млрд грн ($1,3 млрд) из-за налоговых льгот. В теории льготы – это инструмент поддержки и развития бизнеса. Но политику украинского государства сложно назвать системной.

Во времена президентства Виктора Януковича (2010-2013 гг.) государство недополучило 180 млрд грн. После революции достоинства правительство изменило политику. Отраслевых льгот почти не осталось. Но, как отмечают аналитики КШЭ, в последние два года объем государственных «поощрений» увеличился.

Отраслевых льгот почти не осталось. Но, как отмечают аналитики КШЭ, в последние два года объем государственных «поощрений» увеличился.

По данным КШЭ, в 2015-2019 годах 52% от всех налоговых льгот (или 98,3 млрд грн) получили предприятия сельского, лесного и рыбного хозяйств, а также перерабатывающая промышленность. В 2019 году, если суммировать льготы по разным налогам, крупнейшая отрасль-выгодополучатель от поддержки государства – оптовая и розничная торговля (7,7 млрд грн). На втором месте – образование (5,54 млрд грн) и на третьем с небольшим отрывом – здравоохранение (5,5 млрд грн).

Основной льготный налог – уменьшенная ставка НДС. В 2019 году госбюджет недополучил из-за этого почти 31 млрд грн. На втором месте по размеру льгот – налог на имущество (например, земля) – 9,2 млрд грн, на третьем – налог на прибыль предприятий (1,7 млрд грн).

Если Вы заметили орфографическую ошибку, выделите её мышью и нажмите Ctrl+Enter.

Налогообложение / Налог на прибыль | «Дебет-Кредит»

Налоговики рассказали о последствиях по налогу на прибыль при внесении как уставного взноса в другое предприятие ОС

24. 01.2022

207

01.2022

207

В случае непревышения плательщиком налога на прибыль предела объема доходов (40 млн грн), по результатам 2021 года можно задекларировать в декларации за 2021 год решение о неприменении корректировок финрезультата и соответственно не осуществлять корректировки и не отражать налоговые разницы в приложении РІ к Декларации за этот год

24.01.2022 582

Плательщики налога на прибыль – собственники, арендаторы, пользователи земельных участков будут подавать приложение к декларации с расчетом общего минимального налогового обязательства

24. 01.2022

680

01.2022

680

Налогоплательщики подают за 2021 год в ГНС декларацию по налогу на прибыль по формату J0100120, а декларацию по соглашению о разделе продукции – по формату J0109301

19.01.2022 538

Минфин выдал Обобщающую налоговую консультацию относительно применения «деловой цели» при проведении проверок по ТЦО

19. 01.2022

395

01.2022

395

Летом прошлого года Законом «О стимулировании развития цифровой экономики в Украине» введено такое понятие, как «Дія Сіті» – виртуальный цифровой город со льготным налоговым и правовым режимом для отечественных ИТ-компаний. А в конце года подписан Закон, который с 01.01.2022 года вносит в НКУ соответствующий льготный порядок налогообложения

18.01.2022 193

ГНС обнародовала Информационное письмо № 1/2022. Оно посвящено новациям в части налога на прибыль предприятий, которые начали действовать с 1 января 2022 года благодаря Закону №1914

Оно посвящено новациям в части налога на прибыль предприятий, которые начали действовать с 1 января 2022 года благодаря Закону №1914

18.01.2022 11 513

Cумма отрицательного значения объекта налогообложения прошлых налоговых (отчетных) лет, не погашенная по состоянию на 1 января 2022 года, учитывается в уменьшении финансового результата до налогообложения последующих налоговых (отчетных) периодов до полного погашения

17. 01.2022

826

01.2022

826

Юридическое лицо, внесенное в реестр «Дія Сіті», но не подавшее заявление о переходе на налогообложение как резидент «Дія Сіті» – плательщик налога на особых условиях, считается резидентом «Дія Сіті» – плательщиком налога на общих основаниях

17.01.2022 307

При выплате дохода нерезиденту неприбыльной организацией на такую некоммерческую организацию возложены обязательства по удержанию налога с доходов нерезидента, который перечисляется в бюджет

13. 01.2022

108

01.2022

108

Минфин обновил Обобщающую налоговую консультацию о налогообложении при ликвидации контролируемых иностранных компаний

11.01.2022 281

Прибыль нерезидента от осуществления операций по продаже корпоративных прав юрлиц-резидентов определяется как положительная разница между доходом от продаж и документально подтвержденными расходами на приобретение такого актива

06. 01.2022

162

01.2022

162

Продолжаем знакомить вас с изменениями в налогообложении, внесенными к НКУ Законом №1914. В этой статье расскажем об изменениях по налогу на прибыль

06.01.2022 2 780

Налоговики привели правила применения международных договоров при выплате доходов нерезиденту

04. 01.2022

276

01.2022

276

Благотворительная организация может осуществлять хозяйственную деятельность (в частности, распространять рекламную (сувенирную) продукцию) только на некоммерческой основе

20.12.2021 136

Какой период учитывать для расчета стоимостного критерия КО, если нерезидент в течение налогового (отчетного) года приобрел/потерял или повторно получил статус связанного лица? Имеет ли при этом значение изменение этого статуса для расчета такого критерия? Ведь хоть и часть года, а нерезидент все же связанным лицом был

17. 12.2021

184

12.2021

184

Освобождение от налога на прибыль на 10 лет при его реинвестировании в развитие инвестиционного проекта; освобождение от обложения НДС нового оборудования (оборудования) для собственного использования; установление льгот по имущественным налогам по решению органов местного самоуправления – все это и многое другое предусматривают принятые ВРУ законопроекты

16.12.2021 88

Налоговики дали советы по обоснованию сумм расходов (доходов) по операциям, предусмотренным подпунктами 140. 5.4, 140.5.5-1, 140.5.6 НКУ

5.4, 140.5.5-1, 140.5.6 НКУ

16.12.2021 434

Минфин выдал свежую Обобщающую налоговую консультацию относительно признания задолженности юридических или физических лиц безнадежной. А мы объясним, как применять эту ОНК на практике

16.12.2021 5 336

В случае перевода непроизводственного ОС в производственное с целью начисления налоговой амортизации, балансовая стоимость такого актива определяется на дату такого перевода по правилам бухгалтерского учета

16. 12.2021

187

12.2021

187

10 декабря 2021 года Минфином утверждена Обобщающая налоговая консультация по некоторым вопросам размера совокупных требований кредитора к юридическому или физическому лицу – должнику, который должен учитываться для отнесения такой задолженности к безнадежной

15.12.2021 3 854

При совершении операций с давальческим сырьем переход права собственности на такое сырье не происходит, следовательно стоимость такого давальческого сырья не влияет на объект обложения налогом на прибыль как исполнителя, так и заказчика

13. 12.2021

133

12.2021

133

Расходы плательщика налога на приобретение права пользования компьютерными программами относятся к группе 5 НМА, а ЭЦП – к 6 группе НМА

10.12.2021 935

Членские взносы работников – членов профсоюза являются исключительно расходами работников плательщика налога, которые по поручению таких работников автоматически перечисляются плательщиком налога в профсоюз. Они не являются издержками работодателя

Они не являются издержками работодателя

08.12.2021 374

Законом №466 было введено налогообложение прибыли контролируемых резидентами иностранных компаний. Однако налогообложение КИК начнется в 2022 году. Уже есть форма уведомления о КИК. Кому и как нужно подавать налоговикам этот документ?

02.12.2021 1 765

В случае перевода непроизводственного ОС в производственное с целью начисления налоговой амортизации балансовая стоимость такого ОС определяется на дату такого перевода по правилам бухучета

29. 11.2021

222

11.2021

222

С целью определения дохода от продажи основных средств одной из составляющих является сумма средств, полученная от продажи таких основных средств, которая определяется согласно договору о продаже основных средств

29.11.2021 600

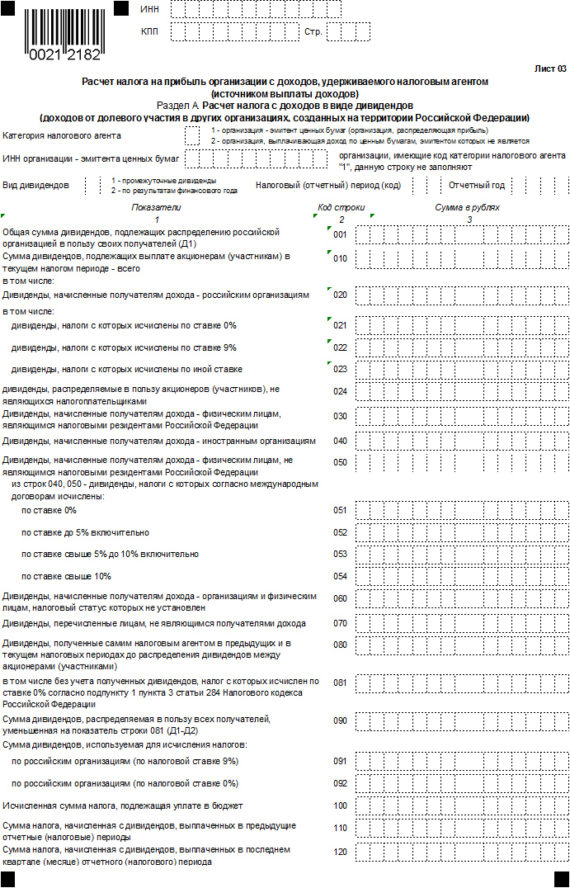

Если платеж лицом называется дивидендом, такой платеж облагается налогом при выплате согласно требованиям п. 57 НКУ независимо от того, является ли лицо плательщиком налога

57 НКУ независимо от того, является ли лицо плательщиком налога

29.11.2021 1 445

Стоимость земельных участков и природных ресурсов не подлежит амортизации в налоговом учете

26.11.2021 250

Налоговики привели правила налогообложения доходов нерезидента, полученных через резидента, оказывающего агентские услуги

25. 11.2021

192

11.2021

192

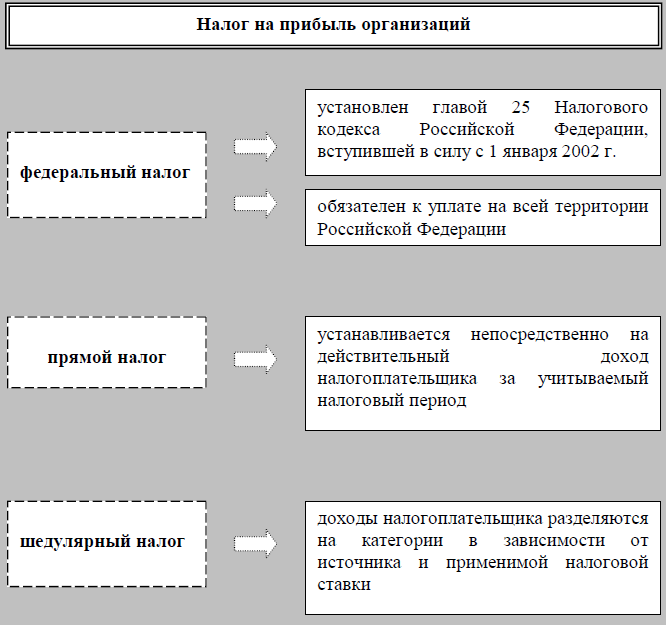

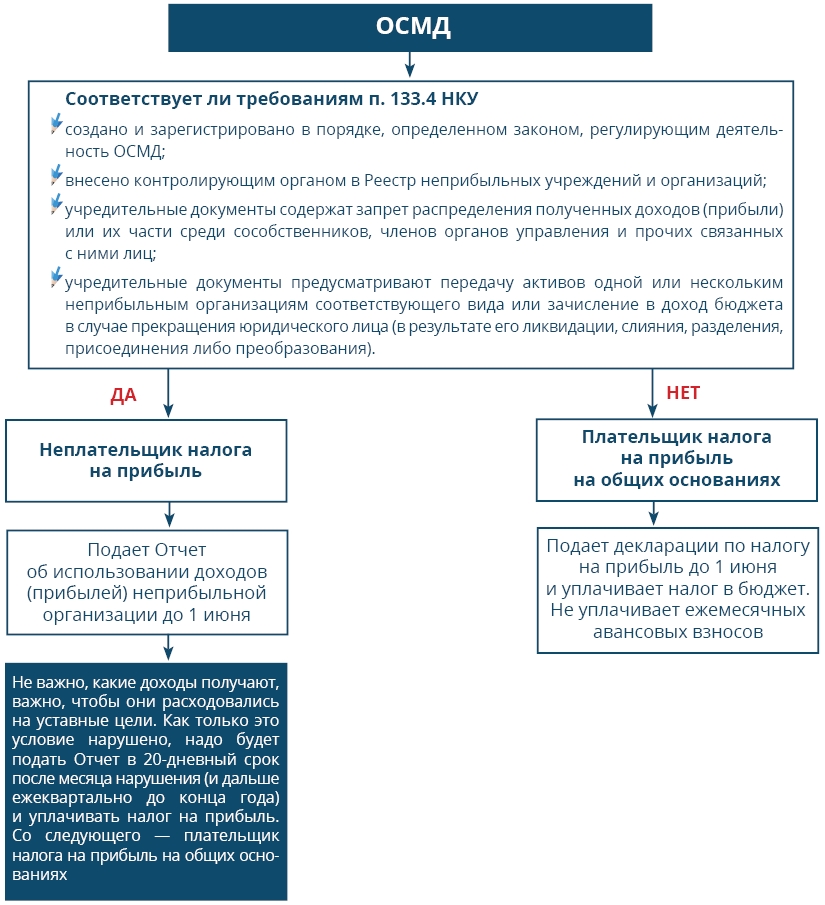

Налог на прибыль предприятий

Налог на прибыль предприятий можно отнести к базовой категории налогов. С первого дня 2017 года в НК были внесены некоторые изменения. Целый раздел соответствующего кодекса посвящен данной категории налогов. Плательщиками являются традиционно резиденты, в качестве которых выступают юридические лица, занимающиеся хозяйственной деятельностью на украинской территории. Они могут получать прибыли внутри страны, а также за ее пределами. Налогоплательщиками также являются и нерезиденты, которые получают прибыль в Украине.

Главные особенности налога на прибыль предприятий

Прибыль представляет собой главный объект для системы налогового обложения предприятий. Ее размер определяется через корректировки финансовых результатов и прочие подобные манипуляции. Финансовый результат до уплаты налогов принято определять на основании финансовой отчетности. Этим занимается штатный или нанятый бухгалтер на предприятии. Он составляет отчетность и т.д. Существует несколько основных типов корректировок, которые предусмотрены НК. Они используются для определения размеров налогов. Корректировка может производиться через увеличение финансового результата. Таким образом, может быть осуществлено увеличение прибыли или уменьшение убытков в финансовых результатах. Коррекция может осуществляться путем уменьшения финансового результата, когда сокращается прибыль или увеличивается убыток.

Финансовый результат до уплаты налогов принято определять на основании финансовой отчетности. Этим занимается штатный или нанятый бухгалтер на предприятии. Он составляет отчетность и т.д. Существует несколько основных типов корректировок, которые предусмотрены НК. Они используются для определения размеров налогов. Корректировка может производиться через увеличение финансового результата. Таким образом, может быть осуществлено увеличение прибыли или уменьшение убытков в финансовых результатах. Коррекция может осуществляться путем уменьшения финансового результата, когда сокращается прибыль или увеличивается убыток.

В соответствии с НК установлено несколько специализированных норм, среди которых разницы и отдельные порядки налогообложения на прибыль для некоторых организаций. Они применяются для представителей страховой сферы, букмекерской, а также нерезидентов. Отдельный порядок обложения налогами также применяется для расходов на пенсионное обеспечение, институты совместного инвестирования, дивиденды и т. д.

д.

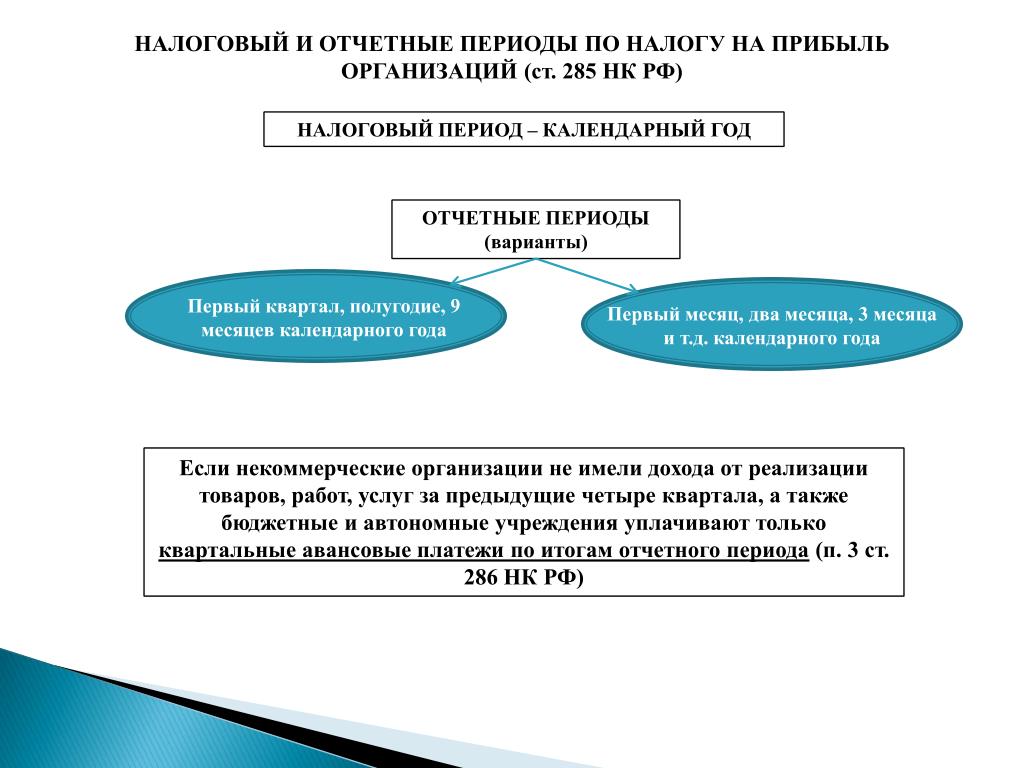

Порядок оплаты, размеры ставки налога, особенности оформления отчетности

Уплата такого налога обладает своей спецификой. Юридические лица, у которых годовая выручка не превышает 20 миллионов гривен, платят налог на прибыль один раз в год. Это осуществляется после подачи соответствующей отчетности. В ее качестве выступает специальная декларация на прибыль. Другой категорией являются предприятия, которые получают в течение года более 20 миллионов гривен. Они уплачивают налоги в особом режиме. Тут используется квартальная система платежей. Годовую декларацию можно подать самостоятельно или же при помощи бухгалтерской компании.

%PDF-1.3

%

98 0 объект

>

эндообъект

внешняя ссылка

98 81

0000000016 00000 н

0000002243 00000 н

0000002306 00000 н

0000002454 00000 н

0000002753 00000 н

0000002865 00000 н

0000002977 00000 н

0000003089 00000 н

0000003201 00000 н

0000003313 00000 н

0000003425 00000 н

0000003537 00000 н

0000003649 00000 н

0000003761 00000 н

0000003873 00000 н

0000003985 00000 н

0000004097 00000 н

0000004209 00000 н

0000004321 00000 н

0000004433 00000 н

0000004545 00000 н

0000004657 00000 н

0000004769 00000 н

0000004881 00000 н

0000004993 00000 н

0000005104 00000 н

0000005216 00000 н

0000005327 00000 н

0000005438 00000 н

0000005550 00000 н

0000005661 00000 н

0000005772 00000 н

0000005884 00000 н

0000005996 00000 н

0000006108 00000 н

0000006219 00000 н

0000006331 00000 н

0000006443 00000 н

0000006555 00000 н

0000006667 00000 н

0000006782 00000 н

0000007320 00000 н

0000007477 00000 н

0000007639 00000 н

0000007705 00000 н

0000009953 00000 н

0000010001 00000 н

0000010049 00000 н

0000010097 00000 н

0000010145 00000 н

0000010193 00000 н

0000010241 00000 н

0000010289 00000 н

0000010337 00000 н

0000010385 00000 н

0000010433 00000 н

0000010481 00000 н

0000010529 00000 н

0000010577 00000 н

0000010625 00000 н

0000010673 00000 н

0000010721 00000 н

0000010780 00000 н

0000010838 00000 н

0000010897 00000 н

0000010956 00000 н

0000011015 00000 н

0000011073 00000 н

0000011131 00000 н

0000011190 00000 н

0000011249 00000 н

0000011308 00000 н

0000011367 00000 н

0000011425 00000 н

0000011484 00000 н

0000011542 00000 н

0000011600 00000 н

0000011658 00000 н

0000011717 00000 н

0000011776 00000 н

0000001916 00000 н

трейлер

]>>

startxref

0

%%EOF

178 0 объект

>поток

xb«`f«x2,p_;̰[bG+. л?}芜̧R’ϤSöze

_2U&y~WšsmZNYV[h5ZV-x3?O>?gSJ BF 1=

л?}芜̧R’ϤSöze

_2U&y~WšsmZNYV[h5ZV-x3?O>?gSJ BF 1=

8 важных фактов о налогах для экспатов в Украине

Украина — вторая по величине страна в Европе, которая может похвастаться красивым ландшафтом с широкими плодородными сельскохозяйственными равнинами и крупными очагами тяжелой промышленности на востоке. Хотя это не одно из самых популярных направлений для экспатов, оно, безусловно, становится все более привлекательным. Но что вам нужно знать о ваших налогах для экспатриантов в Украине? Мы выделили 8 главных вещей, которые вам нужно знать.

1. Как работа в Украине влияет на налоги экспатов в США

американца, проживающего в Украине или в любой другой стране, продолжают соблюдать требования США по подаче налоговой декларации. Вы должны подавать налоговую декларацию США каждый год и включать в свою декларацию США все доходы по всему миру, включая любой доход, который также подлежит налогообложению в Украине.

В то время как вы облагаетесь налогом на свой доход во всем мире, США ввели множество исключений и вычетов, чтобы помочь компенсировать ваш подоходный налог в Украине. Чтобы избежать двойного налогообложения (уплаты налогов в двух странах), вы можете претендовать на следующие важные льготы и исключения:

Чтобы избежать двойного налогообложения (уплаты налогов в двух странах), вы можете претендовать на следующие важные льготы и исключения:

- Исключение трудового дохода за рубежом (FEIE)

- Иностранный налоговый кредит

- Исключение иностранного жилья

Если вы соответствуете определенным требованиям, вы можете исключить из налоговой декларации США до 97 600 долл. США из доходов за границей за 2013 год (и 99 200 долл. США в 2014 году).В дополнение к FEIE вы также можете вычесть некоторые из ваших расходов на жилье, особенно если вы живете в районе с высокой стоимостью жизни.

Как и большинство налоговых вычетов США, налоговый вычет за иностранный налог снижает ваш налог в США. Один доллар кредита уменьшает налог США на один доллар. Ваш иностранный налоговый вычет будет ограничен только теми украинскими налогами, которые относятся к доходам в Украине, которые облагаются налогом в США. Это означает, что любой украинский налог на ваш исключенный украинский заработок (исключенный FEIE, исключением жилья за рубежом или из-за налоговых правил Украины) не будет включен в расчет вашего иностранного налогового кредита США.

2. Кто является резидентом Украины?

Вы считаетесь резидентом Украины, если у вас есть постоянное место жительства, которое предоставляется вам на срок более 6 месяцев или если вы присутствуете не менее 183 дней в течение календарного года.

3. Облагается ли налогом иностранный доход в Украине?

Для нерезидентов украинским налогом облагается только доход, полученный на территории Украины. Как только вы считаетесь резидентом, вы должны платить налог со своего дохода во всем мире.

4. Ставки налога на прибыль в Украине

Украинский налог имеет относительно фиксированную ставку. И резиденты, и нерезиденты платят одинаково. Ставка 15% применяется к найму до 10-кратной минимальной месячной заработной платы, дохода от аренды, дохода от инвестиций или дохода от продажи объекта движимого имущества. Доход от занятости, превышающий 10-кратный минимальный месячный доход, или продажа недвижимого имущества нерезидентом, или налог на наследство нерезидента облагается налогом по ставке 17%.

5. Соглашение об избежании двойного налогообложения между США и Украиной

США и Украина заключили соглашение об избежании двойного налогообложения.

6. Срок уплаты налогов в Украине

Если вы работаете на украинского работодателя, они вычитают налоги из вашей зарплаты и перечисляют в налоговые органы от вашего имени. Вам может потребоваться подать декларацию (подать до 1 мая следующего года), если вы получаете доход не от уполномоченных «налоговых агентов» (т. е. работодателей) или если вы работаете у 2 или более работодателей одновременно, а общий доход превышает 120 минимальная заработная плата.

7. Социальное обеспечение в Украине

Как только вы станете сотрудником компании в Украине, вы будете обязаны платить единый социальный взнос (ЕССС).Он рассчитывается как 3,6% от месячного заработка, удерживается и выплачивается работодателем государству.

7. Прочие налоги в Украине

Существует налог на добавленную стоимость (НДС) в размере 20% на отечественные товары и услуги и на импортные товары. Некоторые медицинские товары, детское питание и т. д. не облагаются налогом.

Некоторые медицинские товары, детское питание и т. д. не облагаются налогом.

Существует налог в размере 5% на доход от продажи более одного объекта недвижимости в календарном году и налог в размере 1% на первую продажу дома, квартиры или комнаты не более одного раза в течение отчетного года (при условии жилая площадь более 100 квадратных метров).Также существует 30% налог на доходы от призов и выигрышей резидентов.

Нужна дополнительная информация о налогах для экспатов в Украине?

Если у вас есть дополнительные вопросы о ваших налогах для экспатриантов, пожалуйста, свяжитесь с нашими экспертами CPA и зарегистрированными агентами IRS.

Служба внутренних доходов (налоги США)

Федеральные налоги Если вы являетесь гражданином США или законным постоянным жителем (владельцем грин-карты), вы несете ответственность за подачу U.S. Возврат федерального подоходного налога во время пребывания за границей. Вы найдете полезную информацию на веб-сайте Службы внутренних доходов (IRS).

Колл-центр работает с понедельника по пятницу с 6:00 до 23:00 по восточному времени:

.- Тел.: 001-267-941-1000 (звонок платный) ; выберите вариант для международных звонков

- Факс: 001-267-941-1055 (ответ должен быть получен в течение 10-12 рабочих дней)

Индивидуальные налогоплательщики, находящиеся за пределами США.С. также может связаться с IRS по почте:

. Служба внутренних доходов

Международные счета

Филадельфия, Пенсильвания 19255-0725

Налогоплательщики-предприятия, находящиеся за пределами США, также могут связаться с IRS по почте:

. Налоговая служба

Международные счета

Ogden, UT 84201-0038

Загружаемые формы, публикации и ответы на ваши вопросы о федеральном налоге можно найти на www. IRS.gov. Веб-сайт содержит широкий спектр тем, включая информацию для международных и военных налогоплательщиков.

IRS.gov. Веб-сайт содержит широкий спектр тем, включая информацию для международных и военных налогоплательщиков.

Если вы хотите получать формы по почте в США, вы можете заказать их на веб-сайте IRS или по телефону 001-800-829-3976.

Могу ли я отправить возврат и оплату по почте?Вы можете отправить налоговую декларацию и платеж по почте, используя почтовую службу или утвержденные частные службы доставки. Список одобренных служб доставки доступен на сайте IRS.gov. Если вы отправляете декларацию по почте из-за пределов Соединенных Штатов, датой подачи является дата почтового штемпеля.Однако, если вы отправляете платеж отдельно или вместе с возвратом, ваш платеж не считается полученным до даты фактического получения.

Могу ли я подать декларацию в электронном виде? Вы можете подготовить и подать электронную декларацию о подоходном налоге, во многих случаях бесплатно. Участвующие компании-разработчики программного обеспечения делают свои продукты доступными через IRS. Варианты электронного файла перечислены на сайте IRS.gov.

Варианты электронного файла перечислены на сайте IRS.gov.

Налоги в Киев, Украина — Телепорт города

Киев AarhusAdelaideAlbuquerqueAlmatyAmsterdamAnchorageAndorraAnkaraAshevilleAsuncionAthensAtlantaAucklandAustinBakuBaliBaltimoreBangkokBarcelonaBeijingBeirutBelfastBelgradeBelize CityBengaluruBergenBerlinBernBilbaoBirminghamBirmingham, ALBogotaBoiseBolognaBordeauxBostonBoulderBozemanBratislavaBrightonBrisbaneBristolBrnoBrusselsBucharestBudapestBuenos AiresBuffaloCairoCalgaryCambridgeCape TownCaracasCardiffCasablancaCharlestonCharlotteChattanoogaChennaiChiang MaiChicagoChisinauChristchurchCincinnatiClevelandCluj-NapocaCologneColorado SpringsColumbusCopenhagenCorkCuritibaDallasDar эс SalaamDelhiDenverDes MoinesDetroitDohaDresdenDubaiDublinDusseldorfEdinburghEdmontonEindhovenEugeneFlorenceFlorianopolisFort CollinsFrankfurtFukuokaGalwayGdanskGenevaGibraltarGlasgowGothenburgGrenobleGuadalajaraGuatemala CityHalifaxHamburgHannoverHavanaHelsinkiHo Chi Minh CityHong KongHonoluluHoustonHyderabadIndianapolisInnsbruckIstanbul JacksonvilleJakartaJohannesburgKansas CityKarlsruheKathmanduKievKingstonKnoxvilleKrakowKuala LumpurKyotoLagosLa PazLas Пальмас-де-Гран-CanariaLas VegasLausanneLeedsLeipzigLilleLimaLisbonLiverpoolLjubljanaLondonLos AngelesLouisvilleLuxembourgLvivLyonMadisonMadridMalagaMalmoManaguaManchesterManilaMarseilleMedellinMelbourneMemphisMexico CityMiamiMilanMilwaukeeMinneapolis-Saint PaulMinskMontevideoMontrealMoscowMumbaiMunichNairobiNantesNaplesNashvilleNew OrleansNew YorkNiceNicosiaOklahoma CityOmahaOrlandoOsakaOsloOttawaOuluOxfordPalo AltoPanamaParisPerthPhiladelphiaPhnom PenhPhoenixPhuketPittsburghPortland, MEPortland, ORPortoPorto AlegrePragueProvidenceQuebecQuitoRaleighReykjavikRichmondRigaRio De JaneiroRiyadhRochesterRomeRotterdamSaint PetersburgSalt озеро CitySan AntonioSan ДиегоСан Francisco Bay AreaSan JoseSan JuanSan Луис ObispoSan SalvadorSantiagoSanto DomingoSao PauloSarajevoSaskatoonSeattleSeoulSevilleShanghaiSingaporeSkopjeSofiaSt. LouisStockholmStuttgartSydneyTaipeiTallinnTampa Bay AreaTampereTartuTashkentTbilisiTehranTel AvivThe HagueThessalonikiTokyoTorontoToulouseTunisTurinTurkuUppsalaUtrechtValenciaVallettaVancouverVictoriaViennaVilniusWarsawWashington, D.C.WellingtonWinnipegWroclawYerevanZagrebZurich

LouisStockholmStuttgartSydneyTaipeiTallinnTampa Bay AreaTampereTartuTashkentTbilisiTehranTel AvivThe HagueThessalonikiTokyoTorontoToulouseTunisTurinTurkuUppsalaUtrechtValenciaVallettaVancouverVictoriaViennaVilniusWarsawWashington, D.C.WellingtonWinnipegWroclawYerevanZagrebZurich| Украина Рабочая сила: Трудоспособный возраст: Город: Уровень экономической неактивности (%) | 27.10 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: Сельская местность: Экономически активное население (чел.) | 5 602,20 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: сельская местность: уровень экономической активности (%) | 60.40 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: Сельская местность: Экономически неактивное население (чел.) | 3674,10 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: сельская местность: уровень экономической неактивности (%) | 39.60 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Сельская местность: Экономически активное население (чел.) | 5 361,80 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Сельская местность: Уровень экономической активности (%) | 68.60 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Сельская местность: Экономически неактивное население (чел.) | 2451,60 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Сельская местность: Уровень экономической неактивности (%) | 31.40 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: женщины: занятость (чел.) | 7771,20 2017 | ежегодно | 1995 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: мужчина: занятость (чел.) | 8385.20 2017 | ежегодно | 1995 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: женщины: МОТ: безработица (чел.) | 652,60 2017 | ежегодно | 1995 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: Мужской: МОТ: Безработица (чел.) | 1045.40 2017 | ежегодно | 1995 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: женщины: уровень занятости (%) | 51.40 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: женщины: МОТ: Уровень безработицы (%) | 7. 70

2017 70

2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Рабочий возраст: Женщины: Уровень занятости (%) | 60,50 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Женщины: МОТ: Уровень безработицы (%) | 8.10 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: мужчины: уровень занятости (%) | 61,40 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: мужчины: МОТ: Уровень безработицы (%) | 11.10 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Мужчины: Уровень занятости (%) | 68,60 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Мужчины: МОТ: Уровень безработицы (%) | 11.50 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: Город: Занятость (чел.) | 11 109,30 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: город: уровень занятости (%) | 56.90 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: Город: МОТ: Безработица (чел.) | 1142,90 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: Город: МОТ: Уровень безработицы (%) | 9. 30

2017 30

2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Город: Занятость (человек) | 10 689,20 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Город: Уровень занятости (%) | 65.90 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Город: МОТ: Безработица (чел.) | 1142,20 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Город: МОТ: Уровень безработицы (%) | 9.70 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: Сельская местность: Занятость (чел.) | 5047,10 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: сельская местность: уровень занятости (%) | 54.40 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: Сельская местность: МОТ: Безработица (чел.) | 555,10 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: от 15 до 70 лет: Сельская местность: МОТ: Уровень безработицы (%) | 9.90 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Сельская местность: Занятость (чел.) | 4806,70 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Рабочий возраст: Сельская местность: Уровень занятости (%) | 61.50 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Сельская местность: МОТ: Безработица (чел.) | 555,10 2017 | ежегодно | 2004 — 2017 гг. |

| Украина Рабочая сила: Трудоспособный возраст: Сельская местность: МОТ: Уровень безработицы (%) | 10.40 2017 | ежегодно | 2004 — 2017 гг. |

| Украина ВВП: Финансовый счет: CA: NA: Прочая дебиторская задолженность (млн грн.) | 15 085,00 2016 | ежегодно | 2012 — 2016 гг. |

| Безработица в Украине: Соискатели: Период: Средний (Месяц) | 7.00 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: Соискатели: Период: Более 1 года (%) | 26.70 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: Соискатели: Период: от 10 до 12 месяцев (%) | 6. 40

2017 40

2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: Соискатели: Период: от 7 до 9 месяцев (%) | 9.50 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: Соискатели: Период: от 4 до 6 месяцев (%) | 19.30 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: Соискатели: Период: от 1 до 3 месяцев (%) | 26.10 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: Соискатели: Период: до 1 месяца (%) | 12.00 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: Соискатели: Предприниматель: в % (%) | 97,90 2017 | ежегодно | 2000 — 2017 гг. |

| Безработица в Украине: соискатели: предприниматель (чел.) | 1662.50 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: другие причины (%) | 4. 20

2017 20

2017 | ежегодно | 2000 — 2017 гг. |

| Безработица в Украине: увольнения в связи с окончанием контракта (%) | 8.20 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: увольнения по состоянию здоровья, пенсия по старости и увольнение… (%) | 2.00 2017 | ежегодно | 2000 — 2017 гг. |

| Безработица в Украине: не трудоустроены после окончания учебы (%) | 12. 20

2017 20

2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: демобилизованные после срочной военной службы (%) | 0,70 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Безработица: добровольно уволившиеся (%) | 34.50 2017 | ежегодно | 2000 — 2017 гг. |

| Безработица в Украине: увольнения по служебным причинам (%) | 23.20 2017 | ежегодно | 2000 — 2017 гг. |

| Располагаемый доход домохозяйств Украины: Предыдущий год = 100 (Предыдущий год = 100) | 121.30 2017 | ежегодно | 2006 — 2017 гг. |

| Расходы и сбережения домохозяйств Украины: IF: ow Увеличение сбережений (млн грн) | 65 802,00 2017 | ежегодно | 2001 — 2017 гг. |

| Расходы и сбережения домохозяйств Украины: сбережения нефинансовых активов (млн грн.) | -5 295.00 2017 | ежегодно | 2000 — 2017 гг. |

| Расходы и сбережения домохозяйств Украины: CT: Прочие текущие трансферты (млн грн.) | 37 414,00 2017 | ежегодно | 2001 — 2017 гг. |

| Расходы и сбережения домохозяйств Украины: CT: Социальные взносы (млн грн) | 2418.00 2017 | ежегодно | 2001 — 2017 гг. |

| Расходы и сбережения домохозяйств Украины: доход от собственности: к оплате (млн грн.) | 18 725,00 2017 | ежегодно | 2000 — 2017 гг. |

| Доходы домохозяйств Украины: SB: Социальные выплаты в натуральной форме (млн грн.) | 376 530.00 2017 | ежегодно | 2001 — 2017 гг. |

| Доходы домохозяйств Украины: SB: Социальные пособия (млн грн) | 393 300,00 2017 | ежегодно | 2001 — 2017 гг. |

| Украина Доходы домохозяйств: Доходы от собственности: Дебиторская задолженность (млн грн.) | 73 702.00 2017 | ежегодно | 2000 — 2017 гг. |

| Доходы населения Украины: прибыль и смешанный доход (млн грн.) | 433 924,00 2017 | ежегодно | 2000 — 2017 гг. |

| Украина Кредитная ставка: Средневзвешенная: NFC: Кредиты на недвижимость: USD (% годовых) | 9.50 апрель 2018 г. | ежемесячно | февраль 2006 г. — апрель 2018 г. |

| Депозитная ставка в Украине: Годовая: Средневзвешенная: В иностранной валюте (% годовых) | 3,22 2017 | ежегодно | 1998 — 2017 гг. |

| Украина Депозитная ставка: Годовая: Средневзвешенная: UAH (% годовых) | 9.14 2017 | ежегодно | 1992 — 2017 гг. |

| Депозитная ставка в Украине: Годовая: Средневзвешенная: Итого (% годовых) | 8.30 2017 | ежегодно | 1998 — 2017 гг. |

| Украина Кредитная ставка: Средневзвешенная: Межбанковский рынок: Банки-нерезиденты: от 1… (% в год) | 2,36 апрель 2018 г. | ежемесячно | Январь 2006 г. — апрель 2018 г. — апрель 2018 г. |

| Украина Кредитная ставка: Средневзвешенная: NFC: Прочее кредитование: Российский рубль (% годовых) | 0,10 декабрь 2015 г. | ежемесячно | Январь 2006 г. — декабрь 2015 г. |

| Украина Кредитная ставка: Средневзвешенная: NFC: Кредиты на недвижимость: Российский рубль (% годовых) | 13.00 март 2014 г. | ежемесячно | апрель 2006 г. — март 2014 г. |

| Экспорт Украины: товары: страны не указаны (млн долл. США) | 151,60 2017 | ежегодно | 1996 — 2017 гг. |

| Экспорт Украины: Товары: Австралия и Океания (млн долл. США) | 71.90 2017 | ежегодно | 1996 — 2017 гг. |

| Экспорт Украины: Товары: Америка (млн долл. США) | 1207,90 2017 | ежегодно | 1996 — 2017 гг. |

| Экспорт Украины: Товары: Африка (млн долл. США) | 4047.70 2017 | ежегодно | 1996 — 2017 гг. |

Экспорт Украины: Товары: Азия (млн долл. США) США) | 12 967,30 2017 | ежегодно | 1996 — 2017 гг. |

| Экспорт Украины: Товары: страны ЕС (млн долл. США) | 17 533.40 2017 | ежегодно | 1996 — 2017 гг. |

| Экспорт Украины: Товары: Европа (млн долл. США) | 17 901,90 2017 | ежегодно | 1996 — 2017 гг. |

| Экспорт Украины: товары: другие страны мира (млн долл. США) | 36 348. 30

2017 30

2017 | ежегодно | 1994 — 2017 гг. |

| Экспорт Украины: Товары: страны СНГ (млн долл. США) | 6916,40 2017 | ежегодно | 1994 — 2017 гг. |

| Украина TE: Финансовые обязательства: поток (млн грн) | 865 249.00 2016 | ежегодно | 2010 — 2016 гг. |

| Украина Total Economy (TE): Финансовые активы: поток (млн грн) | 817 270,00 2016 | ежегодно | 2010 — 2016 гг. |

| Украина TE: Финансовые активы: Поток: Прочая дебиторская/кредиторская задолженность (млн грн.) | 534 756.00 2016 | ежегодно | 2010 — 2016 гг. |

| Украина TE: Финансовые активы: Поток: валюта и депозиты (млн грн.) | -94 874,00 2016 | ежегодно | 2010 — 2016 гг. |

| Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: Чистое принятие обязательств (… (млн долларов США) | 528.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: NA: Долговые ценные бумаги: Other Sect… (млн долл. США) | 0,000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: NA: Долговые ценные бумаги: Other Sect… (млн долларов США) | 0,000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: NA: Долговые ценные бумаги: Депозит-та… (млн долл. США) США) | 0,000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: NA: Долговые ценные бумаги: Deposit-Ta… (млн долларов США) | 2.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: NA: Долговые ценные бумаги (млн долл. США) | 2.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: NA: EI: Прочие секторы (млн долл. США) | 1.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: NA: EI: Депозитная корпорация… (млн долл. США) | 0,000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: NA: Equity & Investment Fund Sh… (млн долларов США) | 1. 000

март 2018 г. 000

март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Портфельные инвестиции: Чистое приобретение финансовых активов… (млн долл. США) | 3.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Прямые инвестиции: NI: EI: Капитал, кроме реинвестирования… (млн долларов США) | 203.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

Украина Платежный баланс: BPM6: SP: FA: Прямые инвестиции: NI: EI: Капитал, кроме реинвестирования. .. (млн долл. США) .. (млн долл. США) | 203.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Прямые инвестиции: NI: Доля акций и инвестиционных фондов… (млн долларов США) | 382.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Прямые инвестиции: NA: EI: Капитал, кроме реинвестирования… (млн долл. США) | 2.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Прямые инвестиции: NA: EI: Капитал, кроме реинвестирования… (млн долларов США) | 2.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

| Украина Платежный баланс: BPM6: SP: FA: Прямые инвестиции: NA: Акционерный и инвестиционный фонд… (млн долл. США) | 2.000 март 2018 г. | ежеквартальный | март 2000 г. — март 2018 г. |

Налогообложение доходов физических лиц-нерезидентов в Украине: последние тенденции