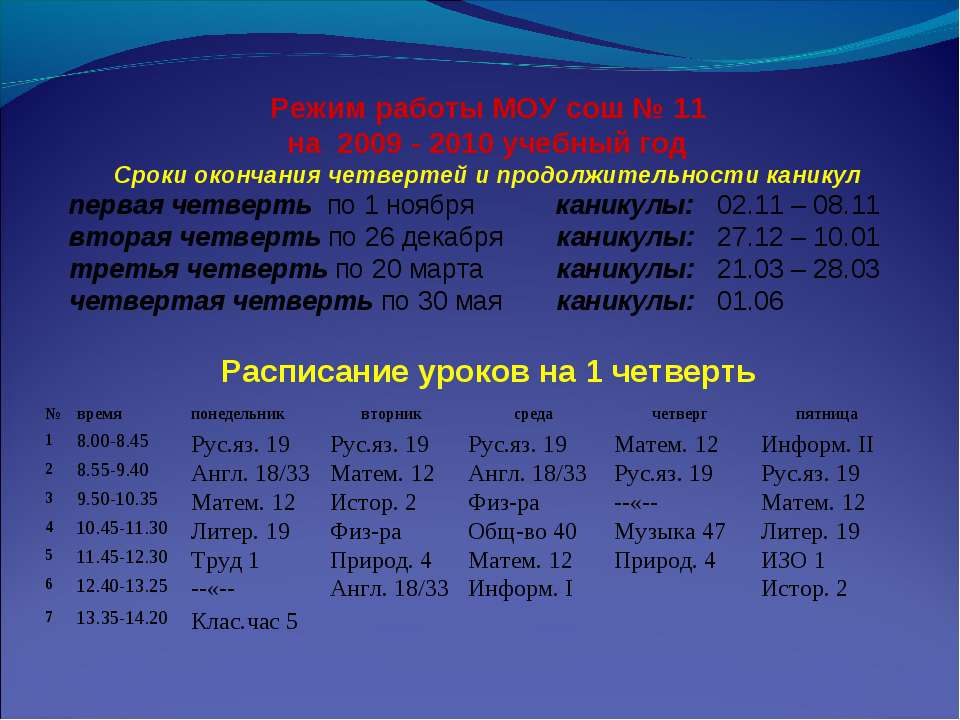

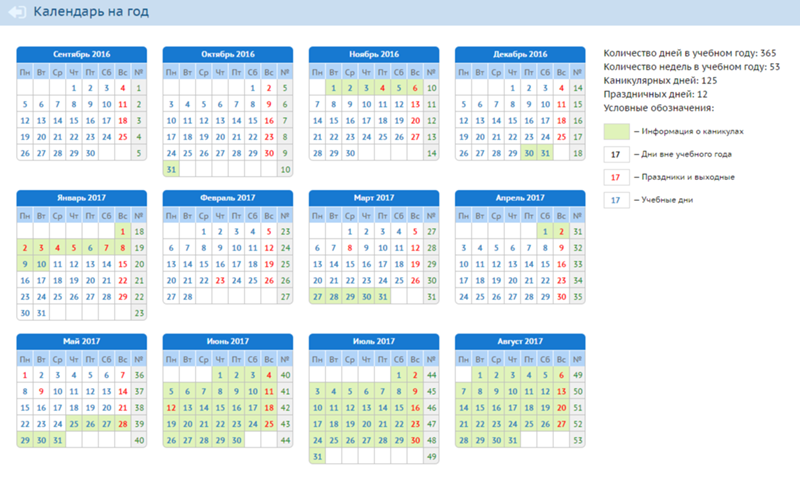

Школа 20 г. Рязани — Календарный учебный график

Годовой календарный учебный график МБОУ «Школа № 20» г. Рязани на 2021-2022 учебный год (Смотреть)

Начало учебного года: 01.09.2021

Окончание: 31.08.2022

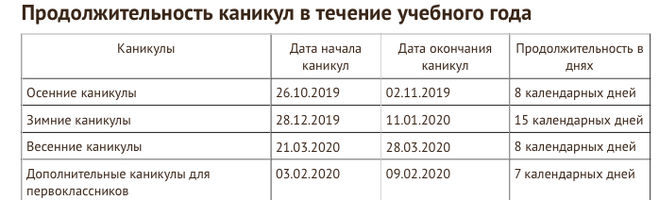

Каникулы:

- осенние: с 25.10.2021 по 31.10.2021 (7 дней)

- зимние: с 27.12.2021 по 09.01.2022 (14 дней) 30 календарных дней

- весенние: с 21.03.2022 по 29.03.2022 (9 дней)

- летние: с 30.05.2022 по 31.08.2022

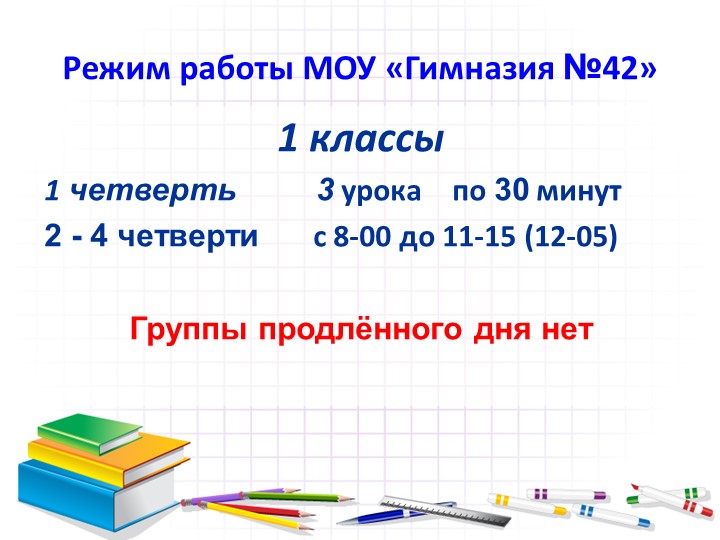

Учебных недель – 34 (для 1 – 9 классов), для 1-х классов – 33.

Учебных дней – 171, из них праздничные дни: 04.11, 05.11, 23.02, 08.03, 02.05 (перенос с 01.05), 09.05 – 6 дней.

В первой четверти – 38 учебных дней: с 01.09.2021 по 24.10.2021, во второй – 40 дней: с 01.11.2021 по 26.12.2021, в третьей – 50 дней: с 10.01.2022 по 20.03.2022, в четвертой – 43 дня: с 30.03.2022 по 27.

Дополнительные каникулы для 1-х классов с 07.02.2022 по 13.02.2022 (7 дней).

Последний учебный день для 1 — 8 классов – 27.05.2022

для 9 –х классов – 25.05.2022

Проведение промежуточной аттестации

2 – 4 классы: за I полугодие – с 06.12.2021 по 19.12.2021

за учебный год – с 31.03.2022 по 15.05.2022

5-е классы: входной контр. – с 13.09.2021 по 26.09.2021

за учебный год – с 31.03.2022 по 15.05.2022

6 – 8 классы: за I полугодие – с 06.12.2021 по 19.12.2021

за учебный год – с 31.03.2022 по 15.05.2022

9 класс: за I полугодие – с 06.12.2021 по 19.12.2021

за учебный год – с 31.03.2022 по 15.05.2022

Сроки проведения государственной итоговой аттестации учащихся 9 класса устанавливаются Министерством просвещения Российской Федерации,

Дополнительные дни отдыха, связанные с государственными праздниками:

4 ноября – День народного единства (05. 11.2021)

11.2021)

23 февраля – День защитника Отечества

8 марта – Международный женский день

1 мая – Праздник Весны и Труда (02.05.2022)

9 мая – День Победы

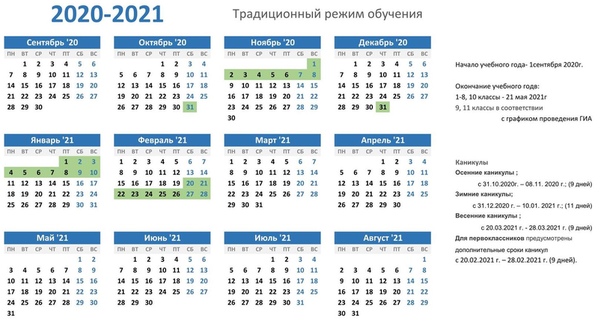

Годовой календарный учебный график МБОУ «Школа № 20» г. Рязани на 2020-2021 учебный год (Смотреть)

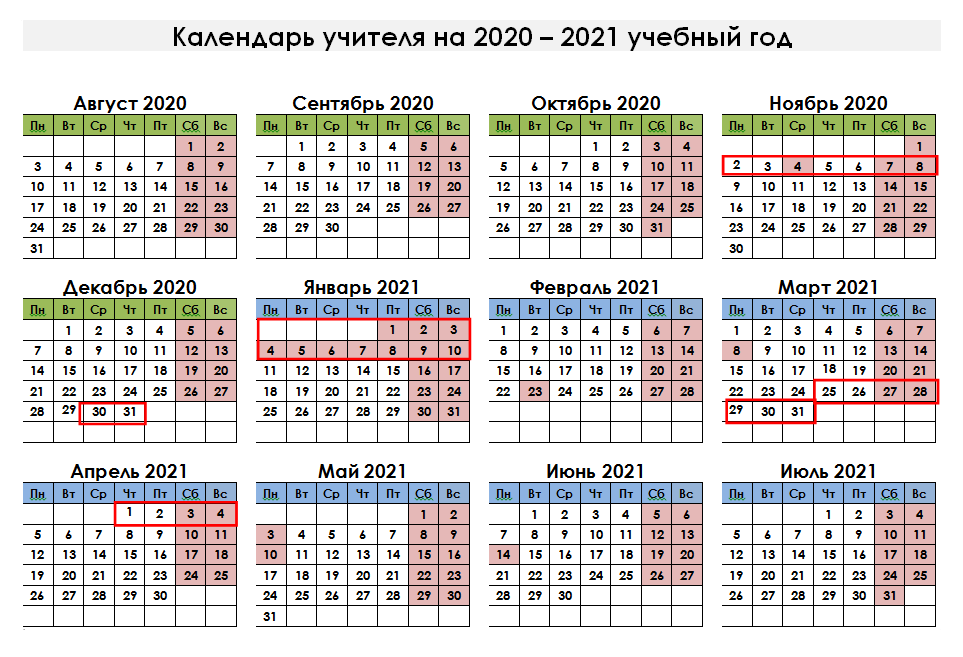

Начало учебного года: 01.09.2020

Окончание: 31.08.2021

Каникулы

- осенние: с 28.10.2020 по 03.11.2020 (7 дней)

- зимние: с 28.12.2020 по 10.01.2021 (14 дней) 30 календарных дней

- весенние: с 22.03.2021 по 30.03.2021 (9 дней)

- летние: с 29.05.2021 по 31.08.2021

Учебных недель – 34 (для 1 – 9 классов), для 1-х классов – 33.

Учебных дней – 172, из них праздничные дни: 04.11, 23.02, 08.03, 03.05 (перенос с 01.05), 10.05 (перенос с 09.05) – 5 дней.

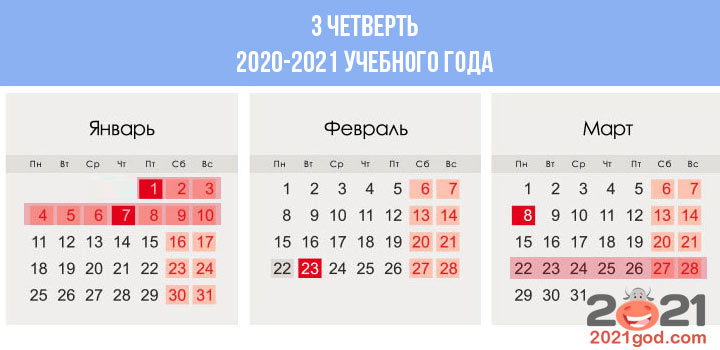

В первой четверти – 41 учебный день: с 01.09.2020 по 27.10.2020, во второй – 38 дней: с 04. 11.2020 по 27.12.2020, в третьей – 50 дней: с 11.01.2021 по 21.03.2021, в четвертой – 43 дней: с 30.03.2020 по 28.05.2020.

11.2020 по 27.12.2020, в третьей – 50 дней: с 11.01.2021 по 21.03.2021, в четвертой – 43 дней: с 30.03.2020 по 28.05.2020.

Дополнительные каникулы для 1-х классов с 08.02.2021 по 14.02.2021 (7 дней).

Последний учебный день для 1 — 8 классов – 28.05.2021

для 9 –х классов – 25.05.2021

Проведение промежуточной аттестации

2 – 4 классы: за I полугодие – с 07.12.2020 по 20.12.2020

за учебный год – с 31.03.2021. по 15.05.2021

5-е классы: входной контр. – с 07.09.2020 по 27.09.2019

за учебный год – с 31.03.2021. по 15.05.2021

6 – 8 классы: за I полугодие – с 07.12.2020 по 20.12.2020

за учебный год – с 31.03.2021. по 15.05.2021

9 класс: за I полугодие – с 07.12.2020 по 24.12.2020

за учебный год – с 31.03.2021. по 15.05.2021

Сроки проведения государственной итоговой аттестации учащихся 9 класса устанавливаются Министерством просвещения Российской Федерации,

Дополнительные дни отдыха, связанные с государственными праздниками:

4 ноября – День народного единства

23 февраля – День защитника Отечества

8 марта – Международный женский день

1 мая – Праздник Весны и Труда (выходной 03. 05.2021)

05.2021)

9 мая – День Победы (выходной 10.05.2021)

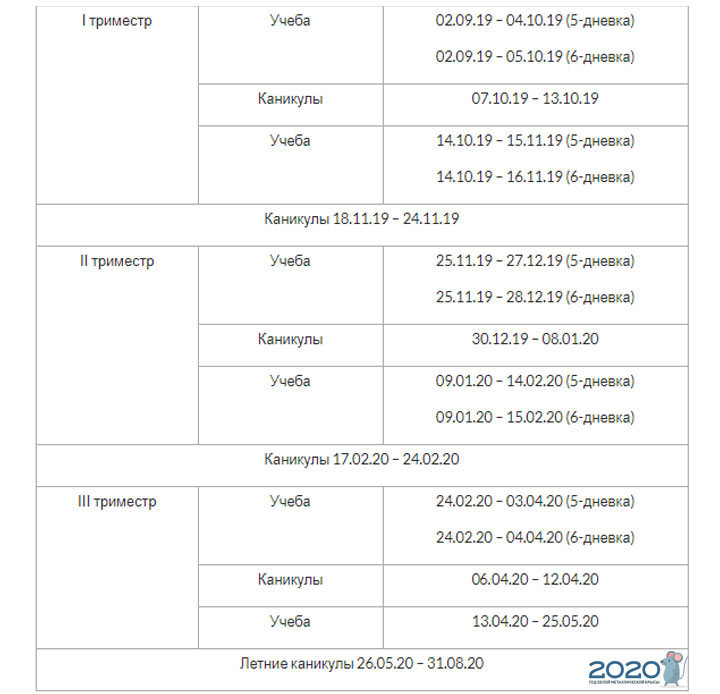

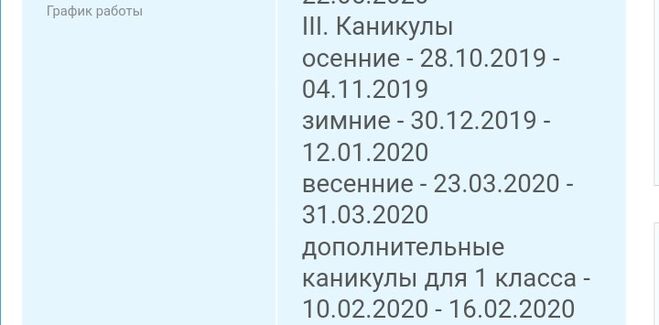

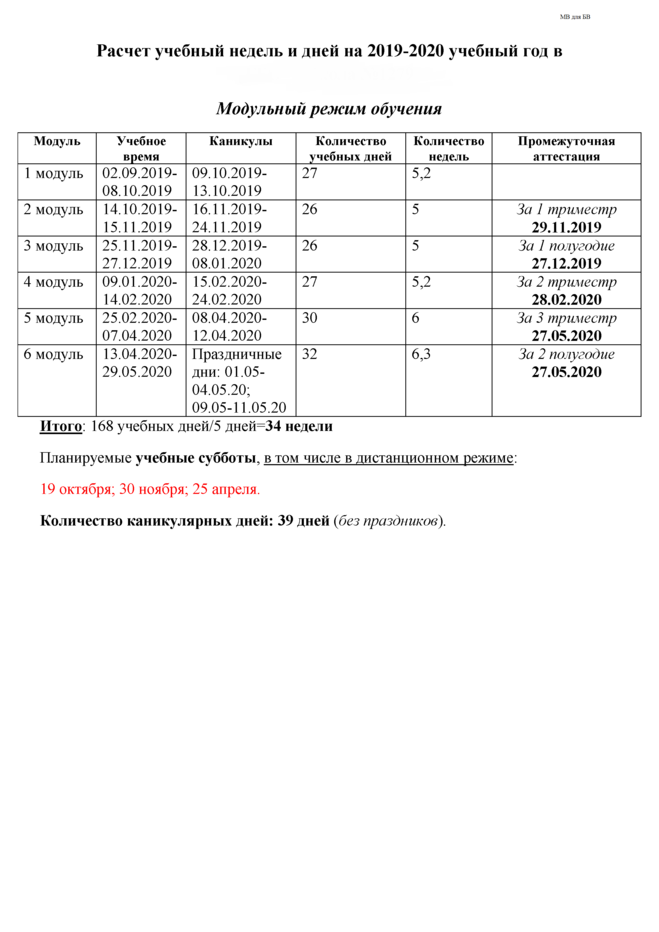

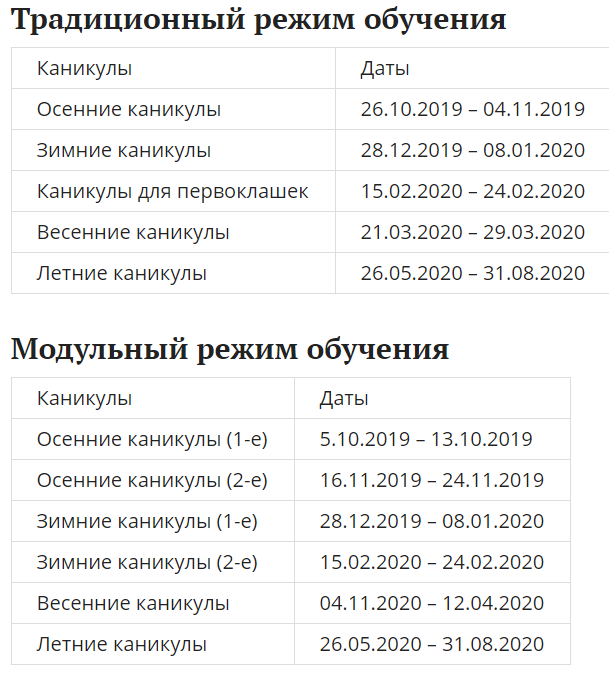

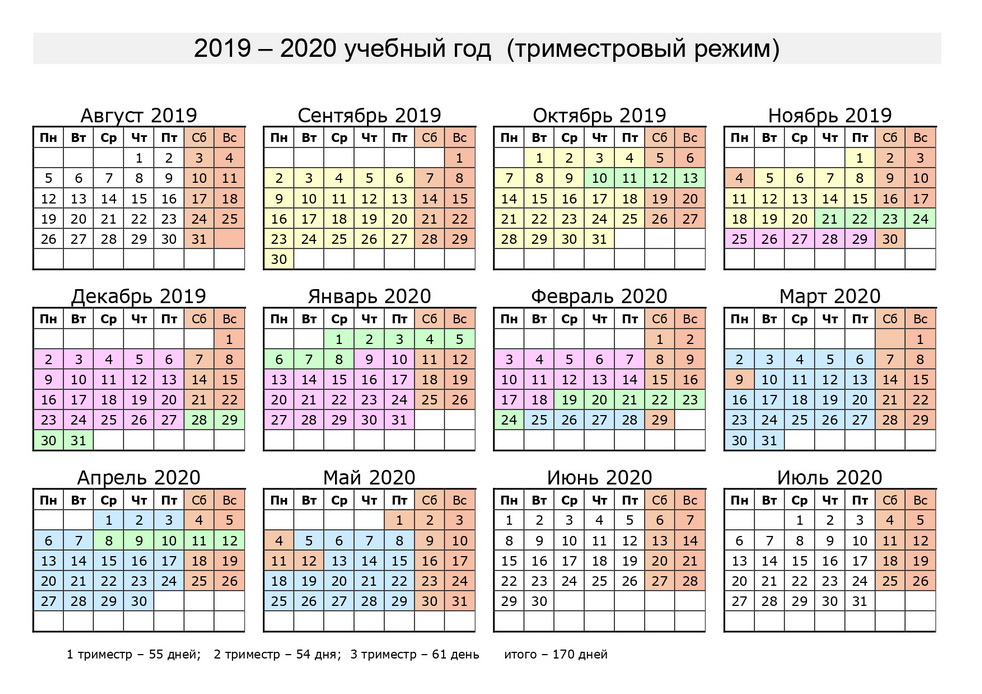

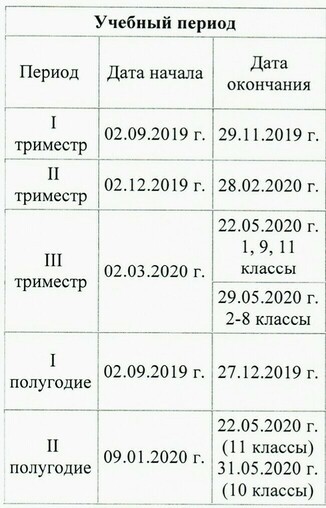

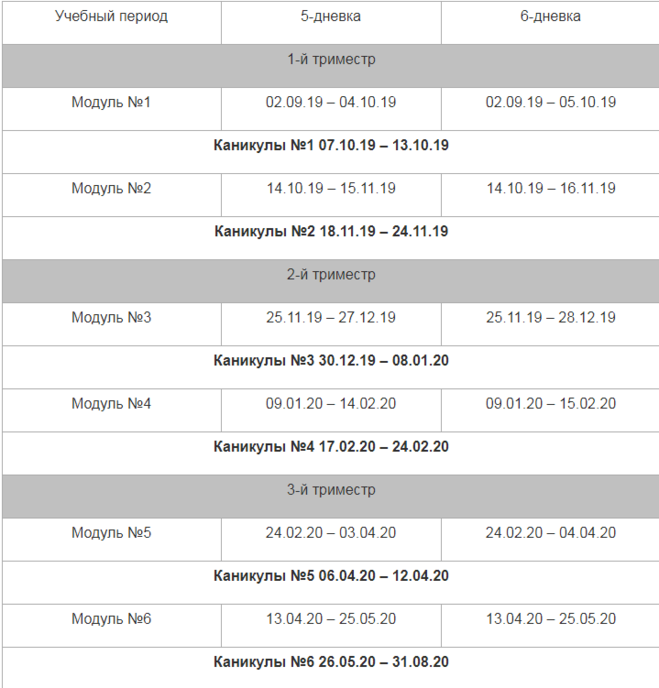

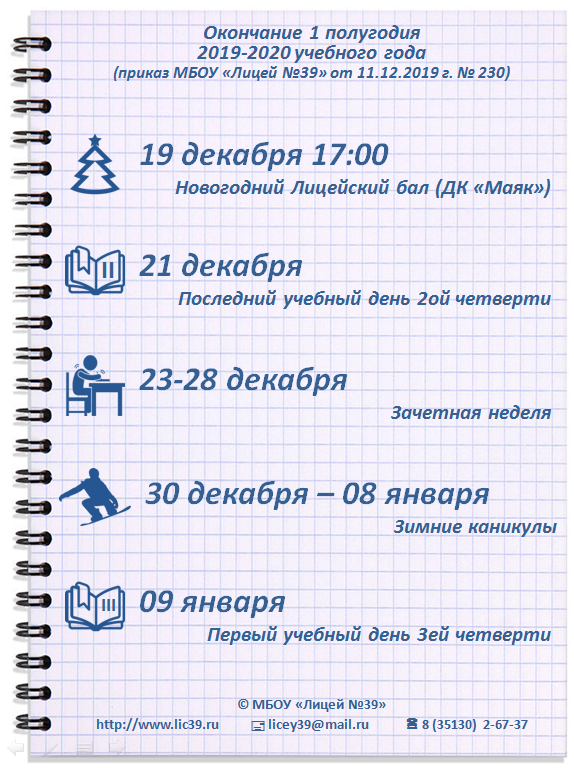

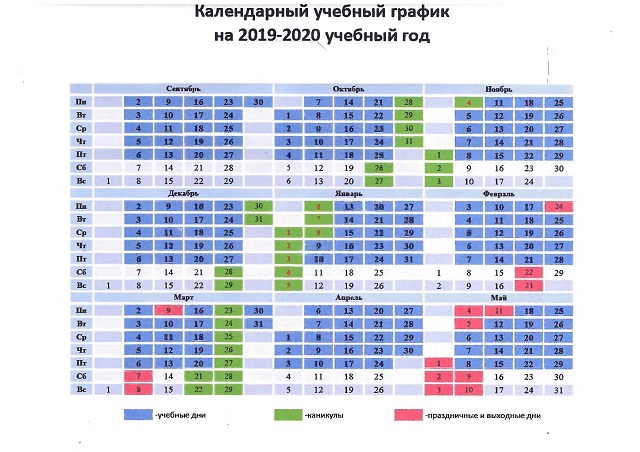

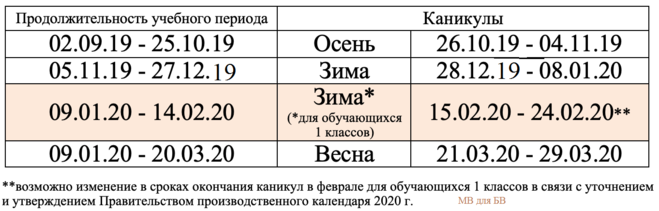

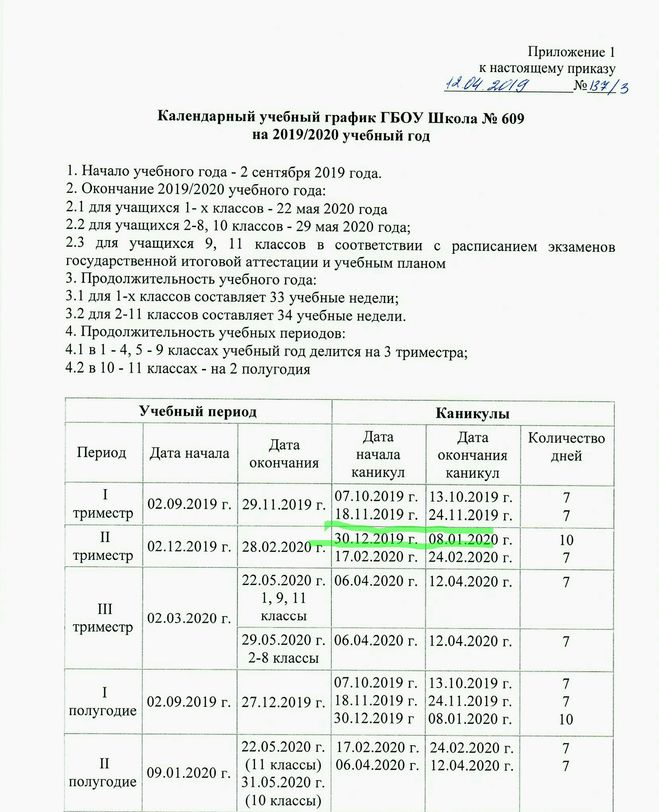

Годовой календарный учебный график МБОУ «Школа № 20» г. Рязани на 2019-2020 учебный год

Начало учебного года: 01.09.2019

Окончание: 31.08.2020

Каникулы:

- осенние: с 28.10.2019 по 03.11.2019 (7 дней)

- зимние: с 27.12.2019 по 08.01.2020 (13 дней) 30 календарных дней

- весенние: с 20.03.2020 по 29.03.2020 (10 дней)

- летние: с 01.06.2020 по 31.08.2020

Учебных недель – 34 (для 1 – 9 классов), для 1-х классов – 33.

Учебных дней – 173, из них праздничные дни: 04.11., 23.02 (перенос на 24.02), 08.03 (перенос на 09.03), 01.05, 04.05 и 05.05 (перенос с 04.01 и 05.01), 09.05 (перенос на 11.05) – 7 дней.

В первой четверти – 40 учебных дней: с 01.09.2018 по 27.10.2018, во второй – 39 дней: с 04.11.2019 по 26.12.2019, в третьей – 51 день: с 09.01.2020 по 19.03.2020, в четвертой – 43 дня: с 30. 03.2020 по 27.05.2020.

03.2020 по 27.05.2020.

Последний учебный день для 1 — 8 классов – 27.05.2020

для 9 –х классов – 25.05.2020

Проведение промежуточной аттестации

2 – 4 классы: за I полугодие – с 09.12.2019 по 20.12.2019

за учебный год – с 01.04.2020. по 15.05.2020

5-е классы: входной контр. – с 16.09.2019 по 27.09.2019

за учебный год – с 01.04.2020 по 15.05.2020

6 – 8 классы: за I полугодие – с 10.12.2019 по 21.12.2019

за учебный год – с 15.04.2019 по 15.05.2019

9 класс: за I полугодие – с 09.12.2019 по 20.12.2019

за учебный год – с 01.04.2020 по 15.05.2020

Сроки проведения государственной итоговой аттестации учащихся 9 класса устанавливаются Министерством просвещения Российской Федерации,

Дополнительные дни отдыха, связанные с государственными праздниками:

4 ноября – День народного единства

23 февраля – День защитника Отечества (выходной 24. 02.2020)

02.2020)

8 марта – Международный женский день (выходной 09.03.2020)

1 мая – Праздник Весны и Труда (выходные 04.05 и 05.05.2020)

9 мая – День Победы (выходной 11.05.2020)

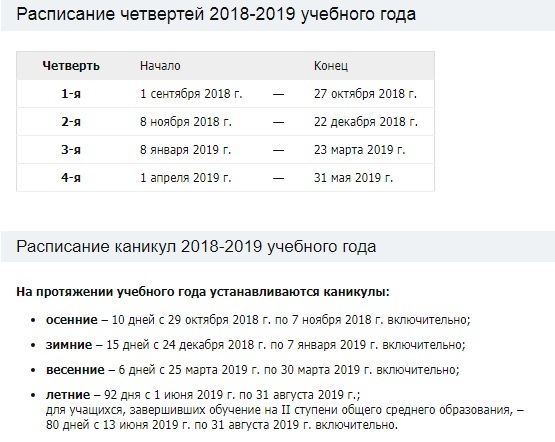

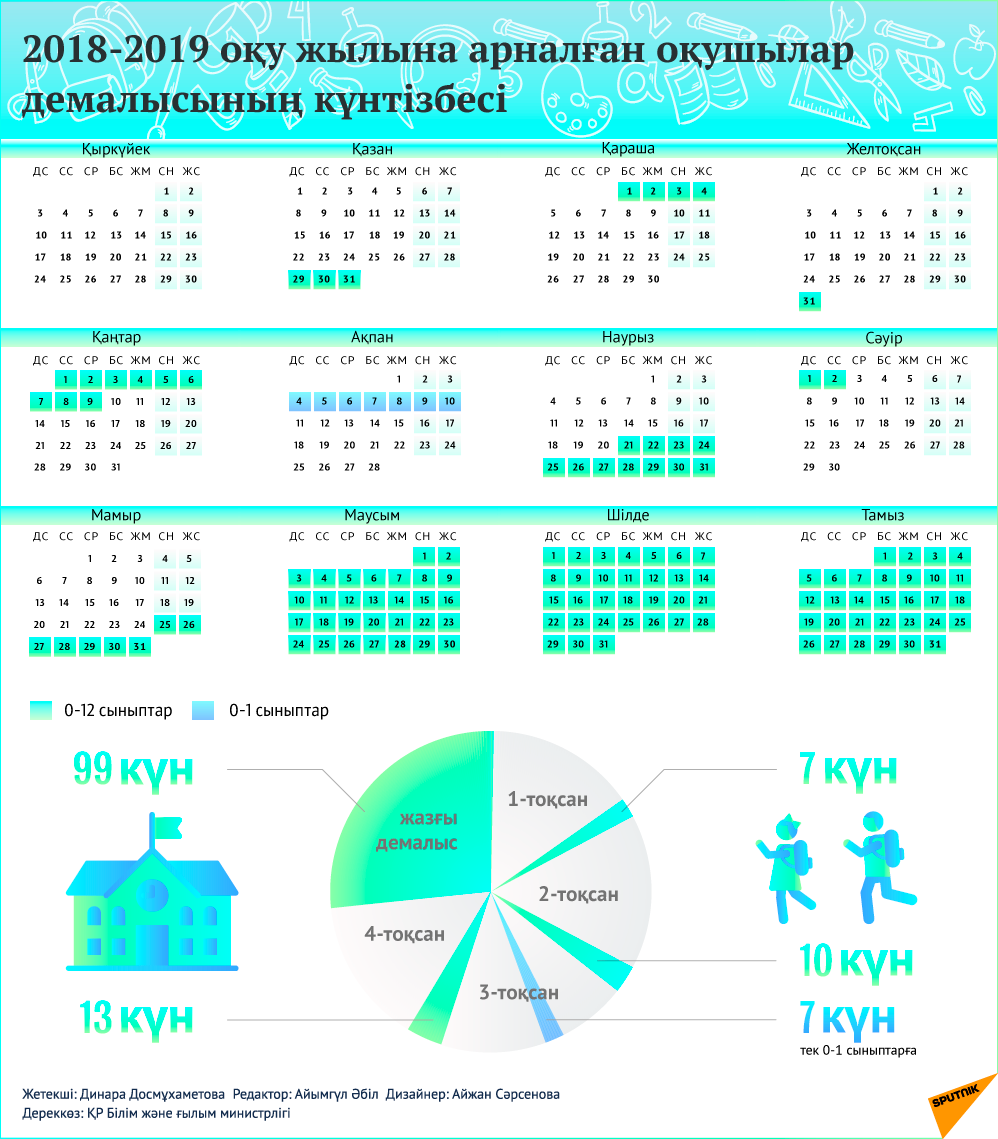

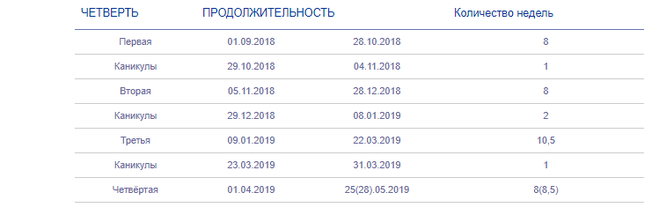

Годовой календарный учебный график МБОУ «Школа № 20» г. Рязани на 2018-2019 учебный год (Смотреть)

Начало учебного года: 01.09.2018

Окончание: 31.08.2019

Каникулы:

- осенние: с 29.10.2018 по 04.11.2018 (7 дней)

- зимние: с 28.12.2018 по 09.01.2019 (13 дней) 30 календарных дней

- весенние: с 22.03.2019 по 31.03.2019 (10 дней)

- летние: с 28.05.2019 по 31.08.2019

Учебных недель – 34, для 1-х классов – 33.

Учебных дней – 170, из них праздничные дни: 04.11., 23.02, 08.03, 01.05, 09.05 – 5 дней.

В первой четверти – 40 учебных дней: с 01.09.2018 по 28.10.2018, во второй – 39 дней: с 05.11.2018 по 27.12.2018, в третьей – 50 дней: с 10.01.2019 по 21.

Дополнительные каникулы для 1-х классов с 11.02 по 17.02 (7 дней).

Последний учебный день для 9 класса – 27.05.2019

Последний учебный день: для 1 – 8-х классов– 27.05.2019

Проведение промежуточной аттестации

2 – 4 классы: за I полугодие – с 10.12.2018 по 21.12.2018

за учебный год – с 15.04.2019. по 15.05.2019

5-е классы: входной контр. – с 17.09.2018 по 28.09.2018

за учебный год – с 15.04.2019 по 17.05.2019

6 – 8 классы: за I полугодие – с 10.12.2018 по 21.12.2018

за учебный год – с 15.04.2019 по 15.05.2019

9 класс: за I полугодие – с 10.12.2018 по 21.12.2018

за учебный год – с 15.04.2019 по 15.05.2019

Сроки проведения государственной итоговой аттестации учащихся 9 класса устанавливаются Министерством образования и науки Российской Федерации,

Дополнительные дни отдыха, связанные с государственными праздниками:

4 ноября – День народного единства (выходной 5. 11.2019)

11.2019)

23 февраля – День защитника Отечества (выходной 25.02.2019)

8 марта – Международный женский день

1 мая – Праздник Весны и Труда

9 мая – День Победы

Годовой календарный учебный график МБОУ «Школа № 20» г. Рязани на 2017-2018 учебный год (Смотреть)

Годовой календарный учебный график МБОУ «Школа № 20» г. Рязани на 2016-2017 учебный год (Смотреть)

Годовой календарный учебный график МБОУ «Школа № 20» г. Рязани на 2015-2016 учебный год (Смотреть)

Отели, банки, фабрики, склады. Чем владеет Назарбаев через фонды

Центр по исследованию коррупции и организованной преступности OCCRP, а также издания Kloop (Киргизия) и Vlast распространили в среду, 19 января, результаты расследования того, как первый президент Казахстана Нурсултан Назарбаев контролирует приписываемые ему активы.

Журналисты утверждают, что он якобы распоряжается банками, отелями и роскошным частным самолетом через сеть фондов, которые отчитываются только перед елбасы.

Главное из расследования

Как отмечается в публикации, казахстанские СМИ «восторженно освещают добрые дела многочисленных благотворительных фондов Назарбаева».

«Но фонды выполняют и другую функцию: управляют активами на миллиарды долларов.

Это элитные отели, банки, фабрики, склады и другие активы общей стоимостью не менее $8 млрд.

Назарбаеву формально не принадлежат эти богатства, однако он, будучи основателем фондов, контролирует их», — говорится в тексте.

По словам юристов, якобы именно елбасы принимает окончательные решения в связи с деятельностью фондов — в том числе о продаже или передаче активов. Фонды не публикуют ежегодную отчетность, а некоторые активы скрыты за непрозрачными коммерческими структурами за рубежом. Неясно, где размещены эти средства и что с ними будет в условиях политических и социальных потрясений, констатируют СМИ.

Фонды не публикуют ежегодную отчетность, а некоторые активы скрыты за непрозрачными коммерческими структурами за рубежом. Неясно, где размещены эти средства и что с ними будет в условиях политических и социальных потрясений, констатируют СМИ.

«Частный самолет стоимостью свыше $100 млн. Банки и телеканалы. Миллиарды долларов наличными. Отели из числа самых роскошных в Казахстане, множество торговых центров и поле для гольфа. Среди менее примечательных объектов: складские помещения, макаронная фабрика. Какое-то время в этом списке была даже компания по благоустройству территории.

Часть активов перешла под контроль назарбаевских фондов (некоторые по-прежнему находятся в совместном владении) от олигархов, которые обязаны своим состоянием клановому капитализму, сложившемуся во время его правления. Некоторые из частных компаний, впоследствии приобретенные фондами, получали финансирование от правительства Казахстана. Сейчас фонды Назарбаева контролируют больше предприятий, чем многие международные конгломераты», — утверждают издания.

close

100%

‘ class=»item-image» >Журналисты рассказали, что изучили корпоративные документы в разных странах и составили картину огромного состояния Назарбаева. Часть этих данных была в открытом доступе, но раньше никто не писал о тайных активах экс-президента, отчасти потому, что критика елбасы — опасное дело, отметили они.

Данные расследования показывают, к каким последствиям приводят коррупция и неравенство, воцарившиеся в стране после ее выхода из СССР в начале 90-х годов, считают журналисты.

«За долгие годы правления Назарбаева торговля природными ресурсами мало сказалась на уровне жизни большинства казахстанцев. Но при этом сформировался узкий круг миллиардеров, состоящий в том числе из членов семьи президента и близких к нему чиновников.

Ситуация практически не изменилась даже после того, как в 2019-м Назарбаев оставил пост президента и возглавил национальный Совет безопасности, назначив преемником Касым-Жомарта Токаева.

Это объясняет, почему начавшиеся в начале 2022 года на западе Казахстана протесты против повышения цен на сжиженный газ быстро переросли в массовые недовольства по всей стране — люди требовали политических перемен, и претензии у них были к конкретному человеку. Толпа скандировала: «Старик, уходи!» — а по соцсетям разлетелось фото поваленного памятника Назарбаеву», — напомнили расследователи.

«Остается вопрос о том, что будет с его миллиардами»

Назарбаев не появлялся на публике в период беспорядков — СМИ предположили, что он лишился политического влияния. Однако закон «О первом президенте республики Казахстан — лидере нации» дает ему обширные персональные привилегии. Статья 3, в частности, гласит:

«Первый президент республики Казахстан — елбасы обладает неприкосновенностью.

Он не может быть привлечен к ответственности за действия, совершенные в период исполнения им полномочий.

Он не может быть подвергнут задержанию, аресту и содержаться под стражей, обыску, допросу либо личному досмотру.

Неприкосновенность распространяется на все имущество, принадлежащее на правах частной собственности первому президенту.

Неприкосновенность также распространяется на имущество, принадлежащее Фонду первого президента республики Казахстан и иным учреждаемым им юридическим лицам».

Добавим, что в Казахстане создали петицию с требованием лишить Назарбаева неприкосновенности.

Какие фонды создал Назарбаев

Экс-президент основал «Назарбаев Фонд» и «Фонд Нурсултана Назарбаева» в качестве частных фондов в 2009 и 2010 году соответственно. А еще два фонда — «Фонд Демеу» (переводится как «поддержка») и «Елбасы Фонд» — в 2013 и 2021 годах.

«Из-за того, что у фондов похожие названия и деятельность, разобраться в них сложно. У некоторых организаций сайтов нет вовсе, а те, что есть, создают путаницу: например, некоторое время сайт «Фонда Первого Президента» автоматически направлял пользователей на страницу «Фонда Нурсултана Назарбаева» с неправильной датой основания, принадлежащей на самом деле первому фонду.

У некоторых организаций сайтов нет вовсе, а те, что есть, создают путаницу: например, некоторое время сайт «Фонда Первого Президента» автоматически направлял пользователей на страницу «Фонда Нурсултана Назарбаева» с неправильной датой основания, принадлежащей на самом деле первому фонду.

Фонды «Демеу» и «Елбасы», по всей видимости, не ведут публичной деятельности. Однако остальные организации активно продвигают свои образовательные, социальные и патриотические проекты. В стране также запустили сеть средних школ, которая получила название «Назарбаев Интеллектуальные школы» (НИШ).

Все эти образовательные учреждения щедро спонсирует государство — с 2010 по 2021 год им выделили порядка $5 млрд. Для образовательного бюджета страны это непропорционально много при том, что в этих заведениях учится лишь малая часть казахстанских студентов и школьников.

Чаще всего университеты создают образовательные фонды, чтобы получать через них деньги от спонсоров, инвестировать их, а прибыль тратить на свои нужды. В отличие от других подобных фондов, «Назарбаев Фонд» не принадлежит учебным заведениям, для финансирования которых был создан. Это частная организация, которую лично создал и контролирует Нурсултан Назарбаев. При этом у сети школ и университета есть собственные корпоративные «фонды развития», которыми они сами и управляют.

В отличие от других подобных фондов, «Назарбаев Фонд» не принадлежит учебным заведениям, для финансирования которых был создан. Это частная организация, которую лично создал и контролирует Нурсултан Назарбаев. При этом у сети школ и университета есть собственные корпоративные «фонды развития», которыми они сами и управляют.

У «Назарбаев Фонда» нет сайта, он не публикует отчетность и не сообщает, сколько денег получает от сторонних спонсоров или самого Назарбаева», — следует из материала.

Журналисты связались с председателем правления фонда Асланом Саринжиповым, он предоставил им официальный документ, из которого следует, что на 2019 год организация получила $1 млрд от спонсоров и заработала $200 млн на инвестициях.

При этом Саринжипов указал в письме, что за 10 лет с момента создания фонд выделил $46,5 млн на исследовательскую деятельность, лабораторное оборудование, помощь учащимся и другие образовательные цели.

СМИ также указали на один случай прозрачного финансирования фонда: согласно финансовому отчету Eurasian Natural Resources Corporation (международной горнодобывающей компании, значительную долю которой контролируют обогатившиеся при Назарбаеве олигархи), в 2011 году она направила фонду $98 млн.

«Назарбаев Фонд» появился в 2009 году, но не совершал видимых инвестиций до 2019 года, когда Назарбаев покинул пост президента.

В расследовании говорится, что к этому времени два фонда, принадлежащие НИШ и университету, создали инвестиционный холдинг Pioneer Capital Invest и через него купили казахский банк «ЭкспоКредит» за $30 млн.

Схема контроля активов

Затем «Назарбаев Фонд» завладел 75% Pioneer Capital. У изначальных учредителей осталась всего четверть компании (на каких условиях фонд получил свою долю — неизвестно). Позже доли снова изменились: к июлю 2021 года у «Назарбаев фонда» остается 62% от общей доли в компании.

Позже доли снова изменились: к июлю 2021 года у «Назарбаев фонда» остается 62% от общей доли в компании.

«Заручившись такой поддержкой, Pioneer Capital начал активно инвестировать в различные предприятия, в том числе купил крупного казахстанского кредитора — «Цеснабанк». Этот банк принадлежал семье Адильбека Джаксыбекова, который ранее возглавлял Администрацию президента. Управляли банком плохо, поэтому правительству пришлось его спасать.

После этого Pioneer Capital приобрел еще несколько банков, мобильных операторов, платформу для онлайн-торговли, склады, торговые центры и даже макаронную фабрику.

На сегодняшний день активы Pioneer Capital оцениваются в $7,8 млрд. Среди них казначейские векселя США, гособлигации Кыргызстана и Казахстана и $3,4 млрд наличными. В 2020 году прибыль фонда составила свыше $500 млн», — утверждают СМИ.

Среди них казначейские векселя США, гособлигации Кыргызстана и Казахстана и $3,4 млрд наличными. В 2020 году прибыль фонда составила свыше $500 млн», — утверждают СМИ.

В ответ на вопросы журналистов Саринжипов написал, что «Назарбаев Фонд» представляет собой «классический эндаумент-фонд, созданный по аналогии с лучшими международными образцами». Он отметил, что Назарбаев не владеет этими активами и ни при каких обстоятельствах не может снимать деньги со счетов организации.

Фонд предоставил журналистам устав, в котором действительно сказано, что его единственная цель — спонсировать образовательную миссию. Однако в документе также указано, что первым председателем главного руководящего органа, Высшего попечительского совета, выступает Нурсултан Назарбаев — именно он контролирует фонд и в том числе само содержание устава.

Саринжипов не ответил на вопрос о том, что помешает Назарбаеву вывести активы из-под контроля фонда, если он захочет.

армянская и турецкая. Поражение Армении неизбежно

youtube.com/embed/wPL6gAzwhXs?autoplay=0&start=0&rel=0″/>

Сергей Мардан и Мария Бутина обсуждают, чем закончится война в Нагорном Карабахе и почему нет единства в российском народе

С. Мардан:

— Всем здравствуйте. Я – Сергей Мардан.

М. Бутина:

— Всем здравствуйте. С вами Мария Бутина.

С. Мардан:

— Это та самая Мария Бутина. Я даже долго не буду представлять. Предвосхищая вопросы, скажу, что с Кашиным мы больше не работаем.

С. Мардан:

— Первая наша тема – армяно-азербайджанская война, которая карабахская война, как ее называют специалисты. А обсудить мы хотим такой своего рода эпилог, потому что люди, которые в военном вопросе разбираются, говорят, что военное поражение Карабаха практически неминуемо. И сегодня по этому поводу написал большой пост Игорь Стрелков, герой войны в Донбассе. Поэтому с Игорем Ивановичем мы сейчас и обсудим эту тему.

Поэтому с Игорем Ивановичем мы сейчас и обсудим эту тему.

Игорь Иванович, я решил не пересказывать ваш пост целиком, потому что, мне кажется, ваша прямая речь будет здесь куда как более уместна. Тем не менее, с чего вы зашли. Что история никого ничему не учит, если ее игнорировать. Расскажите, как вы видите этот финал или эпилог второй карабахской войны, и как дальше, по вашему мнению, будут развиваться события.

И. Стрелков:

— Во-первых, я все-таки не утверждаю, что мы наблюдаем прямо эпилог и финал. Мы видим пока промежуточный результат, который может действительно завершить войну в ближайшее время, если Армения не получит никакой внешней военной прямой помощи. В этом случае поражение Армении в Карабахе в принципе неизбежно. Вопрос в том, что, даже изначально обозначив эту позицию, буквально в первые дни начала этой войны, я не предполагал, насколько быстрым будет поражение Армении в этой войне, даже в том виде, в каком оно есть сейчас. То есть я не предполагал, что армянские войска столь быстро сдадут ряд ключевых районов, и что спустя месяц после начала боевых действий в принципе азербайджанские войска будут стоять у окраин Шуши, одного из ключевых городов, обозначенных президентом Азербайджана Алиевым в качестве главной цели начавшегося наступления.

То есть я не предполагал, что армянские войска столь быстро сдадут ряд ключевых районов, и что спустя месяц после начала боевых действий в принципе азербайджанские войска будут стоять у окраин Шуши, одного из ключевых городов, обозначенных президентом Азербайджана Алиевым в качестве главной цели начавшегося наступления.

Причины данного серьезного поражения армянской армии… По факту там воюют две армии – армянская и турецкая. Азербайджанская армия, поскольку действует под прямым руководством турецкого Генштаба и при непосредственном содействии и участии турецких войск, в том числе турецкого горного спецназа… Причиной этого мощного поражения я считаю ряд важных военных ошибок, которые были допущены армянской стороной.

Конечно, я не могу на 100 процентов настаивать на своих замечаниях, поскольку тоже вынужден следить за ходом боевых действий исключительно по материалам, которые публикуются в интернете. Никто мне, естественно, официальных военных сводок (армянских или азербайджанских) не докладывает. Поэтому я могу где-то допускать ошибки, но для себя я сделал выводы, которыми поделился на своих страницах в соцсетях.

Поэтому я могу где-то допускать ошибки, но для себя я сделал выводы, которыми поделился на своих страницах в соцсетях.

Я полагаю, что на самом деле армяне повторили все ошибки, которые совершила, допустим, польская армия во время вторжения вермахта осенью 1939 года.

Во-первых, они недооценили намного превосходящего противника и переоценили собственные силы, почивая на лаврах почти 30-летней давности.

Во-вторых, выстраивая стратегию в надежде на могучего, но далекого и ненадежного союзника, а также на свой боевой дух. Я отмечу, что как Польша надеялась на Францию, так, видимо, Армения рассчитывала на помощь своего официального союзника по ОДКБ – Российской Федерации.

Третье. Проигнорировали радикальные изменения, произошедшие в военной технике и военном искусстве за четверть века. То есть армяне попытались воевать так, как они воевали во время победоносной кампании 93-94-го года, когда они сумели не просто отстоять Карабах, но и захватить значительную часть азербайджанской территории, 7 районов так называемых. Они уделяли основное внимание танкам, артиллерии, противотанковым средствам и совершенно не обращали внимания на такие новые средства борьбы, как беспилотная авиация и все, что с ней связано (управляемые снаряды и прочее), — все, что сейчас бросили в бой азербайджанцы при технической поддержке турок.

Они уделяли основное внимание танкам, артиллерии, противотанковым средствам и совершенно не обращали внимания на такие новые средства борьбы, как беспилотная авиация и все, что с ней связано (управляемые снаряды и прочее), — все, что сейчас бросили в бой азербайджанцы при технической поддержке турок.

Это всё вещи, как говорится, стратегического плана, а переходя к оперативному искусству, я могу сказать, что то, что я вижу, главная причина столь быстрого поражения армян – попытка оборонять всё. То есть они проигнорировали известное высказывание Фридриха Великого о том, что тот, кто пытается защищать всё, не сможет защитить ничего. То есть они расположили основную часть вооруженных сил, не мобилизованную (тоже аналогия с Польшей, которая не успела завершить развертывание в 39-м году) вдоль границы, на укрепленных районах, созданных прямо вдоль границы, не имея в глубине резервных, занятых войсками узлов обороны.

В результате, когда противник нащупал слабость на наиболее географически удобном участке, то есть участке относительно равнинной местности на юге, в приграничье с Ираном, после прорыва турецкие войска никто не мог отразить. То есть войска, перемолотые в ходе боев, причем, при полном господстве в воздухе турецкой авиации, при превосходстве и в количестве, и в качестве азербайджано-турецкой артиллерии, после того как первый эшелон был перемолот, второго эшелона сзади не оказалось. И прорвавшиеся турецко-азербайджанские войска смогли быстро расползтись, захватить весь юг и приступить к наступлению по горным районам, которые тоже оказались совершенно не прикрыты какими-либо силами.

То есть войска, перемолотые в ходе боев, причем, при полном господстве в воздухе турецкой авиации, при превосходстве и в количестве, и в качестве азербайджано-турецкой артиллерии, после того как первый эшелон был перемолот, второго эшелона сзади не оказалось. И прорвавшиеся турецко-азербайджанские войска смогли быстро расползтись, захватить весь юг и приступить к наступлению по горным районам, которые тоже оказались совершенно не прикрыты какими-либо силами.

Если бы армяне подготовили вторую линию обороны на глубине, сделали первую линию обороны, как это принято говорить, передовой, то есть прикрывающей предполье основной линии обороны, такого поражения не произошло бы.

И, наконец, хочу отметить, что сейчас, когда фактически азербайджанские войска находятся, по разным оценкам, в 5-7 километрах от Лачинского коридора на южном участке и подходят к Шуше, как заявил президент, азербайджанские войска находятся в 5 км от города, а на самом деле есть данные, что они уже в 2-2,5 километрах и уже чуть ли не ведут бои на окраинах… В этот момент армяне продолжают удерживать те участки фронта, которые они контролировали в самом начале. В случае, если сейчас азербайджано-турецкие войска захватят Шушу или хотя бы возьмут под контроль дорогу Лачин – Шуша – Степанакерт, то вся группировка армянских войск, которая находится восточнее, окажется в оперативном окружении. И снимать оттуда войска, сокращать линию фронта будет уже поздно, просто по причине того, что разгром будет неминуем.

В случае, если сейчас азербайджано-турецкие войска захватят Шушу или хотя бы возьмут под контроль дорогу Лачин – Шуша – Степанакерт, то вся группировка армянских войск, которая находится восточнее, окажется в оперативном окружении. И снимать оттуда войска, сокращать линию фронта будет уже поздно, просто по причине того, что разгром будет неминуем.

На мой взгляд, это надо было сделать намного раньше, в тот момент, когда был допущен прорыв в районе Джабраила, и когда азербайджанские войска сумели захватить Гадрут и начали распространяться по югу занятой армянами территории.

М. Бутина:

— Игорь Иванович, многие говорят, что этот карабахский конфликт стал ярким проявлением информационной войны. Там было огромное количество вбросов и с той и с другой стороны. Стороны пытались всячески использовать именно информационные вбросы, чтобы втянуть в этот конфликт другие стороны, разных игроков международного поля. Как вы считаете, есть ли здесь составляющая информационной войны, и сыграла ли она какую-либо роль в этом конфликте?

И. Стрелков:

Стрелков:

— Давайте отметим следующее. Что война эта не двусторонняя. Это война, в которой Армения сражается в одиночку (имеется в виду Армения вместе с Карабахом), а со стороны Азербайджана в конфликте прямо, военным путем участвует Турция. Я уже отметил, что в боевых операциях действует, по многочисленным данным (причем, очень успешно действует), турецкий горный спецназ, участвует несколько тысяч как минимум сирийских боевиков, которых Турция перебросила туда и которые одеты в азербайджанскую форму. Сегодня, если вы следите за сообщениями, армяне выложили видео пленного сирийского боевика (с высокой степенью достоверности это действительно так). Турки прикрывают небо Азербайджана своими истребителями Ф-16, фактически гарантируя полное господство в воздухе. Турецкая радиоэлектронная борьба подавляет армянские силы. И турецкие беспилотники под управлением турецких же операторов внесли значительный вклад в уже имеющиеся успехи.

Налицо турецкая коалиция, поскольку Азербайджан – это тюрки (по крайней мере, две трети населения), действующая против одной Армении. Нельзя говорить о том, что третья сторона. Третья сторона уже участвует в боевых действиях, и в этом содействует и Израиль, на самом деле являющийся союзником Турции. Именно он поставил Азербайджану значительное количество беспилотников и осуществляет их техническое обслуживание.

Нельзя говорить о том, что третья сторона. Третья сторона уже участвует в боевых действиях, и в этом содействует и Израиль, на самом деле являющийся союзником Турции. Именно он поставил Азербайджану значительное количество беспилотников и осуществляет их техническое обслуживание.

М. Бутина:

— Где информационный сегмент, если вы видите его вообще? Использовались ли информационные войны?

И. Стрелков:

— Конечно же, информационный сегмент есть с обеих сторон. Турки и азербайджанцы ведут пропаганду с целью доказать, что их действия являются справедливыми и полностью соответствующими международному праву. Армяне вопят на весь мир о том, что они подверглись агрессии и о том, что им необходима помощь.

М. Бутина:

— А это играет какую-то роль? Или это исключительно информирование мирового сообщества о своих позициях? Удается с помощью информационных кампаний, вбросов, информирования перетянуть кого-то на свою сторону?

И. Стрелков:

Стрелков:

— Глобально изменить ситуацию не может пропаганда ни той, ни другой стороны. Турецкая и азербайджанская пропаганда нацелена на страны, которые и так в данном случае могли бы поддержать их действия. Это в первую очередь исламский мир, часть арабского мира. Они нацелены туда, чтобы обеспечить поддержку оттуда. Армянская пропаганда апеллирует сразу в две стороны. Она апеллирует к Европейскому союзу, где сильны позиции армянской диаспоры, апеллирует к США, где тоже мощное лобби имеется, и в другую сторону – сторону Российской Федерации, поскольку Армения официально является членом ОДКБ, союзником РФ, у нас имеется с ними оборонительный союз.

С. Мардан:

— Игорь Иванович, возможное военное вмешательство России может ли переломить ситуацию? И какого масштаба военное участие российской армии должно быть, чтобы либо остановить армянские и азербайджанские части, либо восстановить статус-кво?

И. Стрелков:

— К сожалению, ограниченного участия Российской Федерации в этой войне быть не может.

С. Мардан:

— Почему?

И. Стрелков:

— По одной простой причине. Поскольку в конфликт вовлечена Турция. Если бы Азербайджан действовал строго самостоятельно, то достаточно было бы, наверное, окрика из Москвы, чтобы перемирие, заключенное в Москве 10 октября, действительно соблюдалось бы. Но за Алиевым стоит Эрдоган, причем гарантировавший Алиеву свою полную поддержку, и оказывающий эту поддержку, а за армянами не стоит никто. И в этой ситуации Азербайджан, естественно, будет пытаться продавить ситуацию, и у него это получается.

М. Бутина:

— А что это означает для России?

И. Стрелков:

— Это означает для Российской Федерации, что попытка принудить Азербайджан к миру будет означать прямое вооруженное столкновение с турками с очень высокой вероятностью. Причем и на территории Азербайджана (потому что на территорию Армении иначе российские войска не попадут), и на территории Сирии, где турки поддерживали, поддерживают и будут поддерживать так называемую «зеленую оппозицию» в Идлибе, где боевые действия могут начаться сразу, в любой момент, если российские войска вмешаются в конфликт в Карабахе.

То есть вмешательство Российской Федерации вооруженным путем (я в данном случае специально отстраняюсь от оценок, правильно это или неправильно, я говорю как факт) – это будет большая война. Причем, я уверен, что в стороне от этой войны не останутся и уважаемые киевские партнеры Владимира Владимировича, которые сейчас, кстати, активно подтягивают войска к линии разграничения на Донбассе. Видимо, рассматривая возможность при определенном раскладе принять участие и ударить тогда, когда это будет наименее удобно для Москвы, для Кремля.

С. Мардан:

— Еще буквально пару цифр хотел сказать, то, что в интернете мне удалось найти. Сразу оговорюсь, официальных данных, которым можно было бы однозначно доверять, не существует. Вот то, что пишут военные эксперты с достаточно приличной репутацией. За месяц боев армия Нагорного Карабаха потеряла убитыми более 6 тысяч человек, что составляет более 30% от ее довоенной численности. Потеряно не менее 110 танков (это почти 40% общей численности), не менее 12 РСЗО (установки залпового огня) – 30%, около 100 орудий и минометов (больше 25%), не менее 6 ЗРК «Оса» (60%), было уничтожено более 100 крупных складов боеприпасов, ГСМ, вооружения.

Но это все было бы в принципе терпимо, если бы вопрос военного снабжения был бы независимым, например, как в Донбассе. То есть северный ветер надует снарядов, сколько хочешь. А здесь неоткуда дуть, потому что Россию от Армении отделяет, я напомню, Грузия. То есть ее умиротворяли в 2008 году, но не вполне, Грузия осталась враждебной Российской Федерации и в этом конфликте придерживается как минимум нейтральной позиции, а на самом деле антиармянской позиции. То есть, тут нейтралитета никакого нет, каждый играет свою игру.

М. Бутина:

— Я соглашусь, что этот конфликт, наверное, можно назвать по праву международным, потому что вовлечено в него намного больше, чем только две стороны. Я позволю себе не согласиться с господином Стрелковым, потому что, я думаю, информационным войнам уделялось огромное внимание здесь. И потоки всевозможных вбросов информации были, наверное, запредельные. Даже сейчас ты цитируешь определенные цифры, и мы понимаем, что найти точные данные, которые бы гарантированно указывали на ту или иную цифру, достаточно сложно. И это тоже элемент информационной войны. Я думаю, что мы увидим еще продолжение. Несмотря на скорейшее разрешение конфликта (я надеюсь), в любом случае, в информационном пространстве продолжатся какие-то спекуляции в ту или иную сторону.

И это тоже элемент информационной войны. Я думаю, что мы увидим еще продолжение. Несмотря на скорейшее разрешение конфликта (я надеюсь), в любом случае, в информационном пространстве продолжатся какие-то спекуляции в ту или иную сторону.

С. Мардан:

— Тут было бы хорошо, если бы информационная война сыграла бы какую-то заметную военную роль. Но то, что мы наблюдали у себя, информационная война шла в основном на территории Российской Федерации, со стороны армянской и азербайджанской диаспор и лоббистов. Соответственно, цель была одна. Пункт первый – втянуть Россию в войну (это не удалось пока что по факту)…

М. Бутина:

— Одной стороной. А цель второй стороны – не втянуть.

С. Мардан:

— Да. Россия придерживается нейтралитета, причем такого, ледяного нейтралитета. Давно такого не было. Что касается интереса Азербайджана, то он напирал на гуманитарную составляющую. Там показывали и Гянджу, по которой фигачили тактическими ракетами, и разрушенные дома, под которыми десятки людей похоронены. Я понимали, что и с той, и с другой стороны гибнут мирные люди, поэтому эта гуманитарная часть, она вообще является основным оружием информационных войн. Мы это видели и в Сирии, мы это видим где угодно. Но факт тот, что эта война закончилась ничем. То есть никто не добился ни одной своей цели.

Я понимали, что и с той, и с другой стороны гибнут мирные люди, поэтому эта гуманитарная часть, она вообще является основным оружием информационных войн. Мы это видели и в Сирии, мы это видим где угодно. Но факт тот, что эта война закончилась ничем. То есть никто не добился ни одной своей цели.

М. Бутина:

— Так это и страшно, что это будет подвисший конфликт. Получается, что это снова заморозка, и так это и будет продолжаться, пока не наступит очередная эскалация.

С. Мардан:

— А как он замороженный? Азербайджан провозгласил своей целью освобождение Нагорного Карабаха. Но вряд ли они продвинутся дальше эти 7 районов, я так понимаю. Потому что дальнейший вариант означает гуманитарную катастрофу. И этого не допустит никто, ни один игрок. А задача минимум, которая ставилась (там вообще-то оккупировано 20% территории в совокупности), они ее выполнили. То есть Алиев теперь суперлидер азербайджанского народа.

М. Бутина:

— Но на какое-то время.

Gap Inc. сообщает о результатах первого квартала

Gap Inc. (NYSE: GPS) сегодня сообщила о разводненной прибыли на акцию в размере 0,60 доллара США на отчетной основе и 0,24 доллара США на скорректированной основе, за исключением прибыли от продажи здания, затрат, связанных с запланированным разделением компании, и затрат, связанных с ранее объявленная реструктуризация специализированного флота. См. сверку скорректированной разводненной прибыли на акцию, финансового показателя не по GAAP, с финансовым показателем GAAP в таблице в конце этого пресс-релиза.

«Этот квартал был очень сложным, и мы совсем не удовлетворены нашими результатами. Мы полны решимости улучшить исполнение и показатели в этом году», — сказал Арт Пек, президент и главный исполнительный директор Gap Inc. «Мы по-прежнему уверены в нашем плане по разделению на две независимые публичные компании в 2020 году, и мы Обе компании нацелены на долгосрочное создание стоимости и прибыльный рост».

Сравнимые результаты продаж за первый квартал 2019 года

Сопоставимые продажи компании в первом квартале 2019 финансового года снизились на 4% по сравнению с ростом на 1% в прошлом году. Сопоставимые продажи по мировым брендам за первый квартал были следующими:

Сопоставимые продажи по мировым брендам за первый квартал были следующими:

- Old Navy Global: отрицательный 1% по сравнению с положительным 3% в прошлом году

- Gap Global: минус 10% против минус 4% в прошлом году

- Banana Republic Global: отрицательные 3% по сравнению с положительными 3% в прошлом году

За первый квартал, закончившийся 4 мая 2019 г.:

- Чистый объем продаж составил 3,7 миллиарда долларов, что на 2% меньше, чем в прошлом году.

- Перевод иностранной валюты в доллары США негативно повлиял на чистый объем продаж компании за первый квартал 2019 финансового года примерно на 34 миллиона долларов.[1] Данные о чистых продажах за первый квартал приведены в таблицах в конце данного пресс-релиза.

- Валовая прибыль составила 1,34 миллиарда долларов, что на 6% меньше, чем в прошлом году.

- Валовая прибыль составила 36,3%, что на 140 базисных пунктов меньше, чем в прошлом году.

- Операционная маржа равнялась 8.5%, что на 240 базисных пунктов больше, чем в прошлом году. Скорректированная операционная маржа составила 3,5%, что на 260 базисных пунктов меньше, чем в прошлом году. См. сверку скорректированной операционной маржи, финансового показателя не по GAAP, с финансовым показателем GAAP в таблицах в конце этого пресс-релиза.

- Эффективная налоговая ставка составила 24,8% в первом квартале 2019 финансового года.

- Разводненная прибыль на акцию составила 0,60 доллара по сравнению с 0,42 доллара в прошлом году.Скорректированная разводненная прибыль на акцию за первый квартал 2019 финансового года составила 0,24 доллара США. См. сверку скорректированной разводненной прибыли на акцию, финансового показателя не по GAAP, с финансовым показателем GAAP в таблице в конце этого пресс-релиза.

- Компания отметила, что колебания валютных курсов положительно повлияли на прибыль на акцию в первом квартале 2019 финансового года примерно на 0,01 доллара США.

[2]

[2]

- Компания отметила, что колебания валютных курсов положительно повлияли на прибыль на акцию в первом квартале 2019 финансового года примерно на 0,01 доллара США.

- Компания закончила первый квартал 2019 финансового года с доходом в 2 доллара.24 миллиарда товарных запасов, что примерно на 10% больше по сравнению с прошлым годом. Компания отметила, что на увеличение товарных запасов повлияло приобретение Джени и Джека, увеличение времени в пути и рост сети магазинов по сравнению с прошлым годом.

- Компания выкупила 1,9 млн акций за 50 млн долларов и завершила первый квартал 2019 финансового года с 378 млн акций в обращении.

- Компания выплатила дивиденды в размере 0,2425 доллара США на акцию в первом квартале 2019 финансового года.Кроме того, 22 мая 2019 года компания объявила, что ее совет директоров утвердил дивиденды за второй квартал в размере 0,2425 доллара на акцию.

Компания закончила первый квартал 2019 финансового года с денежными средствами, их эквивалентами и краткосрочными инвестициями в размере 1,2 миллиарда долларов. Свободный денежный поток с начала года, определяемый как чистые денежные средства от операционной деятельности за вычетом покупок основных средств, составил минус 136 миллионов долларов США по сравнению с отрицательными 204 миллионами долларов США в прошлом году. См. сверку свободного денежного потока, финансового показателя не по GAAP, с финансовым показателем по GAAP в таблицах в конце этого пресс-релиза.

См. сверку свободного денежного потока, финансового показателя не по GAAP, с финансовым показателем по GAAP в таблицах в конце этого пресс-релиза.

Капитальные затраты в первом квартале 2019 финансового года составили 165 миллионов долларов.

Компания завершила первый квартал 2019 финансового года с 3 849 магазинами в 44 странах, из которых 3 335 находились под управлением компании.

Последнее бухгалтерское заключение – аренда

В течение первого квартала 2019 финансового года мы перешли на новый стандарт учета аренды ASC 842, используя необязательный метод перехода, и зафиксировали уменьшение нераспределенной прибыли на начало периода в размере 86 млн долл. США за вычетом налогов на дату вступления в силу.Применение ASC 842 привело к учету активов и обязательств по операционной аренде в размере 5,7 млрд долларов США и 6,6 млрд долларов США соответственно по состоянию на 3 февраля 2019 года. Применение ASC 842 не оказало существенного влияния на наш сокращенный консолидированный отчет о Доход или сжатый консолидированный отчет о движении денежных средств.

Прогноз на 2019 год

Прибыль на акцию

Компания обновила прогноз разводненной прибыли на акцию на 2019 финансовый год, который теперь находится в диапазоне $2.04 до $2,14. Компания ожидает, что скорректированная разводненная прибыль на акцию будет находиться в диапазоне от 2,05 до 2,15 доллара.

Сопоставимые продажи

Теперь компания ожидает, что сопоставимые продажи в 2019 финансовом году будут ниже однозначных цифр.

Эффективная налоговая ставка

Компания ожидает, что ее эффективная налоговая ставка за 2019 финансовый год составит около 27%. За исключением некоторых неденежных налоговых последствий, связанных с ожидаемыми затратами на реструктуризацию, компания ожидает, что ее скорректированная эффективная налоговая ставка на 2019 финансовый год составит около 26%.На эффективную налоговую ставку может оказать существенное влияние дополнительное руководство, связанное с Законом о сокращении налогов и занятости от 2017 года, выпущенным Министерством финансов США и Налоговой службой.

Выкуп акций

Компания по-прежнему рассчитывает выкупать около 50 миллионов долларов в квартал до конца 2019 финансового года.

Капитальные затраты

В настоящее время компания ожидает, что капитальные затраты в 2019 финансовом году составят около 675 миллионов долларов, включая около 100 миллионов долларов на расширение, связанное со зданием штаб-квартиры и расширением распределительного центра в Огайо.

Недвижимость

В настоящее время компания рассчитывает закрыть около 30 собственных магазинов за вычетом открытий и перемещений в 2019 финансовом году. Обновленный прогноз отражает около 10 дополнительных открытий магазинов как для Old Navy, так и для Athleta. Этот прогноз также включает около 130 закрытий, связанных с реструктуризацией парка брендов Gap, большинство из которых, как ожидается, закроются в четвертом квартале 2019 финансового года. Компания ожидает, что открытие магазинов будет сосредоточено в магазинах Old Navy, Athleta и Gap China.

Информация о веб-трансляциях и телефонных конференциях

Тина Романи, старший директор по связям с инвесторами Gap Inc., представит сводку результатов компании за первый квартал 2019 финансового года во время телефонной конференции и веб-трансляции примерно в 14:00. до 15:00 Тихоокеанское время сегодня. К г-же Романи присоединятся Арт Пек, президент и главный исполнительный директор Gap Inc., и Тери Лист-Столл, исполнительный вице-президент и финансовый директор Gap Inc.

Доступ к конференции можно получить, позвонив по номеру 1-855-5000-GPS или 1-855-500-0477 (пароль участника: 2858773).Международные абоненты могут набрать 1-323-794-2078. Доступ к веб-трансляции можно получить на сайте www.gapinc.com.

Прогнозные заявления

Этот пресс-релиз, а также связанная с ним телефонная конференция и веб-трансляция содержат прогнозные заявления в рамках положений о «безопасной гавани» Закона о реформе судебных разбирательств по частным ценным бумагам от 1995 года. Все заявления, кроме тех, которые являются чисто историческими, являются заявлениями прогнозного характера. Такие слова, как «ожидать», «предполагать», «полагать», «оценивать», «намереваться», «планировать», «проектировать» и подобные им выражения также определяют прогнозные заявления.Прогнозные заявления включают следующие заявления: прибыль на акцию за первое полугодие и весь 2019 финансовый год; сопоставимые продажи за 2019 финансовый год; эффективная налоговая ставка на 2019 финансовый год; влияние дополнительных указаний, связанных с Законом о сокращении налогов и занятости от 2017 года; выкуп акций за квартал до 2019 финансового года; капитальные затраты на 2019 финансовый год; открытие и закрытие магазинов за вычетом закрытий и перемещений, а также взвешивание по брендам в 2019 финансовом году; улучшение тенденции маржи бренда Gap в 2019 финансовом году; дивиденды и выкуп акций в 2019 финансовом году; сопоставимые единицы товарно-материальных запасов во втором квартале и последней половине 2019 финансового года; последовательное повышение рентабельности в течение 2019 финансового года; влияние иностранной валюты; разумно инвестировать в инициативы в области технологий и цепочки поставок; чистый объем продаж в 2019 финансовом году; спред между сопоставимыми продажами и ростом чистого объема продаж в 2019 финансовом году; сопоставимые тенденции продаж и маржи во второй половине 2019 финансового года; а также преимущества, последствия и сроки завершения сделки по разделению.

Все заявления, кроме тех, которые являются чисто историческими, являются заявлениями прогнозного характера. Такие слова, как «ожидать», «предполагать», «полагать», «оценивать», «намереваться», «планировать», «проектировать» и подобные им выражения также определяют прогнозные заявления.Прогнозные заявления включают следующие заявления: прибыль на акцию за первое полугодие и весь 2019 финансовый год; сопоставимые продажи за 2019 финансовый год; эффективная налоговая ставка на 2019 финансовый год; влияние дополнительных указаний, связанных с Законом о сокращении налогов и занятости от 2017 года; выкуп акций за квартал до 2019 финансового года; капитальные затраты на 2019 финансовый год; открытие и закрытие магазинов за вычетом закрытий и перемещений, а также взвешивание по брендам в 2019 финансовом году; улучшение тенденции маржи бренда Gap в 2019 финансовом году; дивиденды и выкуп акций в 2019 финансовом году; сопоставимые единицы товарно-материальных запасов во втором квартале и последней половине 2019 финансового года; последовательное повышение рентабельности в течение 2019 финансового года; влияние иностранной валюты; разумно инвестировать в инициативы в области технологий и цепочки поставок; чистый объем продаж в 2019 финансовом году; спред между сопоставимыми продажами и ростом чистого объема продаж в 2019 финансовом году; сопоставимые тенденции продаж и маржи во второй половине 2019 финансового года; а также преимущества, последствия и сроки завершения сделки по разделению.

Поскольку эти прогнозные заявления связаны с рисками и неопределенностями, существуют важные факторы, которые могут привести к тому, что фактические результаты компании будут существенно отличаться от тех, которые указаны в прогнозных заявлениях. Эти факторы включают, помимо прочего, следующие риски, любой из которых может оказать негативное влияние на финансовое состояние, результаты деятельности и репутацию компании: риск того, что дополнительная информация может появиться в процессе закрытия компании или в результате последующего события, которые потребуют от компании внесения корректировок в свою финансовую информацию; риски, связанные с нашим планом разделения на две независимые публично торгуемые компании, в том числе то, что разделение может быть не завершено в соответствии с ожидаемыми планами или предполагаемыми сроками, или вообще не будет завершено; риск того, что наш план разделения на две публично торгуемые компании может не принести некоторые или все ожидаемые выгоды; риск того, что компания или ее франчайзи не смогут определить тенденции в одежде и изменить предпочтения потребителей; высококонкурентный характер бизнеса компании в США и на международном уровне; риск неспособности поддерживать, улучшать и защищать имидж бренда компании; риск неспособности привлечь и удержать ключевой персонал или эффективно управлять преемственностью; риск того, что инвестиции компании в клиентские, цифровые и многоканальные инициативы по покупкам могут не принести ожидаемых компанией результатов; риск, если компания не сможет эффективно управлять своими запасами; риск того, что компания подвергнется утечке данных или другим нарушениям безопасности, которые могут привести к увеличению затрат, нарушениям закона, значительным юридическим и финансовым рискам и потере доверия к мерам безопасности компании; риск того, что сбой, обновление или изменение систем информационных технологий компании может нарушить ее работу; риски для бизнеса компании, включая ее затраты и цепочку поставок, связанные с глобальным поиском поставщиков и производством; риск изменения глобальных экономических условий или структуры потребительских расходов; риски для усилий компании по расширению на международном уровне, включая ее способность работать в регионах, где у нее меньше опыта; риски для репутации или операций компании, связанные с импортом товаров из зарубежных стран, включая несоблюдение поставщиками компании Кодекса поведения поставщиков; риск того, что деятельность франчайзинговых магазинов компании, получающих франшизу, не находится под непосредственным контролем компании и может снизить стоимость ее брендов; риск того, что компания или ее франчайзи не смогут эффективно определить, согласовать и закрепить новые магазины, а также продлить, изменить или прекратить аренду существующих магазинов; риск колебаний курса иностранной валюты; риск того, что сопоставимые продажи и маржа будут колебаться; риск того, что изменения в кредитоспособности компании или ухудшение рыночных условий могут ограничить доступ компании к рынкам капитала; риск того, что торговые вопросы могут увеличить стоимость или сократить предложение одежды, доступной для компании; риск изменений в регулятивной или административной среде; риск стихийных бедствий, кризисов в области общественного здравоохранения, политических кризисов, негативных глобальных климатических явлений или других катастрофических событий; риск сокращения доходов и денежных потоков от кредитных карт компании, связанных с ее собственной торговой маркой и кредитными картами совместного бренда; риск того, что принятие новых бухгалтерских документов повлияет на будущие результаты; риск того, что компания не выкупит часть или все акции, которые она предполагает приобрести в соответствии со своей программой выкупа; и риск того, что компания не сможет успешно защищаться в различных разбирательствах, исках, спорах и исках.

Дополнительную информацию о факторах, которые могут привести к расхождению результатов, можно найти в годовом отчете компании по форме 10-K за финансовый год, закончившийся 2 февраля 2019 года, а также в последующих документах компании, поданных в Комиссию по ценным бумагам и биржам.

Эти прогнозные заявления основаны на информации по состоянию на 30 мая 2019 года. Компания не берет на себя обязательств публично обновлять или пересматривать свои прогнозные заявления, даже если опыт или будущие изменения ясно показывают, что любые прогнозируемые результаты, выраженные или подразумеваемые в них, будут не реализоваться.

О Gap Inc.

Gap Inc. — ведущий мировой ритейлер, предлагающий одежду, аксессуары и средства личной гигиены для мужчин, женщин и детей под брендами Old Navy, Gap, Banana Republic, Athleta, Intermix, Janie and Jack и Hill City. Чистый объем продаж в 2018 финансовом году составил 16,6 млрд долларов. Продукция Gap Inc. доступна для покупки более чем в 90 странах мира через магазины компании, франчайзинговые магазины и сайты электронной коммерции. Для получения дополнительной информации, пожалуйста, посетите www.gapinc.com.

Для получения дополнительной информации, пожалуйста, посетите www.gapinc.com.

Контактное лицо по связям с инвесторами:

Тина Романи

(415) 427-5264

[email protected]

Связь со СМИ:

Сара Мерон

(415) 427-3145

[email protected]

1 Влияние пересчета на чистую выручку рассчитывается путем применения обменных курсов, применимых к первому кварталу 2019 финансового года, к чистой выручке за первый квартал 2018 финансового года. Это делается для улучшения видимости основных тенденций продаж, за исключением влияние колебаний обменного курса иностранной валюты.

2 При оценке влияния колебаний обменного курса иностранной валюты на прибыль на акцию компания оценивает текущую валовую прибыль, используя соответствующие курсы предыдущего года (включая влияние хеджирования, связанного с товарами), переводит зарубежную прибыль текущего периода по курсам предыдущего года и исключает влияние переоценки баланса на годовую прибыль, а также прибыли или убытки от хеджирования иностранной валюты, не связанного с товарами. Это делается для того, чтобы повысить наглядность результатов бизнеса, исключив прямое влияние колебаний курса иностранной валюты.

Это делается для того, чтобы повысить наглядность результатов бизнеса, исключив прямое влияние колебаний курса иностранной валюты.

Pentair plc — Pentair представляет предварительные результаты за первый квартал и обновляет прогноз на весь 2019 год

ЛОНДОН — (BUSINESS WIRE) — Pentair plc (NYSE: PNR) сегодня представила предварительные результаты за первый квартал. и пересмотрела прогноз на весь 2019 год.

Предварительная прибыль за первый квартал 2019 года на разводненную акцию от

продолжающиеся операции («EPS») составили 0,30 доллара США на акцию по сравнению с 0,32 доллара США в

за первый квартал 2018 года. С учетом скорректированных данных компания отчиталась

прибыль на акцию 0 долларов.43 по сравнению с 0,49 доллара в первом квартале 2018 года.

прежние ожидания компании в отношении прибыли на акцию по GAAP за первый квартал 2019 г. от

продолжающиеся операции стоили от 0,47 до 0,50 долл. США и на скорректированной основе

от 0,52 до 0,55 доллара. Предварительные продажи за первый квартал 2019 года составили 689 миллионов долларов.

Продажи снизились на 6 процентов по сравнению с продажами за аналогичный период прошлого года.

год. За исключением пересчета валюты, приобретений и продаж,

основные продажи снизились на 4 процента в первом квартале. Предыстория компании

прогноз по продажам в первом квартале должен был остаться примерно на том же уровне до 1

процентов на отчетной основе и примерно на 4-5 процентов на

базовой основе по сравнению с первым кварталом 2018 года.Основные продажи и скорректированная прибыль на акцию

описаны в прилагаемых таблицах.

Предварительные продажи за первый квартал 2019 года составили 689 миллионов долларов.

Продажи снизились на 6 процентов по сравнению с продажами за аналогичный период прошлого года.

год. За исключением пересчета валюты, приобретений и продаж,

основные продажи снизились на 4 процента в первом квартале. Предыстория компании

прогноз по продажам в первом квартале должен был остаться примерно на том же уровне до 1

процентов на отчетной основе и примерно на 4-5 процентов на

базовой основе по сравнению с первым кварталом 2018 года.Основные продажи и скорректированная прибыль на акцию

описаны в прилагаемых таблицах.

«На наш первый квартал значительное влияние оказали неблагоприятные холода и

влажная погода в наших более прибыльных отраслях, связанных с водными видами спорта и сельским хозяйством»,

сказал Джон Л. Стаух, президент и главный исполнительный директор Pentair.

«Хотя мы разочарованы медленным началом года, мы

довольны нашими недавними приобретениями и сохраняем уверенность в долгосрочной

долгосрочные перспективы нашего бизнеса. ”

”

ПРОГНОЗ

По предварительным результатам первого квартала компания обновила свой прогноз на весь 2019 год.

Компания обновляет прибыль на акцию по GAAP за 2019 год с «продолжающейся деятельности» на «непрерывную».

диапазоне от 2,04 до 2,09 долл. США и на скорректированной основе в диапазоне от 2,30 долл. США до

2,35 доллара. Это сопоставимо с предыдущим прогнозом компании по GAAP EPS на 2019 год от

продолжающиеся операции от 2,29 до 2,39 долл. США и на скорректированной основе

2 доллара.от 50 до 2,60 долларов. В настоящее время компания ожидает, что в 2019 году объем продаж составит

увеличится примерно на 1-2 процента на отчетной основе и будет

примерно на одном уровне до 1 процента на основной основе. Предыстория компании

Прогноз продаж на 2019 год был увеличен примерно на 5-6 процентов по сравнению с предыдущим годом.

на отчетной основе и примерно на 4-5 процентов на основной основе.

«К началу 2019 года, помимо неблагоприятного воздействия погоды, у нас есть наблюдаем замедление роста на нескольких наших конечных рынках.Мы тоже наблюдается более высокий, чем ожидалось, уровень запасов в некоторых из наших ключевых распределительные каналы. Водный и сельскохозяйственный бизнес сезонный, и хотя мы считаем, что тенденции спроса остаются стабильными, окно для восстановления в этом году узко. Мы считаем, что это событие 2019 года, и мы ожидайте, что в следующем году у вас будет лучшее положение для сезона. Мы корректировка затрат, чтобы отразить более низкие объемы, которые мы ожидаем, внедрение дополнительных действий по повышению производительности и построение равномерного более прочный фундамент, когда мы вступаем в 2020 год.”

«Мы по-прежнему верим в нашу долгосрочную стратегию быть ведущим

бытовая и коммерческая компания по очистке воды. У нас есть ведущий

Бизнес по водным видам спорта и наш бизнес по обработке жилых и коммерческих помещений

была усилена двумя стратегическими приобретениями, которые мы сделали ранее в этом

год. Наш баланс остается сильным, и мы продолжим

дисциплинировано в нашем распределении капитала, ориентированном на создание долгосрочных

акционерной стоимости.»

Наш баланс остается сильным, и мы продолжим

дисциплинировано в нашем распределении капитала, ориентированном на создание долгосрочных

акционерной стоимости.»

КОНФЕРЕНЦ-ЗВОНОК ПО ДОХОДУ

Компания сообщит о результатах первого квартала до открытия на Нью-Йоркской фондовой бирже в среду, 17 апреля 2019 г.Компания также проведет телефонную конференцию с инвесторами в 9:00 утра по Восточному Летнее время (EDT) в этот день.

Соответствующие презентационные материалы будут размещены на странице «Инвестор Взаимоотношения» на сайте компании (www.pentair.com) до телефонной конференции.

Доступ к звонку можно получить через веб-трансляцию через «Отношения с инвесторами».

разделе веб-сайта Pentair или по телефонам 800-706-6748 или 973-638-3449.

вместе с номером конференции 8870258.Повтор телефонной конференции

станет доступным после того, как станет доступным, и останется

доступен до полуночи 17 мая 2019 года по телефону 855-859-2056 или

404-537-3406 вместе с указанным выше номером конференции.

Сверки финансовых показателей не по GAAP изложены в приложения к этому выпуску и в презентациях, каждая из которых может можно найти на веб-сайте Pentair. Веб-трансляция и презентации будут заархивировано на веб-сайте компании после завершения мероприятия.

ПРЕДОСТЕРЕЖЕНИЕ ОТНОСИТЕЛЬНО ПРОГНОЗНЫХ ЗАЯВЛЕНИЙ

Предварительные финансовые результаты за первый квартал 2019 года представляют

самую актуальную информацию, доступную руководству, и отражать

оценки и предположения. Наши фактические результаты могут существенно отличаться от

эти предварительные результаты в связи с завершением нашего финансового закрытия

процедуры, окончательные корректировки и другие события, которые могут возникнуть

между датой этого выпуска и временем, когда финансовые результаты для

завершен первый квартал 2019 года.Вышеупомянутое предварительное

финансовые результаты не были собраны или проверены нашим независимым

зарегистрированная аудиторская фирма, и наша независимая зарегистрированная

аудиторская фирма выполнила какие-либо процедуры в отношении этого

информации или выражал какое-либо мнение или любую форму заверения в такой

Информация. Эти предварительные финансовые результаты не следует рассматривать как

заменяет полную финансовую отчетность, подготовленную в соответствии с

ОПБУ США или в качестве меры эффективности.

Эти предварительные финансовые результаты не следует рассматривать как

заменяет полную финансовую отчетность, подготовленную в соответствии с

ОПБУ США или в качестве меры эффективности.

Этот релиз содержит заявления, которые мы считаем «дальновидными».

заявления» по смыслу Частного судебного разбирательства по ценным бумагам

Закон о реформе 1995 года. Все заявления, кроме заявлений об исторических

факт являются прогнозными заявлениями. Без ограничений, любые заявления

которым предшествуют или за которыми следуют слова «цели», «планы» или которые включают в себя

«полагает», «ожидает», «намеревается», «будет», «вероятно», «может»,

«предвидит», «оценивает», «проектирует», «должен», «будет», «позиционирует»,

«стратегия», «будущее» или слова, фразы или термины аналогичного содержания или

их отрицательные стороны являются заявлениями прогнозного характера.Эти

прогнозные заявления не являются гарантией будущих результатов и

подвержены рискам, неопределенностям, предположениям и другим факторам, некоторые

из которых находятся вне нашего контроля, что может привести к тому, что фактические результаты

существенно отличаться от тех, которые выражены или подразумеваются такими

прогнозные заявления. К этим факторам относятся общие глобальные

экономические и деловые условия, влияющие на наш бизнес, в том числе

прочность рынка жилья и связанных с ним рынков; спрос, конкуренция и ценообразование

давление на рынках, которые мы обслуживаем; волатильность при обмене валюты

ставки; неспособность рынков принять внедрение новых продуктов и

улучшения; способность успешно выявлять, финансировать, завершать

и интегрировать приобретения; способность успешно интегрироваться

приобретение Aquion и Pelican Water Systems; способность к

воспользоваться преимуществами наших планов реструктуризации и сокращения затрат

инициативы; риски, связанные с ведением иностранного бизнеса; в

влияние материальных затрат и прочей инфляции; влияние сезонности

продаж и погодных условий; наша способность соблюдать законы и

нормативные документы; влияние изменений в законодательстве, нормативных актах и

административная политика, в том числе ограничивающая У.

К этим факторам относятся общие глобальные

экономические и деловые условия, влияющие на наш бизнес, в том числе

прочность рынка жилья и связанных с ним рынков; спрос, конкуренция и ценообразование

давление на рынках, которые мы обслуживаем; волатильность при обмене валюты

ставки; неспособность рынков принять внедрение новых продуктов и

улучшения; способность успешно выявлять, финансировать, завершать

и интегрировать приобретения; способность успешно интегрироваться

приобретение Aquion и Pelican Water Systems; способность к

воспользоваться преимуществами наших планов реструктуризации и сокращения затрат

инициативы; риски, связанные с ведением иностранного бизнеса; в

влияние материальных затрат и прочей инфляции; влияние сезонности

продаж и погодных условий; наша способность соблюдать законы и

нормативные документы; влияние изменений в законодательстве, нормативных актах и

административная политика, в том числе ограничивающая У. S. налоговые льготы или

влияние торговых соглашений и тарифов; результат судебного разбирательства и

государственные разбирательства; способность реализовать ожидаемое

выгоды от отделения nVent Electric plc от Pentair; и

способность достигать наших долгосрочных стратегических операционных целей. Дополнительный

информация об этих и других факторах содержится в нашей

документы в Комиссию по ценным бумагам и биржам, в том числе наши

Годовой отчет по форме 10-К за год, закончившийся 31 декабря 2018 года.Все

прогнозные заявления действительны только на дату выпуска настоящего выпуска.

Pentair plc не берет на себя никаких обязательств и отказывается от каких-либо обязательств перед

обновить информацию, содержащуюся в этом выпуске.

S. налоговые льготы или

влияние торговых соглашений и тарифов; результат судебного разбирательства и

государственные разбирательства; способность реализовать ожидаемое

выгоды от отделения nVent Electric plc от Pentair; и

способность достигать наших долгосрочных стратегических операционных целей. Дополнительный

информация об этих и других факторах содержится в нашей

документы в Комиссию по ценным бумагам и биржам, в том числе наши

Годовой отчет по форме 10-К за год, закончившийся 31 декабря 2018 года.Все

прогнозные заявления действительны только на дату выпуска настоящего выпуска.

Pentair plc не берет на себя никаких обязательств и отказывается от каких-либо обязательств перед

обновить информацию, содержащуюся в этом выпуске.

О PENTAIR PLC

В Pentair мы считаем, что здоровье нашего мира зависит от надежных

доступ к чистой воде. Мы поставляем широкий спектр интеллектуальных,

устойчивые водные решения для домов, бизнеса и промышленности по всему миру

Мир. Наш ведущий в отрасли и проверенный портфель решений позволяет

нашим клиентам доступ к чистой и безопасной воде. Улучшается ли оно,

двигаться или наслаждаться водой, мы помогаем управлять самыми ценными в мире

ресурс. Умные, устойчивые, водные решения. Для жизни.

Наш ведущий в отрасли и проверенный портфель решений позволяет

нашим клиентам доступ к чистой и безопасной воде. Улучшается ли оно,

двигаться или наслаждаться водой, мы помогаем управлять самыми ценными в мире

ресурс. Умные, устойчивые, водные решения. Для жизни.

Выручка Pentair в 2018 году составила 3,0 миллиарда долларов, и она торгуется под этим тикером. символ ПНР. Около 130 офисов в 34 странах и 10 000 сотрудников, мы верим, что будущее воды зависит от нас.Учиться подробнее на сайте www.pentair.com.

| Pentair plc и дочерние компании | ||||||||||||||||||

| Сверка года по ОПБУ, закончившегося 31 декабря 2019 г., с не-GAAP | ||||||||||||||||||

| без учета корректировок 2019 г. (неаудировано) | ||||||||||||||||||

| Предварительный | Фактический | Прогноз | ||||||||||||||||

Первая четверть | Первая четверть | Полный год 2019 | ||||||||||||||||

| 2019 | 2018 | Серия EPS | ||||||||||||||||

| EPS | EPS | Низкий | Высокий | |||||||||||||||

| Разводненная прибыль на обыкновенную акцию — согласно отчетности | $ | 0. 30 30 | $ | 0,32 | приблизительно | $ | 2.04 | $ | 2.09 | |||||||||

| Реструктуризация и прочее | 0.01 | 0,03 | приблизительно | 0,01 | 0,01 | |||||||||||||

| Нематериальная амортизация | 0,04 | 0,04 | приблизительно | 0. 17 17 | 0,17 | |||||||||||||

| Обесценение активов | 0,07 | — | приблизительно | 0,07 | 0,07 | |||||||||||||

| Затраты и расходы, связанные со сделкой | 0.02 | — | приблизительно | 0,02 | 0,02 | |||||||||||||

| Инвентаризация | 0,01 | — | приблизительно | 0. 01 01 | 0,01 | |||||||||||||

| Корпоративные ассигнования | — | 0,04 | приблизительно | — | — | |||||||||||||

| (Прибыль) убыток от продажи бизнеса | (0.02 | ) | 0,02 | приблизительно | (0,02 | ) | (0,02 | ) | ||||||||||

| Корректировка процентных расходов | — | 0. 03 03 | приблизительно | — | — | |||||||||||||

| Корректировки налога на прибыль | — | 0,01 | приблизительно | — | — | |||||||||||||

| Разводненная прибыль на обыкновенную акцию — скорректированная | $ | 0. 43 43 | $ | 0,49 | приблизительно | $ | 2.30 | $ | 2,35 | |||||||||

| Pentair plc и дочерние компании | |||||||||||||||||||||||||||||||||

| Сверка роста чистого объема продаж с основным ростом чистого объема продаж на Сегмент | |||||||||||||||||||||||||||||||||

За квартал, заканчивающийся 31 марта 2019 г. , и за год, заканчивающийся в декабре

31, 2019 (неаудировано) , и за год, заканчивающийся в декабре

31, 2019 (неаудировано) | |||||||||||||||||||||||||||||||||

| Предварительный | Прогноз | ||||||||||||||||||||||||||||||||

| Рост чистых продаж за 1 квартал | Рост чистых продаж за полный год | ||||||||||||||||||||||||||||||||

| Ядро | Валюта | Приобретен. | Всего | Ядро | Валюта | Приобретен./ | Всего | ||||||||||||||||||||||||||

| Тотал Пентаир | около | (4 | )% | (1 | )% | (1 | )% | (6 | )% | 0 — 1 % | (1 | )% | 2 | % | 1 — 2 % | ||||||||||||||||||

Посмотреть исходную версию на businesswire. ком:

https://www.businesswire.com/news/home/201904093/en/

ком:

https://www.businesswire.com/news/home/201904093/en/

Джим Лукас

Старший вице-президент по связям с инвесторами и казначей

Прямой:

763-656-5575

Электронная почта: [email protected]

Ребекка Осборн

Старший менеджер по внешним связям

Прямой:

763-656-5589

Эл.

2022 финансовый год (май 2021 – апрель 2022)

2021 финансовый год (май 2020 – апрель 2021)

2020 финансовый год (май 2019 г. – апрель 2020 г.)

2019 финансовый год (май 2018 г. – апрель 2019 г.)

– апрель 2019 г.)

2018 финансовый год (май 2017 г. – апрель 2018 г.)

2017 финансовый год (май 2016 г. – апрель 2017 г.)

2016 финансовый год (май 2015 г. – апрель 2016 г.)

2015 финансовый год (май 2014 г. – апрель 2015 г.)*

2014 финансовый год

2013 финансовый год

2012 финансовый год

2011 финансовый год

2010 финансовый год

2009 финансовый год

2008 финансовый год

2007 финансовый год

2006 финансовый год

2005 финансовый год

2004 финансовый год

2003 финансовый год

2002 финансовый год

Удержание сотрудников — сравнительная таблица 2020 и 2021

У предприятий еще есть время подать заявку на удержание сотрудников. Бизнес продолжает сталкиваться с проблемами из-за пандемии COVID-19. Федеральное правительство учредило ERC для предоставления возмещаемой налоговой льготы на заработную плату, чтобы помочь предприятиям покрыть расходы на содержание персонала.

Бизнес продолжает сталкиваться с проблемами из-за пандемии COVID-19. Федеральное правительство учредило ERC для предоставления возмещаемой налоговой льготы на заработную плату, чтобы помочь предприятиям покрыть расходы на содержание персонала.

Соответствующие критериям предприятия, которые столкнулись со снижением валовой выручки или были закрыты из-за государственного распоряжения и не потребовали кредита при подаче первоначальной декларации, могут воспользоваться преимуществом, подав скорректированные налоговые декларации по найму. Например, предприятия, подающие ежеквартальные налоговые декларации, могут подать Форму 941-X, Скорректированную ежеквартальную налоговую декларацию работодателя или Заявление о возмещении PDF, чтобы получить кредит за предыдущие кварталы.

Срок действия ERC истекает 31 декабря 2021 года. Однако, как упоминалось выше, работодатели по-прежнему могут требовать зачета за предыдущие кварталы, подав применимую скорректированную налоговую декларацию в течение срока, указанного в соответствующих инструкциях по форме. Например, если работодатель подает форму 941, у работодателя все еще есть время подать скорректированную декларацию в течение времени, указанного в разделе «Есть ли крайний срок для подачи формы 941-X?» раздел формы 941-X «Скорректированная ежеквартальная федеральная налоговая декларация работодателя или заявление о возмещении».

Например, если работодатель подает форму 941, у работодателя все еще есть время подать скорректированную декларацию в течение времени, указанного в разделе «Есть ли крайний срок для подачи формы 941-X?» раздел формы 941-X «Скорректированная ежеквартальная федеральная налоговая декларация работодателя или заявление о возмещении».

Дополнительные сведения см. в разделе «Корректировка налогов на заработную плату».

В ERC вносились поправки и два раза продлевались после того, как он был первоначально принят в рамках Закона о помощи, помощи и экономической безопасности в связи с коронавирусом (Закон CARES) в марте 2020 года Законом об уверенности налогоплательщиков и помощи при стихийных бедствиях от 2020 года (Закон о помощи) и Закон об Американском плане спасения (ARP) от 2021 года.

| Закон CARES от марта 2020 г. | Закон о помощи от 2021 года | Закон об Американском плане спасения от 2021 года | |

|---|---|---|---|

| Период выплаты квалифицированной заработной платы | 13 марта – 31 декабря 2020 г. | Продлен: 1 января — 30 июня 2021 г. | Продлено: 1 июля 2021 г. – 31 декабря 2021 г. |

| Правомочный работодатель | Любой работодатель, управляющий торговлей, бизнесом или освобожденной от налогов организацией, но не правительства, их агентства и инструменты. | Расширено за счет включения некоторых государственных работодателей, а именно:

| Без изменений |

| Зачет налога на прибыль | Доля работодателя в налоге на социальное обеспечение | Без изменений | Изменено на долю работодателя в налоге Medicare |

| Квалификационные требования | Работодатель должен иметь опыт:

| Измененное снижение валовой выручки определяется как квартал, в котором валовая выручка составляет менее 80% от аналогичного квартала 2019 года. Добавлено альтернативное правило выбора квартала, дающее работодателям возможность просмотреть предыдущий календарный квартал 2021 года и сравнить его с тем же календарным кварталом 2019 года, чтобы определить, произошло ли снижение валовой выручки. Приведено правило для работодателей, не существовавших в 2019 году, позволяющее работодателям, которые не существовали в 2019 году, определять, имело ли место снижение валовой выручки, путем сравнения календарного квартала 2021 года с его валовой выручкой за тот же календарный квартал 2020 года. | Внесены поправки, чтобы сделать кредит доступным для «стартовых предприятий по восстановлению», работодателей, которые в противном случае не соответствуют критериям приемлемости (полная или частичная приостановка или снижение валовой выручки) «Восстановление стартапов» являются работодателями:

|

| Процент квалифицированной заработной платы, подлежащей кредитованию |

|

|

|

| Максимальная сумма кредита | Максимальный кредит в размере 5000 долларов США на одного сотрудника в 2020 году | Увеличение максимальной суммы на одного работника до 7000 долларов США на одного работника в квартал в 2021 году |

|

Экспресс, Инк.

— Express, Inc. сообщает о результатах за первый квартал 2019 года; Представляет прогноз на второй квартал 2019 г.

— Express, Inc. сообщает о результатах за первый квартал 2019 года; Представляет прогноз на второй квартал 2019 г.- Чистый объем продаж в первом квартале снизился на 6%, сопоставимые продажи снизились на 7%

- Разводненный убыток в первом квартале на акцию в размере 0,15 долл. США по сравнению с прогнозом (0,27 долл. США) до (0,34 долл. США)

- Сильный баланс поддерживается с 144 миллионами долларов наличными и без долг

- Выкуплено 13,0 млн акций за 105 млн долларов пожизненно до настоящего времени в соответствии с существующая программа выкупа акций на сумму 150 миллионов долларов

- Совет директоров назначил Тимоти Бакстера новым генеральным директором

КОЛУМБУС, Огайо — (БИЗНЕС ПРОВОД) —

Экспресс, ООО(NYSE:EXPR), ведущий ритейлер модной одежды, объявил

свои финансовые результаты за первый квартал 2019 года. Эти результаты,

которые охватывают тринадцать недель, закончившихся 4 мая 2019 года, сравниваются с

тринадцать недель, закончившихся 5 мая 2018 г.

Эти результаты,

которые охватывают тринадцать недель, закончившихся 4 мая 2019 года, сравниваются с

тринадцать недель, закончившихся 5 мая 2018 г.

Мэтью Меллеринг, исполняющий обязанности генерального директора и временного президента компании, и Исполнительный вице-президент и главный операционный директор заявил: «Первый квартал отмечен устойчивым прогрессом в достижении нашей цели позиционирования Express для долгосрочный рост.Сопоставимые объемы продаж и прибыли превышают наши высокие показатели. руководство.»

«Хотя у нас было мягкое начало года, здоровье бизнеса

улучшалась на протяжении всего периода. В результате мы смогли уменьшить

уровни продвижения в последней половине квартала», — сказал г-н Мёллеринг.

продолжение. «Мы добились значительных успехов в реализации

несколько новых бизнес-инициатив, ориентированных на продукт, бренд и продукт

ясность, а также привлечение и удержание клиентов. Хотя многое еще предстоит

будет сделано, мы рассчитываем закрепить этот прогресс в течение года».

Хотя многое еще предстоит

будет сделано, мы рассчитываем закрепить этот прогресс в течение года».