Эксперты рассказали, когда доллар начнет расти

Где во Владивостоке выгодно купить и продать валюту 12 апреля

Фото: РИА VladNews

Центральный банк России установил следующий курс валют на 12 апреля: доллар США составляет 64,39 рубля, евро 72,65 рубля, сообщает РИА VladNews.

Во Владивостоке 12 апреля выгодно приобрести в банке Приморье, Примтеркомбанке и в Роял Кредит Банке за 64,80 рубля, продать валюту выгодно в банке Приморье за 64,55 рубля за один доллар.

Европейскую валюту выгодно приобрести в банке Приморье за 72,93, продать валюту выгодно в банке Приморье за 72,70 рубля за один евро.

Главный стратег УНИВЕР Капитал Дмитрий Александров констатирует, что слухи разговоры о новых радикальных санкциях против России сформировали хороший новостной фон для курса рубля.

«Наиболее вероятным мы видим движение курса рубля против евро и доллара на ближайшее время в диапазонах 71,3-74,2 и 63,9-66,2, соответственно», — цитирует эксперта «Российская Газета».

По его словам, пока рубль продолжает испытывать фундаментальную поддержу, а курс евро зажат из-за неопределенности Brexit.

Эксперт не ожидает существенных изменений в ближайшее время при условии отсутствия потенциальных рисков.

«Не будем забывать, что американские законодатели устали не от санкций против России, а от их бессмысленности и требуют более решительных мер», — отмечает он.

Кроме того, наблюдается быстрое изменение ситуации в Ливии, а Трамп может продлить льготы своим азиатским партнерам, закупающим нефть преимущественно у Ирана.

Эксперт призывает не расслабляться, отмечая, что «время высокой волатильности не прошло». К тому же если рубль продолжит укрепляться, то к середине июня стоит задуматься о скором его развороте вниз. В пользу развития событий в этом ключе говорит сезонность таких колебаний в виде локального ослабления в середине лета и осени.

Какие валюты покажут рост в 2019 году? – Вести Экономика, 06.01.2019

Москва, 6 января — «Вести.Экономика». 2018 год прошел на фоне укрепления доллара практически ко всем валютам. Что ждать в году 2019-м?

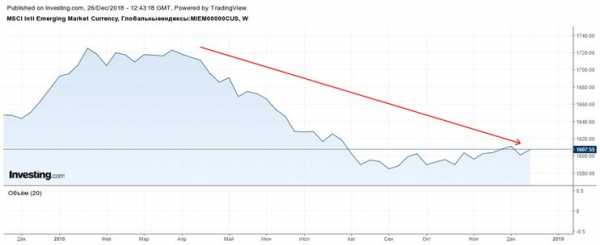

Москва, 6 января — «Вести.Экономика». 2018 год прошел на фоне укрепления доллара практически ко всем валютам. Что ждать в году 2019-м?Многие инвестбанкиры уже сейчас предсказывают доллару США ослабление. Рынок уже переоценивает политику Федрезерва, делая ставки на паузу в цикле ужесточения, а к 2020 г. трейдеры и вовсе ждут снижения ставок.

На этом фоне доллар действительно может ослабнуть к другим валютам, к тому же на фоне снижения доходностей по трежерис валюты развивающихся стран могут снова стать привлекательными, но для этого ситуация на рынках в целом должна стабилизироваться.

На этом фоне доллар действительно может ослабнуть к другим валютам, к тому же на фоне снижения доходностей по трежерис валюты развивающихся стран могут снова стать привлекательными, но для этого ситуация на рынках в целом должна стабилизироваться.Из таких валют стоит выделить бразильский реал, индийскую рупию и, возможно, южноафриканский рэнд. В один ряд с ними можно поставить также турецкую лиру и российский рубль, но с некоторыми оговорками.

dnaindia.com

Рубль и российские активы остаются подвержены санкционным рискам, этот фактор может стать ключевым для инвесторов. С другой стороны, у российских облигаций сейчас одна из самых высоких эффективных процентных ставок.Кстати, если обратиться к теории заговора, то получается достаточно интересная картина.

В 2018 г. доллар существенно укрепился, активы развивающихся стран и валюты соответственно подешевели. Теперь в 2019 г. американцы, владея своими крепкими долларами, могут задешево скупать активы по всему миру, причем не только бумажные, но и реальные.

Кстати, почти все ЦБ развивающихся стран повысили ставки, и теперь эти доллары можно конвертировать в валюты emerging markets и устроить неплохой carry trade. Такой сценарий выглядит вполне правдоподобным.

Кстати, почти все ЦБ развивающихся стран повысили ставки, и теперь эти доллары можно конвертировать в валюты emerging markets и устроить неплохой carry trade. Такой сценарий выглядит вполне правдоподобным.Стоит также сказать, что доверять прогнозам — дело неблагодарное. Ситуация может очень быстро меняться, и люди, пусть даже опытные, просто не в силах предсказать будущее, к тому же за эти прогнозы никто не несет ответственности.

Так, например, в октябре, когда цены на нефть штурмовали максимумы вблизи отметки $90 за бочку Brent, валютные стратеги в американском банке JPMorgan Chase & Co заявили, что российская валюта в ближайшие месяцы превзойдет своих конкурентов из emerging markets. В частности, они отмечают таких конкурентов рубля, как турецкая лира и южноафриканский рэнд, а поддержку рублю окажут как раз высокие цены на нефть.

На деле все получилось совсем иначе: рубль ослаб, рэнд и лира выглядели стабильно, а цены на нефть рухнули.

www.vestifinance.ru

Почему доллар может ослабеть в 2019 году | Финансы и инвестиции

Вслед за экономикой

Рост курса доллара в 2018 году был обеспечен благоприятными фундаментальными факторами в экономике США. По итогам года она обещает показать рост в 3% — это максимальный показатель со времен мирового финансового кризиса 2008 года. Одним из главных драйверов этого роста стала налоговая реформа Трампа. Снижение корпоративных налогов с 35% до 21% способствовало значительному увеличению прибыли компаний, благодаря росту заработных плат повысилось потребление.

Рост прибыли способствовал увеличению инвестиций в экономику, и в третьем квартале ВВП США поднялся более чем на 4%, то есть обогнал по темпу среднемировой показатель. Это закономерно обеспечило приток в американскую экономику капитала, что поддержало укрепление доллара.

Одной из целей налоговой реформы Трампа была репатриация доходов американских компаний. Знаменитый еще с предвыборной кампании девиз America First сработал, и многие корпорации, которые прежде держали средства за рубежом, стали возвращать их в США. Например, только у Apple на зарубежных счетах по состоянию на конец 2017-го хранилось больше $250 млрд свободных средств. Налоговые стимулы позитивно повлияли на приток капитала и поддержали доллар.

Однако о новых фискальных стимулах после победы демократов на выборах в нижнюю палату Конгресса говорить не приходится. Эффект от налоговой реформы заканчивается в этом году. Следовательно, можно ожидать замедления притока капитала в США.

На этом фоне закономерно сократятся и темпы роста американской экономики. Хотя признаков рецессии мы не видим, замедление с 3% почти до 2% в год вполне вероятно. В таких условиях экономика США потеряет конкурентное преимущество с точки зрения инвестиционной привлекательности по сравнению с другими странами, а доллар отреагирует на это ослаблением.

По паритету покупательной способности доллар заметно переоценен, и замедление экономического роста может, наконец, приблизить его курс к более справедливому значению. Высокие темпы экономического роста в США не давали американской валюте ослабнуть из-за продолжающегося повышения торгового дефицита. И хотя одним из аргументов Трампа в пользу торговой войны с Китаем была необходимость сокращения дисбаланса в торговле, в краткосрочной перспективе это маловероятно, учитывая его гигантский размер.

Более реальной выглядит угроза валютных интервенций, так как президент США не раз говорил о приоритетности слабого доллара. Замедление роста экономики автоматически увеличивает шансы на усиление негативного влияния торгового дефицита на доллар.

Подножка от ФРС

Также американская валюта может потерять поддержку со стороны ФРС. Начало уходящего года ознаменовалось повышенными ожиданиями касательно ужесточения монетарной политики в США. Заявление едва вступившего на пост главы ФРС Джерома Пауэлла в конце зимы об отличном самочувствии американской экономики скорректировало прогнозы участников рынка по количеству повышений ставок в 2018 году.

В итоге уровень базовой процентной ставки был сдвинут четырежды, последний раз — по итогам заседания 18-19 декабря, хотя в начале года рынок в среднем ожидал максимум трех раундов ужесточения монетарной политики. Повышение процентных ставок закономерно усилило спрос на доллар.

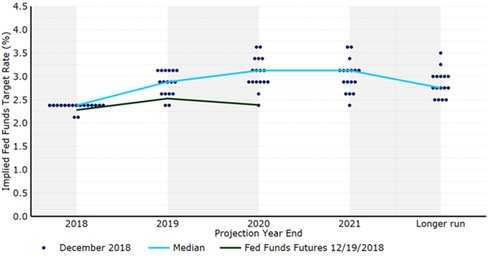

На пресс-конференции по итогам заседания 19 декабря Джером Пауэлл постарался снизить ожидания рынка по количеству повышений ставки в 2019 году. Точечный опрос членов комитета по открытым рынкам предполагает два раунда ужесточения монетарной политики, хотя на предыдущем заседании ФРС в сентябре речь шла о трех. Таким образом, смягчение позиции регулятора налицо.

К тому же Джером Пауэлл заявил о достижении ставкой нижней границы нейтрального уровня в 2,5%. Нейтральный уровень ставки в этом году обсуждался не раз, так как рынок хотел знать, как далеко регулятор готов пойти по пути ужесточения монетарной политики. В результате был обозначен диапазон в 2,5-3,5%.

Стало быть, ремарка главы ФРС о достижении границ этого диапазона — достаточно четкий сигнал о том, что потенциала для повышения ставок по доллару немного. Следовательно, привлекательность доллара может уменьшиться в сравнении с другими валютами, по которым ставки с высокой долей вероятности начнут повышаться в следующем году. ЕЦБ заканчивает программу выкупа активов, а Банк Англии давно собирается увеличить ставки по фунту, но пока этому мешает Brexit.

Шансы на рост

Риском для реализации подобного сценария можно назвать ухудшение экономических условий в мире и более сильный рост в США, что заставит ФРС поднять ставку в 2019 году как минимум трижды.

Кроме того, более скорое, чем видится сегодня, наступление рецессии в США, которая будет иметь серьезные негативные последствия для мировой экономики, усилит спрос на безопасные активы. Одним из них является доллар, так что поиски «тихих гаваней» перевесят все остальные факторы и будут способствовать продолжению ралли в американской валюте.

Однако пока мы оцениваем вероятность начала рецессии в США в ближайшие 12 месяцев примерно в 15% и не видим явных угроз для продолжения роста.

В качестве завершающего аргумента в пользу ослабления доллара стоит упомянуть «стадный инстинкт» участников рынка. Bank of America Merrill Lynch неслучайно назвал доллар самой популярной торговой идеей.

Последние данные отчетов Комиссии по торговле товарными фьючерсами (CFTC) также говорят о большом количестве позиций в долларе. Показатель находится недалеко от максимумов конца 2016 года, после которого в 2017 году началось затяжное падение котировок американской валюты.

Таким образом, на наш взгляд, ситуация складывается в пользу ослабления доллара в следующем году. Инвесторам стоит подготовиться к этому уже сейчас и снизить долю долларовых бумаг в своих портфелях. Диверсификация никогда не бывает лишней.

Слабеющий доллар может позитивно отразиться на акциях американских компаний, которые получают большую часть выручки за рубежом. Так что вполне возможно, что в ближайшие месяцы акции компаний FAANG и доллар поменяются местами и по прибыльности, а не только по месту в рейтинге Bank of America Merrill Lynch.

www.forbes.ru