Ставка рефинансирования (ключевая ставка) ЦБ РФ на 2019 год: таблица

Ставка рефинансирования ЦБ РФ — это процент, под который Центробанк дает кредиты коммерческим банкам. Также ставка упоминается в законах в целях расчета пени и штрафов за неисполнение различных денежных обязательств.

Ставка рефинансирования ЦБ РФ на сегодня

14 июня 2019 года, на заседании Совета директоров Банка России было принято решение снизить значения ключевой ставки.

Ставка рефинансирования (она же ключевая ставка) ЦБ РФ на сегодня (06.07.2019) составляет 7,50% годовых. Ставка действует с 17 июня 2019 года по 26 июля 2019 года. Срок действия установил ЦБ РФ.

Ставка рефинансирования ЦБ РФ на 2019 год: таблица

Период | Установленный процент |

|---|---|

| с 17 июня 2019 года по 26 июля 2019 года | 7.50 |

| с 26 апреля 2019 года по 14 июня 2019 года | 7.75 |

| с 22 марта 2019 по 26 апреля 2019 года | 7.75 |

| с 8 февраля 2019 года по 22 марта 2019 | 7.75 |

| с 16 декабря 2018 года по 8 февраля 2019 года | 7.75 |

с 28 октября по 14 декабря 2018 года | 7.50 |

с 14 сентября по 26 октября 2018 года | 7.50 |

с 17 июня по 14 сентября 2018 года | 7.25 |

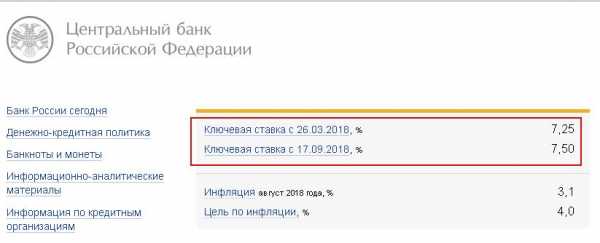

| С 26 марта по 17 июня 2018 года | 7,25 |

С 12 февраля по 27 марта 2018 года | 7,5 |

С 18 декабря 2017 года по 9 февраля 2018 года | 7,75 |

С 30 октября 2017 года по 17 декабря 2017 | 8,25 |

с 18 сентября 2017 г. | 8,5 |

с 19 июня 2017 г. | 9 |

со 2 мая 2017 г. | 9,25 |

с 27 марта 2017 г. | 9,75 |

с 19 сентября 2016 г. | 10,0 |

с 14 июня 2016 г. | 10,5 |

с 1 января 2016 г. | 11 |

Заседание ЦБ РФ по ключевой ставке 2019

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 26 июля 2019 года. Время публикации пресс-релиза о решении Совета директоров Банка России и среднесрочного прогноза — 13:30 по московскому времени

Что представляет собой ставка рефинансирования ЦБ РФ

В России ставка рефинансирования была введена с 1 января 1992 года. Согласно телеграмме от 29.12.1991 № 216-91 Центральный банк России ввел единую ставку для предоставления кредитов коммерческим банкам. Целью введения единой ставки являлись стабилизация денежного обращения на территории России, а также стимулирование рыночной экономики.

Впоследствии эту ставку стали использовать и в иных целях. Налоговым кодексом предусмотрены случаи, когда используется ставка рефинансирования, в том числе:

- пени за просрочку по оплате налогов, сборов, взносов рассчитываются исходя из суммы просрочки и доли (1/300) ставки рефинансирования за каждый день с установленного срока платежа до даты фактической оплаты;

- материальная выгода (экономия на процентах по займам) рассчитывается также исходя из суммы займа и доли (2/3) ставки рефинансирования.

Сколько процентов за каждый день просрочки на сегодня (2019 год):

- 1/300 ставки рефинансирования (ключевой ставки) ЦБ РФ — это 0,025%

- 1/150 ставки рефинансирования (ключевой ставки) ЦБ РФ — это 0,05%

- 1/130 ставки рефинансирования (ключевой ставки) ЦБ РФ — это 0,0577%

Что бы получить сумму за день, нужно сумму умножить на указанный выше процент и разделить на 100.

В отношениях с контрагентами Гражданский кодекс также подразумевает использование ставки рефинансирования. Так, например, ст. 809 ГК РФ позволяет взыскать с заемщика сумму процентов исходя из банковской ставки, если в договоре условия по процентам не прописаны. А взаимные санкции за нарушение обязательств по договорам (штрафы, пени за просрочку платежей, опоздание со сроками поставки и т. д.) часто в договорах также привязаны к ставке рефинансирования.

Как связаны ключевая ставка и банковская ставка рефинансирования

В конце 2015 года Центробанк, основываясь на решении Совета директоров Банка России, выпустил указание от 11.12.2015 № 3894-У, которым приравнял значение ставки рефинансирования к ключевой ставке. Указание вступало в силу с 1 января 2016 года. С тех пор самостоятельное значение ставки рефинансирования ни разу не устанавливалось.

Ключевая ставка появилась в России в 2013 году, когда вышла в свет информация Банка России от 13.09.2013 «О системе процентных инструментов денежно-кредитной политики Банка России». Теперь используется не фиксированная ставка для кредитования коммерческих банков, а коридор процентных ставок. Ключевая ставка обозначает минимальную величину процента, под который кредитуются коммерческие банки на недельный срок. А также это максимальный процент, под который на тот же срок размещаются депозиты коммерческих банков.

Вместе с тем, ставка рефинансирования не была упразднена. Изменилась лишь ее роль в системе инструментов Центробанка. И как прежде, именно к ставке рефинансирования привязаны методы расчетов, используемых в некоторых статьях налогового и гражданского кодексов.

- Снижение ставки рефинансирования

Несколько лет назад правительство России поставило перед собой цель снизить показатель инфляции до 4%. До сегодняшнего дня достичь этого так и не удалось, но положительная динамика в этом направлении все же наблюдается. Благодаря позитивным изменениям Центробанк вновь понизил ключевую ставку (а значит и ставку рефинансирования). Специалисты прогнозируют продолжение снижения ключевой ставки.

vseobankah.ru

Новая ставка рефинансирования по данным ЦБ РФ на сегодня (2019 год)

14 июня 2019 года ЦБ РФ решил снизить ставку рефинансирования на 25 б.п. — на сегодня она составляет 7,50 % и будет действовать до 26.07.2019. В этой статье расскажем о значении ставки, динамике, прогнозе изменения и о том, как ее применять в расчетах.

Ставку рефинансирования ЦБ РФ используют кредитные организации при расчете процентов по кредитам для юридических и физических лиц. Разница между этой ставкой и ставкой займа — доход кредитора. Обычно это 5-7 %. Однако некоторые банки лукавят и пытаются заработать на кредитах от 10 % и более. Своевременная информация о значении ставки рефинансирования ЦБ РФ на сегодня (на 2019 год) позволит избежать обмана со стороны банкиров и взять кредит на более выгодных условиях. Также актуальную ставку рефинансирования применяют для расчета штрафов и пеней.

Расскажем, какой размер ставки рефинансирования ЦБ РФ действует на сегодня (2019 год) и как ее применять в прошлых периодах.

Ставка рефинансирования ЦБ РФ 2019 на сегодня

Ставка рефинансирования — это процентная ставка, под которую ЦБ выдает денежные кредиты российским коммерческим банкам. До 1 января 2016 года размер ставки рефинансирования регулятор устанавливал отдельно. Сейчас она приравнена к ключевой ставке. В последний раз (16.06.2019) Банк России принял решение снизить показатель до 7,50%.

Следующее заседание ЦБ назначено на 26.07.19. Какой будет размер ставки рефинансирования в 2019 году после заседаний ЦБ, мы опубликуем в статье. Следите за изменениями.

Ставка рефинансирования ЦБ РФ на сегодня (2019 год) — 7,50 % годовых (информация ЦБ РФ от 14.06.2019).

Ставка рефинансирования ЦБ РФ на 2019 год в таблице по месяцам

| Месяц | Значение, % |

|---|---|

| 17.12.2018 — 08.02.2019 | 7,75 (решение ЦБ от 17.12.18) |

| 09.02.2019 — 22.03.2019 | 7,75 (решение ЦБ от 08.02.19) |

| 23.03.2019 — 26.04.2019 | 7,75 (решение ЦБ от 22.03.19) |

| 27.04.2019 — 14.06.2019 | 7,75 (решение ЦБ от 26.04.19) |

| 15.06.2019 — 26.07.2019 | 7,50 (решение ЦБ от 14.06.19) |

| Июль | |

| Август | |

| Сентябрь | |

| Октябрь | |

| Ноябрь | |

| Декабрь |

Уровень ставки рефинансирования ЦБ РФ отражает состояние экономики в стране. Ставка максимально близка к значению инфляции. Чем выше инфляция, тем выше ставка рефинансирования и тем дороже кредиты. Ниже в таблице указана история изменения ставки рефинансирования, начиная с 2009 года до сегодняшнего дня.

Ставка рефинансирования на 2019 год и ранее по информации с официального сайта ЦБ РФ (таблица)

| Период | Размер ставки |

| 15.06.2019 — сегодня | 7,50% |

| 18.12.2018 — 14.06.2019 | 7,75% |

| 27.10.2018 — 17.12.2018 | 7,50% |

| 17.09.2018 — 26.10.2018 | 7,50% |

| 27.07.2018 — 16.09.2018 | 7,25% |

| 26.03.2018 — 26.07.2018 | 7,25% |

| 12.02.2018 — 25.03.2018 | 7,50% |

| 21.12.2017 — 11.02.2018 | 7,75 % |

| 30.10.2017 20.12.2017 | 8,25 % |

| 18.09.2017-29.10.2017 | 8,50 % |

| 19.06.2017-17.09.2017 | 9,00 % |

| 02.05.2017-18.06.2017 | 9,25 % |

| 27.03.2017-01.05.2017 | 9,75 % |

| 19.09.2016-26.03.2017 | 10,00 % |

| 14.06.2016-18.09.2016 | 10,50 % |

| 01.01.2016-13.06.2016 | 11,00 % |

| 14.09.2012-31.12.2015 | 8,25 % |

| 26.12.2011-13.09.2012 | 8,00 % |

| 03.05.2011-25.12.2011 | 8,25 % |

| 28.02.2011-02.05.2011 | 8,00 % |

| 01.06.2010-27.02.2011 | 7,75 % |

| 30.04.2010-31.05.2010 | 8,00 % |

| 29.03.2010-29.04.2010 | 8,25 % |

| 24.02.2010-28.03.2010 | 8,50 % |

| 28.12.2009-23.02.2010 | 8,75 % |

| 25.11.2009-27.12.2009 | 9,00 % |

| 30.10.2009-24.11.2009 | 9,50 % |

| 30.09.2009-29.10.2009 | 10,00 % |

| 15.09.2009-29.09.2009 | 10,50 % |

| 10.08.2009-14.09.2009 | 10,75 % |

| 13.07.2009-09.08.2009 | 11,00 % |

| 05.06.2009-12.07.2009 | 11,50 % |

| 14.05.2009-04.06.2009 | 12,00 % |

| 24.04.2009- 13.05.2009 | 12,50 % |

| 01.12.2008-23.04.2009 | 13,00 % |

| 11.11.2008-30.11.2008 | 12,00 % |

| 14.07.2008-11.11.2008 | 11,00 % |

| 10.06.2008-13.07.2008 | 10,75 % |

| 29.04.2008-09.06.2008 | 10,50 % |

| 04.02.2008-28.04.2008 | 10,25 % |

| 19.06.2007-03.02.2008 | 10,00 % |

| 10,50 % |

Применение ставки рефинансирования ЦБ РФ 2019

Помимо расчета процентной ставки по кредитам, размер ставки рефинансирования ЦБ РФ нужен бухгалтеру чтобы правильно посчитать:

- пени, если компания просрочила срок уплаты налогов и страховых взносов в бюджет (ст. 75 НК РФ).

- компенсацию работникам, если организация задержала выплату заработной платы или прочие выплаты (ст. 236 ТК РФ).

- материальную выгоду сотрудника от экономии на процентах, если компания выдала беспроцентный заем (ст. 212 НК РФ).

Разберем, как применять в расчетах ставку рефинансирования ЦБ РФ в каждом из вышеуказанных случаев.

Пени за просрочку уплаты налогов и взносов. несвоевременно рассчиталась с бюджетом, помимо сумм налогов и взносов ей придется уплатить пени, за каждый календарный день просрочки, начиная со следующего за установленным законодательством о налогах и сборах дня уплаты налога или сбора.

Налоговые инспекторы не вправе начислить пени по ставке 1/150, если долг у налогоплательщика возник до 1 октября 2017 года.

Как уменьшить пени за прошлые периоды

Сумму пеней нужно рассчитывать в процентах от несвоевременно уплаченной суммы налогов и сборов. Процентная ставка пеней для:

- индивидуальных предпринимателей — 1/300 действующей ставки рефинансирования ЦБ РФ;

- организаций — 1/300 действующей ставки рефинансирования ЦБ РФ за просрочку уплаты налогов сроком до 30 календарных дней (включительно). Начиная с 31 календарного дня – 1/150 действующей ставки рефинансирования ЦБ РФ.

Обратите внимание

Пени нужно начислять за каждый календарный день просрочки исполнения обязательств перед бюджетом, начиная со следующего дня и заканчивая днем фактической уплаты (п. 3 ст. 75 НК РФ). Следовательно, день уплаты налога в расчет пеней включать не нужно, ведь просрочки уже нет. Такой вывод подтверждает ФНС в письме от 06.12.2017 № ЗН-3-22/7995@.

Компенсация работникам за задержку зарплаты и прочих выплат.

Важно!

Компенсацию за задержку выплаты заработной платы не нужно облагать НДФЛ (ст. 217 НК РФ). Если же в компании компенсация за задержку выплат работникам установлена в повышенном размере, с разницы между данной компенсацией и компенсацией установленной ТК нужно заплатить НДФЛ до какого числа.

Материальная выгода от экономии на процентах. С 2018 года дата получения дохода физлицом от экономии на процентах — это последний день месяца. Соответственно, чтобы рассчитать материальную выгоду бухгалтеру понадобится ставка рефинансирования ЦБ РФ, которая действовала на последний день месяца пользования займом.

Формула расчета материальной выгоды следующая: материальная выгода от экономии на процентах = 2/3*ставка рефинансирования ЦБ РФ на дату получения дохода – ставка процентов до договору займа*сумма займа / 365 (366) дней*кол-во календарных дней предоставления займа в календарном месяце.

www.gazeta-unp.ru

размер, график изменения, динамика, история

В декабре 2018 года ЦБ РФ повысил ключевую ставку на 0,25 процентного пункта. В статье таблица с ее значением на сегодня (январь 2019 года), динамикой в прошлых периодах, а также также прогноз изменений и история.

Читайте в статье:

Внимание! Все значения ключевой ставки и ставки рефинансирования мы собрали в удобных таблицах. Скачивайте бесплатно:

История ключевой ставки

В сентябре 2013 года ЦБ РФ принял историческое решение о введении ключевой ставки. Оно было обусловлено необходимостью совершенствования подхода к использованию инструментов кредитной политики и обновлению кредитной стратегии. Требовался переход к режиму таргетирования инфляции. Перечислим действия, которые предпринял для этого Центробанк.

- Ввод ключевой ставки через унификацию процентов по всем кредитным операциям на недельный срок.

- Образование коридора процентных ставок ЦБ РФ.

- Корректировка и улучшение механизмов управления в банковском секторе.

- Трансформация значимости ставки рефинансирования в инструментарии ЦБ РФ.

Ключевая ставка начала формировать проценты по кредитным операциям на аукционной основе, продолжительность которых составляет не больше одной недели.

С момента введения она выполняет роль главного инструмента и указателя курса кредитной политики в стране. Все субъекты банковского сектора стали лучше понимать и быстрее реагировать на кредитную стратегию Центробанка.

Ранее существовало два показателя: ключевая ставка и ставка рефинансирования. В 2016 году ЦБ РФ приравнял ставку рефинансирования к ключевой.

Роль ключевой ставки ЦБ РФ на сегодня

Регулирование размера ключевой ставки относится к основным инструментам кредитной стратегии ЦБ РФ. Он устанавливает её значение на определенный период времени.

Наиболее благоприятным процессом для экономики страны считается снижение ключевой ставки. Перечислим изменения, к которым оно приводит:

- Растет привлекательность кредитов для населения в связи с более выгодными условиями их оформления.

- Увеличивается покупательная способность.

- Растут темпы производства.

- Уровень инфляции снижается.

Таким образом, ключевая ставка – это эффективный финансовый инструмент, который влияет на уровень инфляции и кредитную стратегию в стране. ЦБ РФ выдает по ней краткосрочные кредиты коммерческим банкам и принимает от них депозиты. Она также участвует в формировании размера процентов, уплачиваемых при неисполнении финансовых обязательств.

Динамика ключевой ставки ЦБ РФ в 2013 — 2019 годах

До конца 2013 года размер ключевой ставки составлял 5,50%. В этот же период инфляция равнялась 6,45%.

Начиная с 2014 года динамика ключевой ставки смещалась в сторону увеличения. В несколько этапов по результатам 2014 года ее значение составило 17,00%. Такое значительное повышение стало ответной реакцией Центробанка на быстрый рост девальвационных и инфляционных рисков. По итогам 2014 года инфляция составила 11,36 %.

В 2015 году ключевую ставку несколько раз корректировали в сторону уменьшения. К концу года она составила 11,00%, а инфляция – 12,90 %.

С 1 января 2016 года ставку рефинансирования приравняли к уровню ключевой. Изменения обоих показателей стали идентичными.

За 2016 год ставка уменьшилась до уровня 10,00%, а уровень инфляции на конец года составил 5,40 %.

В 2017 году размер ключевой ставки ЦБ РФ уменьшал в несколько этапов. На конец года он составил 7,75%. Инфляция составила 2,50%.

С начала 2018 года размер ставки меняли незначительно. На период с 17 сентября по 26 октября 2018 года её значение равнялось 7,50%.

В декабре 2018 года ключевую ставку повысили на 0,25 процентного пункта. Таким образом, размер ключевой ставки ЦБ РФ на сегодня в 2019 году составляет 7,75% годовых.

Решение Центробанка носит упреждающий характер. Оно направлено на ограничение инфляционных рисков. Данные риски остаются на повышенном уровне, особенно на краткосрочную перспективу.

Таблица изменения ключевой ставки ЦБ РФ в 2013-2019 годах

В таблице 1 мы собрали график ключевой ставки с даты ее введения до последнего установленного 17 декабря 2018 года значения.

Таблица 1. Изменения ключевой ставки Центробанка

|

Срок действия |

Ключевая ставка, % |

Границы процентных ставок, предоставление — абсорбирование ликвидности, % |

|

13 сентября 2013 г. – 02 марта 2014 г. |

5,50 |

6,50 — 4,50 |

|

03 марта 2014 г. – 27 апреля 2014 г. |

7,00 |

8,00 — 6,00 |

|

28 апреля 2014 г. – 27 июля 2014 г. |

7,50 |

8,50 — 6,50 |

|

28 июля 2014 г. – 04 ноября 2014 г. |

8,00 |

9,00 — 7,00 |

|

05 ноября 2014 г. – 11 декабря 2014 г. |

9,50 |

10,50 — 8,50 |

|

12 декабря 2014 г. – 15 декабря 2014 г. |

10,50 |

11,50 — 9,50 |

|

16 декабря 2014 г. – 01 февраля 2015 г. |

17,00 |

18,00 — 16,00 |

|

02 февраля 2015 г. – 15 марта 2015 г. |

15,00 |

16,00 — 14,00 |

|

16 марта 2015 г. – 04 мая 2015 г. |

14,00 |

15,00 — 13,00 |

|

05 мая 2015 г. – 15 июня 2015 г. |

12,50 |

13,50 — 11,50 |

|

16 июня 2015 г. – 02 августа 2015 г. |

11,50 |

12,50 — 10,50 |

|

03 августа 2015 г. – 13 июня 2016 г. |

11,00 |

12,00 — 10,00 |

|

14 июня 2016 г. – 18 сентября 2016 г. |

10,50 |

11,50 — 9,50 |

|

19 сентября 2016 г. – 26 марта 2017 г. |

10,00 |

11,00 — 9,00 |

|

27 марта 2017 г. – 01 мая 2017 г. |

9,75 |

10,75 — 8,75 |

|

02 мая 2017 г. – 18 июня 2017 г. |

9,25 |

10,25 — 8,25 |

|

19 июня 2017 г. – 17 сентября 2017 г. |

9,00 |

10,00 — 8,00 |

|

18 сентября 2017 г. – 29 октября 2017 г. |

8,50 |

9,50 — 7,50 |

|

30 октября 2017 г. – 7 декабря 2017 г. |

8,25 |

9,25 — 7,25 |

|

8 декабря 2017 г. – 11 февраля 2018 г. |

7,75 |

8,75 — 6,75 |

|

12 февраля 2018 г. – 25 марта 2018 г. |

7,50 |

8,50- 6,50 |

|

26 марта 2018 г. – 16 сентября 2018 г. |

7,25 |

8,25- 6,25 |

|

17 сентября 2018 г. – 16 декабря 2018 г. |

7,50 |

— |

|

17 декабря 2018 г. – 10 февраля 2019 г. |

7,75 |

— |

Центробанк корректирует размер ключевой ставки корректируется с учетом следующих обстоятельств:

- Реальное изменение уровня инфляции.

- Изменение экономических показателей.

- Внешние риски.

- Реакция финансовых рынков на существующие риски.

Какая ключевая ставка ЦБ РФ на сегодня?

Последнее изменение ставки Центробанк провел 17 декабря 2018 года. Ее размер вырос на 0,25 процентного пункта. Сегодня она составляет 7,50 %. Данное значение считается действительным до 10 февраля 2019 года.

Учитывая повышение проинфляционных рисков, ЦБ РФ дал итоговый прогноз на 2019 год с уровнем инфляции от 5 до 5,5 %. В 2020 году ожидается спад инфляции до значения 4 %.

Показатели инфляции спрогнозированы на основе принятых ранее решений, а также в связи с принятым ограничением о временной приостановке покупки иностранной валюты на внутреннем рынке.

Ключевая ставка ЦБ РФ: прогноз на 2019 год

В 2019 году Центробанк будет корректировать значение ключевой ставки в зависимости от развития событий на финансовых рынках, изменения уровня инфляции, рисков и экономических показателей.

Приведем ориентировочный прогноз ключевой ставки в таблице 2.

Таблица 2. Ключевая ставка ЦБ РФ: прогноз на 2019 год

|

Год |

Квартал |

Прогноз, % |

Максимальное значение, % |

Минимальное значение, % |

|

2018 |

4-й кв. |

7,50 |

7,75 |

7,50 |

|

2019 |

1-й кв. |

7,75 |

8,00 |

7,75 |

|

2019 |

2-й кв. |

7,75 |

8,00 |

7,75 |

|

2019 |

3-й кв. |

7,75 |

8,00 |

7,75 |

|

2019 |

4-й кв. |

7,50 |

7,75 |

7,50 |

Ключевая ставка является мощным инструментом регулирования экономики страны. Поэтому необдуманные решения по ее изменению и резкие колебания могут спровоцировать кризис в денежно-кредитном секторе. Только взвешенное и разумное изменение данного показателя позволит стабилизировать экономическую ситуацию и улучшать экономические показатели в стране.

В результате разумной политики среди населения увеличится интерес к кредитам. Возрастет покупательная способность и, как следствие, вырастут темпы производства.

www.buhsoft.ru

Ключевая ставка ЦБ РФ в 2019 году, таблица

ContentsКлючевая ставка ЦБ РФ на сегодня 2018 год, официальный сайт ЦБ РФКогда будет заседание ЦБ РФ по ключевой ставке 2019Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 22 марта 2019 года. Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени.Ключевая ставка Банка России на сегодня 2018 год таблица, официальный сайтВ таблице ниже вы найдете показатели ключевой ставки, начиная с 2016 года по сегодняшний день.Ключевая ставка ЦБ РФ на сегодня 2018 год (таблица, официальный сайт)Прогноз изменения ключевой ставки ЦБ РФ в 2019 году Будет ли повышаться ключевая ставка в 2019 годуКлючевая ставка ЦБ РФ, что это такоеСтавка рефинансирования и ключевая ставкаКлючевая ставка Центробанка на 2019 год. Значение для предпринимательской деятельностиКлючевая ставка Банка России на сегодня в 2019 году. Кто устанавливает размер ставки в России?Ставка рефинансирования и ключевая ставкаСтавка рефинансирования ЦБ РФ на сегодня 2019 год для расчета пенейСтавка рефинансирования ЦБ РФ на сегодня 2019 год для расчета пеней ЖКХ

Ключевая ставка ЦБ РФ в 2018 году установлена на период с 8 февраля по 22 марта 2019 (сообщение с официального сайта ЦБ РФ). Размер ключевой ставки на сегодня составляет 7,75%.

Ключевая ставка ЦБ РФ на сегодня 2018 год, официальный сайт ЦБ РФ

Совет директоров Банка России 8 февраля 2019 года принял решение сохранить ключевую ставку на уровне 7,75% годовых. Годовая инфляция в январе 2019 года соответствовала нижней границе ожиданий Банка России. Инфляционные ожидания населения и предприятий несколько выросли. Вклад повышения НДС в годовые темпы роста потребительских цен в январе был умеренным.

В полной мере влияние НДС на инфляцию можно будет оценить не ранее апреля текущего года. Также сохраняется неопределенность относительно дальнейшего развития внешних условий и динамики цен на отдельные продовольственные товары. Баланс рисков по-прежнему смещен в сторону проинфляционных, особенно на краткосрочном горизонте. С учетом принятого решения Банк России прогнозирует годовую инфляцию в интервале 5,0–5,5% по итогам 2019 года с возвращением к 4% в первой половине 2020 года.

Банк России будет принимать решения по ключевой ставке, оценивая достаточность повышения ключевой ставки в сентябре и декабре 2018 года для возврата годовой инфляции к цели в 2020 году, с учетом динамики инфляции и экономики относительно прогноза, а также рисков со стороны внешних условий и реакции на них финансовых рынков.

Когда будет заседание ЦБ РФ по ключевой ставке 2019

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 22 марта 2019 года. Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени.

Ключевая ставка Банка России на сегодня 2018 год таблица, официальный сайт

В таблице ниже вы найдете показатели ключевой ставки, начиная с 2016 года по сегодняшний день.

Ключевая ставка ЦБ РФ на сегодня 2018 год (таблица, официальный сайт)

| Период | Установленный процент |

|---|---|

| с 8 февраля по 22 марта 2019 года | 7.75 |

| с 14 декабря по 8 февраля 2019 года | 7.75 |

| с 28 октября по 14 декабря 2018 года | 7.50 |

| с 14 сентября по 26 октября 2018 года | 7.50 |

| с 17 июня по 14 сентября 2018 года | 7.25 |

| С 26 марта по 17 июня 2018 года | 7,25 |

| С 12 февраля по 27 марта 2018 года | 7,5 |

| С 18 декабря 2018 года по 9 февраля 2018 года | 7,75 |

| С 30 октября 2018 года по 17 декабря 2018 | 8,25 |

| с 18 сентября 2018 г. | 8,5 |

| с 19 июня 2018 г. | 9 |

| со 2 мая 2018 г. | 9,25 |

| с 27 марта 2018 г. | 9,75 |

| с 19 сентября 2016 г. | 10,0 |

| с 14 июня 2016 г. | 10,5 |

| с 1 января 2016 г. | 11 |

Прогноз изменения ключевой ставки ЦБ РФ в 2019 году

Баланс рисков остается смещенным в сторону проинфляционных рисков, особенно на краткосрочном горизонте. Сохраняется высокая неопределенность относительно дальнейшего развития внешних условий и их влияния на цены финансовых активов. Цены на нефть в IV квартале остаются выше 55 долл. США за баррель, заложенных в предпосылки базового сценария на 2019-2021 годы. Вместе с тем возросли риски превышения предложения над спросом на рынке нефти в 2019 году.

Возможный отток капитала из стран с формирующимися рынками и геополитические факторы могут привести к усилению волатильности на финансовых рынках и оказать влияние на курсовые и инфляционные ожидания.

Сохраняется неопределенность относительно реакции цен и инфляционных ожиданий на предстоящее повышение НДС и действие других проинфляционных факторов.

Оценка Банком России рисков, связанных с динамикой заработных плат, возможными изменениями в потребительском поведении, бюджетными расходами, существенно не изменилась. Эти риски остаются умеренными.

Банк России будет оценивать целесообразность дальнейшего повышения ключевой ставки, принимая во внимание динамику инфляции и экономики относительно прогноза, а также учитывая риски со стороны внешних условий и реакции на них финансовых рынков.

Будет ли повышаться ключевая ставка в 2019 году

Учитывая ожидаемое ускорение инфляции в России, есть предпосылки для повышения ключевой ставки ЦБ РФ, заявил председатель Счетной палаты РФ Алексей Кудрин.

«Вы знаете, я меньше всего люблю предсказывать повышение ставок, это мое нелюбимое занятие. Сейчас с учетом повышенных рисков инфляции и прогнозируемого повышения инфляции в следующем году, как вы знаете, по официальным данным до 4,3%, конечно, определенные риски есть. Предпосылки для повышения ставки есть. Вопрос: нужно ли повышать», — сказал он журналистам на Московском финансовом форуме.

Ранее председатель Банка России Эльвира Набиуллина заявила, что регулятор видит факторы для повышения ключевой ставки. Об этом сообщает РИА «Новости». Она подчеркнула, что на данный момент существует мало факторов для снижения базовой ставки ЦБ.

Ключевая ставка ЦБ РФ, что это такое

Ключевая ставка — годовой процент, под который ЦБ РФ выдает кредиты коммерческим банкам. Вслед за регулятором свои кредитные ставки, как правило снижают и банки. Вместе с тем, стоит отметить, что в России традиционно приняты фиксированные ставки по кредитам, тогда как на Западе больше распространены плавающие.

Ставка рефинансирования и ключевая ставка

Годовой процент, который обычные банки должны уплатить Центробанку, беря у него кредиты, называется ставкой рефинансирования. Вместе с тем, существует ключевая ставка, введенная в России с сентября 2013 г., представляющая собой минимальный процент, под который банки получают недельные займы от ЦБ РФ, она же является максимальной ставкой по депозитам, принимаемым Центробанком от коммерческих банков.

С 2016 года понятие «ставка рефинансирования Центрального Банка Российской Федерации» фактически стало означать ключевую ставку. Эти показатели ЦБ РФ уравнял между собой в 2016 г., ранее же их значения устанавливались независимо друг от друга. Таким образом, отдельно ставка рефинансирования ЦБ на 2018 год не принимается, но в обиходе этот термин продолжает использоваться, подразумевая ставку ключевую.

Ключевая ставка Центробанка на 2019 год. Значение для предпринимательской деятельности

Сама по себе ключевая ставка, а именно ее снижение, может влиять на развитие предпринимательской деятельности благодаря дешевым заемным средствам, что значит появление новых возможностей для инвестирования и расширения бизнеса.

Ссылку на ставку ЦБ можно встретить в Гражданском и Налоговом кодексе. Часто именно она влияет на сумму штрафных санкций по обязательствам перед контрагентами или налоговиками. Есть ситуации, когда ставка принимает участие и в определении налогооблагаемой базы для расчета налога на прибыль или НДФЛ, например.

Напрямую к ключевой же ставке привязаны расчеты ответственности по статье 395 ГК РФ, а также все нормативные акты.

Ключевая ставка Банка России на сегодня в 2019 году. Кто устанавливает размер ставки в России?

Какая ставка будет действовать в течение определенного периода определяет Центробанк. При формировании значения руководствуются многими показателями. Но основные из них – это инфляция за прошедший период, экономическая активность и др.

Ставка рефинансирования и ключевая ставка

Годовой процент, который обычные банки должны уплатить Центробанку, беря у него кредиты, называется ставкой рефинансирования. Вместе с тем, существует ключевая ставка, введенная в России с сентября 2013 г., представляющая собой минимальный процент, под который банки получают недельные займы от ЦБ РФ, она же является максимальной ставкой по депозитам, принимаемым Центробанком от коммерческих банков.

С 2016 года понятие «ставка рефинансирования Центрального Банка Российской Федерации» фактически стало означать ключевую ставку. Эти показатели ЦБ РФ уравнял между собой в 2016 г., ранее же их значения устанавливались независимо друг от друга. Таким образом, отдельно ставка рефинансирования ЦБ на 2018 год не принимается, но в обиходе этот термин продолжает использоваться, подразумевая ставку ключевую.

Ставка рефинансирования ЦБ РФ на сегодня 2019 год для расчета пеней

Сейчас налоговики используют 1/300 ставки рефинансирования для расчета пеней за первые 30 дней просрочки. Расскажем, как рассчитать неустойку по 1/300 ставки и приведем таблицу ставок рефинансирования в 2018-2018 году для расчета пени.

С 1 января 2016 года Банк России приравнял значение ставки рефинансирования к значению ключевой ставки (Указание Банка России от 11 декабря 2015 г. № 3894-У). До 2016 года ЦБ РФ устанавливал отдельный показатель для ставки рефинансирования.

Налоговики считают пени за просрочку с платежами за каждый календарный день такой просрочки. Налоговый кодекс предусматривает неустойку за задержку с налогами или взносами в размере 1/300 ставки рефинансирования. Такая ставка действует за первые 30 дней просрочки. С 31-го календарного дня просрочки по налогам и взносам пени будут считать как 1/150 ключевой ставки за каждый день задержки (п. 4 ст. 75 НК РФ).

Ставка рефинансирования ЦБ РФ на сегодня 2019 год для расчета пеней ЖКХ

Сейчас размер ставки рефинансирования ЦБ РФ для расчета пеней на 2018 год составляет 7,75 процентов. Такое значение действует с 14 декабря 2018 года по 8 февраля 2019 года. Поэтому, чтобы понять, сколько составляет 1/300 от ставки рефинансирования, надо 7,75 процентов умножить на 1/300. Но для расчета пени в 2019 году используют ту ставку рефинансирования, которая действовала в период просрочки. Это значит, что если ставка менялась, то пени считают отдельно по каждому значению.

montazhnik02.ru

Ключевая ставка ЦБ РФ на сегодня — 2019 год

Ключевая ставка ЦБ РФ 2019 — это один из определяющих экономических показателей, который используется не только в банковской деятельности, но и в расчетах и определении размеров иных финансовых показателей. Именно поэтому бизнесменам целесообразно следить за тем, какая ставка Центробанка на сегодняшний день, а также знать, какое значение эта цифра имеет для экономики и бизнеса.

Ключевая ставка ЦБ РФ на сегодня (2019 год) была установлена на уровне 7,75 % годовых. Последнее заседание ЦБ РФ по уточнению ключевого процента состоялось 14 декабря прошлого года, в ходе которого показатель был повышен на 0,25 процентных пункта. Соответствующая информация была опубликована на официальном сайте регулятора.

Ключевая ставка ЦБ 2019: экономический смысл

КС является основным индикатором кредитно-денежной политики государства. То есть она показывает, под какой минимальный процент банки могут привлекать средства для осуществления своей деятельности. Также эта цифра является максимальным процентом, по которому Центробанк может принимать вклады от банков. Учетная ставка ЦБ РФ на сегодня (2019 год) и КС имеют одинаковые значения, поскольку с 01.01.2016 эти понятия были объединены. Такая норма была закреплена в Указании Банка России от 11.12.2015 № 3894-У. При помощи этой цифры регулируется уровень инфляции в стране. Бухгалтеры используют этот показатель для расчета:

- пени за задержку уплаты налогов;

- суммы платы за пользование заемными средствами;

- НДФЛ по материальной выгоде;

- компенсации за задержку зарплаты и т. д.

Ключевая ставка 2019: значение для бизнеса

Изменение ключевой ставки в 2019 году в сторону повышения имеет особый смысл для предпринимателей. Ведь это значит, что привлекать заемные средства стало дороже, а это неизменно затрудняет расширение бизнеса и привлечение инвестиций. Кроме того, этот показатель влияет на сумму штрафов в пользу контрагентов и налоговиков. Использование этой цифры для расчета суммы долга оговорено в статье 395 ГК РФ.

Следовательно, можно сделать вывод о том, что повышение этого процентного показателя свидетельствует об отрицательной динамике экономических процессов в стране: нестабильности и некоторой экономической неопределенности. Например, как видно из таблицы, представленной ниже, прежнее повышение выпало на достаточно тяжелые периоды для российской экономики. В этот период предприниматели и население более осторожно брали кредиты, а популярность депозитов, наоборот, возросла, поскольку проценты по ним были выше. Кроме того, в периоды экономической неопределенности растет потребность в накоплении средств и снижается уровень потребления.

Значение для населения

Рассматриваемый финансовый инструмент имеет весьма важное значение и для рядового населения, которое не относится к предпринимательскому сектору и не занимается профессиональной финансовой деятельностью. Ведь КС влияет на:

- динамику потребительских цен;

- покупательскую способность;

- обесценивание национальной валюты;

- выгодность кредитов и депозитов;

- рост зарплат;

- появление новых рабочих мест.

Ключевая ставка Банка России 2019: кто и как устанавливает

Рассматриваемый показатель может меняться несколько раз за год. Устанавливает его совет директоров Центрального банка на специальном заседании, которое проводится раз в шесть недель. Для определения актуальной цифры производится анализ многих экономических факторов. В каждой информационной публикации регулятора описывается, на основании каких финансово-экономических явлений был установлен текущий процент. Обычно специалисты регулятора принимают в расчет следующие критерии:

- колебания курса валют;

- темп инфляции;

- динамика уровня потребления;

- динамика кредитования.

Этот список далеко не полный, в него включаются многие другие факторы, которые могут иметь как внутриэкономическое, так и внешнее происхождение. Например, последнее свое решение ЦБ мотивировал высокими инфляционными рисками, а также снижением деловой и, в частности, инвестиционной активности. На КС также влияют факторы, которые на первый взгляд далеки от большой экономики, например динамика цен на сельскохозяйственную продукцию.

Ключевая ставка Банка России в 2018–2019 году

Ключевая ставка ЦБ РФ в 2019 году (таблица по годам представлена ниже) до сентября демонстрируовала тенденцию к уменьшению этого показателя. Снижение ключевой ставки в 2018 году положительно повлияло на экономическую активность, ведь кредиты для юридических и физических лиц стали несколько дешевле. В сентябре и декабре произошло повышение. Прогнозировать дальнейшее изменение этой цифры еще рано. Ведь, по мнению совета директоров главного регулятора, экономические параметры за последние несколько месяцев ухудшились. В частности, инфляция уже точно превысит ожидаемый лимит в 4 % и составит 5–5,5 %.

|

Начало действия |

% |

| 14.12.2018 | 7,75 |

| 17.09.2018 | 7,5 |

|

26.03.2018 |

7,25 |

|

12.02.2018 |

7,5 |

|

18.12.2017 |

7,75 |

|

30.10.2017 |

8,25 |

|

18.09.2017 |

8,5 |

|

19.06.2017 |

9 |

|

02.05.2017 |

9,25 |

|

27.03.2017 |

9,75 |

|

19.09.2016 |

10,0 |

|

14.06.2016 |

10,5 |

|

03.08.2015 |

11 |

|

16.06.2015 |

11,5 |

|

05.05.2015 |

12,5 |

|

16.03.2015 |

14 |

|

02.02.2015 |

15 |

|

16.12.2014 |

17 |

|

12.12.2014 |

10,5 |

|

05.11.2014 |

9,5 |

|

28.07.2014 |

8 |

|

28.04.2014 |

7,5 |

|

03.03.2014 |

7 |

|

13.09.2013 |

5,5 |

Стоит сказать, что следующее заседание ЦБ по ключевой ставке в 2019 году запланировано на 08.02.2019.

Узнать, какая ставка ключевая ЦБ РФ на сегодня (2019 г.), можно в любой момент на официальном сайте регулятора и на нашем портале в справочном разделе.

ppt.ru

Ключевая ставка ЦБ РФ на сегодня 2019 год таблица, официальный сайт

Размер ключевой ставки на сегодня составляет 7,75%.

Банк России 22 марта 2019 года принял решение сохранить ключевую ставку на уровне 7,75% годовых.

В феврале—марте 2019 года инфляция складывается несколько ниже ожиданий Банка России. Тем не менее отложенные эффекты могут проявляться в ближайшие месяцы. Краткосрочные проинфляционные риски снизились. С учетом этого Банк России снизил прогноз годовой инфляции на конец 2019 года с 5,0–5,5 до 4,7–5,2% и прогнозирует ее возвращение к 4% в первой половине 2020 года.

Прогноз по ключевой ставке ЦБ РФ в 2019 году

Банк России будет принимать решения по ключевой ставке с учетом динамики инфляции и экономики относительно прогноза, а также оценивая риски со стороны внешних условий и реакции на них финансовых рынков. При развитии ситуации в соответствии с базовым прогнозом Банк России допускает переход к снижению ключевой ставки в 2019 году.

Какая ключевая ставка ЦБ установлена на сегодня, на 28.05.2019

Размер ключевой ставки на сегодня составляет 7,75%. Такой процент будет действовать как минимум до 26 апреля 2019 года включительно. К этому времени Совет директоров Банка РФ примет решение по итогам очередного заседания по вопросу ставки.

Понятие ключевой ставки было введено в России в 2013 году. На это время пришелся один из основных этапов банковской реформы.

Читайте также на :

- Обвал рубля в 2019 году: прогнозы экспертов, последние новости

- Доплата к пенсии после 80 лет в 2019 году

- Когда пройдет ЕГЭ 2019: даты экзаменов

Ключевая ставка ЦБ РФ на сегодня 2019 год (таблица)

В таблице ниже вы найдете показатели ключевой ставки, начиная с 2016 года по сегодняшний день.

| Период | Установленный процент |

|---|---|

| с 26 апреля по 14 июня 2019 года | 7,75 |

| с 22 марта по 26 апреля 2019 года | 7,75 |

| с 14 декабря по 22 марта 2019 года | 7,75 |

| с 28 октября по 14 декабря 2018 года | 7,50 |

| с 14 сентября по 26 октября 2018 года | 7,50 |

| с 17 июня по 14 сентября 2018 года | 7,25 |

| С 26 марта по 17 июня 2018 года | 7,25 |

| С 12 февраля по 27 марта 2018 года | 7,5 |

| С 18 декабря 2017 года по 9 февраля 2018 года | 7,75 |

| С 30 октября 2017 года по 17 декабря 2017 | 8,25 |

| с 18 сентября 2017 г. | 8,5 |

| с 19 июня 2017 г. | 9 |

| со 2 мая 2017 г. | 9,25 |

| с 27 марта 2017 г. | 9,75 |

| с 19 сентября 2016 г. | 10,0 |

| с 14 июня 2016 г. | 10,5 |

| с 1 января 2016 г. | 11 |

Заседание ЦБ РФ по ключевой ставке 2019

Следующее заседание Совета директоров Банка России, на котором будет рассматриваться вопрос об уровне ключевой ставки, запланировано на 26 апреля 2019 года.

Время публикации пресс-релиза о решении Совета директоров Банка России — 13:30 по московскому времени.

По итогам заседания Совета директоров по ключевой ставке 22 марта 2019 года Банк России опубликовал среднесрочный прогноз.

Какое значение имеет ключевая ставка для экономики

Ключевая ставка определяет состояние кредитно-денежной политики в нашей стране. Это тот минимальный процент, под который Центробанк кредитует коммерческие банки на недельный период. И одновременно это тот максимальный процент, под который Центробанк размещает у себя на тот же срок денежные средства коммерческих банков.

Что это значит для всей кредитной системы России? Это значит, что ни одно физическое или юридическое лицо не сможет получить кредит дешевле, чем получает кредит сам коммерческий банк, то есть процент по кредиту никогда не будет ниже ключевой ставки.

Значение ставки для предпринимательской деятельности

Сама по себе ключевая ставка, а именно ее снижение, может влиять на развитие предпринимательской деятельности благодаря дешевым заемным средствам, что значит появление новых возможностей для инвестирования и расширения бизнеса.

Ссылку на ставку ЦБ можно встретить в Гражданском и Налоговом кодексе. Часто именно она влияет на сумму штрафных санкций по обязательствам перед контрагентами или налоговиками. Есть ситуации, когда ставка принимает участие и в определении налогооблагаемой базы для расчета налога на прибыль или НДФЛ, например.

31.128.136.247

Напрямую к ключевой же ставке привязаны расчеты ответственности по статье 395 ГК РФ, а также все нормативные акты.

Кто устанавливает размер ставки в России?

Какая ставка будет действовать в течение определенного периода определяет Центробанк. При формировании значения руководствуются многими показателями. Но основные из них – это инфляция за прошедший период, экономическая активность и др.

Ставка рефинансирования и ключевая ставка

Годовой процент, который обычные банки должны уплатить Центробанку, беря у него кредиты, называется ставкой рефинансирования. Вместе с тем, существует ключевая ставка, введенная в России с сентября 2013 г., представляющая собой минимальный процент, под который банки получают недельные займы от ЦБ РФ, она же является максимальной ставкой по депозитам, принимаемым Центробанком от коммерческих банков.

С 2016 года понятие «ставка рефинансирования Центрального Банка Российской Федерации» фактически стало означать ключевую ставку. Эти показатели ЦБ РФ уравнял между собой в 2016 г., ранее же их значения устанавливались независимо друг от друга. Таким образом, отдельно ставка рефинансирования ЦБ на 2018 год не принимается, но в обиходе этот термин продолжает использоваться, подразумевая ставку ключевую.

about-windows.ru

Ключевая ставка ЦБ РФ в 2019 году

Сегодня многие финансовые учреждения ориентируются на такую характеристику, как ключевая ставка ЦБ РФ (КС ЦБ). Обычно, понятие используется при начислении пени по налогам или при определении сумм к выплате по кредиту.

Серьезное влияние параметр оказывает на банковскую сферу. Без ключевой ставки в 2019 году не выдается ни один займ. Депозиты также ориентированы на параметр. Следует учитывать все указанные моменты, в общем, характеризующие термин «ключевой ставки». Подробнее о термине рассказано в статье дальше.

Ключевая ставка ЦБ РФ – что это такое?

Впервые, термин “ключевая ставка” появился в 2013 году. Если говорить простыми словами, то данное значение определяет и иллюстрирует состояние денежно-кредитных отношений в РФ. Часто люди интересуются, от чего зависит и чему равен показатель. Чтобы ответить, нужно обратиться к определению.

Важно! Ключевая ставка – это максимально возможный процент, под который Центробанк России предоставляет кредиты ком. банкам сроком на семь суток. Процентный показатель используется, когда ЦБ РФ помещает у себя на аналогичный период деньги коммерческих фин. учреждений.

Определение есть в законе, но не все знакомы с термином. Обыватели, а порой и сотрудники банка не понимают значение термина.

Определение есть в законе, но не все знакомы с термином. Обыватели, а порой и сотрудники банка не понимают значение термина.Факт! Получается, что клиент не сможет оформить займ под меньший процент, чем сам кредитор взял деньги от ЦБ РФ. Процент по ссуде не будет снижен меньше уровня ключевого показателя.

На что она влияет?

В истории пересмотра показателя можно отметить его частое повышение и понижение. По последним новостям, в середине декабря ЦБ РФ второй раз за год поднял до 7,75% (на 0,25 п.п.). Очередное повышение было незначительное, но банки воспользовались им по полной программе и пересмотрели условия, сначала по депозитам, а потом и по кредитам.

Важно! По прогнозам представителей рынка, по розничным кредитам процент могут повысить на 1—3 п.п., с учетом типа продукта. Вероятнее всего и требования к новым заемщикам тоже ужесточаться.

Ирина Большакова

Банковский кредитный эксперт

За 1 минуту! Рассчитаем переплаты на калькуляторе. Предложим море выгодных предложений по займам, кредитам и картам, очень гибкие условия. Попробуем?)

РассчитатьПредполагается, что если текущие проценты будет пересматриваться в сторону повышения, то показатели по кредитам возрастут. В первую очередь это коснется ипотечных займов. Осенью 2018 года, ипотечный процент был повышен на 0,5-1,5% в среднем, как ситуация будет складываться в будущем, ответить пока сложно.

Размер ключевой ставки ЦБ РФ на сегодня уже определен, но может измениться в будущем, стоит уделить особое внимание, на что влияет показатель. Речь пойдет о моментах:

- Снижение делает кредиты доступнее для населения.

- При уменьшении, депозиты не выгодные.

- Повышение КС ЦБ ведет к увеличению процентов по ипотечным ссудами и депозитным вкладам.

- Оказывает существенное влияние не инфляционный уровень.

- Используется при начислении процентов по налогам и взносам.

- Участвует в расчете компенсации по выплате заработка и при расчете процентов по кредитам.

Есть еще ряд ситуаций, где ключевой показатель пригодится или будет использоваться при расчетах, но приведенные пункты являются наиболее известными.

Какая ключевая действует на сегодня?

Руководство Центробанка определяет, какой показатель будет действовать в течение конкретного периода. Получение показателя происходит с учетом разных данных, но основные элементы – это инфляционный уровень за прошлый период и активность в эконом.сфере.

Ключевая ставка ЦБ РФ на сегодня равна 7,75%. КС будет действительна до 22 марта 2019 года, а потом будет принято решение по новому показателю.

Когда состоится следующее заседание ЦБ РФ по ключевой ставке – график?

Даты заседания руководства Центробанка обычно известны заранее. Есть даже специальный график, согласно которому проводятся встречи и там пересматривается значение . Собрание руководителей назначено на 22 марта 2019 года. Уже было официально опубликовано такое решение, поэтому, остается только ожидать итогов встречи.

Факт! Заседание ЦБ РФ по ключевой ставке может проводиться несколько раз в год, если имеются основания и экономические предпосылки. Четкого регламента по количество встреч в год, нет.

Прогноз по ключевой ставке на 2019 год

Казалось бы, что на предыдущем собрании по поводу изменения КС ЦБ, ситуация стабилизировалась. Вместе с тем, инфляционные риски остались на прежнем уровне, особенно с учетом того, что речь шла о краткосрочном периоде. По условиям развития ситуации в будущем возникает множество вопросов, и практически нет никаких ответов.

Если у Вас остались вопросы или есть жалобы — сообщите нам

Руководство Центробанка будет продолжать оценить целесообразность повышения или понижения значения, учитывая, все условия (инфляцию, экономические характеристики, риски). Сегодня, информация о том, снизит ли ЦБ РФ ставку или она будет увеличена, отсутствует.

Таблица динамики по годам

Прежние значения же давно находятся в архиве, но желающие и сейчас могут рассмотреть динамику ключевой ставки ЦБ РФ и ознакомиться со статистикой изменений. Для этого представим таблицу.

| Период действия | Значение, % |

| 14.12 – 22.03. 2019 года | 7.75 |

| 28.10 – 14.12.2018 года | 7.50 |

| 14.09 – 26.10.2018 года | 7.50 |

| 17.06 – 14.09.2018 года | 7.25 |

| 26.03 – 17.06.2018 года | 7,25 |

| 12.02 – 27.03.2017 года | 7,5 |

| 18.12.2017 – 09.02.2018 года | 7,75 |

| 30.10 – 17.12.2017 года | 8,25 |

| с 18.09.2017 года | 8,5 |

| с 19.05.2017 года | 9 |

| со 2.05.2017 года | 9,25 |

| с 27.03.2017 года | 9,75 |

| с 19.09.2016 года | 10,0 |

| с 14.06.2016 года | 10,5 |

| с 1.01.2016 года | 11 |

Самый первый показатель – это действующая ставка, на которую сегодня ориентируются банки и другие ведомства при расчетах нужных значений.

Калькулятор ключевой ставки ЦБ РФ – где найти и как рассчитать

На официальном сайте ЦБ РФ можно найти специальный сервис – калькулятор, позволяющий рассчитать ставку. Для этого нужно зайти на интернет-ресурс, задать нужные значения и подождать, пока система выдаст результат. Процедура расчета не потребует много времени.

Ставка рефинансирования ЦБ РФ и ключевая ставка – в чем разница?

Есть еще одно понятие, о котором часто говорят эксперты – это ставка рефинансирования. Фактически, это годовой процент, который банки уплачивают ЦБ РФ за пользование заемными средствами. Значение появилось только в 2013 году, но между этими двумя показателями есть важные отличия.

Сегодня различия практически нивелировались, потому что оба показатели были уравнены между собой, начиная с 2016 года. Ранее, значения утверждались независимо. Иными словами ставка рефинансирования ЦБ РФ в 2019 году равняется ключевой ставке и отдельно ее значение не устанавливается.

Заключение

С учетом представленной информации, можно сделать вывод, что динамики изменений ключевой ставки до 2019 года имеет направленность к повышению. Даже при незначительном снижении показателя, значение все равно возвращается на свои позиции и немного растет. Значимость КС ЦБ заключается в том, что ее размер влияет на многие сферы жизни граждан.

banks7.ru