Аналитики дали прогноз по динамике ключевой ставки ЦБ

МОСКВА, 5 фев — ПРАЙМ. Банк России 11 февраля в восьмой раз подряд поднимет ставку — и снова на 1 процентный пункт, до 9,5% годовых, что станет максимумом с начала мая 2017 года, считают опрошенные РИА Новости аналитики.

Эксперт спрогнозировала динамику цен на жилье при росте ставок по ипотеке

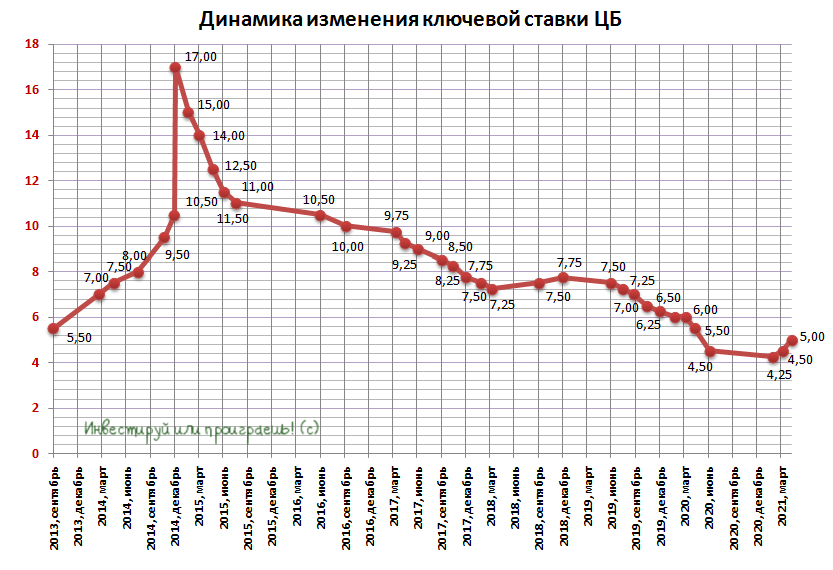

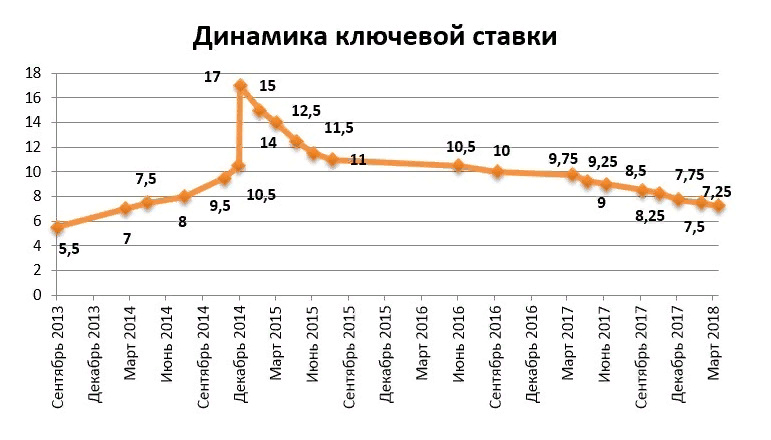

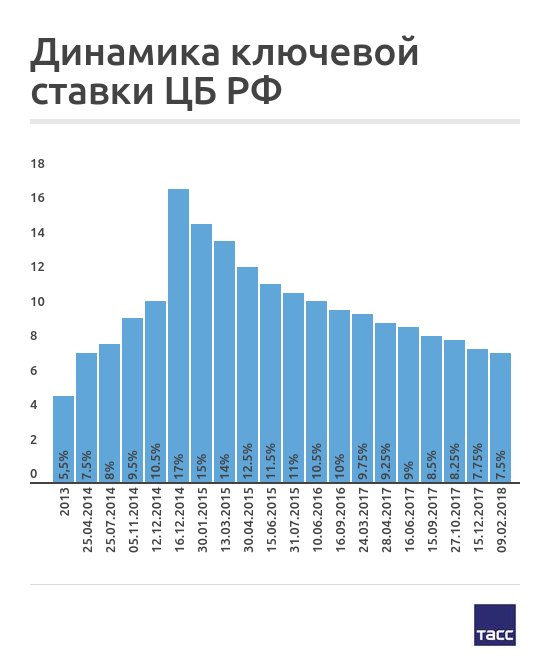

ЦБ весь прошлый год сражался с растущими в стране ценами с помощью своего главного оружия — ключевой ставки. Всего за 2021 год регулятор повысил ставку семь раз: дважды весной — на 0,75 процентного пункта, дважды летом — на 1,5 пункта, дважды осенью — еще на 1 пункт, и в декабре — на 1 процентный пункт, доведя ее до 8,5% годовых. К концу года ставка даже символически превысила инфляцию — по итогам 2021 года темпы роста цен в России составили 8,4%.

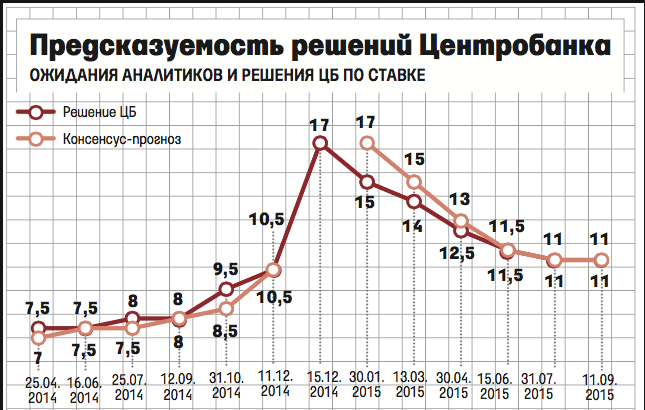

Однако уже в январе инфляция вновь взяла верх — на 28 января она разогналась до 8,82%. На таком фоне 13 из 18 опрошенных аналитиков ждут, что ЦБ откажется от прошлогодней тактики «преследования» инфляции и пойдет на опережение, повысив ставку на «ястребиный» 1 процентный пункт.

ЯСТРЕБИНЫЙ ПОЛЕТ

Сохранение повышенных темпов роста цен и инфляционных ожиданий россиян, геополитическая напряженность и пока еще высокие темпы роста кредитования подталкивают ЦБ к решительным действиям, говорят экономисты.

Аналитики дали прогноз по динамике рубля и бирж в феврале

«Мы ждем сохранения шага повышения ключевой ставки на уровне 1 процентный пункт — до 9,5%. Высокие инфляционные риски сохраняются, несмотря на уже проведенное ужесточение денежно-кредитной политики. При небольшом шаге повышения ставки Банк России уже в марте снова будет вынужден догонять инфляцию. Эту тактику регулятор уже пробовал в прошлом году, надеясь на разворот инфляционного тренда, и она не дала результатов. Поэтому повышение ставки в феврале будет ощутимым», — считает главный аналитик Промсвязьбанка Денис Попов.

«Высокие инфляционные ожидания и превышение инфляцией прогнозов ЦБ поддерживают жесткую риторику монетарных властей. Недавние колебания финансовых рынков и ослабление рубля дополнительно усилили инфляционные риски в глазах ЦБ.

Главный аналитик Совкомбанка Михаил Васильев отмечает, что на ускорение роста цен в стране сейчас влияют ослабление рубля, продолжающееся удорожание энергоносителей и продовольствия в мире. Кроме этих факторов, логистические разрывы дополнительно подталкивают цены вверх, напоминают аналитики ЕАБР.

Также одним из ключевых проинфляционных факторов остается дисбаланс между спросом и предложением на рынке труда, указывает управляющий директор рейтинговой службы НРА Сергей Гришунин. По его словам, низкий уровень безработицы транслируется в устойчивый рост номинальных зарплат, что в условиях неизменной производительности труда ведет к дальнейшему росту цен производителей.

БОЛЬШОЙ МАЛЕНЬКИЙ ШАГ

Пять аналитиков все же ждут от регулятора более мягких шагов, поскольку уже принятые решения сказываются на денежных условиях. Однако трое из них все же допускают, что ЦБ предпочтет закрепить результаты шагом в 1 процентный пункт.

Однако трое из них все же допускают, что ЦБ предпочтет закрепить результаты шагом в 1 процентный пункт.

Эксперт рассказал, когда обычный вклад будет выгоднее социального

«Мы ожидаем повышения ключевой ставки на 0,5 процентного пункта в феврале. Несмотря на то, что инфляция и ожидания по инфляции остаются высокими, последние данные показывают ее снижение против пиков начала четвертого квартала 2021 года. Рост сбережений в инструментах финрынков среди домохозяйств за последние несколько лет, по сути, привел к новой модели сбережения, а следовательно, волатильность последних недель снизит уверенность потребителей», — говорит старший экономист «ВТБ Капитала» Александр Исаков.

Стабилизация инфляционных ожиданий, которые в январе снизились до 13,7%, а также структура роста цен, смещенная в сторону продуктов питания, позволят ЦБ сделать более мягкий шаг — 0,75 процентного пункта, считает директор офиса рыночных исследований и стратегии Росбанка Евгений Кошелев.

Директор группы суверенных рейтингов и макроэкономического анализа АКРА Дмитрий Куликов видит возможность повышения ставки ЦБ в пятницу вплоть до 9,5% годовых, но считает более вероятным шаг в 0,5 процентного пункта. С одной стороны, предыдущие решения регулятора уже сказываются на рынке и кривой доходности, с другой — решение ЦБ не должно быть слишком сильным ограничением для деловой активности, поясняет аналитик.

С одной стороны, предыдущие решения регулятора уже сказываются на рынке и кривой доходности, с другой — решение ЦБ не должно быть слишком сильным ограничением для деловой активности, поясняет аналитик.

ПИК БЛИЗКО

Некоторые эксперты уверены, что цикл ужесточения денежно-кредитной политики завершится в феврале на «высокой ноте» в 1 процентный пункт – но только в том случае, если инфляционный тренд удастся переломить.

Эксперт порекомендовал инструменты для сохранения сбережений в 2022 году

«С учетом динамики мировых цен на продовольствие, мы полагаем, что это повышение (на 1 процентный пункт в феврале — ред.) может оказаться последним, и в четвертом квартале 2022 года ожидаем снижения ставки на уровень начала года. Если же обуздать инфляцию февральским повышением не удастся, возможно, потребуется дополнительная корректировка вверх в марте», — говорит главный экономист агентства «Эксперт РА» Антон Табах.

Старший управляющий директор рейтингового агентства НКР Александр Проклов также ожидает, что с вероятностью более 50% цикл повышения ставок в текущем году закончится в феврале.

После повышения ставки в феврале на 1 процентный пункт ЦБ повысит ставку в текущем году хотя бы еще один раз, уверен в свою очередь старший стратег по долговому рынку SberCIB Investment Research Игорь Рапохин. Он полагает, что в марте регулятор поднимет ставку на 0,5 процентного пункта на фоне замедления инфляции, но не исключает и третьего подряд шага в 1 процентный пункт, если инфляция останется выше прогнозов.

Пиковые значения ключевой ставки будут достигнуты в первом квартале 2022 года, считает Рапохин. А вот Исаков из «ВТБ Капитала» прогнозирует, что максимального значения ставка достигнет в начале второго квартала 2022 года — 9,5-10%. Ожидает пик ключевой ставки ниже или около 10% и Куликов из АКРА – по его мнению, такого уровня ставка достигнет до середины года.

ПРОГНОЗЫ АНАЛИТИКОВ

Базовые прогнозы экспертов по решению ЦБ на заседании 11 февраля представлены ниже (в процентных пунктах), в скобках — альтернативные прогнозы:

«Абсолют банк» — 0,5

АКРА – 0,5 (до 1)

БКФ — 0,5 (0,75-1)

«ВТБ Капитал» — 0,5

Газпромбанк — 1

ЕАБР — 1

«МКБ Инвестиции» — 1

«МТС банк» — 1

НКР — 1

НРА — 1

Промсвязьбанк — 1

Росбанк — 0,75 (1)

«Русский стандарт» — 1

Сбербанк — 1

Совкомбанк — 1

«Уралсиб» — 1

«Хоум кредит» — 1

«Эксперт РА» — 1

Банк России повысил ключевую ставку до 8,5%

МОСКВА, 17 дек — ПРАЙМ. Банк России в пятницу 17 декабря по итогам последнего в 2021 году заседания совета директоров снова повысил ключевую ставку, на этот раз сразу на 1 процентный пункт — до 8,5% годовых, следует из пресс-релиза регулятора.

Банк России в пятницу 17 декабря по итогам последнего в 2021 году заседания совета директоров снова повысил ключевую ставку, на этот раз сразу на 1 процентный пункт — до 8,5% годовых, следует из пресс-релиза регулятора.

Европейский центробанк сохранил базовую ставку на прежнем уровне

«Совет директоров Банка России 17 декабря 2021 года принял решение повысить ключевую ставку на 100 б.п., до 8,50% годовых», — говорится в сообщении.

Банк России весной перешел к нормализации денежно-кредитной политики, начав повышать ключевую ставку. Основными доводами стали более быстрое восстановление экономики и высокая инфляция. Весной регулятор повысил ставку на 0,75 процентного пункта, летом — на 1,5 пункта, осенью — еще на 1 пункт, доведя ее до 7,5% годовых.

Глава ЦБ Эльвира Набиуллина в начале декабря сообщила, что на ближайшем заседании будут рассматриваться решения по ставке в диапазоне от сохранения до повышения на 1 процентный пункт. При этом позже она сказала, что ожидания по решению ближе к верхней границе диапазона. А затем, 9 декабря, Набиуллина уточнила РИА Новости, что последние данные по инфляции в России делают маловероятным сохранение ключевой ставки ЦБ в декабре или ее повышение на 0,25 процентного пункта.

А затем, 9 декабря, Набиуллина уточнила РИА Новости, что последние данные по инфляции в России делают маловероятным сохранение ключевой ставки ЦБ в декабре или ее повышение на 0,25 процентного пункта.

СИГНАЛ ПО КЛЮЧЕВОЙ СТАВКЕ

Банк России немного смягчил сигнал в заявлении по ключевой ставке: теперь допускает возможность ее дальнейшего повышения на ближайших заседаниях.

Центробанк дал прогноз по росту ВВП России в 2021 году

Регулятор весной перешел к нормализации денежно-кредитной политики, начав повышать ключевую ставку. Основными доводами стали более быстрое восстановление экономики и высокая инфляция. Весной Банк России повысил ставку на 0,75 процентного пункта, летом — на 1,5 пункта, осенью — еще на 1 пункт, доведя ее до 7,5% годовых. Ранее в пятницу ЦБ повысил ставку седьмой раз подряд — до 8,5% годовых.

В сентябре на фоне разогнавшейся до многолетних максимумов инфляции Банк России ужесточил сигнал по новым шагам: допускал возможность дальнейших повышений ставки на ближайших заседаниях.

«При развитии ситуации в соответствии с базовым прогнозом Банк России допускает возможность дальнейшего повышения ключевой ставки на ближайших заседаниях», — сказано в релизе. Таким образом, сигнал по денежно-кредитной политике был несколько смягчен — появился намек, что впереди может быть лишь одно повышение ставки, а не несколько.

Банк России снова повысит ключевую ставку — Российская газета

Банк России на первом в этом году заседании по монетарной политике 11 февраля в восьмой раз подряд повысит ключевую ставку, причем довольно заметно, солидарны опрошенные «Российской газетой» аналитики. Основная причина — нет признаков замедления инфляции, которая в годовом отношении подобралась уже к 9%. Следующие шаги Банка России по ставке будут зависеть от ценовой динамики и геополитических раскладов: не исключено, что весной ключевая ставка станет двузначной.

Банк России проводит цикл повышения ключевой ставки почти год. В марте 2021 года ЦБ начал повышать ключевую ставку с рекордно низкого для нее показателя 4,25% годовых на фоне заметного ускорения инфляции. Сейчас ключевая ставка составляет 8,5%, до этого уровня Банк России повысил ее в декабре (сразу на один процентный пункт).

В марте 2021 года ЦБ начал повышать ключевую ставку с рекордно низкого для нее показателя 4,25% годовых на фоне заметного ускорения инфляции. Сейчас ключевая ставка составляет 8,5%, до этого уровня Банк России повысил ее в декабре (сразу на один процентный пункт).

Декабрьское повышение ставки произошло на фоне годовой инфляции 8,4%, рекордной за пять лет. Новое повышение ставки на заседании в ближайшую пятницу выглядит очевидным: инфляция не только не замедлилась (Банк России пока прогнозирует, что к концу 2022 года она затормозит до 4-4,5%), но и ускорилась в январе до 8,9%.

При такой динамике роста потребительских цен, по прогнозу большинства аналитиков, ЦБ в ближайшую пятницу в очередной раз решится на широкий шаг повышения ставки: она снова будет поднята сразу на один процентный пункт и составит 9,5% годовых.

Повышение ключевой ставки до 9,5% — это базовый сценарий, на который закладывается рынок, подчеркивает начальник аналитического управления банка «Зенит» Владимир Евстифеев. Помимо ценовой динамики в пользу заметного повышения ключевой ставки говорит сохраняющаяся геополитическая неопределенность: с декабрьского заседания рубль ослабился на 2,5%, констатируют экономисты по России и СНГ ИК «Ренессанс Капитал» Софья Донец и Андрей Мелащенко. «Но главный фактор устойчивого инфляционного давления — повышение мировых цен как на сырье, так и на технологическую продукцию, которая составляет около половины в российском импорте и в основном не имеет отечественных конкурентов», — отмечают аналитики.

Помимо ценовой динамики в пользу заметного повышения ключевой ставки говорит сохраняющаяся геополитическая неопределенность: с декабрьского заседания рубль ослабился на 2,5%, констатируют экономисты по России и СНГ ИК «Ренессанс Капитал» Софья Донец и Андрей Мелащенко. «Но главный фактор устойчивого инфляционного давления — повышение мировых цен как на сырье, так и на технологическую продукцию, которая составляет около половины в российском импорте и в основном не имеет отечественных конкурентов», — отмечают аналитики.

«Нынешние ожидания по инфляции таковы: мы некоторое время будем находиться на высоком плато темпов, на которое уже пришли, а во второй половине года темпы прироста будут уже существенно ниже — в годовом выражении в декабре ближе к 5%», — считает директор группы суверенных рейтингов и макроэкономического анализа АКРА Дмитрий Куликов (он ожидает, что в пятницу ЦБ повысит ставку только до 9%). По его словам, снижение годовых темпов инфляции во втором полугодии потенциально откроет дорогу снижению инфляционных ожиданий, а значит, и смягчению денежно-кредитной политики. Но сейчас, пока тренда на снижение инфляционных ожиданий нет, место для дополнительного ужесточения политики остается, добавляет Куликов.

По его словам, снижение годовых темпов инфляции во втором полугодии потенциально откроет дорогу снижению инфляционных ожиданий, а значит, и смягчению денежно-кредитной политики. Но сейчас, пока тренда на снижение инфляционных ожиданий нет, место для дополнительного ужесточения политики остается, добавляет Куликов.

В марте ключевая ставка может составить и 10%, а снижаться она начнет точно не раньше лета

По словам Донец и Мелащенко, риторика Банка России в пятницу останется жесткой, регулятор отметит готовность дополнительно ужесточить монетарную политику в марте. «С учетом текущей динамики инфляции мы ожидаем, что ЦБ повысит прогноз по росту цен на конец 2022-го на 1-1,5 процентных пункта, перенесет ожидания возвращения инфляции к цели 4% на середину 2023 года», — говорят эксперты. По их прогнозу, Банк России отметит возросшую геополитическую неопределенность и укажет на продолжение приостановки закупок иностранной валюты в рамках бюджетного правила (ЦБ не покупает иностранную валюту для минфина с 24 января из-за биржевых колебаний, которые привели тогда к череде ослаблений курса рубля).

По мнению Донец и Мелащенко, Банк России сохранит жесткую монетарную политику на протяжении всего 2022 года. «После повышения ставки до 9,5% в феврале мы ожидаем выхода ключевой на уровень 10% в марте, что завершит текущий цикл повышения», — прогнозируют они. Основной фактор неопределенности для этого прогноза — геополитика, добавляют аналитики. Но при любом из сценариев потенциал для снижения ставки сохраняется в 2023 году, к концу которого ключевая ставка может опуститься до 6,5%, считают Донец и Мелащенко.

В базовом сценарии ключевая ставка ЦБ не превысит на пике 10%, соглашается руководитель отдела макроэкономического анализа ФГ «ФИНАМ» Ольга Беленькая. По ее словам, динамика ставки будет зависеть от пиковых значений инфляции, скорости последующего снижения инфляции и инфляционных ожиданий, возможного проинфляционного влияния ослабления курса рубля из-за возможных новых жестких санкций или ускоренной нормализации монетарной политики мировых центробанков. «Вероятно, пиковое значение ключевой ставки будет достигнуто в первом квартале, а в случае устойчивого замедления инфляции ЦБ может перейти к постепенному снижению ставки во втором полугодии», — допускает Беленькая.

ЦБ повысил ключевую ставку сразу до 8,5%

https://ria.ru/20211217/stavka-1764222309.html

ЦБ повысил ключевую ставку сразу до 8,5%

ЦБ повысил ключевую ставку сразу до 8,5% — РИА Новости, 17.12.2021

ЦБ повысил ключевую ставку сразу до 8,5%

Банк России седьмой раз подряд повысил ключевую ставку, ужесточив шаг до одного процентного пункта, следует из пресс-релиза регулятора. РИА Новости, 17.12.2021

2021-12-17T13:32

2021-12-17T13:32

2021-12-17T14:13

экономика

центральный банк рф (цб рф)

россия

/html/head/meta[@name=’og:title’]/@content

/html/head/meta[@name=’og:description’]/@content

https://cdnn21.img.ria.ru/images/07e5/03/13/1601973098_0:34:3099:1777_1920x0_80_0_0_a7d2988f31b3fffcc53cc0b74e98d1f6.jpg

МОСКВА, 17 дек — РИА Новости. Банк России седьмой раз подряд повысил ключевую ставку, ужесточив шаг до одного процентного пункта, следует из пресс-релиза регулятора.Таким образом, показатель возвращается на уровень сентября-октября 2017 года. В тексте заявления регулятора уточняется, что Центробанк допускает дальнейшее повышение ключевой ставки.Проводимая ведомством денежно-кредитная политика призвана снизить темпы инфляции и вернуть ее на уровень четырех процентов. Кроме того, эта мера должна укрепить курс национальной валюты и может привести к росту процентов по кредитам и депозитным вкладам.Большинство опрошенных РИА Новости аналитиков на фоне разогнавшейся до многолетних максимумов инфляции ожидали от ЦБ именно такого шага.Банк России весной перешел к нормализации денежно-кредитной политики, начав повышать ключевую ставку. Изначально он поднял ее на 0,25 процентного пункта — до 4,5% годовых, а затем дважды — на 0,5 процентного пункта, до 5,5% годовых. В июле же регулятор сделал самый «ястребиный» шаг с декабря 2014 года, повысив показатель сразу на целый пункт — до 6,5%. В сентябре тенденция продолжилась — плюс 0,25, в октябре — на 0,75.Ключевая ставка — минимальная процентная ставка, по которой Центробанк предоставляет кредиты коммерческим банкам на неделю и по которой готов принимать средства на депозиты.

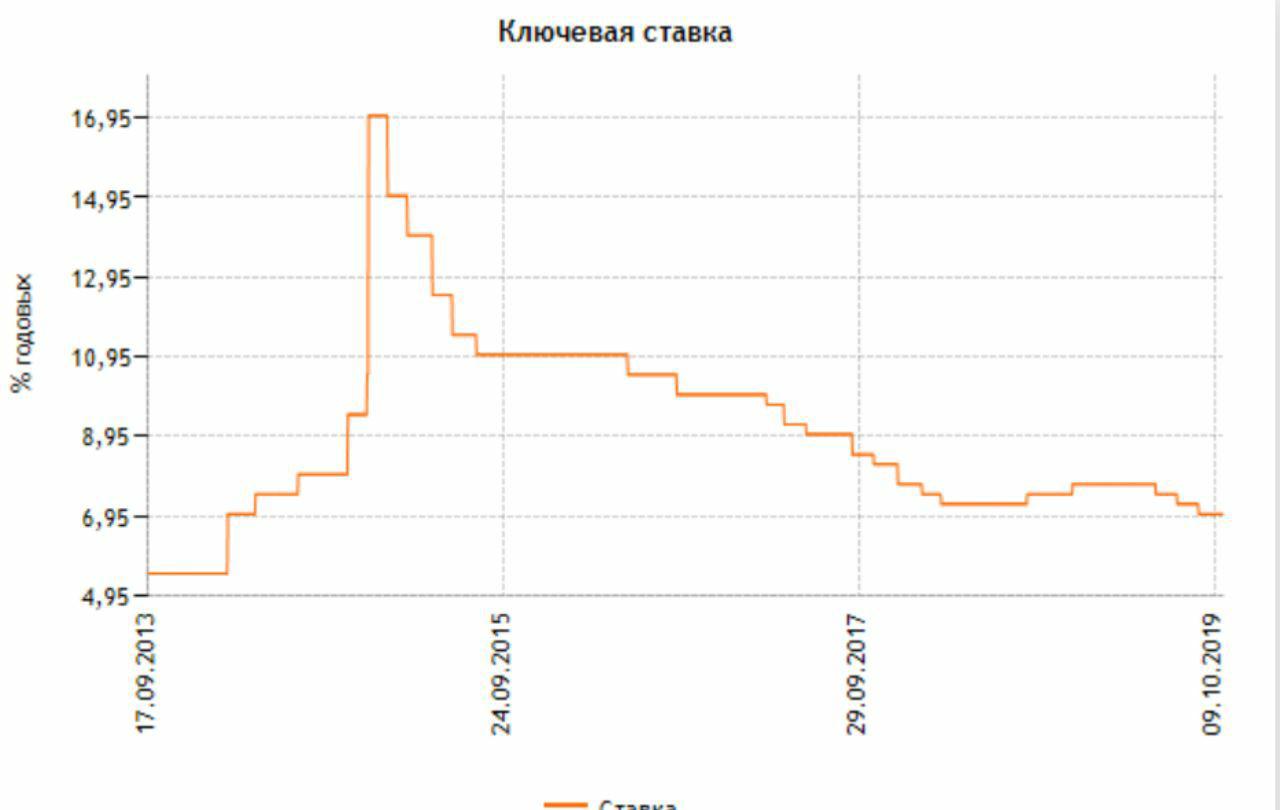

В тексте заявления регулятора уточняется, что Центробанк допускает дальнейшее повышение ключевой ставки.Проводимая ведомством денежно-кредитная политика призвана снизить темпы инфляции и вернуть ее на уровень четырех процентов. Кроме того, эта мера должна укрепить курс национальной валюты и может привести к росту процентов по кредитам и депозитным вкладам.Большинство опрошенных РИА Новости аналитиков на фоне разогнавшейся до многолетних максимумов инфляции ожидали от ЦБ именно такого шага.Банк России весной перешел к нормализации денежно-кредитной политики, начав повышать ключевую ставку. Изначально он поднял ее на 0,25 процентного пункта — до 4,5% годовых, а затем дважды — на 0,5 процентного пункта, до 5,5% годовых. В июле же регулятор сделал самый «ястребиный» шаг с декабря 2014 года, повысив показатель сразу на целый пункт — до 6,5%. В сентябре тенденция продолжилась — плюс 0,25, в октябре — на 0,75.Ключевая ставка — минимальная процентная ставка, по которой Центробанк предоставляет кредиты коммерческим банкам на неделю и по которой готов принимать средства на депозиты. Ее ввели как инструмент денежно-кредитной политики 13 сентября 2013 года в рамках перехода к режиму таргетирования инфляции для повышения прозрачности.

Ее ввели как инструмент денежно-кредитной политики 13 сентября 2013 года в рамках перехода к режиму таргетирования инфляции для повышения прозрачности.

https://ria.ru/20211202/stavka-1761794066.html

россия

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

2021

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

Новости

ru-RU

https://ria.ru/docs/about/copyright.html

https://xn--c1acbl2abdlkab1og.xn--p1ai/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

https://cdnn21.img.ria.ru/images/07e5/03/13/1601973098_156:0:2885:2047_1920x0_80_0_0_e4b3e959cc94226396312ed509c1dbaf.jpgРИА Новости

internet-group@rian. ru

ru

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

РИА Новости

7 495 645-6601

ФГУП МИА «Россия сегодня»

https://xn--c1acbl2abdlkab1og.xn--p1ai/awards/

экономика, центральный банк рф (цб рф), россия

13:32 17.12.2021 (обновлено: 14:13 17.12.2021)ЦБ повысил ключевую ставку сразу до 8,5%

МОСКВА, 17 дек — РИА Новости. Банк России седьмой раз подряд повысил ключевую ставку, ужесточив шаг до одного процентного пункта, следует из пресс-релиза регулятора.«Совет директоров Банка России 17 декабря 2021 года принял решение повысить ключевую ставку <…> до 8,5% годовых», — говорится в сообщении.

Таким образом, показатель возвращается на уровень сентября-октября 2017 года. В тексте заявления регулятора уточняется, что Центробанк допускает дальнейшее повышение ключевой ставки.

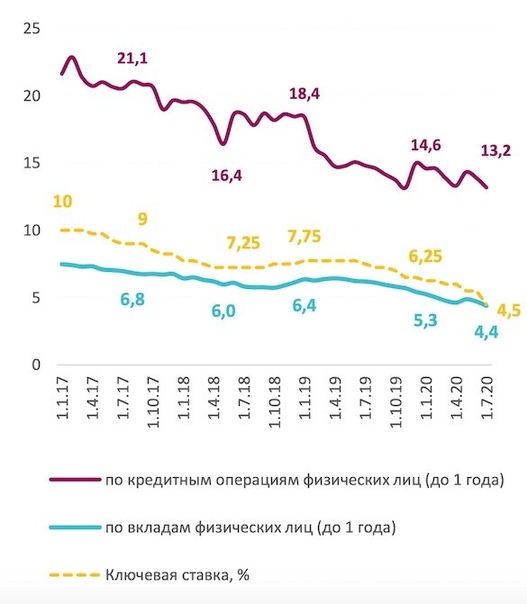

Проводимая ведомством денежно-кредитная политика призвана снизить темпы инфляции и вернуть ее на уровень четырех процентов. Кроме того, эта мера должна укрепить курс национальной валюты и может привести к росту процентов по кредитам и депозитным вкладам.

Кроме того, эта мера должна укрепить курс национальной валюты и может привести к росту процентов по кредитам и депозитным вкладам.

Большинство опрошенных РИА Новости аналитиков на фоне разогнавшейся до многолетних максимумов инфляции ожидали от ЦБ именно такого шага.

2 декабря 2021, 12:46

Набиуллина рассказала, когда ключевая ставка вернется в диапазон 5-6%Банк России весной перешел к нормализации денежно-кредитной политики, начав повышать ключевую ставку. Изначально он поднял ее на 0,25 процентного пункта — до 4,5% годовых, а затем дважды — на 0,5 процентного пункта, до 5,5% годовых. В июле же регулятор сделал самый «ястребиный» шаг с декабря 2014 года, повысив показатель сразу на целый пункт — до 6,5%. В сентябре тенденция продолжилась — плюс 0,25, в октябре — на 0,75.

Ключевая ставка — минимальная процентная ставка, по которой Центробанк предоставляет кредиты коммерческим банкам на неделю и по которой готов принимать средства на депозиты. Ее ввели как инструмент денежно-кредитной политики 13 сентября 2013 года в рамках перехода к режиму таргетирования инфляции для повышения прозрачности.

Банк России обозначил диапазон изменений ключевой ставки в 2022 году

© пресс-служба Госдумы

В 2022 году ключевая ставка ЦБ будет находиться в диапазоне 7,3-8,3 процента. Однако в последующие годы она должна вернуться в нейтральный диапазон и составить 5-6 процентов. Об этом сообщила председатель Центробанка Эльвира Набиуллина в Госдуме при рассмотрении Основных направлений денежно-кредитной политики в 2022-2024 годах.

«По нашему базовому прогнозу, инфляция в следующем году приблизится к цели — будет между 4-4,5 процента. Ключевая ставка в среднем за год будет находиться в диапазоне 7,3-8,3 процента», — сказала Набиуллина.

Это сравнительно высокий уровень ключевой ставки, отметила глава ЦБ, но он необходим, чтобы вернуть инфляцию к цели. «Это на следующий год, пока мы будем действительно её возвращать к цели», — сказала глава ЦБ.

«Это на следующий год, пока мы будем действительно её возвращать к цели», — сказала глава ЦБ.

Проводимая Банком России политика, по её словам, не будет сдерживать экономическую активность, а, напротив, будет способствовать выходу на траекторию устойчивого, сбалансированного роста. «Но, конечно, мы должны понимать, что темпы устойчивого роста будут ниже, чем сегодня, когда экономика активно восстанавливается после ограничений», — сказал Набиуллина.

Читайте также:

• В Госдуме указали на высокий уровень инфляции в России • В Госдуме предложили ЦБ повышать ключевую ставку «в исключительных случаях» • Набиуллина предложила повысить штрафы за недобросовестное кредитование

В последующие годы ключевая ставка вернётся в так называемый нейтральный диапазон, предполагает глава ЦБ. «Прогнозируем, что она будет 5-6 процентов, — это когда не ускоряется инфляция и она не тормозит инфляцию», — сказала глава Центробанка.

Банк России снова резко повысил ключевую ставку.

Цены продолжают расти

Цены продолжают растиАвтор фото, Kirill Kukhmar/TASS

Российский центробанк на заседании в пятницу повысил размер ключевой ставки сразу с 7,5% до 8,5%. Это уже седьмое повышение подряд с марта этого года. Повышение ставок привело к резкому удорожанию кредитов, но с инфляцией регулятор пока так и не справился.

Банк России продолжает ужесточать денежную политику в конце года на фоне быстрого роста цен. В ноябре инфляция оказалась на максимальных значениях почти за шесть лет.

На предыдущем заседании 22 октября регулятор повысил ставку на 0,75 процентного пункта — до 7,5%.

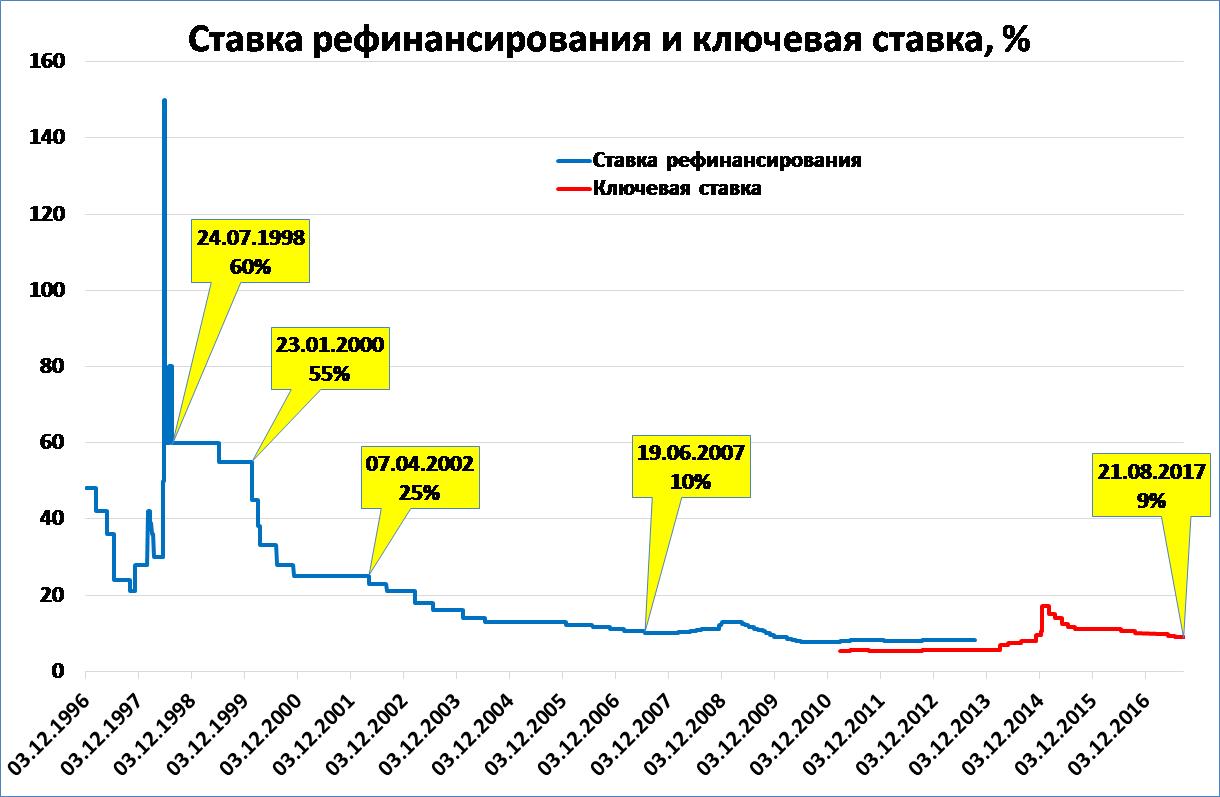

После декабрьского повышения ставка оказывается на уровне сентября 2017 года: тогда российская экономика только справилась с последствиями обвала рубля конца 2014-го — начала 2015 года и последовавшего резкого роста цен. В 2017 году ЦБ снижал ставки, чтобы стимулировать экономику.

Сейчас ситуация совсем другая: инфляция с каждым месяцем ускоряется, а меры по сдерживанию роста цен пока не слишком эффективны.

В середине ноября глава ЦБ Эльвира Набиуллина заявляла, что Банк России опустит ключевую ставку к нейтральному диапазону в 5-6% годовых не раньше середины 2023 года.

Меры, которые принимает ЦБ в борьбе с инфляцией, действуют с временным лагом: их влияние полностью реализуется лишь через три-шесть кварталов, поясняла глава ЦБ.

Высокая инфляция негативно влияет на бизнес и инвестиции, поэтому борьба с ней через повышение ключевой ставки — «это то, что нужно экономике», добавляла она.

Цены растут, кредиты дорожают

В ноябре инфляция в годовом выражении в России ускорилась до 8,4% — это максимум с января 2016 года. Продовольственные товары подорожали почти на 11%. Рост цен уже превысил значения, которые прогнозировали центробанк и министерство экономического развития.

Фактически ЦБ, повышая ставки, увеличивает стоимость денег в экономике. В первую очередь, это касается кредитования: люди будут брать меньше кредитов и соответственно меньше покупать. Однако эти действия никак не влияют на подорожание товаров, связанное с факторами производства, например, неурожаем или ростом цен на мировых рынках.

По статистике ЦБ видно, как в апреле средние ставки по кредитам в рублях начали расти. Пока регулятор опубликовал статистику за октябрь. По ней видно, что средняя ставка по краткосрочным кредитам физическим лицам выросла с 14,3% в сентябре до 14,7% в октябре.

Заметно подорожали и автокредиты, особенно краткосрочные: если в сентябре автокредит можно было взять под среднюю ставку 10,5%, то в октябре — уже под 11,5%. В октябре 2020 года средняя ставка по таким кредитам составляла около 7%.

Автор фото, Valery Sharifulin/TASS

Подпись к фото,Рост ставок привел к падению спроса на автомобили

Рост ставок привел к снижению продаж автомобилей, которые заметно подорожали. Одной из причин стал дефицит чипов, используемых в их производстве. Продажи легковых автомобилей в России снижаются пятый месяц подряд: по данным Ассоциации европейского бизнеса, в ноябре они упали на 20,4% по сравнению с тем же месяцем прошлого года.

Одной из причин стал дефицит чипов, используемых в их производстве. Продажи легковых автомобилей в России снижаются пятый месяц подряд: по данным Ассоциации европейского бизнеса, в ноябре они упали на 20,4% по сравнению с тем же месяцем прошлого года.

Рост ставок начал тормозить и рост спроса на ипотеку. Как отмечается в исследовании аналитиков платформы Online-Ipoteka, которое цитирует РБК, 71% потенциальных заемщиков, которые намеревались взять ипотечный кредит в 2021 году, отложили это решение: 33% респондентов смутила высокая процентная ставка, а 29% не стали брать квартиру в кредит из-за слишком долгих сроков выплат.

На этом фоне арендное жилье в России подорожало за год почти на треть, свидетельствуют данные «Авито Недвижимости».

Серьезно выросли ставки по кредитам и для бизнеса, в том числе малого и среднего. Такая компания в октябре могла взять кредит под среднюю ставку около 9,5%, а еще год назад — под 8,2%.

Автор фото, Mikhail Japaridze/TASS

Подпись к фото,Эксперты отмечают снижение спроса на квартиры в новостройках на фоне роста процентных ставок

А вот держать вклады стало выгоднее: средняя ставка по долгосрочному вкладу в октябре была около 6%, хотя это и ниже инфляции.

По прогнозам Райффайзенбанка, рост ставок по кредитам приведет к дальнейшему переключению населения на сберегательную модель потребления. «Если в начале осени приток средств по кредитам был сопоставим с увеличением депозитов, то уже с октября баланс сместился в сторону сбережений», — пишут аналитики.

ЦБ РФ ускорил повышение ставки: 8,5% годовых

Совет директоров Банка России в пятницу 17 декабря объявил о повышении ключевой ставки сразу с 7,5% до 8,5% годовых, чтобы сдержать рост цен. Это максимум ставки 2017 года. Ставка с исторического рекорда в 17%, достигнутого в 2015 году, непрерывно снижалась до весны 2021 года.

«Инфляция складывается выше октябрьского прогноза Банка России. В октябре-ноябре месячные сезонно сглаженные темпы роста потребительских цен — максимальные за последние шесть лет. Годовая инфляция увеличилась до 8,4% (после 7,4% в сентябре). По оценке на 13 декабря, она составила 8,1%», – отмечается в заявлении ЦБ РФ.

Рост цен ускорился – спрос растет быстрее по сравнению с возможностями наращивания выпуска продукции. Рост ВВП в 2021 году может составить около 4,5%, прогнозирует регулятор. По оценке Минэкономразвития, экономика России по итогам 2021 года вырастет не меньше, чем на 4,3%. По прогнозу Банка России, годовая инфляция снизится до 4,0–4,5% к концу 2022 года и в дальнейшем будет находиться вблизи 4%.

На предыдущем заседании 22 октября Банк России повысил ставку сразу на 0,75 базисных пункта – с 6,75% до 7,5% годовых. Перед этим, 10 сентября регулятор повысил ключевую ставку темпом в 3 раза меньше – всего лишь на 0,25 процентных пункта, с 6,5% до 6,75%.

Регулятор намерен снизить инфляцию до 4%, и вынужден повысить ключевую ставку, чтобы снизить приток дешевых кредитов в экономику и снизить потребительский спрос до обоснованного уровня. По данным Росстата, в ноябре годовая инфляция в РФ сохраняется на уровне шестилетнего максимума в 8,4%, а инфляционные ожидания населения держатся вблизи пятилетнего пика в 13,5%.

ЦБ РФ отметил в сегодняшнем заявлении рост экономической активности в стране: «Однако в ряде секторов сохраняются устойчивые ограничения со стороны предложения. Их сдерживающее влияние на деловую активность может вырасти в условиях распространения новых штаммов коронавируса и сопутствующего ужесточения противоэпидемических мер».

Бум кредитования, рост реальных заработных плат привел к росту доходов. Но населения не хочет сберегать, а больше тратит из-за ожидания роста цен. Эти факторы «поддерживают рост потребительской активности, особенно на рынках непродовольственных товаров. Объем потребления платных услуг приблизился к допандемическому уровню, несмотря на сложную эпидемическую обстановку». Это приводит к росту цен, и регулятор решил снизить приток дешевых кредитов в экономику. По оценке ЦБ, компании получают высокую прибыль и смогут сами инвестировать в экономику без поддержки дешевых кредитов.

В прошлом году Банк России впервые применил стимулирующую денежно-кредитную политику во время кризиса, начав в конце зимы быстрое снижение ставки с 6,25%. И уже в июле 2020 года ключевая ставка была снижена до исторического минимума в 4,25% годовых. Но из-за ослабления рубля и роста цен ЦБ был вынужден приостановить цикл смягчения. По итогам 2020 года инфляция выросла до 4,9% с 3% в 2019 году. В итоге ЦБ РФ 19 марта 2021 года прервал историю рекордно низких ставок по кредитам и банковским вкладам и неожиданно повысил ставку впервые с 2018 года – с 4,25% до 4,5% годовых. До этого дня ставка снижалась. А 23 апреля ЦБ впервые с 2014 года повысил ключевую ставку сразу на 0,5 процентных пункта – с 4,5% до 5%. С тех пор ставка только растет.

И уже в июле 2020 года ключевая ставка была снижена до исторического минимума в 4,25% годовых. Но из-за ослабления рубля и роста цен ЦБ был вынужден приостановить цикл смягчения. По итогам 2020 года инфляция выросла до 4,9% с 3% в 2019 году. В итоге ЦБ РФ 19 марта 2021 года прервал историю рекордно низких ставок по кредитам и банковским вкладам и неожиданно повысил ставку впервые с 2018 года – с 4,25% до 4,5% годовых. До этого дня ставка снижалась. А 23 апреля ЦБ впервые с 2014 года повысил ключевую ставку сразу на 0,5 процентных пункта – с 4,5% до 5%. С тех пор ставка только растет.

Центральный Банк России

Центральный банк России — центральный банк Российской Федерации. Банк был основан в июле 1990 года и в том же году был объявлен юридическим лицом. Штаб-квартира банка находится в Москве, Россия. Центральный банк России независим от федеральных и местных органов власти. Государственная Дума избирает Председателя Банка России, и банк также подотчетен Государственной Думе.

Центральный банк России имеет ряд полномочий в соответствии с Конституцией Российской Федерации и Федеральным законом.Банк является единственным эмитентом российской валюты рубля, а также несет ответственность за поддержание стоимости и стабильности валюты и за денежное обращение. Банк России также отвечает за планирование и реализацию денежно-кредитной политики страны, работая вместе с Правительством России. Еще одной важной обязанностью банка является надзор за российскими финансовыми учреждениями и выдача/приостановление действия банковских лицензий. Банк также разрабатывает правила банковской отрасли (как осуществлять банковские операции, правила расчетов по платежам и т. д.).).

Центральный банк России выступает кредитором последней инстанции для российских финансовых учреждений, обеспечивая их достаточной ликвидностью во время финансового кризиса. Банк также управляет российскими валютными резервами и отвечает за валютное регулирование. Центральный банк России также выпускает различные анализы, отчеты и прогнозы по российской экономике и ее взаимосвязи с денежно-кредитной политикой страны.

Центральный банк России, действуя от имени Министерства финансов, способствовал созданию Российского рынка государственных ценных бумаг.Банк устанавливает краткосрочные процентные ставки в России, что является одним из основных инструментов реализации его денежно-кредитной политики.

Copyright © CentralBanksGuide.com 2021 Все права защищены. | Конфиденциальность | О | Контакт

Воспроизведение или перепечатка запрещены.

Центральный банк России | Encyclopedia.com

Центральный банк России (ЦБР) является высшим органом денежно-кредитной политики в Российской Федерации. Он устанавливает и проводит денежно-кредитную политику России, осуществляет надзор за коммерческой банковской системой и поддерживает платежную систему.Кроме того, он владеет контрольным пакетом акций Внешторгбанка (российский государственный банк внешней торговли) и Сбербанка (государственный сберегательный банк). Конституция Российской Федерации (ратифицирована в декабре 1993 г.) и «Пересмотренный Закон о Центральном банке» (принятый в апреле 1995 г. , вносящий изменения в Закон РСФСР 1990 г. «О Центральном банке») совместно обеспечивают правовую основу для его деятельности. И конституция, и пересмотренный закон предоставляют ЦБ РФ высокую степень формальной независимости от правительства.Хотя ученые расходятся во мнениях относительно степени фактической политической независимости ЦБ РФ в посткоммунистический переходный период, все они сходятся во мнении, что его политика сыграла ключевую роль в экономическом развитии России.

, вносящий изменения в Закон РСФСР 1990 г. «О Центральном банке») совместно обеспечивают правовую основу для его деятельности. И конституция, и пересмотренный закон предоставляют ЦБ РФ высокую степень формальной независимости от правительства.Хотя ученые расходятся во мнениях относительно степени фактической политической независимости ЦБ РФ в посткоммунистический переходный период, все они сходятся во мнении, что его политика сыграла ключевую роль в экономическом развитии России.

Российская Республика учредила ЦБ РФ в июле 1990 года, и его первым директором стал академик Георгий Матюхин. Это произошло в контексте ожесточенной борьбы за суверенитет между советским центральным правительством во главе с Михаилом Горбачевым и правительством российской республики во главе с Борисом Ельциным.Российские власти преобразовали филиал Государственного банка СССР (Госбанк) в ЦБ РФ в попытке получить местный контроль над денежно-кредитными и банковскими делами России. И советское, и российское правительства впоследствии предприняли многочисленные шаги для усиления влияния своих соответствующих центральных банков, и эта так называемая «война банков» представляла собой одну из первых попыток учреждения республиканского уровня отдалиться от центра. Борьба закончилась распадом СССР в декабре 1991 года.1 января 1992 г. ЦБ РФ завладел остальными ресурсами Госбанка в России, и Госбанк официально прекратил свое существование.

Борьба закончилась распадом СССР в декабре 1991 года.1 января 1992 г. ЦБ РФ завладел остальными ресурсами Госбанка в России, и Госбанк официально прекратил свое существование.

В апреле 1992 года руководство ЦБР перешло от Матюхина к бывшему директору Госбанка Виктору Геращенко. Многочисленные противоречивые инциденты характеризовали первое пребывание Геращенко на посту главы ЦБ РФ (1992–1994 гг.), Например, принятое в июле 1992 г. решение списать взаимно наращенные долги между российскими предприятиями, тем самым формально положив конец заигрыванию России с «шоковой терапией»; неожиданное введение новой российской валюты в июле 1993 года; и поддержка Геращенко российского парламента после решения Ельцина в сентябре 1993 года о его роспуске.Геращенко потерял работу в ноябре 1994 года в результате обвала курса рубля в «черный вторник» (11 октября). Его заместитель Татьяна Парамонова исполняла обязанности директора ЦБ РФ до ноября 1995 года, когда российская Дума утвердила бывшего исполняющего обязанности министра финансов и коммерческого банкира Сергея Дубинина главой ЦБ РФ. Дубинин был вытеснен после масштабного финансового кризиса в России в августе 1998 года, в котором многие обвиняли политику ЦБ РФ. Геращенко сменил Дубинина и провел второй бурный период в ЦБР до своей отставки в марте 2002 года.Вскоре после этого Дума утвердила в качестве нового директора заместителя министра финансов России Сергея Игнатьева.

Дубинин был вытеснен после масштабного финансового кризиса в России в августе 1998 года, в котором многие обвиняли политику ЦБ РФ. Геращенко сменил Дубинина и провел второй бурный период в ЦБР до своей отставки в марте 2002 года.Вскоре после этого Дума утвердила в качестве нового директора заместителя министра финансов России Сергея Игнатьева.

См. также: банковская система советская; госбанк; сбербанк.

библиография

ЦБ РФ. (2003). Доступно на

Джонсон, Джульетта. (2000). Горсть рублей: Взлет и падение российской банковской системы. Итака, Нью-Йорк: Издательство Корнельского университета.

Найт, Малькольм; Арне Петерсен; и Роберт Прайс.(1999). Преобразование финансовых систем в странах Балтии, России и других странах бывшего Советского Союза. Вашингтон, округ Колумбия: Международный валютный фонд.

Томпсон, Уильям. (1998). «Политика независимости Центрального банка в России». Европейско-азиатские исследования 50 (7): 1157–1182.

Джульетта Джонсон

История курсовой политики Банка России Центральным банком Российской Федерации :: SSRN

7 страниц Опубликовано: 6 октября 2014 г.

Дата написания: октябрь 2013 г.

Аннотация

В постсоветский период 1992-1998 гг. денежно-кредитная политика Банка России была преимущественно курсово-ориентированной из-за общей экономической и финансовой нестабильности в сочетании с гиперинфляцией (1992-94 гг.) и высокой инфляцией (1995-98 гг.).Система коридора обменного курса была введена в 1995 году. Кризис государственного долга 1998 года спровоцировал переход к регулируемому плавающему обменному курсу. После этого кризиса динамика обменного курса в значительной степени определялась рынком. Обменный курс продолжал жестко регулироваться в течение 2002-05 гг. В 2004 г. были приняты менее строгие положения о контроле за движением капитала, что ознаменовало переход от системы, основанной на авторизации, к регулированию потоков. Рубль испытывал устойчивое повышательное давление, и Банк России неоднократно проводил интервенции на валютном рынке, чтобы сдержать укрепление рубля.В 2005 году Банк России ввел бивалютную корзину в качестве операционного индикатора курсовой политики, опять же, чтобы сгладить волатильность обменного курса рубля по отношению к другим основным валютам. После мирового финансового кризиса Банк России изменил свою политику в сторону сдерживания обесценивания рубля. Процентные ставки неуклонно повышались, и был реализован ряд мер контроля. В течение 2009–2012 годов Банк России еще больше повысил гибкость своей курсовой политики.Объемы интервенций неуклонно снижались. Общий масштаб переноса обменного курса в российскую экономику в последние годы уменьшился. Повышение гибкости обменных курсов также позволило Банку России уделять больше внимания своей процентной политике. В 2013-2014 годах Банк России планирует дальнейшее повышение гибкости режима обменного курса рубля с целью создания условий для перехода к режиму полностью плавающего курса к 2015 году.

Рубль испытывал устойчивое повышательное давление, и Банк России неоднократно проводил интервенции на валютном рынке, чтобы сдержать укрепление рубля.В 2005 году Банк России ввел бивалютную корзину в качестве операционного индикатора курсовой политики, опять же, чтобы сгладить волатильность обменного курса рубля по отношению к другим основным валютам. После мирового финансового кризиса Банк России изменил свою политику в сторону сдерживания обесценивания рубля. Процентные ставки неуклонно повышались, и был реализован ряд мер контроля. В течение 2009–2012 годов Банк России еще больше повысил гибкость своей курсовой политики.Объемы интервенций неуклонно снижались. Общий масштаб переноса обменного курса в российскую экономику в последние годы уменьшился. Повышение гибкости обменных курсов также позволило Банку России уделять больше внимания своей процентной политике. В 2013-2014 годах Банк России планирует дальнейшее повышение гибкости режима обменного курса рубля с целью создания условий для перехода к режиму полностью плавающего курса к 2015 году.

Полная версия публикации: Рыночная волатильность и валютные интервенции на развивающихся рынках: что изменилось?

Ключевые слова: Банк России, рубль, валютный рынок, курсовая политика, валютный режим

Классификация JEL: E58

Рекомендуемое цитирование: Рекомендуемая ссылка

Российская Федерация, Центральный банк России, История курсовой политики Банка России (октябрь 2013 г.).Документ BIS № 73u, доступен в SSRN: https://ssrn.com/abstract=2474433Чтобы предотвратить вторжение в Украину, пригрозите санкциями центральному банку России

Только надежное сдерживание может предотвратить вторжение России в Украину и новую войну в Европе. Угроза разрушительных западных финансовых, торговых и личных санкций правдоподобна, но может оказаться недостаточным сдерживающим фактором. Угроза военного ответа Запада может стать сдерживающим фактором, но не заслуживает доверия.Одна мера сдерживания является надежной и достаточной. Это угроза применения санкций к Центральному банку России. Он заслуживает доверия, потому что несет низкий риск и прост в исполнении. Это сильный сдерживающий фактор, потому что это оружие массового экономического разрушения. Это может разрушить обменный курс России, банковскую систему, государственные финансы и экономику в целом.

Угроза военного ответа Запада может стать сдерживающим фактором, но не заслуживает доверия.Одна мера сдерживания является надежной и достаточной. Это угроза применения санкций к Центральному банку России. Он заслуживает доверия, потому что несет низкий риск и прост в исполнении. Это сильный сдерживающий фактор, потому что это оружие массового экономического разрушения. Это может разрушить обменный курс России, банковскую систему, государственные финансы и экономику в целом.

Россия полагается на валютные резервы Центрального банка в размере 638 миллиардов долларов США для поддержки обменного курса и стабильности национальной валюты, рубля, для страхования банковской системы и депозитов населения, предотвращения набегов на банки, для спасения внешний долг государственных и частных корпораций, а также управлять суверенным фондом благосостояния в размере 185 миллиардов долларов США на случай чрезвычайных финансовых ситуаций.Одна только угроза санкций против ЦБ подорвала бы эти экономические и политические устои страны.

Причина в уникальном сочетании конвертируемости валюты и цифровизации международных финансов в 21 веке. Если бы Россия была закрытой экономикой с неконвертируемой валютой, как ныне несуществующий Советский Союз, она была бы невосприимчива к тому, что происходит с валютными резервами. Последние хранились в золоте, иностранных облигациях и наличных деньгах в хранилищах Центрального банка, как раз для обеспечения критически важного импорта.

Перенесемся в 21 век. Российская экономика открыта, а рубль является конвертируемым, обеспеченным валютными резервами. Но эти резервы в основном представляют собой электронные бухгалтерские записи на счетах российского Центрального банка в Федеральной резервной системе, Европейском центральном банке и аналогичных западных учреждениях и расчетных палатах. Физических облигаций и сертификатов нет. Говоря языком, западные государственные облигации и другие ценные бумаги, а также суверенные депозиты в западных центральных и коммерческих банках являются дематериализованными и бездокументарными.

Например, казначейские облигации США, принадлежащие центральным банкам 200 стран, представляют собой бухгалтерские записи на компьютерах Федерального резервного банка Нью-Йорка, которыми торгуют его уполномоченные дилеры, а выручка от продажи передается в банках-корреспондентах в электронном виде через Fedwire.

С этой точки зрения, если санкции вступят в силу, валютные резервы на сумму 638 миллиардов долларов сократятся до их остаточной стоимости. Из 638 миллиардов долларов валютных резервов только 12 миллиардов долларов представляют собой наличные в долларах и евро в хранилищах Центрального банка России.Хранящееся там золото на сумму 139 миллиардов долларов сложно продать в массовом порядке, особенно если Центральный банк попадет под западные санкции. Другая часть валютных резервов, 84 миллиарда долларов в инструментах, деноминированных в юанях, малопригодна в финансовом отношении в условиях кризиса. Около 403 миллиардов долларов, почти две трети валютных резервов, представляют собой ценные бумаги и депозиты, деноминированные в долларах США, евро, британских фунтах стерлингов и других западных валютах, представляющие собой электронные бухгалтерские записи в западных центральных и коммерческих банках. Если против ЦБ России будут введены санкции, его электронные валютные резервы на Западе на сумму 403 миллиарда долларов не могут быть использованы.Россия останется с небольшой западной наличностью, непродаваемым золотом и китайскими облигациями.

Если против ЦБ России будут введены санкции, его электронные валютные резервы на Западе на сумму 403 миллиарда долларов не могут быть использованы.Россия останется с небольшой западной наличностью, непродаваемым золотом и китайскими облигациями.

Санкции Центрального банка повлекут за собой три разрушительных набега: на иностранную валюту, на банки и на цепочки поставок. Имея всего 12 миллиардов долларов для поддержки рубля, обменный курс обесценится и рухнет. Люди будут использовать любую иностранную валюту, которую они могут получить по любой цене, в качестве средства сбережения.

Вот загвоздка. Российские домохозяйства и предприятия предпочитают иностранную валюту рублям и держат 268 миллиардов долларов на депозитах в государственном Сбербанке и коммерческих банках.Они будут бегать по банкам, чтобы снять доллары и евро, количество наличных денег, которое банки не могут иметь в наличии или получить от Центрального банка, который сам лишен иностранной валюты.

Банковская система рухнет, если правительство принудительно не конвертирует валютные депозиты в рубли. Любой исход вызовет социальные волнения. Это будет усугубляться недоступностью суверенного фонда благосостояния для поддержки государственных социальных расходов. Во всех цепочках поставок поставщики будут требовать доллары от клиентов, а эффективные части экономики будут долларизироваться.Остальная часть экономики столкнется с узкими местами в поставках и остановками и прибегнет к бартеру. Экономика развалится и породит долгосрочную политическую нестабильность.

Любой исход вызовет социальные волнения. Это будет усугубляться недоступностью суверенного фонда благосостояния для поддержки государственных социальных расходов. Во всех цепочках поставок поставщики будут требовать доллары от клиентов, а эффективные части экономики будут долларизироваться.Остальная часть экономики столкнется с узкими местами в поставках и остановками и прибегнет к бартеру. Экономика развалится и породит долгосрочную политическую нестабильность.

Руководство России может не осознавать разрушительную силу санкций Центробанка. Задача дипломатии состоит в том, чтобы донести до них эту экономическую реальность XXI века. В угрозе нет никакого риска. Если русские ответят разгрузкой своих запасов и отправкой наличных денег домой, они мало что смогут сделать. В 2003–2008 годах ВВС США потребовалось более пяти лет, чтобы отправить в Ирак 40 миллиардов долларов.Если россияне отправят несколько миллиардов, это не поможет и может вызвать панику, которая заранее разрушит финансовую систему.

Даже если неясно, будут ли введены в действие санкции Центрального банка и когда, одна только их угроза является надежным сдерживающим фактором, потому что их потенциальный результат очень силен. Это поднимает ставки для России намного выше, чем для Запада, и должно предотвратить войну.

Майкл С. Бернстам — научный сотрудник Гуверовского института Стэнфордского университета.

Всплеск инфляции в России не временный, он нанесет ущерб экономике, предупреждает Центральный банк

Рост инфляции не является временной тенденцией и представляет серьезную угрозу для восстановления экономики России, предупредила глава Центробанка Эльвира Набиуллина.

«У нас очень горячая инфляция и высокие инфляционные ожидания. Сначала казалось, что это временно. Но сейчас мы так не думаем», — сказала Набиуллина на открытии Петербургского международного экономического форума (ПМЭФ) в четверг утром.

«Продолжающееся ускорение инфляции станет препятствием для экономического роста».

Инфляция в России в настоящее время составляет 5,5%, что намного выше официального целевого показателя ЦБ в 4%. Аналитики ожидают, что банк повысит процентные ставки как минимум на 25 базисных пунктов — с 5% до 5,25% — на заседании в следующую пятницу. Комментарии Набиуллиной были одним из ее последних шансов указать рынку на ее вероятное решение, прежде чем регулятор отключит связь в дни, предшествовавшие решению об установлении ставки.

Ее оценка ставит ее в противоречие с центральными банками США и Европы, которые подчеркивают, что рост глобальной инфляции в результате пандемии является «преходящим» явлением, которое не требует повышения ставок или немедленного сокращения покупки активов. программы по сдерживанию скачкообразных цен.

«Мы нормализуем нашу денежно-кредитную политику другим методом, чем в развитых экономиках. Федеральная резервная система США и ЕС считают инфляцию временной. Но мы считаем, что инфляция в России имеет определенный уровень устойчивости. Мы считаем, что это не временное увеличение, а стабильное увеличение», — сказала она.

Мы считаем, что это не временное увеличение, а стабильное увеличение», — сказала она.

Рост цен в США достиг самого высокого уровня за 13 лет в апреле, когда экономика начала открываться после пандемии коронавируса, цены на сырье выросли, а производители столкнулись с узкими местами в своих цепочках поставок.

Набиуллина подчеркнула высокий уровень обеспокоенности потребителей ростом цен как опасную тенденцию, которая может загнать Россию в порочный круг роста цен, если ее не решить.

«Инфляционные ожидания растут и находятся на самом высоком уровне за четыре года. Это изменение поведения. Потребители сдвигают свои покупки… Если мы будем действовать с опозданием, нам придется поднять ставки выше. Нормализация денежно-кредитной политики не является препятствием для экономического роста», — сказала она.

Учитывая историю экономических кризисов, девальвации и волатильности цен в России, инфляция является особенно чувствительной темой — опросы регулярно показывают, что рост цен вызывает наибольшее беспокойство общественности. В то время как официальный уровень инфляции в России составляет 5.5%, общественность считает, что цены растут почти в три раза быстрее, а наблюдаемая инфляция в мае составила почти 15%.

В то время как официальный уровень инфляции в России составляет 5.5%, общественность считает, что цены растут почти в три раза быстрее, а наблюдаемая инфляция в мае составила почти 15%.

Центральный банк заявил, что продолжит повышать ставки в течение года, достигнув примерно 5,75% к декабрю. Но рынки оценивают гораздо более крутой рост, и цены предполагают, что трейдеры ожидают, что ставки могут быть ближе к 6,5%.

Комментарии Набиуллиной получили поддержку министра финансов Антона Силуанова, который добавил, что российские государственные расходы также должны быть снижены до допандемического уровня, отвергнув идею о том, что Россия может отказаться от политики жесткой экономии.

«Если мы продолжим увеличивать уровень расходов, мы перегреем экономику», — заявил он на форуме.

«Мы уже видим некоторые элементы этого. Инфляция выше нашей цели в 4%. Это приведет к девальвации доходов, девальвации зарплат и девальвации государственной поддержки. Очевидно, что и денежно-кредитная, и налогово-бюджетная политика должны переключиться, чтобы играть нормальную роль».

Очевидно, что и денежно-кредитная, и налогово-бюджетная политика должны переключиться, чтобы играть нормальную роль».

«Нам совершенно ясно, что чем дольше это займет, тем труднее будет выйти из этой сверхмягкой политики», — добавил он.

«Экстренная мера»

Оба выступали на пленарном заседании открытия ПМЭФ — флагманской российской экономической конференции, которую иногда называют «русским Давосом» в связи с ежегодной встречей Всемирного экономического форума в Швейцарии.

Первая сессия предназначена для высших руководителей страны, принимающих экономические решения, и ранее была форумом для напряженных публичных дебатов о том, должны ли экономическим приоритетом правительства быть стабильность и сдерживание инфляции или стимулирование роста и повышение доходов.

В то время как Набиуллина и Силуанов были единодушны в вопросе о необходимости взять под контроль инфляцию, они разошлись во мнениях относительно неоднозначного использования Россией пределов цен и экспортных квот в попытке ограничить рост цен на определенные продукты питания.

«Не будем преувеличивать ситуацию», — сказал министр финансов Силуанов. «Высокие цены настораживают. Но мы никогда не говорили, что завтра в магазинах цена на хлеб должна быть 100 рублей. Мы никогда не делали ничего подобного».

С начала года российское правительство заключило ряд сделок с розничными сетями и производителями страны, чтобы ограничить цены на некоторые товары, такие как сахар и масло, что, по словам правительства, помогло установить контроль над ценами.

ЦБ не согласен. Губернатор Набиуллина удвоила свою критику в четверг, заявив, что временные ограничения цен деформируют экономику, и неясно, какое влияние они окажут на инфляцию, поскольку потребители знают, что цены подскочат, как только закончатся правительственные ограничения. Она также предостерегла от долгосрочных государственных мер, таких как субсидирование поставщиков, которые продают такие товары, как зерно, сахар и масло, в пределах утвержденного правительством диапазона цен.

«Моя точка зрения ясна. Регулирование цен в условиях рыночной экономики должно быть только экстренной мерой», — сказала она.

Регулирование цен в условиях рыночной экономики должно быть только экстренной мерой», — сказала она.

«Вся экономика не может строиться на пошлинах, демпферах и дотациях».

ЦБ России снова повышает ставки на фоне резкого роста инфляции

Центральный банк России в пятницу в очередной раз резко повысил процентную ставку на 100 базисных пунктов до 8,5%.

Банк России неуклонно повышал ставки в этом году, поскольку власти вынуждены замедлять быстрорастущую инфляцию и рост цен на продукты питания.

Инфляция резко росла в течение нескольких месяцев, цены на продукты питания стремительно росли, что стало ударом для многих россиян с низкими доходами и небольшими сбережениями.

«Инфляция развивается выше октябрьского прогноза Банка России», — говорится в заявлении ЦБ в пятницу, добавив, что в октябре и ноябре она достигла «шестилетнего максимума»

В банке сообщили, что по состоянию на 13 декабря инфляция составила 8,1% и не исключает дальнейшего повышения.

«В случае развития ситуации в соответствии с базовым прогнозом Банк России не исключает возможности дальнейшего повышения ключевой ставки на ближайших заседаниях», — говорится в сообщении.

После нескольких месяцев исторически низкой инфляции в марте 2020 года потребительские цены начали расти из-за падения курса рубля в разгар пандемии коронавируса.

В том же месяце центральный банк начал повышать исторически низкую ставку.

В прошлом месяце глава Центрального банка России Эльвира Набиуллина предупредила, что рост инфляции является «настоящим бедствием» для страны, и призвала правительство принять меры.

«Высокая инфляция действительно разрушает благосостояние и является настоящим бедствием, которое делает людей беднее», — сказала Набиуллина, которая является одним из немногих чиновников, время от времени критикующих политику правительства.

Набиуллина раскритиковала меры правительства по ограничению цен на некоторые товары по указанию Владимира Путина.

До принятия решения курс российского рубля к доллару США не менялся.

Акции и валюты стран с формирующимся рынком упали в пятницу и были готовы к еженедельным потерям после серии заседаний центральных банков в последние несколько дней, на которых была отмечена экономическая угроза, создаваемая растущей инфляцией.

Индекс акций развивающихся рынков (EM) компании Morgan Stanley Capital International (MSCI) упал на 0,6%, в то время как валюты развивающихся рынков немного снизились.

Индекс акций должен был потерять около 1.8% на этой неделе, в то время как валюты должны были потерять 0,2%. Отношение к активам, ориентированным на риск, ухудшилось, поскольку ряд центральных банков, в том числе Федеральная резервная система США, наметили ястребиные меры по сдерживанию роста цен.

О действиях российского центрального банка: «Мы не ожидаем сильной реакции рынка, потому что, если бы был использован меньший размер шага, это произошло бы только из-за лучшего прогноза инфляции, а прогноз реального переноса не сильно изменился бы», Тата Гхош, аналитик по иностранной валюте и развивающимся рынкам в Commerzbank, написала в записке перед решением о повышении ставки.

Информационный бюллетень Daily Sabah

Будьте в курсе того, что происходит в Турции, это регион и мир.

ЗАПИШИТЕ МЕНЯ

Вы можете отписаться в любое время. Регистрируясь, вы соглашаетесь с нашими Условиями использования и Политикой конфиденциальности.Этот сайт защищен reCAPTCHA, и к нему применяются Политика конфиденциальности и Условия обслуживания Google.

Крупнейшие банки России. Обзор и справочник по 10 ведущим российским банкам

Обзор банков России

Центральный банк Российской Федерации, основанный в 1860 году, действует как центральный денежно-кредитный орган России. Центральный банк России формулирует правила бухгалтерского учета для банков в России. Он также выполняет следующие функции:

Он также выполняет следующие функции:

- Защищает российский рубль и поддерживает его стабильность

- Выпускает валюту и управляет ее обращением во внутренней экономике

- Устанавливает правила для банков в России по проведению банковских операций

- Вводит правила валютного обмена

- Устанавливает и публикует официальные курсы иностранных валют по отношению к рублю

восстановление цен на нефть и постепенное снятие ограничений из-за коронавируса.

Для тех, кто думает о банковской карьере в России, этот список лучших банков России станет полезным руководством, с чего начать. Чтобы узнать больше, см. наш список финансовых учрежденийКомпанииСписки основных игроков в корпоративных финансах. У нас есть списки наиболее важных финансовых компаний, банков, учреждений, бухгалтерских фирм и корпораций в отрасли. Просмотрите эти руководства, чтобы подготовиться к карьере в сфере финансовых услуг, и начните налаживать связи сегодня, чтобы ускорить свою карьеру .

Ведущие банки России:

Сбербанк

Сбербанк является государственным банком со штаб-квартирой в Москве. Основанный в 1841 году, банк предоставляет финансовые услуги розничным и корпоративным клиентам в России.

Управляет 11 региональными банками в России, 79 региональными отделениями банков и 14 162 отделениями, в нем работает около 278 165 человек. Он также присутствует в 22 странах, обслуживая в общей сложности 145,6 млн клиентов.

Чистая прибыль: 761 руб.1 миллиард (2020)

Общие активы: 37,50 трлн рублей (3/2021)

Банк ВТБ

Банк ВТБ, основанный в 1990 году, является одним из крупнейших коммерческих банков в России и работает в странах ОЭСР и других странах. . Банк работает в пяти сегментах: корпоративно-инвестиционные банковские услуги, средние корпоративные банковские услуги, розничный бизнес, казначейство и прочий бизнес. Компания базируется в Москве, в ней работает около 77 000 человек.

В настоящее время ВТБ курирует 40 полнофункциональных филиалов в России, а также 13 дочерних банков, три представительства, два филиала ВТБ и два филиала ВТБ Капитал в других странах.

Чистая прибыль: 80,6 млрд руб. (2020 г.)

Сумма активов: 18,59 трлн руб. (3/2021)

крупнейший производитель и экспортер газа. Он работает из Москвы и обслуживает более 45 000 корпоративных клиентов и пять миллионов частных клиентов.

Чистая прибыль: 55,96 млрд руб. (2020 г.)

Активы: 7,53 трлн руб. (2020 г.)

Альфа-Банк

Альфа-Банк, основанный в 1990 году, является крупнейшим частным банком в России.Он предоставляет финансовые продукты и услуги корпоративным и розничным клиентам, включая корпоративное и розничное кредитование, депозиты, платежные и расчетные услуги, операции с иностранной валютой, услуги по обработке наличных, депозитарные услуги, инвестиционно-банковские услуги и другие вспомогательные услуги для корпоративных и розничных клиентов.

Банк управляет 825 филиалами по всей стране. Штаб-квартира компании находится в Москве, в ней работает около 1500 сотрудников.

Чистая прибыль: 176,90 млрд руб. (2020 г.)

Всего активов: 4 руб.71 трлн (2020)

ПромСвязь Банк

ПромСвязь Банк был основан в 1995 году. Банк работает в сегментах корпоративного обслуживания, малого и среднего бизнеса, розничного и частного банковского обслуживания и рынков капитала. Компания базируется в Москве и в настоящее время насчитывает около 2800 сотрудников.

Чистая прибыль: 25,9 млрд руб. (2020 г.)

Суммарные активы: 3,09 трлн руб. (3/2021 г.) деловых и розничных бизнес-клиентов в России.Операции банка включают сегменты корпоративного банкинга, банковского обслуживания малого бизнеса, инвестиционного банкинга, частного банковского обслуживания и розничного банковского обслуживания.

Банк управляет 601 офисом и 2900 банкоматами в России. Около 40 000 сотрудников работают за пределами Москвы.

Чистая прибыль: 42,42 млрд руб. (2020 г.)

Суммарные активы: 3,55 трлн руб. (3/2021 г.)Базирующийся в Москве банк предоставляет коммерческие и розничные банковские услуги агробизнесу страны и сельскому населению. Он курирует сеть из 66 региональных филиалов и 1200 дополнительных офисов и в настоящее время обслуживает около шести миллионов клиентов в стране.

Чистая прибыль: 13,02 млрд руб. (2020 г.)

Общие активы: 3,86 трлн руб. (3/2021 г.)р.А. Основанный в 1989 году, банк состоит из четырех сегментов: корпоративных и инвестиционных банковских услуг, розничных банковских услуг, лизинга и прочего. В его ведении 13 филиалов и 12 представительств в Российской Федерации и представительство в Республике Беларусь.

В настоящее время в UniCredit работает около 3 700 сотрудников, и она обслуживает около 1,94 миллиона розничных клиентов и более 28 700 корпоративных клиентов.

Чистая прибыль: 8,95 млрд руб. (2020 г.)

Активы: 1,28 трлн руб. (2020 г.)Банк предоставляет корпоративные и розничные банковские услуги, услуги денежного рынка и инвестиционные услуги в России. В компании работает около 8 700 сотрудников, она управляет пятью филиалами и 174 торговыми точками на территории Российской Федерации.

(2020 г.)Банк предоставляет корпоративные и розничные банковские услуги, услуги денежного рынка и инвестиционные услуги в России. В компании работает около 8 700 сотрудников, она управляет пятью филиалами и 174 торговыми точками на территории Российской Федерации.

Чистая прибыль: 38,08 млрд руб. (2020 г.)

Активы: 1,45 трлн руб. (2020 г.) Банк предоставляет коммерческие банковские, инвестиционно-банковские и депозитарные услуги в России.Он работает в следующих сегментах: розничные банковские услуги, корпоративные банковские услуги, а также казначейство и финансовые учреждения.

Штаб-квартира компании находится в Москве, она имеет десять филиалов и насчитывает около 18 300 сотрудников в 340 городах по всей стране.

Чистая прибыль: 15,53 млрд руб. (2020 г.)

Общие активы: 1,36 трлн руб. (2020 г.)

Карьера в инвестиционно-банковской сфере банковское дело, анализ акций, казначейство, планирование и анализ, корпоративные финансы, бухгалтерский учет и другие области финансов.

Эти должностные инструкции были составлены на основе наиболее распространенных списков навыков, требований, образования, опыта и других важных вещей, на которых следует сосредоточиться. К ним относятся сетевое общение, резюмеИнвестиционно-банковское резюмеШаблон инвестиционно-банковского резюме. Узнайте, как составить резюме инвестиционного банка (аналитика или младшего специалиста) с помощью бесплатного руководства и шаблона резюме CFI. Резюме IB уникально. Важно адаптировать свое резюме к отраслевому стандарту, чтобы избежать немедленного удаления, опыта и навыков финансового моделирования. Навыки финансового моделирования. Изучите 10 наиболее важных навыков финансового моделирования и то, что требуется для хорошего финансового моделирования в Excel.Наиболее важные навыки: бухгалтерский учет. Чтобы узнать больше, изучите нашу интерактивную карту карьеры: для карьеры в банковской сфере у вас будет значительное преимущество перед конкурентами благодаря курсам финансового моделирования CFIКурсы финансового моделированияПросмотрите все курсы финансового моделирования от Института корпоративных финансов и изучите в режиме онлайн важные финансовые концепции, необходимые для того, чтобы стать финансовым аналитик.

Эти должностные инструкции были составлены на основе наиболее распространенных списков навыков, требований, образования, опыта и других важных вещей, на которых следует сосредоточиться. К ним относятся сетевое общение, резюмеИнвестиционно-банковское резюмеШаблон инвестиционно-банковского резюме. Узнайте, как составить резюме инвестиционного банка (аналитика или младшего специалиста) с помощью бесплатного руководства и шаблона резюме CFI. Резюме IB уникально. Важно адаптировать свое резюме к отраслевому стандарту, чтобы избежать немедленного удаления, опыта и навыков финансового моделирования. Навыки финансового моделирования. Изучите 10 наиболее важных навыков финансового моделирования и то, что требуется для хорошего финансового моделирования в Excel.Наиболее важные навыки: бухгалтерский учет. Чтобы узнать больше, изучите нашу интерактивную карту карьеры: для карьеры в банковской сфере у вас будет значительное преимущество перед конкурентами благодаря курсам финансового моделирования CFIКурсы финансового моделированияПросмотрите все курсы финансового моделирования от Института корпоративных финансов и изучите в режиме онлайн важные финансовые концепции, необходимые для того, чтобы стать финансовым аналитик. .

.

Дополнительные ресурсы

Это путеводитель CFI по ведущим банкам России. Для тех, кто ищет карьеру в банковской сфере, этот список — отличное место для начала вашей сети.См. также следующие дополнительные ресурсы:

- Крупнейшие банки КитаяВедущие банки КитаяНародный банк Китая (НБК) является центральным банком страны. Он был создан в мае 1948 года для проведения денежно-кредитной политики и регулирования финансовых учреждений в Китае.

- Инвестиционно-банковские услуги Интервью ВопросыИнтервьюПримите участие в следующем интервью! Ознакомьтесь с руководствами по прохождению собеседований CFI с наиболее распространенными вопросами и лучшими ответами на любую должность в корпоративных финансах. Интервью вопросы и ответы по финансам, бухгалтерскому учету, инвестиционно-банковской деятельности, анализу капитала, коммерческому банковскому делу, плану и анализу и многому другому! Бесплатные руководства и практика, чтобы пройти собеседование

- Проведите меня через DCF Проведите меня через DCF Вопрос «Проведите меня через анализ DCF» часто встречается на собеседованиях в инвестиционных банках.