Зачем вводят онлайн кассы – выгоды для налоговой, бизнеса, покупателей

На первый взгляд, единственным плюсом от введения онлайн касс является возможность ФНС контролировать все потоки наличности в онлайн режиме. Но изучив вопрос более глубоко, можно понять, что выгоды появились и у бизнеса, который получил личный инструмент контроля над нерадивыми сотрудниками и возможность автоматизировать торговые процессы. А в качестве бонуса закон ФЗ-84 разрешил субъектам предпринимательской деятельности проводить регистрацию касс онлайн и отказаться от ведения ряда первичной документации. Не остались обиженными и покупатели, у которых появилась возможность получать чеки через интернет или в СМС.

В чем выгода для бизнеса?

Когда в 2014 году начался экспериментальный проект налоговой службы с передачей данных о чеках в «облако» ФНС через любые устройства выхода в интернет, мало кто думал, что он коснется каждого. Точки над «i» в 2016 г. расставил ФЗ-290, внесший кардинальные правки в основной закон ФЗ-54, который регулирует применение кассового оборудования.

Стало понятно, что буквально всем субъектам предпринимательской деятельности придется переходить на онлайн кассы, оборудованные ФН, для автоматической передачи сведений о движении наличных денег в налоговую.

Бизнес воспринял такие новшества неоднозначно. Даже разрешение на поэтапный переход, отсрочки для организаций, оказывающих услуги, и предпринимателей, работающих на ЕНВД, патенте, не смогли ответить на вопрос, зачем вводят онлайн кассы и какие выгоды законопроект принесет бизнесу.

Фото 2. Онлайн касса для бизнеса открывает новые грани ИТ-технологий

Но при ближайшем рассмотрении всех аспектов закона становится понятным, что для субъектов предпринимательской деятельности открываются новые грани ИТ-технологий:

- Для регистрации и перерегистрации кассовой техники отпала необходимость посещения налоговой службы. Достаточно отправить нужные данные и отчеты через интернет, что значительно сокращает время процедуры.

- Упразднены обязательные уникализированные формы КМ-1 – КМ-9, что в разы упрощает ведение отчетности.

- Документооборот предусматривает формирование фискальной документации, чеков и отчетов с автоматической передачей в адрес ФНС через онлайн кассу – отпадает необходимость длительного хранения документов, оформленных на бумажных носителях.

- Уменьшена периодичность налоговых проверок, так как контролирующая служба все сведения о наличном обороте получает в онлайн режиме.

- Появилась возможность вести контроль над осуществлением торговых операций внутри компании.

Однозначно, ряд мелких компаний просто не смогут вынести финансовой нагрузки, связанной с введением онлайн касс, и будут вынуждены уйти с рынка.

Но те, кто подошел к решению вопроса установки кассового оборудования должным образом, уже в ближайшем будущем смогут оценить плюсы от введения онлайн касс.

А если рассмотреть вопрос в перспективе, то можно предположить, что однозначно появятся новые программы для аппаратов, которые придут на помощь предпринимателям в автоматизации бизнес процессов.

Зачем онлайн кассы для налоговой?

Как показала практика, старые ККМ устарели безнадежно, а эксперимент с добровольной передачей информации в «облако» не дал ожидаемых результатов. Любой субъект предпринимательской деятельности мог фальсифицировать данные о сделках с наличными средствами, проводить операции «мимо кассы» или же просто «уходить в тень».

Единственно правильным решением для контролирующих органов был перевод фиксации выручки в онлайн режим с невозможностью корректировки сведений постфактум.

Фото 3. Для налоговой инспекции онлайн касса – способ тотального контроля

И такую возможность обеспечили новые ИТ-технологии. После введения онлайн касс любые операции, проводимые субъектом предпринимательской деятельности с наличными или карточными средствами, практически моментально попадают в базу налоговой.

Фактически у нечистых на руку предпринимателей исчезла возможность искажать информацию.

Государство же получило целый ряд преимуществ:

- На основании полученных сведений можно безошибочно определить реальный товарооборот, полученный компанией объём выручки и правильность перечисленных налогов.

- Сократить количество выездных проверок, которые потребуются только при выявлении нарушений или несоответствий, отклонений нестандартного и подозрительного характера.

- Увеличить поступление в бюджет за счет упразднения «серой бухгалтерии» и выхода бизнеса «из тени».

- Проводить анализ и контроль обычных и рыночных цен на продукты и товары первой необходимости.

Однозначно, введение онлайн касс – это переход на тотальный контроль со стороны государства. Но без таких кардинальных мер говорить о прозрачности взаимоотношений бизнеса и законодателя возможность попросту отсутствует.

Чтобы внедрить этот проект в жизнь, была проведена многолетняя трудоемкая работа. Ведь в единую систему объединены все регионы. А количество обрабатываемых чеков в масштабах страны в год будет измеряться миллиардами.

В отдельные группы выделены районы, где введение онлайн касс или передача информации через интернет в принципе не возможна.

Это интересно! В одном из регионов 428 населенных пунктов из 458 признаны недоступными.

Что дадут онлайн кассы покупателям?

Казалось бы, нововведения не коснулись покупателей. Но следует помнить, что единственным подтверждением оплаты товара или услуги остается чек (БСО).

Фото 4. Чек защитит покупателя от многих неприятностей

Получая такой фискальный документ при расчете наличными или банковской картой, покупатель:

- Увеличивает потребительскую защищенность;

- Снижает риск приобретения контрафактной продукции;

- Получает возможность вернуть товар;

- Может подтвердить приобретение при необходимости проведения гарантийного ремонта.

Для самых сознательных существует возможность применять чеки для проверки продавца по поводу передачи документа в контролирующие органы.

А для тех, кто не любит получать и хранить бумажные чеки, предусмотрена уникальная возможность получения или восстановления чека в электронном варианте.

Однозначно, запрос покупателями электронных документов не станет массовым. Но при совершении покупок в интернете или крупных, дорогостоящих товаров такая функция будет актуальна.

И возможно, уже завтра появятся программы, позволяющие покупателям контролировать и анализировать свои расходы на основании полученных электронных чеков.

Вывод: Остается еще много открытых вопросов и неотрегулированных аспектов, связанных с введением онлайн касс. Но уже сегодня можно смело сказать, что переход на новую кассовую дисциплину выгоден всем субъектам рынка.

onlainkassy.ru

Онлайн кассы 2017-2019. Отсрочки и порядок применения.

Порядок применения онлайн кассы и этапы перехода.

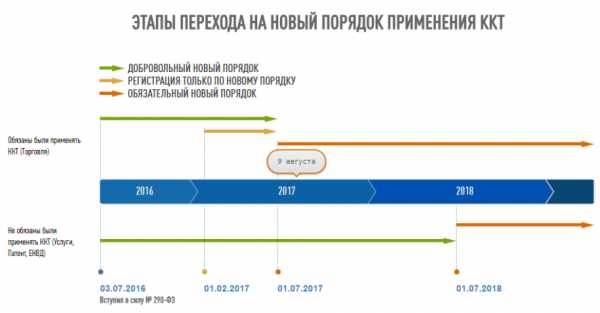

На рисунке приведенном ниже, указаны этапы перехода на новые онлайн кассы. А также отсрочки перехода на онлайн кассы для ИП и ООО, на различных системах налогообложения (ЕНВД, ПСН, УСН и ОСНО).

Онлайн кассы необходимы при расчетах с физическими лицами. Если вы работаете только с ИП и организациями по безналу ( и без предъявления электронных средств платежа), тогда касса не нужна.

Разберем представленную схему подробнее.

Добровольное применение онлайн кассы до 2017.

До 1 июля 2017 года применение новой онлайн кассы было необязательным и осуществлялось на добровольной основе. Однако с 1 февраля 2017 года зарегистрировать ККТ по старым правилам стало невозможно. Регистрацию могли пройти только новые онлайн кассы, по новым правилам.

Онлайн кассы для ИП и ООО, на УСН и ОСНО.

С 1 июля 2017 года, обязательно применение онлайн кассы для ИП и ООО (на УСН и ОСНО) ведущих розничную торговлю, при расчетах с физ.лицами. Могли не применять новую ККТ организации и ИП: общепита, оказывающие услуги населению и ведущие вендинговый бизнес.

С 1 июля 2018 года, для всех ИП и ООО (на УСН и ОСНО) применение онлайн касс обязательно. Кроме тех кто оказывает услуги населению. Однако в этом случае они обязаны выдавать бланк строгой отчетности (БСО).

Организации и ИП (на УСН и ОСНО) оказывающие услуги населению, обязательно переходят на онлайн ККТ с 1 июля 2019 года.

Если организация или ИП применяет только наложенный платеж то применять ККТ не нужно.

Для выбора подходящей Вам кассы, используйте наш каталог Онлайн кассы 54-ФЗ. Также мы рекомендуем МодульКассу, потому что она идеально подходит для розничной торговли, интернет-магазинов, курьерских служб и сферы услуг.Онлайн кассы для ИП и ООО, на ЕНВД и ПСН в 2018 году.

До 1 июля 2019 года, для ИП и ООО (на ЕНВД и ПСН) действует отсрочка на применение онлайн кассы, но не для всех.

Обязаны применять новую ККТ организации и ИП (на ЕНВД и ПСН) общепита и ведущих розничную торговлю, при расчетах с физическими лицами, за исключением:

- ИП (на ЕНВД и ПСН) ведущие розничную торговлю или оказывающие услуги общепита — единолично, без работников по найму;

- Ведущие вендинговый бизнес индивидуальные предприниматели (на ЕНВД и ПСН) без наемных сотрудников.

Если есть наемный персонал, то онлайн кассы необходимо применять с 1 июля 2018 года.

Если при расчетах с физическими лицами применяется только наложенный платеж, то применять онлайн кассы не нужно.

Обязательное применение онлайн кассы.

С 1 июля 2019 года, обязательно применение онлайн касс для всех категорий организаций и ИП, на любой системе налогообложения, ведущих расчеты с физическими лицами (в любой форме, кроме наложенного платежа).

Однако существует перечень видов деятельности освобожденных от обязательного применения онлайн касс.

Перечень видов деятельности освобожденных от обязательного применения онлайн касс.

ПоказатьСкрыть- Продажа газет и журналов (сопутствующих товаров) в газетно-журнальных киосках.

- Реализация ценных бумаг.

- Продажа водителем или кондуктором в салоне транспортного средства проездных документов (билетов) и талонов для проезда в общественном транспорте.

- Обеспечение питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы, во время учебных занятий.

- Торговля на рынках, ярмарках, в выставочных комплексах, и других территориях, отведенных для осуществления торговли. За исключением находящихся в этих местах магазинов, павильонов, киосков, палаток, автолавок, автомагазинов, автофургонов, помещений контейнерного типа и других торговых мест, открытых прилавков внутри крытых рыночных помещений при торговле непродовольственными товарами.

- Разносная торговля продовольственными и непродовольственными товарами (за исключением технически сложных товаров и продовольственных товаров, требующих определенных условий хранения и продажи) в пассажирских вагонах поездов, с ручных тележек, велосипедов, корзин, лотков (в том числе защищенных от атмосферных осадков каркасами, обтянутыми полимерной пленкой, парусиной, брезентом), торговля в киосках мороженым, безалкогольными напитками в розлив.

- Торговля из автоцистерн квасом, молоком, растительным маслом, живой рыбой, керосином, сезонная торговля вразвал овощами, в том числе картофелем, фруктами и бахчевыми культурами. А также прием от населения стеклопосуды и утильсырья, за исключением металлолома, драгоценных металлов и драгоценных камней.

- Ремонт и окраска обуви.

- Изготовление и ремонт металлической галантереи и ключей.

- Присмотр и уход за детьми, больными, престарелыми и инвалидами.

- Реализация изготовителем изделий народных художественных промыслов. Вспашка огородов и распиловка дров.

- Услуги носильщиков на железнодорожных вокзалах, автовокзалах, аэровокзалах, в аэропортах, морских, речных портах.

- Сдача индивидуальным предпринимателем в аренду (наем) жилых помещений, принадлежащих этому индивидуальному предпринимателю на праве собственности.

Онлайн кассы для местности удаленной от интернета.

Местности удаленные от сетей связи и интернета определяются нормативными актами субъектов РФ. Узнать перечень таких территорий вы можете на официальных ресурсах Вашего региона.

На этих территориях иметь новую кассу необходимо. А также печатать чеки и выдавать их физическим лицам. Фискальный накопитель работает в автономном режиме, записывает данные, но не передает их в налоговую через оператора фискальных данных. Передача данных производится при замене фискального накопителя на новый, при посещении налоговой.

Онлайн кассы для отдаленной и труднодоступной местности.

Перечень таких территорий так же определятся нормативными актами субъектов РФ. В него не могут входить: города, райцентры и поселки городского типа.

В этой местности применять ККТ необязательно (за исключением автоматических устройств расчета и реализации подакцизных товаров). Однако необходимо выдавать документ подтверждающий оплату, содержащий:

• наименование, порядковый номер,

• дата, время, место расчета,

• наименование организации/ФИО предпринимателя,

• ИНН продавца,

• система налогообложения,

• признак расчета (приход/расход, возврат прихода/расхода),

• наименование товаров, работ, услуг, количество, цена за единицу, стоимость, сумма общая,

ставка/сумма НДС,

• форма расчета (наличные/карта), сумма оплаты,

• должность и фамилия продавца.

otbiznes.ru

Онлайн-касса для ИП — все, что нужно знать предпринимателям

Соглашение о конфиденциальности

и обработке персональных данных

1.Общие положения

1.1.Настоящее соглашение о конфиденциальности и обработке персональных данных (далее – Соглашение) принято свободно и своей волей, действует в отношении всей информации, которую ООО «Инсейлс Рус» и/или его аффилированные лица, включая все лица, входящие в одну группу с ООО «Инсейлс Рус» (в том числе ООО «ЕКАМ сервис»), могут получить о Пользователе во время использования им любого из сайтов, сервисов, служб, программ для ЭВМ, продуктов или услуг ООО «Инсейлс Рус» (далее – Сервисы) и в ходе исполнения ООО «Инсейлс Рус» любых соглашений и договоров с Пользователем. Согласие Пользователя с Соглашением, выраженное им в рамках отношений с одним из перечисленных лиц, распространяется на все остальные перечисленные лица.

1.2.Использование Сервисов означает согласие Пользователя с настоящим Соглашением и указанными в нем условиями; в случае несогласия с этими условиями Пользователь должен воздержаться от использования Сервисов.

1.3.Сторонами (далее – «Стороны) настоящего Соглашения являются:

«Инсейлс» – Общество с ограниченной ответственностью «Инсейлс Рус», ОГРН 1117746506514, ИНН 7714843760, КПП 771401001, зарегистрированное по адресу: 125319, г.Москва, ул.Академика Ильюшина, д.4, корп.1, офис 11 (далее — «Инсейлс»), с одной стороны, и

«Пользователь» –

либо физическое лицо, обладающее дееспособностью и признаваемое участником гражданских правоотношений в соответствии с законодательством Российской Федерации;

либо юридическое лицо, зарегистрированное в соответствии с законодательством государства, резидентом которого является такое лицо;

либо индивидуальный предприниматель, зарегистрированный в соответствии с законодательством государства, резидентом которого является такое лицо;

которое приняло условия настоящего Соглашения.

1.4.Для целей настоящего Соглашения Стороны определили, что конфиденциальная информация – это сведения любого характера (производственные, технические, экономические, организационные и другие), в том числе о результатах интеллектуальной деятельности, а также сведения о способах осуществления профессиональной деятельности (включая, но не ограничиваясь: информацию о продукции, работах и услугах; сведения о технологиях и научно-исследовательских работах; данные о технических системах и оборудовании, включая элементы программного обеспечения; деловые прогнозы и сведения о предполагаемых покупках; требования и спецификации конкретных партнеров и потенциальных партнеров; информацию, относящуюся к интеллектуальной собственности, а также планы и технологии, относящиеся ко всему перечисленному выше), сообщаемые одной стороной другой стороне в письменной и/или электронной форме, явно обозначенные Стороной как ее конфиденциальная информация.

1.5.Целью настоящего Соглашения является защита конфиденциальной информации, которой Стороны будут обмениваться в ходе переговоров, заключения договоров и исполнения обязательств, а равно любого иного взаимодействия (включая, но не ограничиваясь, консультирование, запрос и предоставление информации, и выполнение иных поручений).

2.Обязанности Сторон

2.1.Стороны соглашаются сохранять в тайне всю конфиденциальную информацию, полученную одной Стороной от другой Стороны при взаимодействии Сторон, не раскрывать, не разглашать, не обнародовать или иным способом не предоставлять такую информацию какой-либо третьей стороне без предварительного письменного разрешения другой Стороны, за исключением случаев, указанных в действующем законодательстве, когда предоставление такой информации является обязанностью Сторон.

2.2.Каждая из Сторон предпримет все необходимые меры для защиты конфиденциальной информации как минимум с применением тех же мер, которые Сторона применяет для защиты собственной конфиденциальной информации. Доступ к конфиденциальной информации предоставляется только тем сотрудникам каждой из Сторон, которым он обоснованно необходим для выполнения служебных обязанностей по исполнению настоящего Соглашения.

2.3.Обязательство по сохранению в тайне конфиденциальной информации действительно в пределах срока действия настоящего Соглашения, лицензионного договора на программы для ЭВМ от 01.12.2016г., договора присоединения к лицензионному договору на программы для ЭВМ, агентских и иных договоров и в течение пяти лет после прекращения их действия, если Сторонами отдельно не будет оговорено иное.

2.4.Не будут считаться нарушением настоящего Соглашения следующие случаи:

(а)если предоставленная информация стала общедоступной без нарушения обязательств одной из Сторон;

(б)если предоставленная информация стала известна Стороне в результате ее собственных исследований, систематических наблюдений или иной деятельности, осуществленной без использования конфиденциальной информации, полученной от другой Стороны;

(в)если предоставленная информация правомерно получена от третьей стороны без обязательства о сохранении ее в тайне до ее предоставления одной из Сторон;

(г)если информация предоставлена по письменному запросу органа государственной власти, иного государственного органа, или органа местного самоуправления в целях выполнения их функций и ее раскрытие этим органам обязательно для Стороны. При этом Сторона должна незамедлительно известить другую Сторону о поступившем запросе;

(д)если информация предоставлена третьему лицу с согласия той Стороны, информация о которой передается.

2.5.Инсейлс не проверяет достоверность информации, предоставляемой Пользователем, и не имеет возможности оценивать его дееспособность.

2.6.Информация, которую Пользователь предоставляет Инсейлс при регистрации в Сервисах, не является персональными данными, как они определены в Федеральном законе РФ №152-ФЗ от 27.07.2006г. «О персональных данных».

2.7.Инсейлс имеет право вносить изменения в настоящее Соглашение. При внесении изменений в актуальной редакции указывается дата последнего обновления. Новая редакция Соглашения вступает в силу с момента ее размещения, если иное не предусмотрено новой редакцией Соглашения.

2.8.Принимая данное Соглашение Пользователь осознает и соглашается с тем, что Инсейлс может отправлять Пользователю персонализированные сообщения и информацию (включая, но не ограничиваясь) для повышения качества Сервисов, для разработки новых продуктов, для создания и отправки Пользователю персональных предложений, для информирования Пользователя об изменениях в Тарифных планах и обновлениях, для направления Пользователю маркетинговых материалов по тематике Сервисов, для защиты Сервисов и Пользователей и в других целях.

Пользователь имеет право отказаться от получения вышеуказанной информации, сообщив об этом письменно на адрес электронной почты Инсейлс — [email protected].

2.9.Принимая данное Соглашение, Пользователь осознает и соглашается с тем, что Сервисами Инсейлс для обеспечения работоспособности Сервисов в целом или их отдельных функций в частности могут использоваться файлы cookie, счетчики, иные технологии и Пользователь не имеет претензий к Инсейлс в связи с этим.

2.10.Пользователь осознает, что оборудование и программное обеспечение, используемые им для посещения сайтов в сети интернет могут обладать функцией запрещения операций с файлами cookie (для любых сайтов или для определенных сайтов), а также удаления ранее полученных файлов cookie.

Инсейлс вправе установить, что предоставление определенного Сервиса возможно лишь при условии, что прием и получение файлов cookie разрешены Пользователем.

2.11.Пользователь самостоятельно несет ответственность за безопасность выбранных им средств для доступа к учетной записи, а также самостоятельно обеспечивает их конфиденциальность. Пользователь самостоятельно несет ответственность за все действия (а также их последствия) в рамках или с использованием Сервисов под учетной записью Пользователя, включая случаи добровольной передачи Пользователем данных для доступа к учетной записи Пользователя третьим лицам на любых условиях (в том числе по договорам или соглашениям). При этом все действия в рамках или с использованием Сервисов под учетной записью Пользователя считаются произведенными самим Пользователем, за исключением случаев, когда Пользователь уведомил Инсейлс о несанкционированном доступе к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи.

2.12.Пользователь обязан немедленно уведомить Инсейлс о любом случае несанкционированного (не разрешенного Пользователем) доступа к Сервисам с использованием учетной записи Пользователя и/или о любом нарушении (подозрениях о нарушении) конфиденциальности своих средств доступа к учетной записи. В целях безопасности, Пользователь обязан самостоятельно осуществлять безопасное завершение работы под своей учетной записью по окончании каждой сессии работы с Сервисами. Инсейлс не отвечает за возможную потерю или порчу данных, а также другие последствия любого характера, которые могут произойти из-за нарушения Пользователем положений этой части Соглашения.

3.Ответственность Сторон

3.1.Сторона, нарушившая предусмотренные Соглашением обязательства в отношении охраны конфиденциальной информации, переданной по Соглашению, обязана возместить по требованию пострадавшей Стороны реальный ущерб, причиненный таким нарушением условий Соглашения в соответствии с действующим законодательством Российской Федерации.

3.2.Возмещение ущерба не прекращают обязанности нарушившей Стороны по надлежащему исполнению обязательств по Соглашению.

4.Иные положения

4.1.Все уведомления, запросы, требования и иная корреспонденция в рамках настоящего Соглашения, в том числе включающие конфиденциальную информацию, должны оформляться в письменной форме и вручаться лично или через курьера, или направляться по электронной почте адресам, указанным в лицензионном договоре на программы для ЭВМ от 01.12.2016г., договоре присоединения к лицензионному договору на программы для ЭВМ и в настоящем Соглашении или другим адресам, которые могут быть в дальнейшем письменно указаны Стороной.

4.2.Если одно или несколько положений (условий) настоящего Соглашения являются либо становятся недействительными, то это не может служить причиной для прекращения действия других положений (условий).

4.3.К настоящему Соглашению и отношениям между Пользователем и Инсейлс, возникающим в связи с применением Соглашения, подлежит применению право Российской Федерации.

4.3.Все предложения или вопросы по поводу настоящего Соглашения Пользователь вправе направлять в Службу поддержки пользователей Инсейлс www.ekam.ru либо по почтовому адресу: 107078, г. Москва, ул. Новорязанская, 18, стр.11-12 БЦ «Stendhal» ООО «Инсейлс Рус».

Дата публикации: 01.12.2016г.

Полное наименование на русском языке:

Общество с ограниченной ответственностью «Инсейлс Рус»

Сокращенное наименование на русском языке:

ООО «Инсейлс Рус»

Наименование на английском языке:

InSales Rus Limited Liability Company (InSales Rus LLC)

Юридический адрес:

125319, г. Москва, ул. Академика Ильюшина, д. 4, корп.1, офис 11

Почтовый адрес:

107078, г. Москва, ул. Новорязанская, 18, стр.11-12, БЦ «Stendhal»

ИНН: 7714843760 КПП: 771401001

Банковские реквизиты:

Р/с 40702810600001004854

В ИНГ БАНК (ЕВРАЗИЯ) АО, г.Москва,

к/с 30101810500000000222, БИК 044525222

Электронная почта: [email protected]

Контактный телефон: +7(495)133-20-43

www.ekam.ru

Касса онлайн для индивидуальных предпринимателей

Приближается день, когда контрольно-кассовые аппараты, не соответствующие новым требованиям закона о ККМ № 54-ФЗ, применять будет невозможно. Начиная с 01.07.2017 г. ИП и организации обязаны перейти на онлайн-кассы (п. 3 ст. 7 закона № 290-ФЗ), но всех ли предпринимателей касается это требование – об этом в нашей статье.

Новые правила для ИП: онлайн-кассы

Чем отличается онлайн-ККТ от обычной кассовой техники? Новые, современные онлайн-кассы позволяют мгновенно передавать информацию об операциях по кассе в ИФНС. Для этого ККМ подключается к сети интернет, связывается с фискальным оператором, также она имеет встроенный фискальный накопитель с защитой данных (вместо ленты ЭКЛЗ), а копии чеков может передавать покупателю по электронной почте. Регистрация онлайн-кассы для ИП и организаций возможна электронно, без посещения ИФНС.

Кроме того, с введением онлайн-касс меняется содержание чеков: стало больше обязательных реквизитов, в т.ч. номер фискального накопителя, ставка НДС, применяемая система налогообложения, адрес сайта для интернет-магазинов, добавлен QR-код и т.п.

В 2016 г. введение онлайн-касс для ИП и компаний было исключительно добровольным. Старые модели ККМ регистрировались налоговиками только до 01.02.2017 г., а работать на них разрешено до 01.07.2017 г.

Можно купить новую модель ККМ, или модернизировать действующую, если она внесена в спецреестр ФНС. Какую онлайн-кассу выбрать для ИП, зависит от характера и объема его деятельности, а также финансовых возможностей.

Применение онлайн-кассы для ИП в 2017 г.

Чтобы выяснить, нужна ли онлайн-касса для ИП, разберемся со сроками перехода на новую контрольно-кассовую технику.

С 1 июля 2017 г. на онлайн-кассы должны перейти все ИП, кроме тех, кто применяет патент, ЕНВД, либо выдает БСО, оказывая услуги населению — для этих категорий переход продлен до 1 июля 2018 г.

Онлайн-касса для ИП, торгующих алкоголем, в т.ч. пивом, стала обязательна уже с 31 марта 2017 г. Исключения здесь не действуют – онлайн-технику обязаны использовать и предприниматели на патенте, и «вмененщики». Те ИП, кто раньше не регистрировал и не работал с ККТ, с 31.03.2017 г. должны были установить кассы нового типа, поскольку старые образцы после 01.02.2017 г. регистрации уже не подлежат (п. 10 ст. 16 закона от 22.11.1995 № 171-ФЗ).

Онлайн-кассы с 2018 года для ИП

Последний этап перехода на онлайн-кассы намечен на 1 июля 2018 г., и он обязателен уже для всех категорий налогоплательщиков, применяющих расчеты наличными деньгами и банковскими картами. Обязательной станет касса-онлайн для индивидуальных предпринимателей, даже если они:

- работают на «вмененке»,

- применяют патент,

- при расчетах с населением за выполненные работы и услуги оформляют БСО,

- занимаются реализацией через торговые автоматы,

- продают марки и лотерейные билеты.

По-прежнему будет не нужна касса-онлайн для ИП и в 2018 г., если их деятельность входит в перечень ст. 2 закона № 54-ФЗ. Это некоторые виды торговли: на рынках, ярмарках, выставках, вразнос, на овощных и бахчевых развалах, мороженым в киосках, разливными напитками, из автоцистерн (квасом, молоком, живой рыбой, растительным маслом, керосином), торговля печатной периодикой, ценными бумагами, проездными билетами в салоне транспорта.

Ввод онлайн-касс для ИП не нужен, если он обеспечивает питанием школьников, ведет присмотр и ухаживает за больными, инвалидами и престарелыми, занимается ремонтом обуви, металлогалантереи, изготовлением ключей.

Также, при реализации изделий народных промыслов, вспашке огородов, распиловке дров, оказании услуг носильщика, приеме от населения утильсырья и стеклотары, сдаче собственных жилых помещений в аренду, ИП с онлайн-кассой иметь дела не придется.

Тем ИП, кто работает в труднодоступных местностях, где доступ к интернету невозможен, тоже не придется применять онлайн-кассы. К таким местностям отнесены населенные пункты с числом жителей менее 10 000 человек, входящие в перечень отдаленных территорий, разработанный местными властями (приказ Минсвязи РФ от 05.12.2016 № 616, п. 7 ст. 2 закона № 54-ФЗ).

Применение онлайн-касс для ИП последние новости

Несмотря на плюсы, которые принесет переход на современную ККТ (отслеживание своих оборотов в реальном времени, уменьшение документооборота и количества проверок со стороны налоговиков и т.д.), многие организации выступают, как и ИП, против онлайн-касс. По мнению коммерсантов, такая модернизация обойдется малому бизнесу в довольно крупную сумму, а кого-то приведет к банкротству.

Депутаты Архангельска предлагают до 2021 года отложить внедрение онлайн-техники для тех, кто применяет режим ЕНВД, считая его одним из самых популярных в стране. Законодатели Челябинска и вовсе предложили освободить ИП на патенте и «вмененщиков» от необходимости применять ККМ, а срок перехода для остального бизнеса перенести с 01.07.2017 г. на 01.03.2018 г.

Придется ли применять в итоге онлайн-кассы для ИП на «вмененке» и патенте, будут ли перенесены остальные сроки, сейчас сказать сложно — эти законопроекты еще находятся в Госдуме на рассмотрении.

spmag.ru

Сроки введения онлайн-касс — порядок перехода 54-ФЗ

Согласно 54-ФЗ, сроки ввода онлайн-касс зависят от двух параметров — режима налогообложения и Вашего типа бизнеса. В статье мы рассмотрим порядок перехода на новую технику, с какого числа применять онлайн-кассы обязательно и как быть, если Вы не успели купить ККТ к положенному сроку.

Когда надо перейти на онлайн-кассы?

Таблица с сайта налоговой

ОСНО и УСН — с 1.07.2017

К этому сроку купить новую контрольно-кассовую технику должны все ИП и организации, которые раньше уже использовали кассы с ЭКЛЗ. Подождать до 2018 могут те, у кого до этого кассы не было – вендинг и сфера услуг.

На рынке не хватает ККТ и фискальных накопителей, поэтому к 1.07.2017 не все успели купить онлайн-кассы. В своём письме Минфин заявил, что Вас не оштрафуют, если Вы соблюдаете два следующих условия.

- Вы сделали всё возможное, чтобы вовремя перейти на новую ККТ — заказали онлайн-кассу, фискальный накопитель и подписали договор с ОФД. Вас не оштрафуют, если у Вас есть заявление на поставку техники, но её нет на складе.

Выдержка из письма ФНС о штрафах

- Пока у Вас нет новой ККТ, Вы должны выдавать покупателям документы, подтверждающие оплату. Можете печатать их на старой кассе, которую Вы сняли с учёта.

ЕНВД и ИП на патенте — 1.07.2018

Эти режимы ставят онлайн-кассы в 2018, а до этого выдают по требованию клиента документ об оплате. Купить кассу можно и заранее, например, для внутренней отчётности.

Сроки установки онлайн-касс для ЕНВД и патента вряд ли перенесут. Некоторые депутаты предлагали отсрочить до 2021 года переход для спецрежимов, но законопроект не рассматривали даже в первом чтении. И Минфин заявил, что против переноса сроков.

Важное обновление! Окончательно приняли отсрочку по онлайн-кассам для ИП на ЕНВД и патенте до 2019 года

Это не касается продавцов алкоголя и подакцизных товаров. Для них срок перехода на онлайн-кассы — июль 2017.

Читайте также: Кому можно не использовать онлайн-кассу

Порядок перехода на онлайн-кассы.

Сроки введения онлайн-касс для разных видов деятельности

Режим налогообложения — основной критерий для определения времени перехода на новые ККТ. Но, согласно 54-ФЗ, сроки установки онлайн-касс зависят и от Вашего типа бизнеса.

Розничная и оптовая торговля — 1.07.2017.

Розничная продажа алкоголя — 1.07.2017. Если раньше Вы продавали спиртное без кассы и не успели зарегистрировать технику с ЭКЛЗ, для Вас срок перехода на онлайн-кассы — с 31 марта 2017. Это касается общепита, продавцов пива и любых режимов налогообложения.

Интернет-магазины — зависит от способа приёма денег:

- через эквайринг — 1.07.2017;

- наличными — 1.07.2017;

- электронными деньгами или переводом с мобильного телефона — 1.08.2018;

- через курьерскую службу или платёжного агрегатора — работают без ККТ, а чек выдаёт тот, кто принимает деньги у покупателей.

Читайте также: Онлайн-кассы для интернет-магазинов

Торговые автоматы (вендинг) – 1.07.2018.

Продажа лотерейных билетов – 1.07.2018.

Услуги населению — 1.07.2018, а до перехода выдавать бланки строгой отчётности по старому порядку.

Посоветуем кассу и настроим за 1 день

Скидка 30% на комплекс услуг

Оставьте заявку и получите консультацию

в течение 5 минут.

Популярные вопросы о сроках введения онлайн-касс

Какие сроки перехода на онлайн-кассы при совмещении режимов?

Если Вы одновременно используете ЕНВД и ОСНО или УСН, устанавливайте онлайн-ККТ с 1.07.2017. ЕНВД разрешено перейти на новую технику с 2018, но это не относится к другим режимам. Поэтому всегда пробивайте чеки на онлайн-кассе или ведите раздельный учёт.

Когда надо перейти на онлайн-кассы тем, кто живёт в местности без интернета?

Используйте ККТ без интернета в автономном режиме и не передавайте чеки ОФД. Порядок перехода на онлайн-кассы и сроки для Вас такие же, как и для бизнеса в больших городах. Если Вы живёте в удалённой местности — ККТ не нужна. Подробнее об этом читайте в статье об онлайн-кассах в сельской местности.

Резюме

- ОСНО, УСН, интернет-магазины, продавцы алкоголя и подакцизных товаров — 1.07.2017.

- ЕНВД, ИП на патенте, услуги населению, вендинг, лотерейные билеты и интернет-торговля с оплатой электронными деньгами — 1.07.2018.

- Раньше использовали кассу с ЭКЛЗ — переходите 1.07.2017.

- Сделали всё возможное, чтобы вовремя купить кассу, но техники нет на складе — Вас не оштрафуют.

Наш каталог продукции

У нас Вы найдете широкий ассортимент товаров в сегментахкассового, торгового, весового, банковского и офисного оборудования. Посмотреть весь каталог

Подпишитесь на обновления в один клик.

У нас много полезной информации.

online-kassa.ru

новое в законодательстве — СКБ Контур

Изменения в Федеральный закон от 22.05.2003 № 54-ФЗ внес Федеральный закон от 03.07.2016 № 290-ФЗ. Отсрочки на применение касс до 2019 года для некоторых категорий бизнеса утвердил Федеральный закон от 27.11.2017 № 337-ФЗ, который внес изменения в ст. 7 Закона 290-ФЗ.

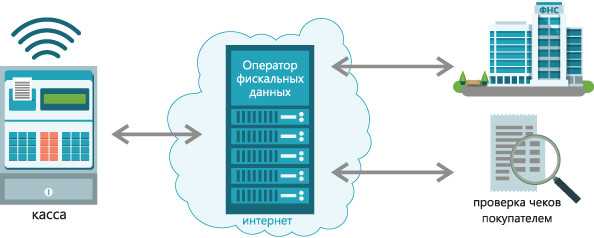

Среди существенных нововведений — обязанность владельцев ККТ передавать данные о каждом чеке в ФНС по интернету. Посредниками между кассой и ФНС выступают операторы фискальных данных (ОФД). Они принимают сведения о каждом пробитом чеке и передают их в ФНС в автоматическом режиме, так что это никак не отражается на работе кассира. Другое важное изменение — кассы должны начать применять и те, кто раньше был освобожден от этой обязанности.

Схема онлайн-передачи данных

В дополнение к привычному бумажному чеку покупатель может получить электронный — на мобильный телефон или на e-mail, если сообщит о своем желании кассиру до момента расчета. На каждом чеке есть QR-код, считав который с помощью специального приложения для проверки чеков, можно проверить его корректность, а также отправить его себе на почту. Если чек не найдется или не будет соответствовать печатному, об этом можно будет сообщить в ФНС. Такие жалобы могут стать основанием для налоговой проверки торговой точки.

Закон 290-ФЗ в редакции от 27.11.2017 предусматривает поэтапный переход к новой схеме работы с ККТ в течение 2016–2019 годов.

Сроки перехода на онлайн-кассы

|

С июля 2017 |

С июля 2018 |

С июля 2019 |

|---|---|---|

|

Обязаны передавать фискальные данные в ФНС юрлица и ИП на ОСН и УСН, кроме тех, кто оказывает услуги населению и выдает БСО. А также интернет-магазины при расчетах наличными или платежными картами |

Обязаны применять онлайн-кассы: |

Обязаны применять онлайн-кассы самозанятые плательщики ЕНВД и ПСН из розницы и общепита, а также юрлица и ИП, оказывающие услуги населению, в том числе выдающие БСО |

Выполняйте 54-ФЗ с помощью Контур.ОФД. Познакомьтесь с сервисом в демоверсии (не требует регистрации и откроется в браузере).

Отправить заявку ДемоверсияДополнительная нагрузка или выгода?

С введением онлайн-касс у бизнеса появляются новые обязанности, дополнительные расходы на приобретение касс и подключение к интернету, а также на оплату услуг ОФД. Однако, как показала практика, в целом у новых правил торговли немало плюсов:

- Сокращаются непроизводственные расходы бизнеса. Не обязательно заключать договор с ЦТО на обслуживание кассы. Фискальный накопитель, который пришел на смену ЭЛКЗ, владельцы могут менять самостоятельно. Причем малый бизнес может это делать раз в три года, а не ежегодно.

- Регистрировать и вводить ККТ в эксплуатацию можно через интернет без выезда в ФНС.

- ИП на ЕНВД и ПСН получили возможность сократить единый налог на сумму расходов по приобретению кассы — до 18 тыс. ₽ на одну ККТ. Подробнее о налоговом вычете читайте в этой статье.

- Сократилось число налоговых проверок. ФНС может удаленно в режиме реального времени контролировать все расчеты компании.

Пользователи сервиса Контур.ОФД помимо стандартной услуги передачи фискальных данных в ФНС и онлайн-регистрации кассы получают дополнительные инструменты для аналитики, в том числе возможность контролировать поступления и удаленно следить за работой торговой точки.

Когда лучше перейти на онлайн-кассы?

Мы рекомендуем не откладывать покупку и подключение кассы на последний момент. Это позволит оценить, что нужно доработать в инфраструктуре, и основательно подготовиться к новым требованиям еще до наступления ответственности за непередачу данных в ФНС.

Есть и еще один важный аспект, почему нужно вовремя выполнять требования по переходу на онлайн-кассу. Для ИП на ЕНВД и ПСН возможность получить вычет на приобретение ККТ доступна лишь при условии регистрации ККТ в ФНС в сроки, указанные в Законе от 27.11.2017 № 349-ФЗ, а именно: до 1 июля 2018 года — для розничной торговли и услуг общественного питания с наемными сотрудниками; до 1 июля 2019 года — для самозанятых предпринимателей в сфере розницы и общепита, а также ИП, оказывающих услуги. Если кассу не зарегистрировать в срок, то право на вычет пропадает.

Как подготовиться к новым требованиям?

Предлагаем вам пошаговый алгоритм перехода на онлайн-кассы.

1. Приобретите кассовое оборудование.

Чтобы выбрать подходящую кассу, учитывайте, сколько позиций в вашем ассортименте и есть ли в нем алкоголь, какова проходимость вашей торговой точки, есть ли у вас постоянное место торговли или вы доставляете товары с курьером.

2. Выберите программное обеспечение.

Касса должна печатать новые обязательные реквизиты в чеке, среди них — наименование товаров, работ, услуг. В качестве источника номенклатуры можно использовать список товаров и цен в Excel. Но намного удобнее заполнять каталог, проводить приемку, списание и инвентаризацию через товароучетную систему. Напомним, что отсрочка на печать номенклатуры в чеке до февраля 2021 года есть только у ИП на спецрежимах, которые не торгуют алкоголем. Подробнее об отражении номенклатуры в чеке читайте в этой статье.

3. Подключите кассу к интернету.

Подключиться можно через Wi-Fi, 3G, проводной или мобильный интернет. При нестабильной связи фискальный накопитель будет сохранять данные с чеков до 30 дней. Если за это время связь не восстановить, фискальный накопитель не сможет формировать новые чеки, и продажи с этой кассы остановятся. Что делать, если фискальный накопитель заблокировался, читайте в новости.

4. Выберите ОФД и заключите с ним договор на обслуживание.

Задача оператора фискальных данных — принимать сведения о кассовых операциях, заносить их в свою базу данных, а затем передавать в налоговую.

5. Зарегистрируйте кассу онлайн.

Подайте заявление на регистрацию в личном кабинете на сайте ФНС, подписав его квалифицированной электронной подписью. После проверки ФНС сведений о кассе проведите фискализацию. В ответ налоговая вышлет карточку регистрации ККТ. Читайте подробную инструкцию по онлайн-регистрации ККТ.

Как выбрать оператора фискальных данных

ОФД должен соответствовать ряду требований.

Гарантировать безотказную работу. Статус ОФД должен быть подтвержден положительным заключением экспертной организации. Стабильность приема и передачи данных в ФНС обеспечивается соответствием технического решения оператора требованиям законодательства РФ к ОФД.

Обеспечить конфиденциальность передаваемых данных. Каждый чек, направленный кассой, должен быть зашифрован и защищен с помощью фискального признака, сгенерированного фискальным накопителем. Например, все сведения, полученные Контур.ОФД, сохраняются на серверах в надежных центрах обработки данных, также организовано их резервное копирование.

Обладать всеми необходимыми лицензиями. ФНС, ФСТЭК, ФСБ и Роскомнадзор предъявляют серьезные требования к передаче фискальных данных. ОФД необходимо иметь соответствующие лицензии на осуществление деятельности по оказанию телематических услуг связи и деятельности по технической защите конфиденциальной информации.

Преимуществами ОФД будут большой опыт взаимодействия с ФНС по решению задач налогоплательщиков, дополнительные сервисы, круглосуточная экспертная и техническая поддержка.

Штрафы и санкции

За невыполнение требований нового закона предусмотрены серьезные штрафы. Если выяснится, что организация проводит расчеты без применения ККТ, ей грозит штраф:

- от ¼ до ½ размера суммы расчета, но не менее 10 тыс. ₽ — для ИП;

- от ¾ до 1 размера суммы расчета, но не менее 30 тыс. ₽ — для юрлиц.

За повторное неприменение кассы при совокупной сумме покупок от 1 млн ₽ налоговая имеет право приостановить работу организации на 90 суток.

Также у ФНС есть право делать запросы в банки, чтобы получить выписку о наличии в них счетов интересующей организации, о движении средств и остатках на этих счетах, об электронных переводах и т.д. В совокупности с данными с касс и отчетности эта информация позволит составить полное представление о том, как деньги вращаются в организации и сколько налогов должно прийти.

Выполняйте все требования 54-ФЗ с Контур.ОФД. Получите скидку 10 % при обращении до 1 августа 2018 года.

Узнать больше ДемоверсияУ вас остались вопросы по применению новых правил? Пишите нам на [email protected] — и мы обязательно ответим.

Следите за новыми публикациями по теме на страницах нашего журнала. Уже сейчас вы можете прочитать статьи:

Онлайн-кассы в 2018 году: кто имеет право на отсрочку и налоговый вычет

Какие бывают фискальные накопители и что делать при кассовом сбое

По каким параметрам нужно выбирать ОФД?

kontur.ru