к чему приводит, какие цели преследуются

Согласно законам экономики, снижение ставки рефинансирования приводит к ряду последствий, если изменение носит резкий характер. Но при постепенном ее понижении тенденция рынка может остаться той же. От ставки зависит размер штрафов в ФНС и ряд других государственных структур при нарушении действующего законодательства.

Последствия

При понижении ставки обычно происходит следующее:

- уменьшение стоимости кредитов для физических и юридических лиц;

- понижение уровня доходности банковских депозитов;

- повышение стоимости недвижимости в результате повышения реальной стоимости денежной массы;

- стимулирование производства товаров для их использования внутри страны.

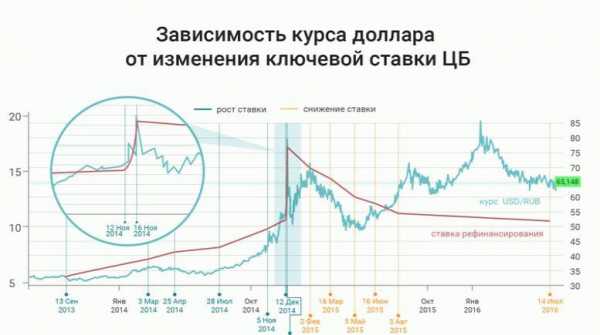

При снижении ключевого показателя национальная валюта укрепляется. Это происходит не всегда. Если процесс идет постепенно, не более 0,5%, то тенденция на финансовом рынке сохраняется. Для реального изменения положения необходимо более значимое понижение.

Такие действия могут спровоцировать резкий рост инфляции и увеличение цен в связи с увеличенной покупательской способностью населения. Поэтому резкая смена уровня рефинансирования по ЦБ может негативно отразиться на всей экономике страны.

Какая цель преследуется при снижении ставки рефинансирования

Центробанк изменяет ставку для отражения реального положения экономики в стране. Она отражает уровень инфляции в государстве, а также позволяет аналитикам сделать вывод о целесообразности инвестирования в государственный долг.

Когда ставка понижается, то преследуются следующие цели:

- удешевление кредитов;

- снижение уровня инфляции.

Из-за этой меры в стране сокращается уровень безработицы, а компании больше заинтересованы в работе на внутреннем рынке.

Сильный рубль считается проблемой на мировом рынке. Чем дешевле национальная валюта по отношению к доллару, тем более привлекательными являются товары. Поэтому ЦБ РФ, понижая ставку рефинансирования, часто прибегает к другим мерам для снижения реальной стоимости рубля.

Чаще всего происходит девальвация, в результате которой отечественным предприятиям выгоднее продавать товары за границей, увеличивая приток иностранной валюты в страну.

К чему приведет снижение ставки рефинансирования ЦБ? – Деньги – Коммерсантъ

Олег Скворцов, заместитель председателя правления «Абсолют банка»:

— Снижение ставки рефинансирования должно оказать положительное влияние на ситуацию в российской экономике. В частности, данная мера будет способствовать уменьшению процентных ставок по кредитам, возвращая к жизни рынок кредитования. Можно рассчитывать на оживление деловой активности, на повышение спроса на банковские займы, выдаваемые под приемлемые проценты. Для банков это, безусловно, позитивный момент. Для частного инвестора снижение ставки рефинансирования может означать увеличение притока дешевых денег. Но в текущей ситуации эта дешевизна будет относительной, поскольку вряд ли стоимость заемных средств снизится до докризисных уровней.

Алексей Голубович, председатель совета директоров УК «Арбат Капитал Менеджмент»:

— Банки не кредитуют реальный сектор дешево не потому, что высока ставка ЦБ, а потому, что у них дорогие пассивы — депозиты, межбанковские займы. Это связано с крайне низкой надежностью большинства банков в глазах их вкладчиков и кредиторов. Кроме того, слишком высок риск невозврата кредитов. Мы видим сегодня крах рынка рублевых облигаций: «Эйрюнион», ГАЗ, «Русал», девелоперские компании — никто не платит и не собирается. Поэтому, снизив ставку ЦБ на 2-3%, нельзя заставить банки снизить реальную ставку по кредитам. Правительство будет определять цену денег для «своих» предприятий, а все прочие будут брать дорогие кредиты у банков, готовых принять высокий рыночный риск.

Снижение ставки будет преподноситься как еще одна мера по борьбе с кризисом и способ снижения издержек у крупных предприятий, кредитуемых госбанками,— их акции на время подскочат. Но реальный рост или падение акций будет зависеть от общего состояния экономики и притока денег крупных хедж-фондов. Поэтому частному инвестору лучше ориентироваться на мировые индикаторы фондового рынка, кредитные рейтинги крупнейших российских компаний, их балансы и относительную оценку в сравнении с бразильскими или китайскими аналогами.

Станислав Кочетков,

— Нет уверенности в том, что в случае понижения ставки рефинансирования наши замечательные банкиры наперебой бросятся понижать ставки кредитов для предприятий. Да и инфляция в нашей стране не такая уж низкая, чтобы можно было однозначно сказать, что снижение ставки — это благо. А что маржа у банкиров возрастет — это факт. Лично у меня есть большие сомнения, станут ли деньги доступнее для бизнеса. Стоимость денежных ресурсов будет определяться правительством и общей ситуацией в экономике. По крайней мере какое-то время, пока ситуация не стабилизируется.

Рост котировок акций из-за снижения ставки сомнителен. А вот облигационные выпуски это может очень сильно поддержать. Инвестору надо будет смотреть, какие компании получат реальное кредитование.

Антон Ляшедько, руководитель блока инвестиционных услуг ИГ ВИКА:

— В конце февраля — начале марта правительство заявляло, что источником денежных ресурсов постепенно будет становиться бюджет, а Центральный банк будет сокращать предоставление средств через беззалоговые кредиты. Для банков стоимость денег от ЦБ сегодня является слишком дорогой на фоне однодневных ставок на межбанковском рынке на уровне 8-9% годовых. С середины марта средний объем беззалоговых кредитов снизился в два раза по отношения к значению февраля, а объем операций репо с ЦБ упал в несколько раз. К

www.kommersant.ru

Что означает снижение ставки рефинансирования

Как известно, ставка рефинансирования может демонстрировать как снижение, так и повышение своего значения. И то и другое движение оказывает влияние на предпринимательскую деятельность в стране. Сегодня рассмотрим, как скажется на экономических процессах снижение ставки рефинансирования.

Немного теории

Как известно, Центральный банк Российской Федерации дает деньги в долг коммерческим банкам, а также другим организациям, которые занимаются финансовой деятельностью (например кредитным союзам). Те финансовые учреждения, которые получили кредиты от Центробанка, выдают их дальше — как юридическим лицам (производственным компаниям и фирмам, оказывающим услуги), так и физическим лицам (простым гражданам, которые на полученные деньги покупают квартиры, машины, дорогую бытовую технику, компьютерные гаджеты и просто тратят деньги на свое усмотрение). Стоимость денег, которые коммерческие банки одалживают у Центробанка, и называется ставкой рефинансирования.

Оптимистический взгляд: снижение ставки рефинансирования цб окажет положительное влияние на экономику

Многие эксперты, анализирующие макроэкономические процессы, происходящие в нашей стране, сходятся на том, что снижение ставки рефинансирования приводит к положительным сдвигам. Поскольку к ставке рефинансирования привязаны процентные ставки по кредитам, выдаваемым на развитие производства и увеличение потребления, то последние тоже будут снижаться. Это, в свою очередь, должно привести к двум внешне вовсе не связанным друг с другом процессам. С одной стороны, получение кредитов на обновление производственных фондов должно увеличить объемы производства, а значит, предоставить на рынок еще большее количество товаров и услуг.

С другой стороны, развитие потребительского кредитования должно создать адекватный спрос на те дополнительные блага, которые появились в рыночном пространстве. Так что оживление деловой активности и создание платежеспособного спроса в общем и целом должны способствовать оживлению экономики и ее подъему.

Таким образом, от того, что оказывается снижена ставка рефинансирования, в выигрыше остаются все:

- банки расширяют поле кредиторов, а значит, зарабатывают еще больше на предоставлении своих услуг;

- частные инвесторы рассчитывают на увеличенный поток кредитных денег по адекватной стоимости, что дает им возможность увеличить свои обороты;

- потребители получают возможность оформить потребительские кредиты, а значит, получить сегодня необходимые для жизнедеятельности бытовую технику, автомобили и даже жилье.

Пессимистический взгляд: снижение центральным банком ставки рефинансирования никоим образом не отразится на экономике страны

Однако мнение, озвученное выше, разделяют не все эксперты в области макроэкономики. Многие из них считают, что ключевые игроки, которые должны сыграть свою роль в развитии экономики, а именно банки, не смогут кредитовать реальный сектор (именно так называются производственные предприятия и компании, оказывающие услуги). У банков сегодня, утверждают они, дорогие пассивы, в основном депозиты и межбанковские займы. Причиной такого положения вещей является низкая надежность большинства банков, которая сформировалась в глазах основных их «спонсоров» — вкладчиков. Кроме этой причины, риск невозврата кредитов со стороны инвесторов все еще достаточно высок, и причин для его снижения по-прежнему мало. Так что снижение ставки ЦБ на 2-3 % не приведет к желанному снижению банковской кредитной ставки. Максимум, на что можно будет рассчитывать, — так это снижение ставок для «своих» предприятий, которые являются относительно надежными и прогнозируемыми. Остальные же, у которых нет связей с банковским сектором, не смогут воспользоваться дешевыми кредитами. А значит, описанный выше механизм просто не сможет включиться.

По словам сторонников этого варианта развития событий, снижение ставки будет использоваться в политических целях — как создание видимости того, что правительство России пытается побороть кризисные явления в экономике и запустить механизмы ее развития. А значит, смысла в ее корректировке нет никакого.

pr-credit.ru

зависимость от инфляции, отличия от ключевой и учетной ставки

Ставка рефинансирования является основным регулятором ЦБ РФ, который позволяет изменить тенденции развития национальной экономики. Благодаря ей можно узнать об экономической ситуации в стране, не слушая мнения экспертов и заявления политиков.

Определение ставки рефинансирования

Простым языком – это ставка, под которую ЦБ выдает деньги коммерческим банкам для ведения их деятельности. Банки, получая деньги в долг, выдают кредиты физическим и юридическим лицам под более высокий процент.

Информация о ней находится в открытом доступе на сайте Центробанка cbr.ru/press/keypr/ поэтому любой может ознакомиться с тенденцией на финансовом рынке и получить ряд более важных сведений.

С 2016 года ключевая ставка стала эквивалентна ставке рефинансирования, но сам термин остался, так как по нему ведется расчет процентов по кредитам, максимально возможная сумма штрафных санкций, база для налогообложения депозитов и так далее.

На что влияет ставка рефинансирования

Впервые ставка рефинансирования была использована в 1992 году. С тех пор ее величина достигала 200% годовых, а в период 2016-2018 г. постепенно снижалась. Несмотря на тяжелую экономическую ситуацию, ЦБ РФ снизил ставку с 11% до 7,5%. Это означает, что у государства получается справляться с внешним давлением на национальную экономику.

Параллельно со снижением были приняты меры по девальвации валюты. Это повысило интерес к отечественной продукции на мировой арене, что увеличило приток иностранной валюты в национальную экономику.

Такие меры позволили получить следующее:

- снижение уровня инфляции;

- стимулирование внутреннего производства;

- стимулирование экспорта;

- снижение стоимости кредитов для физических и юридических лиц.

То есть, изменение ключевого параметра может оказать большое влияние на жизнь простых граждан, поэтому ведущие мировые эксперты уделяют большое внимание этому показателю при изучении экономической ситуации в государстве.

Согласно этому значению, возможно оценить перспективы инвестирования в государства и изучить потенциальные риски невозврата. При высоком уровне инфляции и тенденции к ее повышению вкладывать деньги в страну нерационально.

Регулятор устанавливается один раз на несколько месяцев и зависит от тенденций на финансовом рынке.

На показатель всегда ориентируются банки и другие финансово-кредитные организации в вопросах налогообложения и в расчетах доходности финансовых продуктов:

- если доходы по депозитам в национальной валюте будут выше на 5% по сравнению со ставкой рефинансирования, то необходимо оплачивать подоходный налог, который составляет 35%. Но облагается налогом не вся сумма, а только полученные дивиденды, которые превышают ставку на указанную величину;

- ФНС взимает штрафы и пени за несоблюдение сроков оплаты, согласно данному значению;

- ставка учитывается при расчете пени за несвоевременную выплату зарплаты работодателем. Чтобы сотрудник смог получить неустойку, необходимо обратиться в ГИТ.

То есть, показатель влияет не только на финансовый рынок, но и используется коммерческими и бюджетными организациями в своей работе.

Зависимость от уровня инфляции

ЦБ РФ использует ставку рефинансирования для стимулирования или сдерживания экономического роста. Она зависит от уровня инфляции, отражает реальное положение экономики в стране и позволяет сдерживать и увеличивать темпы экономического роста.

Зависимость ставки рефинансирования и инфляции следующая:

- при снижении уровня инфляции ключевая ставка тоже снижается.Это позволяет банкам занимать деньги у ЦБ РФ под меньший процент, что, дает основание для снижения ставок по кредитам и депозитам. Постепенное понижение не приведет к значительным изменениям на финансовом рынке, но если произойдет сразу большое изменение, то может быть спровоцирован кредитный бум. Есть вероятность девальвации национальной валюты, за счет чего уровень инфляции вырастет;

- при росте — ставка тоже растет.Плавное изменение не может изменить тенденцию рынка, но при единовременном значительно изменении стоимость кредитов значительно возрастет. Это приведет к повышению ценности денежной массы, поэтому инфляция начнет сокращаться.

Кто определяет величину ставки

Оптимальное значение обсуждается специалистами в Центробанке. Исходя из положения экономики и уровня инфляции, принимается решение о повышении или понижении этого значения. При снижении инфляции ставка тоже понижается.

На практике это выглядит следующим образом:

- предприятия, когда ставка снижается, могут произвести больше товаров за те же деньги, так как их реальная ценность будет выше. То есть, стимулируется уровень производства в стране. Физические лица получают тоже больший реальный доход, поэтому их покупательская способность повышается;

- когда потребители начинают покупать товары в большом количестве, на рынке появляется дефицит. Из-за этого продавцы вынуждены повышать стоимость продукции, что приводит к росту инфляции.

Изменение ставки может привести к различным процессам в экономике страны. Для получения максимального желаемого эффекта используют комплекс мер. Например, для снижения уровня инфляции дополнительно сокращают государственные расходы и снижают количество денежной массы, которая находится в обращении у населения.

Методы регулирования

Существует сбалансированная и несбалансированная инфляция. Первая существует при успешной адаптации рынка к изменениям в ценообразовании.

Существует несколько способов воздействия на ее уровень:

- ужесточение налоговой политики;

- сокращение государственных расходов;

- уменьшение хозяйственной активности со стороны государственных структур;

- ограничение максимальной зарплаты на законодательном уровне;

- уменьшение денежной массы;

- изменение ставки.

Экономика выделяет три основных вида:

- Умеренная, когда ее размер не превышает 5% в год. Иногда она может составлять 10%. При таком уровне предприятия заинтересованы в увеличении объемов производства.

- Высокая, когда может доходить до 200% в месяц. Сегодня она наблюдается в странах с развивающейся экономикой.

- Гиперинфляция изучается каждый день. За год может составлять несколько тысяч процентов.

Таким образом, уровень инфляции оказывает прямое воздействие на экономику страны. ЦБ, изменяя показатель рефинансирования, может регулировать темпы ее роста. Однако необходимо комплексное воздействие для того, чтобы изменить тенденцию на рынке, поэтому специалисты используют несколько имеющихся инструментов для контроля ее уровня.

Чем отличается ключевая ставка от ставки рефинансирования

Разница между ключевой ставкой и ставкой рефинансирования заключаются в том, по отношению к каким кредитам они применяются. Суть одна: это стоимость выданных ЦБ РФ кредитов, однако длительность действия договора отличается.

Чтобы понять это, необходимо разобраться в терминологии. Ключевая ставка – это стоимость выданного Центробанком кредита финансово-кредитным организациям на короткий срок. Именно на основании этого показателя рассчитывается доходность депозитов и стоимость займов для физических и юридических лиц.

Ставка рефинансирования – стоимость долгосрочных кредитов от ЦБ. Используется для расчета штрафов и пени в государственных организациях.

На практике эти два показателя являются одинаковыми. Впервые их уравняли в 2016 году. С тех пор при изменении одного показателя изменяется и второй на аналогичное число пунктов.

Таким образом, отличие по факту только в терминологии. Все они оказывают одинаковое влияние на экономику страны, стимулируя или сдерживая рост и предложение и увеличивая или снижая реальную стоимость денежной массы.

Чем отличается учетная ставка от ставки рефинансирования

Учетная ставка Центрального Банка это — стоимость кредита, под которую ЦБ выдает деньги в долг коммерческим банкам.

Согласно действующему законодательству, Центробанк устанавливает учетную ставку минимального значения. Этот показатель еще называется ставкой рефинансирования. Но, в отличие от этого термина, коммерческие банки устанавливают учетную ставку тоже самостоятельно. Это важный финансовый инструмент, который позволяет управлять различными тенденциями на финансовом рынке.

Разница между ставкой ЦБ РФ и коммерческого банка

Если показатель Центрального Банка – это ключевой индекс, позволяющий изменить ситуацию на рынке, то в случае с коммерческим – это цена кредитов, которые фирма выдает физическим и юридическим лицам.

Она рассчитывается индивидуально, исходя из следующих нюансов:

- состояние кредитного портфеля организации;

- уровень закредитованности населения;

- состояние финансового рынка;

- наличие свободных денежных средств.

Разница между ключевой ставкой и процентом банка – это доход финансово-кредитного учреждения. Сегодня российские организации выдают кредиты, стоимость которых превышает показатель рефинансирования в 7–8 раз. Несмотря на постепенное снижение стоимости ссуд для кредиторов, они не спешат снижать проценты.

На что влияет ставка коммерческого банка

По сути, она влияет только на стоимость кредитов конкретно взятого банка. Но если ее меняют такие гиганты, как Альфа-Банк, ВТБ или Сбербанк, то происходит тенденция по изменению ситуации на рынке в целом.

Существует несколько видов ставок:

- простая;

- сложная;

- номинальная.

В зависимости от ее вида, необходимо применять различные формулы для расчета итоговой переплаты по кредиту.

Сегодня банки не заинтересованы снижать процент по кредитам, так как состояние кредитного портфеля не идеально. Доля невозвратных долгов достаточно высока. Кредиторы обязаны платить налоги на прибыль с выданных ссуд. Именно поэтому в ближайшее время россиянам не придется ждать значимого снижения процентов.

Динамика ставки рефинансирования ЦБ РФ: 1.01.1992–26.03.2019

Изучение динамики помогает понять экспертам, как развивалась экономика государства в течение нескольких лет. Эти данные являются более важными, чем заявления большинства политических деятелей.

Таблица со значениями ставки рефинансирования по годам: 1.01.1992–26.03.2019

⇓Скачать таблицу

Исходя из графика, можно сделать вывод, что средний уровень инфляции за последние 2 года значительно снизился. Эта тенденция продолжается, несмотря на санкции и девальвацию национальной валюты.

Значение с 2019 года — 7.75%. Официальный сайт Центробанка: cbr.ru.

Изучая ставку рефинансирования и историю ее изменений, можно предположить, что Банк России ведет сбалансированную политику по снижению инфляции и стимулированию внутреннего производства в стране. Сегодня ставка рефинансирования эквивалентна ключевой. Но до сих пор активно применяется именно старый термин, так как он помогает финансовым организациям правильно считать проценты за предоставление денег в долг и штрафные санкции при нарушении договора.

Большинство экспертов сходятся во мнении, что тенденция снижения сохранится, пока уровень инфляции в стране не достигнет 4%. Именно такой показатель был поставлен действующим президентом РФ перед ЦБ во второй срок пребывания на данном посту.

Согласно оценкам некоторых специалистов, санкции Европы и США должны принести свои плоды в скором времени, что приведет к увеличению ключевой ставки. Такое мнение существует у западных экспертов, которые специализируются на российском направлении.

creditometr.online

Как ставка рефинансирования влияет на экономику страны

Ставка рефинансирования – один из финансовых инструментов государства, с помощью которого регулируются кредитно-денежные отношения в стране. Её изменение отражается не только на кредитно-финансовые учреждения и промышленные предприятия, но и на благосостояние населения страны.

Что это за показатель

Действующая ставка рефинансирования – это процент, под который Центробанк выдает кредитные средства коммерческим банкам. Исходя из данного показателя, кредитно-финансовые организации устанавливают проценты по вкладам и займам для физических и юридических лиц.

Важно знать: Чем меньше данный процент, тем ниже стоимость кредита для конечного потребителей финансового продукта.

Также она оказывает влияние и на стабильность национальной валюты на мировом рынке. Важным показателем устойчивости экономики страны является стабильность ключевой ставки.

Помимо регулирования экономических процессов, в России значение, установленное Центробанком, используется для расчетов пеней за неуплату налогов или нарушения сроков выплаты заработной платы.

От чего зависит

Ставка рефинансирования на сегодняшний день зависит от нескольких экономических показателей:

- динамика инфляции и инфляционные риски;

- денежно-кредитные условия;

- экономическая активность.

Совет директоров принимает решение об установлении ключевой ставки на основании анализа данных показателей. При повышении уровня инфляции Центробанк увеличивает значение, при снижении – уменьшает.

Внимание: Узнать размер установленной Центробанком ставки рефинансирования на сегодня можно на официальном сайте www.cbr.ru.

Как происходит процесс регулирования инфляции

Инфляция – это обесценивание денег. То есть, когда в разные временные периоды потребитель может на одну и ту же сумму приобрести разное количество идентичного товара.

Повышение значения приводит к удорожанию финансов. Проценты по кредитам растут, предприятия и граждане менее охотно берут займы у банков. У населения становится меньше денег и покупательная способность снижается. Цены на товары падают, что приводит к понижению уровня инфляции.

При понижении инфляции Центробанк уменьшает значение, проценты за пользование заемными средствами банков снижаются. Кредиты становятся доступнее. Люди могут позволить себе больше покупать товаров в кредит, что приводит к увеличению спроса. Как следствие – к удорожанию стоимости товаров и росту инфляции.

Влияние на вклады населения

Помимо кредитного регулирования она оказывает влияние и на установленный процент по депозитам. Кредитно-финансовые организации привлекают средства населения для возможности кредитования и увеличения объема оборотных средств.

При удорожании средств Центробанка, коммерческим банкам выгоднее предложить повышенные проценты по вкладу. Вкладчики получают большой доход. При снижении курса рефинансирования кредитно-финансовые организации снижают проценты по депозитам, что приводит к снижению доходов вкладчиков.

Интересно: Если доходность по вкладу превышает ставку рефинансирования на 5%, то с неё удерживается налог.

Влияние на экономику страны

Основное назначение снижения ставки рефинансирования сейчас – стимуляция развития экономики России. Дешевые кредиты для предприятий позволяют:

- наращивать объемы производственных мощностей;

- выпускать больше продукции;

- создавать новые рабочие места.

Это приводит к снижению уровня безработицы и, как следствие, увеличению покупательной способности населения.

Низкие ипотечные кредиты вызвали подъем спроса на недвижимость, что приводит к увеличению объемов строительства и росту конкуренции среди застройщиков. По данным Росстата объем введенного в эксплуатацию жилья с марта по октябрь 2017 года увеличился на 5% по сравнению с аналогичным периодом предыдущего года.

Снижение показателя, установленного Центральным банком, оказывает положительное влияние на курс рубля по отношению к доллару и евро. Благодаря этому товары иностранного производства становятся более доступными для населения.

На фондовом рынке тоже происходят изменения. При повышении ставки рефинансирования и увеличения процентов по вкладам, инвесторы выводят средства с фондовых рынков и вкладывают их на депозит. Это позволяет получить им высокую доходность при минимальных рисках.

Динамика за последние годы

С 2008 по 2010 год ставка рефинансирования имела тенденцию к снижению с 13% до 7,75%. За два последующих года она увеличилась на 0,5% и достигла 8,25%. Такой показатель держался до 2014 года. В 2015 году произошел стремительный скачок, и она составила 11%.

Далее, начиная с 2016 года, показатель систематически уменьшался. Только за 2017 год Центробанк снизил показатель на 2,25% с 10% на начало года до 7,75 на 18 декабря 2017 г.

Справка: Максимального предела ставка за последние 26 лет достигала в 1993 — 1994 годах и составляла 210%.

Мировые показатели

В большинстве развитых стран ставка рефинансирования гораздо ниже, чем в Российской Федерации. В некоторых из них установлен даже отрицательный показатель:

- Новая Зеландия – 1,75%;

- Австралия – 1,5%;

- США – 1,25%;

- Дания – 0,05%;

- Европа – 0%;

- Япония – (-0,1%).

Отрицательное значение процентов призвано стимулировать развитие экономики Японии путем инвестирования кредитно-финансовых организаций.

Узнать актуальную информацию об установленных показателях в различных странах можно в интернете, на сайте FXStreet www.fxstreet.ru.com/economic-calendar/world-interest-rates.

Есть также страны с высокими показателями:

- Казахстан – 9%;

- Азербайджан – 10%;

- Белоруссия – 10,5%;

- Узбекистан – 14%;

- Украина – 17%.

У экономики этих государств есть стимул для развития и снижения показателей.

Прогноз на 2018-2019 г

Аналитиками Центробанка в конце 2017 г был составлен прогноз ставки рефинансирования на будущие два года по кварталам.

Полезно: На сегодняшний день ставка рефинансирования, установленная Центральным банком, зафиксирована на уровне 7,25%.

Показатели по кварталам в процентах:

| Год | Квартал | Прогноз | Максимальное значение | Минимальное значение |

| 2018 | 1 | 7,75 | 8,25 | 7,25 |

| 2 | 7,5 | 7,75 | 7 | |

| 3 | 7,5 | 7,75 | 7 | |

| 4 | 7,25 | 7,5 | 6,75 | |

| 2019 | 1 | 7 | 7,25 | 6,5 |

| 2 | 6,75 | 7 | 6,25 | |

| 3 | 6,75 | 7 | 6,25 | |

| 4 | 6,5 | 6,75 | 6 |

Из таблицы видно, что наблюдается смягчение кредитной политики России. На ближайшие годы Центральный банк ставит перед собой задачу не снизить уровень инфляции, а зафиксировать его на отметке в 4%.

Предпосылками для снижения ставки рефинансирования являются:

- сохранение цены на нефтепродукты;

- сокращение бюджетного дефицита;

- уменьшение инфляции;

- отмена санкций;

- стабилизация внешнеэкономических связей.

В случае понижения индекса ожидается рост экономики страны на 1,5-2%. При этом, если снижение произойдет слишком быстро, это может вызвать негативные последствия, вплоть до наступления экономического кризиса.

Ближайшее заседание совета директоров Центробанка по вопросам кредитно-денежной политики назначено на июль 2018 года. В этот период возможно очередное внесение изменение в курс финансовой политики государства.

Ставка рефинансирования ЦБ — очень информативный симптом как для аналитиков, так и для простых граждан. По ней отслеживается экономическая ситуация в стране и возможности для населения в финансовой сфере.

bankovskayakarta.ru

Ставка рефинансирования ЦБ РФ: тенденции к снижению

ПОДАТЬ ЗАЯВКУ НА КРЕДИТ И БЫСТРО УЗНАТЬ РЕШЕНИЕСтавка рефинансирования ЦБ РФ на сегодня составляет 7,25%. Такое значение действительно с 26 марта 2019 года, и 15 июня было принято решение не корректировать величину данного показателя. Кроме того, в апреле был снят запрет на увеличение ключевой ставки, что тоже имеет своё воздействие на экономику страны.

Ставка рефинансирования в 2017-2018 гг.

Ставка рефинансирования – это такая ставка, по которой Центробанк выдаёт ссуды коммерческим банкам, и под которую он готов принимать от них депозиты. Влияние этого показателя на рядового клиента банка в наипростейшем виде можно обрисовать следующим образом.

Предположим, Центробанк кардинально повысил ключевую ставку – например, как это случилось в 2014 году, с 10,5% до 17%. Любая ставка по кредиту, будь то ипотека или потребительский заём, состоит из ключевой ставки, увеличенной на несколько процентов – это прибыль самого коммерческого банка. Следовательно, после увеличения ключевой ставки проценты по займам тоже подскакивают, ведь банкам невыгодно работать себе в убыток.

Удорожание кредитов приводит к тому, что займы и ссуды становятся менее доступными, соответственно покупательская способность населения снижается, спрос на товары тоже и многие компании терпят убытки, а в глобальном масштабе может вызвать сокращение штата или даже банкротство.

Сегодня ставка рефинансирования задержалась на значении в 7,25%, причём в феврале-марте 2019 г. она была равна 7,5%, а до 11 февраля – 7,75%. Ставка рефинансирования в 2017 году постепенно опускаясь с 10% до 9,75%, 9,25%, 9%, 8,5% и, наконец, до 8,25% и 7,75%. Таким образом, мы видим устойчивую тенденцию к снижению ставки рефинансирования.

К чему приводит понижение ключевой ставки

Отталкиваясь от приведённого выше примера, напрашивается вывод, что понижение ключевой ставки ведёт к удешевлению кредитов – они становятся более доступными. Снижение ключевой ставки до 7,25 процентов привело к тому, что усреднённая процентная ставка по ипотеке весной 2019 года опустилась до 9,79% годовых, тогда как ещё в 2016 году держалась на уровне 12,7% (подробнее о том, стоит ли оформлять ипотеку в 2019 году).

Повышение доступности кредитов ведёт к росту спроса на различные товары – люди могут взять кредит на те вещи, которые они хотели бы приобрести, но не имели возможности расплатиться за них без ссуды. В свою очередь, это приводит к росту объёма производства и понижению инфляции.

Однако здесь нельзя упускать из виду тот факт, что Центробанк в апреле 2019 года снял запрет на повышение ставки рефинансирования. 15 июня было принято решение оставить данный показатель на том же уровне в 7,25%, однако следующее заседание по процентной политике пройдёт уже 27 июля, и теоретически Центробанк может поднять ключевую ставку.

Здесь сыграли свою роль инфляционные ожидания. Были введены очередные санкции против российских компаний, что привело к некоторому ослаблению рубля. Во внутренней политике также был введён ряд изменений – повышаются цены на бензин, ожидается повышение НДС и снижение акцизов на нефтепродукты. Экономике потребуется некоторое время, чтобы адаптироваться к изменениям и найти новую точку равновесия.

Поэтому комментируя нынешнюю политику Центробанка, эксперты сходятся во мнении, что ЦБ РФ откажется от политики уменьшения ключевой ставки. В ближайшее время ожидается увеличение инфляции – 3,5-4% в 2019 г., 4-4,5% в 2019 г. и обратное снижение до 4% в 2020 году. Плюс это может сопровождаться некоторым затормаживанием деловой активности в 2019 г., пока экономика не придёт в состояние нового равновесия.

Неправильное регулирование ставки рефинансирования в таких условиях может лишь сильнее расшатать экономику и банковскую систему, а также вызвать панику в инфляционных ожиданиях граждан. Поэтому Центробанк убрал ограничение на рост ключевой ставки, а также не стал ещё сильнее снижать значение данного показателя на своём последнем заседании в июне 2019 года.

ДАТА ПУБЛИКАЦИИ: 03.07.2018

Внимание!

Информация могла устареть. Проверяйте информацию на официальном сайте.

creditkin.guru

Ставка рефинансирования

Процентные ставки, устанавливаемые центральными банками по своим операциям, представляют собой один из важнейших инструментов, с помощью которого осуществляется внутренняя экономическая политика, денежно-кредитная политика.

Основой процентных ставок денежного рынка является официальная ставка центрального банка — ставка рефинансирования.

Ставка рефинансирования — уровень платы за кредитные ресурсы, предоставляемые центральным банком другим банкам (кредитным учреждениям). Одна из традиционных функций центральных банков — роль кредитора в последней инстанции. Кредитование коммерческих банков центральным банком исторически связано с монополизацией банкнотной эмиссии центральными банками. Выпуск ими денег, концентрация официальных золотовалютных резервов и резервов коммерческих банков служат базой для расширения кредитных операций центрального банка.

Долговое обязательство кредитополучателя (банка) является активом центрального банка и пассивом для банка-кредитополучателя. Ставка рефинансирования представляет для коммерческого банка издержки по приобретению ресурсов, а для центрального банка — источник дохода.

Ставка рефинансирования — это, в сущности, не рыночная ставка, но регулируемая величина, которая изменяется в соответствии с рыночной, то есть с учетом спроса на кредит и предложения ресурсов, а также с учетом темпов инфляции. На его размер влияют и факторы, вытекающие из особого статуса кредитора — центрального банка, использующего процентную политику как инструмент денежно-кредитной политики. Обычно эта ставка ниже других ставок денежного рынка.

Центральные банки вправе изменять (увеличивать, уменьшать) ставку рефинансирования. Она может быть снижена при использовании кредитов коммерческим банком на выполнение правительственных программ, обслуживание приоритетных направлений развития экономики, для компенсации сокращения объемов депозитов и др. Такая кредитная помощь банкам осуществляется и в целях поддержания их ликвидности, если это соответствует общественным интересам.

Предлагая тот или иной уровень ставки рефинансирования, центральный банк воздействует на спрос и предложение на кредитном рынке путем изменения стоимости предоставляемых кредитов, регулирует уровень ликвидности коммерческих банков, их кредитную активность, объем денежной массы в стране. Повышение размера ставки рефинансирования вынуждает коммерческие банки сокращать размеры кредитов, получаемых от центрального банка, и, следовательно, уменьшать кредитные вложения в экономику и возможности расширения операций с клиентами. Повышение ставки рефинансирования соответствует стремлению центрального банка ограничить предложение денег, ограничить кредиты.

Снижение уровня платы за ресурсы центрального банка (ниже расчетного уровня) может быть инструментом кредитной экспансии. Это позволяет коммерческим банкам приобретать дополнительные ресурсы путем заимствования их у центральных банков, увеличивать денежные предложения субъектам хозяйствования, расширять объемы кредитных вложений в экономику. Кроме того, увеличение маржи позволяет коммерческим банкам в рамках того же уровня доходов больше тратить на оплату привлеченных ресурсов, то есть увеличивать депозитный процент, расширять депозитные операции.

Процентная политика, которая связана с изменением ставки рефинансирования, действует на предложение денег через объемы кредитов, предоставляемых по ставке рефинансирования, и денежную базу. Прирост объемов рефинансирования увеличивает денежную базу и предложение денег, сокращение — уменьшает.

Тесная связь уровня процентов по ресурсам и процентов по депозитам определяет необходимость поиска экономических критериев обоснования величины платы за заимствуемые у центрального банка средства. Ставка рефинансирования должна служить минимальным пределом оплаты кредитов (в том числе и депозитов). Депозитная ставка и ставка рефинансирования должны быть взаимосвязаны (близки по размерам). С одной стороны, это будет сдерживать стремление банков к кредитной экспансии за счет увеличения своих ресурсов повышением ставок платы по депозитам, а с другой стороны, не позволит им снижать расходы удешевлением платы по депозитам. Таким образом, целью установления определенного размера ставки рефинансирования является также воздействие на уровень процентов (ссудных, депозитных). Ставка рефинансирования является базовым инструментом для процентного регулирования.

При всем своем значении регулирование денежно-кредитной политики через ставку рефинансирования носит относительно пассивный характер. Результат его воздействия слабее, чем, например, операций центрального банка на открытом рынке или последствия изменений резервных требований. Количество кредитов, получаемых у центрального банка коммерческими банками, относительно невелико, а иногда и ограничено. Именно операции на открытом рынке нередко побуждают коммерческие банки брать ссуды у центральных банков. Тут многое зависит от инициативы коммерческих банков. Если ставка рефинансирования понижена, а банки несклонны брать кредит у центрального банка, то даже более низкая ставка окажет слабое воздействие на денежное предложение, на систему кредитных отношений.

Ставка рефинансирования изменяется относительно часто, больше с целью приведения ее в соответствие с другими ссудными (депозитными) ставками, чем с целью вызвать резкие перемены в кредитно-денежной политике. Из-за инфляции не всегда может быть установлен центральным банком экономически обоснованный уровень ставки рефинансирования, способный эффективно стимулировать экономическую активность субъектов хозяйствования.

Банки (кредитные учреждения) имеют возможность получать кредиты центрального банка путем переучета ценных бумаг или под залог ценных бумаг.

Учетная ставка, которую применяют центральные банки в операциях с коммерческими банками по учету государственных ценных бумаг, банковских векселей, является официальной учетной ставкой. Процентная ставка по кредиту под залог ценных бумаг устанавливается обычно отдельно. Смысл учетной и залоговой политики — влиять на ситуацию на денежном рынке и рынке капиталов, оказывать воздействие на кредитный потенциал коммерческих банков, их ликвидность.

Если целью центрального банка является облегчение доступа коммерческих банков к рефинансированию путем переучета векселей, то он снижает учетную ставку. Изменение ее размера влияет не только на денежный рынок, но и на рынок ценных бумаг. Рост учетной ставки центрального банка вызывает уменьшение спроса и рост предложения ценных бумаг, он относительно уменьшает рыночную стоимость ценных бумаг. Снижение учетной ставки приводит к обратным процессам. Растет спрос на ценные бумаги, уменьшается их предложение, поднимается их рыночная стоимость.

studfiles.net