Что такое ключевая ставка ЦБ РФ? На что она влияет?

О ключевой ставке ЦБ РФ мы часто слышим в новостях по телевидению, читаем в газетах.

Большинству граждан России никогда не приходилось сталкиваться с ней напрямую, но косвенно этот показатель влияет на всю экономическую жизнь нашей страны и каждого человека в отдельности. Что же такое ключевая ставка? И на что конкретно она оказывает воздействие?

Что такое ключевая ставка ЦБ РФ?

Что такое ключевая ставка простыми словами?

На что влияет ключевая ставка?

Что значит повышение и понижение ключевой ставки?

Чем отличается ключевая ставка от ставки рефинансирования?

Что такое ключевая ставка ЦБ РФ?

Ключевая ставка является инструментом кредитно-денежной политики и устанавливается ЦБ РФ с целью влияния на процентные ставки в государстве. Именно по ней ЦБ выдает кредиты сроком на одну неделю простым банкам и по ней же принимает депозитные вклады.

Впервые она была введена в сентябре 2013 года и с тех пор оказывает значительное воздействие на все финансовые процессы в стране.

Что такое ключевая ставка простыми словами?

Если говорить простыми словами, то ключевая ставка – это показатель того, по какой цене банки получают заемные средства от ЦБ РФ. Ее размер устанавливается Центробанком на основании экономических показателей и может быть повышен или понижен.

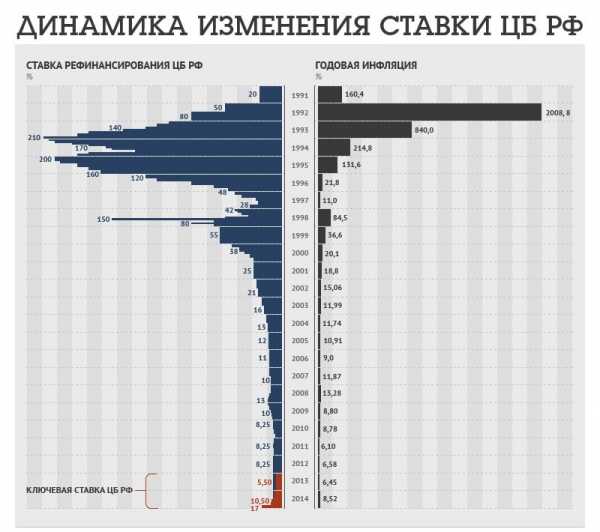

Так, при введении ключевой ставки в 2013 году она составляла 5,5 % годовых, а своего пика достигла в декабре 2014-го, когда выросла до 17 %. В августе 2015 года ключевая ставка была снижена до 11 %.

На что влияет ключевая ставка?

Ключевая ставка является базовой при расчете годовых процентных ставок по кредитам и депозитам в банках. От ее размера зависит, на каких условиях банковские клиенты могут брать займы или размещать свои деньги.

Чем выше ключевая ставка, тем выгоднее людям вкладывать средства в банк и тем дороже оформлять кредитные договора. По сути, она выступает стоимостью денег, поэтому играет важную роль во взаимоотношениях банка и клиента.

Кроме этого, ключевая ставка оказывает влияние на уровень инфляции в государстве и объемы средств, находящихся в обращении. Чем дороже будут займы в кредитных организациях, тем меньше спрос на них и, соответственно, тем меньшее количество денег ЦБ РФ вливает на рынок через банки.

С помощью ключевой ставки регулируются главные экономические процессы в стране – сдерживается уровень инфляции, рост цен на потребительском рынке, корректируется девальвация и сохраняется стабильность экономики.

Что значит повышение и понижение ключевой ставки?

Подъем размера ключевой ставки связан с нестабильностью рынка и ростом статистического финансового показателя – волатильности.

Благодаря ее повышению Центробанку удается значительного ограничить инфляционные и девальвационные риски, а также поддержать финансовую стабильность в государстве.

С другой стороны, повышение ставки влечет за собой торможение экономического роста, поскольку предприниматели теряют возможность брать «дешевые» кредиты и вынуждены сворачивать производство, уменьшать количество рабочих мест.

Снижение ключевой ставки свидетельствует о пересмотре кредитно-денежной политики Центробанком и его решении уйти от таргетирования инфляции. В этом случае ЦБ РФ нацелен не на сдерживание инфляционных процессов, а на увеличение объемов кредитования и, соответственно, на рост экономики.

Благодаря снижению ставки предприниматели могут брать кредиты по более низким процентным ставкам, что позволяет наращивать производство и повышать ВВП.

Чем отличается ключевая ставка от ставки рефинансирования?

До введения ключевой ставки основным индикатором ЦБ РФ выступала ставка рефинансирования, определяемая как размер годового процента, который банки должны выплатить ЦБ за кредиты. В России она используется для расчетов штрафов, пени, а также при определении налоговой базы.

Разница между этими показателями заключается в том, что ставка рефинансирования применяется в годовом исчислении, тогда как ключевая ставка является краткосрочной, а кредиты по ней выдаются не более чем на неделю. Еще одно отличие – непосредственно размер ставок.

Если на сентябрь 2015 года ключевая ставка составляет 11 %, то ставка рефинансирования – 8,25 %. С 2016 года эти показатели планируется уравнять.

www.mnogo-otvetov.ru

Что такое ключевая ставка банка? Ключевая ставка ЦБ РФ

Рассматривая вопрос о том, что такое ключевая ставка, будет закономерным отметить, что данное понятие является относительно новым инструментом денежно-кредитной политики в России. Практика применения этого инструмента на Западе весьма распространена, так как с его помощью можно оказывать существенное влияние на курс национальной валюты. Если учесть специфику экономики РФ, то и ключевая ставка своеобразно влияет на ситуацию в стране.

Немного истории и фактическая ситуация

Изучая вопрос о том, что такое ключевая ставка, стоит сказать, что это цена, которая используется при предоставлении ЦБ финансовой поддержки коммерческим финансовым институтам. Показатель выражается в процентах, которые начисляются на кредит, предоставленный ЦБ меньшим финансовым учреждениям. На территории России понятие появилось только в 2013 году. Основная цель внедрения данного инструмента – это осуществление контроля над процессом инфляции. До 2013 года было принято использовать для данной цели ставку рефинансирования. Модернизация финансовой политики была проведена в связи с тем, что именно ставка рефинансирования перестала отражать реальное положение дел на рынке ресурсов. Центробанк определяет, каким показателям будет соответствовать ключевая ставка. Ставка рефинансирования, отличия которые от КС имеет существенные, также формировалась ЦБ. Переоценка КС осуществляется ежемесячно (исходя из фактической ситуации на рынке).

Как менялась ставка со временем?

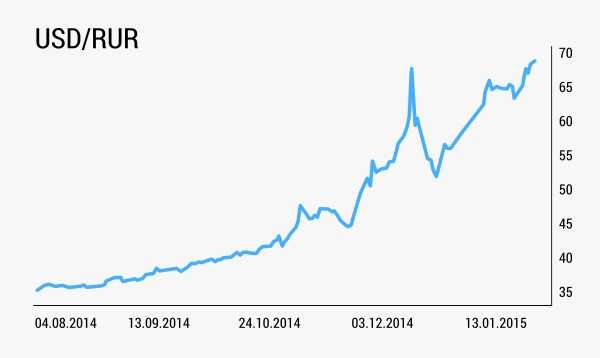

В течение последнего года параметр был изменен много раз. Изначально показатель соответствовал 5,5%. В период с марта по июнь 2014 года он менялся неоднократно: 7%, 7,5% и 8%. В конце октября 2014 года размер КС достиг 9,5%. Уже 12 декабря 2014 года, в связи с резким ростом курса доллара, совет директоров Банка России сошелся на показателе в 10,5%. В связи с тем, что изменение ставки не принесло ожидаемого результата и влияния в ожидаемом объеме на рынок оказано не было, 16 числа того же месяца ставка уже стала составлять 17%. 2 февраля 2015 года она была понижена до 15%. На последнем заседании, которое состоялось 16 марта этого года, было принято установить ставку на уровне 14%.

Что было раньше?

Ключевая ставка Банка России — это аналог ставки рефинансирования. Сегодня СР используется для расчета пеней, штрафов и налогов. Она уже долгое время остается на уровне 8,25%. Если ранее она служила отправным пунктом для определения процентов по кредитам, сегодня она эту функцию не выполняет. До 13 сентября 2013 года СР считалась важнейшим экономическим показателем, который отражал экономические процессы в России. Второстепенная задача СР остается и сегодня. Она используется в качестве индикативного показателя для анализа уровня инфляции и рынка в целом. Ключевая ставка ЦБ РФ – это инструмент, который практически полностью вытеснил СР как индикатор экономической ситуации.

Влияние КС на ситуацию в стране

Изменяя КС, правительство России может контролировать инфляцию. Повышение ключевой ставки приводит к тому, что происходит подорожание ресурсов коммерческих финансовых институтов, имеет место резкий рост процентов по депозитам и кредитам. Высокие проценты делают кредитование физических лиц недоступным для большинства. Сокращение средств ведет к резкому падению покупательских способностей. Давление на рубль существенно снижается, инфляция приостанавливается. Если в стране замедляется экономика по причине сокращения производства, то появляется такое явление, как дефляция. Совет Банка России принимает решение не повысить ключевую ставку, а понизить ее. Кредиты становятся более доступными, начинается кредитование реального сектора экономики. Ситуация выравнивается.

Особенности инструмента

Изучая вопрос о том, что такое ключевая ставка, стоит сказать об отсутствии данного инструмента в законодательстве России. Ее место по-прежнему занимает ставка рефинансирования, хоть ее роль по факту весьма несущественна. Все ограничивается расчетом санкций, пеней и налогов. Уже к концу 2015 году КС должна полностью заменить СР. Основное преимущество использования данного инструмента заключается в том, что с его помощью можно корректировать уровень инфляции, следовательно, оказывать весьма положительное влияние на оздоровление экономики государства. Трейдеры всего мира внимательно следят за КС крупных участников рынка (Америка, Швейцария, Япония, Канада и пр.). Накануне объявления ставки на рынке можно заметить большую волатильность. Если же ставка меняется, то происходит значительный скачок. Ключевая ставка ЦБ РФ – это финансовый инструмент, который не лишен недостатков. Стоит сказать о его инертности и невысокой эффективности в условиях кризиса. При резком ухудшении экономической ситуации, особенно если воздействие на государство оказывается внешними факторами, изменение ставки не успевает гармонизировать ситуацию, и негативные последствия воздействий проявляются.

Альтернативы и перспективы

Рассматривая вопрос о том, что такое ключевая ставка, стоит сказать, что в условиях кризиса ее лучше заменять на командно-административные меры. Это может быть замораживание курса либо государственное регулирование цен на рынке. Также могут ужесточаться стандарты работы на финансовых рынках. Если рассматривать ситуацию на примере России, становится очевидно, что повышение ставки до 17% не принесло ожидаемого результата не только из-за приближающейся девальвации рубля, но и по причине санкций со стороны запада. Кардинальное изменение показателя в силу своей мало эффективности вскоре было снижено, сначала до 15%, а потом и до 14%. На нынешний момент у ЦБ нет оснований для дальнейшего поднятия ставки. Данное решение может только привести к удорожанию банковских продуктов, которые и так еще малодоступны большей части населения. Если учесть, что Россия сейчас всеми силами старается обеспечить финансирование реального сектора экономики, можно говорить о дальнейшем понижении КС.

Актуальные новости по КС и изменение налогового законодательства

Ключевая ставка Банка России – это «секретное оружие» ЦБ, которое было введено в денежно-кредитную политику с целью улучшить ее прозрачность. Последние критическое повышение показателя до 17% было зафиксировано в начале 2015 года. В итоге коммерческие финансовые институты стали активно поднимать ставки не только по кредитам, но и по депозитам. При этом, в соответствии с законодательством, процент по рублевым депозитам, который выше СР на 5 процентных пунктов, должен облагаться налогом (НДФЛ). Если учесть, что СР после повышения КС осталась прежней, вклады с доходностью более 13,25% (которых оказалось большинство) стали подпадать под налог. Ранее число депозитных программ с доходностью более 13,25% было минимальным, сегодня их большинство. Практически все люди, имеющие вклады, попали под НДФЛ.

Временное решение несоответствия

В результате законодательного несоответствия вкладчикам приходилось платить порядка 35% налога на сверхприбыль. В итоге такого развития событий было принято решение внести правки в налоговое законодательство. Надбавка в 5 процентных пунктов была изменена на плюс 10 процентных пунктов. Рублевые вклады с доходностью в 18,25% не подпадают под систему налогообложения. Принятая льгота – это временное решение, срок действия которого истечет 31 декабря 2015 года. В перспективе планируется свести уровень и ставки рефинансирования, и ключевой ставки до одного значения.

О чем может рассказать КС?

Как говорилось выше, КС – это индикатор состояния экономики России. И изучая вопрос о том, что такое ключевая ставка банка, нужно обратить внимание на наличие соответствий между размером показателя и состоянием дел в стране. При низкой процентной ставке можно говорить о том, что рубль весьма ослаблен, и курс национальной валюты чрезмерно низкий. Высокая процентная ставка свидетельствует о снижении темпов экономического развития государства в ближайшей перспективе. Количество денег, которые находятся в обороте, начинает сокращаться, а курс национальной валюты увеличивается. Если учесть, что после зимнего повышения ставки в России курс рубля замедлил свое падение, сейчас рационально говорить о том, что очередное уменьшение КС может привести к стабилизации ситуации и к удешевлению доллара. Внутренняя экономика будет активно развиваться, а решение всех проблем государство нашло именно в ответе на вопрос о том, что такое ключевая ставка банка для страны.

fb.ru

Что такое ключевая ставка ЦБ РФ

нажмите для увеличения

нажмите для увеличенияКлючевой ставкой называют процентную ставку за пользование заемными средствами, которые предоставляются или получаются государственным регулятором. Обычно такие кредиты (депозиты) являются краткосрочными, например, на одну неделю, однако, ключевая ставка рассчитывается в годовом выражении. Фактически, ключевая ставка является минимальной ставкой кредита, выдаваемого ЦБ, и максимальной ставкой депозита, по которым регулятор привлекает средства банков.

В РФ ключевая ставка устанавливается Центральным Банком, такие полномочия он получил с 3.09.2013 — после ликвидации Федеральной службы по финансовым рынкам, но впервые ключевая ставка была установлена лишь 16 сентября 2013 года. То что ключевая ставка одновременно является и ставкой привлечения и ставкой размещения объясняется некоммерческим характером деятельности Центрального Банка.

Назначение ключевой ставки

Ключевая ставка является инструментом регулирования финансового рынка государства. С помощью изменения этого показателя Центральный Банк способен контролировать ставку кредитов и депозитов в коммерческих банках, косвенно управлять показателем инфляции и регулировать размер иностранных инвестиций в национальную экономику.

При повышении ключевой ставки стоимость кредитования растет, что снижает спрос на него, таким образом, развитие экономики незначительно замедляется, но при этом снижаются и темпы инфляции. С помощью повышения ключевой ставки также можно замедлить падение стоимости национальной валюты, такой эффект объясняется тем, что подорожание кредитов снижает объемы спекулятивных валютных операций и повышает привлекательность долгосрочных депозитов в национальной валюте. Эту тактику Центральный Банк применил в декабре 2014, когда произошло резкое удешевление рубля на фоне снижения стоимости нефти. Это позволило не только остановить падение, но и незначительно укрепить позиции российской валюты.

Впрочем, длительное удержание ключевой ставки на уровне 17% вместо прежних 10,5% могло оказать существенное негативное влияние на экономику, поэтому через 2,5 месяца ключевая ставка была снижена на 2%. Это привело к снижению стоимости кредитовая, и позволило начать постепенное восстановление экономики.

Отличия ключевой ставки от ставки рефинансирования

Определения ключевой ставки и ставки рефинансирования схожи, отличие этих показателей заключается лишь в применении. Ключевая ставка является основой для определения кредитной политики, а ставка рефинансирования используется при расчете задолженности, пени, суммы штрафов, социальных льгот, а также межбанковских кредитов сроком на 1 день.

С 1 января 2016 года данные показатели являются полностью идентичными, однако, в период с 16.09.2013 по 31.12.2015 между ними имелись существенные отличия. Так, ставка рефинансирования на протяжении этого периода равнялась 8,25%, а ключевая ставка изменялась в интервале от 5,5 до 17%. Такая финансовая политика ЦБ РФ привела к парадоксальной ситуации — выгоднее было допустить просрочку выплат, чем брать кредит для своевременного погашения задолженности. Чтобы этого не происходило, ставка рефинансирования должна быть не меньше ключевой ставки.

Несмотря на то что величина этих показателей сравнялась и теперь будет изменяться синхронно, ЦБ не спешит упразднять один из них, оставляя за собой право вернуться к политике установления ставок разной величины.

Похожие материалы:

fincle.ru

Ключевая ставка ЦБ РФ: динамика

Ключевая ставка Центробанка – это понятие, которое человек слышит регулярно, просматривая новости по телевидению. В связи с этим многих граждан интересует вопрос, а что такое ключевая ставка банка России?

Ключевая ставка ЦБ РФ – инструмент кредитно-денежной политики, устанавливаемый Центральным банком для влияния на стоимость банковских продуктов. Именно этот коэффициент позволяет финансовым учреждениям устанавливать свою стоимость кредитных обязательств и депозитарных продуктов. Впервые такие показатели были введены в 2013 году в кризисный период. И теперь размер ключевой ставки имеет непосредственное значение при воздействии на финансовые процессы в государстве.

Ключевая ставка ЦБ РФ – стоимость, под которую банки получают те же заемные денежные средства. Коэффициент устанавливается Центральным Банком Российской Федерации исходя из экономической ситуации в стране. Для урегулирования процесса выдачи займа он вправе как повышать ставку, так и понижать. Динамика ключевой ставки ЦБ РФ говорит о том, что стабильности в ближайшем времени не будет.

В 2013 г. коэффициент был равен 5,5%. В 2014 он уже изменился до 17%. В 2015 коэффициент был снижен искусственно до 11%.

В соответствии с показателями, процентная ставка в России по кредитным обязательствам также колебалась. Держать ее на одном уровне не предоставлялось возможным, да и выгоды от этого банкам не было.

Динамика ключевой ставки

Влияние показателей на финансовую структуру

Ключевая ставка считается базовым показателем для расчета годовой стоимости по кредитным обязательствам и вкладам. Ее размер напрямую влияет на выгодность вложений. При повышении показателей потенциальным заемщикам невыгодно брать кредиты, однако вкладывать свои сбережения в этот момент, наоборот, выгодно. Ключевая ставка становится главным показателем при взаимоотношении кредитного учреждения и клиента.

Коэффициент ключевой ставки также влияет на уровень инфляционного коэффициента в государстве. Чем дороже стоимость банковских продуктов, тем минимум на них спрос. А соответственно и Центральное кредитное учреждение Российской Федерации вкладывает меньше денежных средств на рынок через финансовые организации.

Ключевая ставка помогает сдерживать уровень инфляционного статуса, рост стоимости продуктов и услуг на финансовом рынке, корректирует показатели девальвации и улучшает экономику.

Отличие ключевой ставки от показателя рефинансирования

До появления понятия «Ключевая ставка» основным показателем выступала ставка рефинансирования ЦБ РФ. Индикатор определялся в годовом проценте. Эту же стоимость кредитные учреждения обязаны были выплатить Центробанку за взятые обязательства. В Российской Федерации такие показатели использовались для расчета штрафных санкций, пени и налогового вычета.

При сравнении этих двух коэффициентов можно сказать, что показатель рефинансирования подлежит расчету за годовой период, а ключевой коэффициент исчисляется за небольшой период времени — не более чем на недельный. Конечно, они отличаются и по размеру ставок. В 2015 году коэффициент ключевой ставки был равен — 11%, а у ставки рефинансирования — 8,25%.

Повышение и понижение курса

Колебания на финансовом рынке связаны с нестабильностью экономики. При этом растет статистический финансовый коэффициент – волатильность. Если она растет, то Центральный банк ограничивает инфляционные и девальвационные риски. Также это позволяет получить финансовую стабильность в государстве.

Но у этого показателя есть свои недостатки. При повышении показателя происходит торможение экономического роста. А это влечет за собой безработицу и остановку производства многих предпринимателей.

Поведение ключевой ставки РФ

Снижение показателя ключевой ставки дает возможность пересмотреть политику и принять решение о таргетировании инфляции. Таким образом, Центральный банк кидает все силы на увеличение объема кредитования, путем привлечения граждан. При снижении показателя многие предприниматели смогут взять кредитные обязательства на расширение производства по низкой стоимости, а это позволит нарастить производство, и повысить коэффициент ВВП.

Совет директоров Центрального Банка Российской Федерации, проведя референдум 29.04.2016 года, принял решение о сохранении показателя в 11%. При анализе финансового рынка специалисты отметили заметно снизившуюся инфляцию, положительные показатели в экономике и ее восстановление. Но при этом инфляция сохраняется на высоких позициях. Аргументируется это с тем, что инфляционные ожидания медленно снижаются на потребительском рынке.

Влияет также неопределенность коэффициента гос.бюджета и изменение в начальных показателях зарплаты. Если инфляция будет снижаться, то ЦБ РФ снизит ключевую ставку. Специалисты считают, что инфляционный коэффициент в 2017 г. составит 5%. В конце этого периода целевой уровень составит 4% — такое решение было принято исходя из следующих особенностей:

- Хоть инфляционные показатели несколько снизились, все еще присутствуют иски по неустойчивости такого показателя. Рост стоимости замедлил пониженный спрос, что также повлияло на инфляцию. Все это было связано с велением жесткой денежно-кредитной политики. Внесли непосильный вклад и факторы временного характера. К таковым относят постановление об индексации заработной платы и пенсионных выплат, снижение стоимости продовольствия. Анализ рынка привел к показателям на уровне 7,3% годового роста цен. Коэффициент соответствовал годовому прогнозу. К сентябрю 2016 возможно повышение инфляции, но уже к концу года снова прогнозируется понижение.

- Макроэкономические показатели существенно влияют повышение устойчивости показателей на нефтяное производство. Импортозамещение – показатель, который позволяет оказывать положительное влияние на экономику государства. Вся положительная динамика позволяет войти экономическому коэффициенту в фазу восстановления. Специалисты прогнозируют прирост коэффициента ВВП к концу 2016 года.

- В случае если ключевая ставка не снизится, проценты по кредитным обязательствам будет снижаться. Аргументируется это расходом средств Резервной организации для минимизации расходов бюджета. Следствием выступит переход финансового рынка к профициту ликвидности.

- Сохраняться будут и инфляционные рисковые операции, связанные с медленной минимизацией ожиданий к цели. Влияние на это оказывает избыток предложения в нефтяном бизнесе, а также снижение стоимости на продукт.

Негативные последствия

Главным негативом повышения и понижения показателя – торможение экономического роста. Без дешевого банковского продукта в кризисный период предприниматели не могут обеспечивать государство необходимым сырьем. А в сфере последних событий, а именно импортозамещения, этого делать нельзя. Иначе придется сворачивать планы по развитию производства.

Помимо этого, коэффициент существенно влияет на кредитования физических лиц. Получить кредитные обязательства будет несколько сложнее, при этом стоимость банковского продукта будет гораздо выше. Соответственно, падает покупательная способность, что приводит к удару по «карману» бизнеса. Все это приводит к меньшим отчислениям в налоговый бюджет.

znatokdeneg.ru

Чем отличается ключевая ставка от ставки рефинансирования

В последнее время, из-за развивающегося мирового финансового кризиса, становится все больше людей, интересующихся экономикой, ее показателями, терминами и понятиями. В связи с этим возникает множество вопросов, среди которых одно из лидирующих мест занимает разница между ставкой рефинансирования и ключевой ставкой. Для начала дадим расшифровку этих понятий.

Ключевая ставка – это показатель, определяющий величину процента Центробанка по краткосрочным недельным кредитам, предоставляемым банкам. Также эта величина является определяющей для депозитов, которые ЦБ принимает от банковских учреждений. Этот показатель является основным регулятором уровня инфляции и инвестиционной привлекательности.

Ставка рефинансирования – это годовая процентная ставка по кредитам, занятым кредитными организациями у Центрального банка России. На сегодня роль этот финансово-экономического показателя второстепенна, он используется для расчетов штрафов и пеней.

Влияние изменения кредитной ставки Центробанка России

До 2013 года в российской экономике не существовало такого понятия, как учетная ключевая ставка. Вместо нее ключевую роль играла ставка рефинансирования, которая была впервые введена в 1992 году.

13 сентября 2013 года с целью контроля за уровнем инфляции и увеличения инвестиционной привлекательности Центробанк вводит параллельно ключевую ставку и определяет ее размер 5,5%. До декабря 2014 статистика зафиксировала рост этого показателя, после чего началось постепенное снижение, и на данный момент ее размер составляет 11%.

Влияние ключевой ставки на экономику заключается в следующем. Она формирует размер банковских кредитов, которые выдаются физическим и юридическим лицам. Помимо этого с ее помощью корректируется инфляция, а также определяется объем привлеченных коммерческими банками ресурсов.

Для снижения инфляции Центробанк использует увеличение размера ключевой ставки. Понять механизм влияния можно так.

Следствием повышения является изменение в сторону увеличения ставки по депозитам и кредитам, включая ипотечные, которые предоставляются банками. Естественно, покупательская способность падает, прессинг рубля уменьшается, и динамика инфляции замедляется.

Это один из вариантов применения увеличенной ключевой ставки. Другой можно было наблюдать в конце 2014 года. Тогда ЦБ принял решение о поднятии ее значения на 70% с 10,5 до 17%. Этот ход существенно ограничил доступ к краткосрочному кредитованию для коммерческих банков. Результатом этого стало снижение количества и объемов спекуляций на валютном рынке, которые способствовали росту доллара и инфляции, вследствие отсутствия заёмной рублевой массы.

Если экономика страны находится в состоянии стагнации, производство и деловая активность снижается и из-за этого начинается дефляция, принимается решение об уменьшении размеров ставки. Это снижает стоимость банковского кредита, что, в свою очередь, стимулирует кредитование в реальный сектор экономики.

Отличия ставки рефинансирования и ключевой ставки

Какова же роль ставки рефинансирования?

На сегодняшний день ее практическая роль сводится к следующему:

1. Определяет необходимость налогообложения по вкладам в рублях и иностранной валюте, если их процентная ставка превышает ставку рефинансирования на 5% (в случае вкладов в иностранной валюте – на 9%)

2. Расчет ежедневной пени, начисляемой на несвоевременную уплату налоговых сборов. Она вычисляется как 1/300 часть от ставки рефинансирования.

3. Если в договоре займа не был указан размер начисляемых процентов, они определяются по уровню ставки рефинансирования на день заключения договора.

4. Расчет размеров штрафных санкций, накладываемых на работодателя за каждый день просрочки в выплате заработной платы, отпускных, больничных и других начислений сотрудникам. Она равна также 1/300 части.

До 2013 года она играла ключевую роль в проведении денежно-кредитной политики.

Историческим примером ее работы может служить 1998 год. Центральный банк России использовал размер ставки рефинансирования с целью коррекции финансового сектора российской экономики.

Начиная с мая месяца и вплоть до кризиса, который охватил экономику России в августе месяце, ставка рефинансирования поднималась несколько раз. Этим способом Центробанк стимулировал приобретение новых государственных ценных бумаг, демонстрируя высокий уровень их прибыльности. Однако разразившийся кризис показал неэффективность таких действий, поэтому было принято решение пересмотреть денежную политику, смягчить ее и снизить размер ставки.

Разница между уровнем ключевой ставки и ставки рефинансирования ЦБ России

До осени 2014 года, когда произошел существенный скачок в размере ключевой ставки, значения обеих этих показателей значительно не отличались друг от друга. Но обвал нефти на мировых рынках и последовавшее падение российской валюты вынудили поднять учетную ставку, значительно увеличив ее разрыв со ставкой рефинансирования, значение которой на сегодняшний день составляет 8,8%.

Итогом этого стала противоречивая ситуация. Сравнительно маленький размер ставки рефинансирования привел к невыгодности выполнения заемщиками своих обязательств по обслуживанию долга. Пеня, накладываемая за просрочку, оказалась значительно ниже, чем ставка по перекредитованию задолженности. То есть кредиторам стало выгоднее накапливать пеню, чем взять новый кредит для погашения текущих обязательств.

Исправить такое положение способно увеличение ставки рефинансирования до уровня ключевой ставки. Это увеличит размер начисляемой пени до уровня процентов по кредитам, что должно стимулировать заемщиков выплачивать, а не накапливать задолженность.

Но это увеличение запланировано лишь на 2016 год. Поэтому нынешняя политика. Проводимая Центробанком, наталкивает на вывод, что в данный момент проблема растущей просроченной задолженности стоит ниже возможности управлять инфляцией в стране.

Очень ждем ваши отзывы, репосты и комментарии, спасибо.

banki-v.ru

Ключевые ставки в банках России. Ключевая ставка ЦБ РФ

Экономический рост большинства стран мира зависит от того, насколько грамотно проводится политика Центрального банка. Один из главных инструментов, задействованных ЦБ разных стран – это ключевая ставка.

Российский Центробанк не стал исключением. Но в практику своей работы он ввел этот термин сравнительно недавно, заменяя его в течение многих лет словосочетанием «ставка рефинансирования». Ключевая ставка становится одним из главных регуляторов экономики страны, превращается в предмет дискуссий между аналитиками финансового рынка. Есть эксперты, которые видят в ней инструмент, который, как в развитых странах, определяет основные векторы макроэкономического регулирования, позволяет расставлять приоритеты в управлении экономикой государства. Так ли это? Настолько ли велика предписываемая экспертами роль ключевой ставки Центробанка? Быть может, это и вовсе бесполезная цифра, применяемая властями только лишь для обоснования своих действий?

Ключевая ставка ЦБ – что это?

Ключевые ставки – значения, которые главные финансовые учреждения (чаще всего государственные центробанки) стран определяют для выдаваемых частным банкам кредитов (депозитов). Они имеют определенный срок действия. Данный финансовый инструмент позволяет оказывать непосредственное влияние на инфляцию, а также на торги национальной валюты.

Если, к примеру, ключевая ставка ЦБ РФ повышается, то вслед за этим, как считают некоторые экономисты, может произойти подорожание рубля по отношению к доллару и евро, сопровождающееся снижением уровня инфляции.

Отличия от ставки рефинансирования

Осенью 2013 года многие аналитики отметили новшество в политике Центрального банка России: ставка рефинансирования перестала быть главным индикатором стратегии этого финансового учреждения. ЦБ определил, что важнейший показатель для экономики – так называемая ключевая ставка. Согласно ей, Центробанк предоставляет ликвидность на недельный срок. Ставка рефинансирования и ключевая ставка – не одно и то же, однако первая не отменена ЦБ полностью – она продолжить задействоваться до 2016 года.

К тому моменту ее значение выровняется с показателем для второй. Аналитики некоторых банков считают, что подобная политика Центробанка вполне закономерна: недельные аукционы репо – самые популярные в финансовой системе страны, и именно ключевые ставки могут помочь определить фактическую цену тех денег, которые вбрасывает на рынок ЦБ. В то время как ставка рефинансирования, полагают аналитики, была по большей части индикативна.

Правило Тейлора в экономике России

Ключевые ставки составляют комплексную модель экономических индикаторов, работающую по так называемому правилу Тейлора. На него ориентируется большинство ЦБ зарубежных стран, формируя процентные ставки. В формуле Тейлора есть три основных показателя: инфляция, рост экономики и как таковые ставки. Достаточно легко вычислить оптимальное значение каждого из них, зная два оставшихся. Например, для осени 2013 года справедливым было бы значение ключевой ставки в 5,6-6,3%, исходя из показателей ВВП и уровня инфляции в России. Получается, что российские банкиры приближаются к западным стандартам понимания законов экономики.

Ставки в Европе

Ключевые ставки, как отмечено выше, применяются в большинстве банковских систем мира, в том числе и в странах Европы. Текущее их значение намного ниже, чем в России – сейчас ЕЦБ оперирует значениями менее 1%. Регулирование со стороны европейского Центробанка призвано улучшить текущее состояние экономики государств этой части света. ЕЦБ призван принимать решения о помощи кредитно-финансовым организациям Европы и ЕС в частности.

Эксперты отмечают, что в некоторых случаях возможно утверждение отрицательных ставок – это может положительно сказаться на кредитовании. Банки, получив доступ к дешевым займам, смогут, в свою очередь, облегчить получение денег со стороны национальных заемщиков – граждан, организаций, что в конечном итоге поможет снизить безработицу и стимулировать экономический рост. В числе негативных последствий введения отрицательных ставок отмечается следующее: есть вероятность, что реальная доходность банковских вкладов граждан может снизиться.

Ключевая ставка в России

Ключевая ставка ЦБ РФ, так же как и в Европе, — один из инструментов влияния на национальную экономику. Практика банковского регулирования в России знает случаи, когда ее значение повышалось сразу на несколько десятых пункта. К примеру, в конце апреля 2014 года советом директоров ЦБ РФ было принято решение увеличить ключевую ставку с 7% до 7,5%. Этот шаг Центробанк мотивировал тем, что изменились ожидания по инфляции. Если несколькими месяцами ранее целевой ее уровень был порядка 5% к концу 2014 года, то на момент корректировки ключевой ставки ожидания ЦБ стали несколько более пессимистичными.

Факторов изменения своих прогнозов Центробанк назвал несколько: динамика курса рубля, а также неблагоприятные условия на внешнеторговой арене для некоторых групп товаров. Аналитики отмечают, что Центробанк практикует так называемое льготное рефинансирование, когда кредиты выдаются кредитно-финансовым учреждения по ставке ниже, чем ключевая процентная ставка ЦБ РФ.

Аргументы за снижение ключевой ставки

Мнения в экспертной среде относительно политики Центробанка России в отношении ключевых ставок разделяются. Есть сторонники тезиса о необходимости понижения значений этого регулятивного финансового инструмента. Их основная аргументация строится на том, что риски замедления роста экономики страны гораздо выше тех, что связаны с инфляцией. Поэтому, когда ключевая ставка Банка России повышается, это может негативно сказаться на динамике ВВП. Тем более, что для уменьшения ее значения есть, полагают эксперты, значимые условия. Прежде всего, говорят аналитики, инфляция если и превысит ожидаемые значения, то не намного – можно ожидать, что к концу года она составит 6-6,5%. Это в исторической ретроспективе совершенно нормальные для экономики России цифры. Некоторые игроки политической арены предлагают подойти к взаимодействию между властью и Центробанком радикально: через особого рода законопроекты. Недавно такой проект был внесен в Госдуму, и согласно ему выдвигается предписание в адрес ЦБ: ключевая ставка не может иметь значение выше 1%. По мнению инициаторов этого законопроекта, текущие значения не позволяют организациям брать доступные кредиты, как это происходит во многих развитых странах.

Аргументы за повышение ключевой ставки

Есть в экспертной среде представители противоположной точки зрения – они считают, что ключевая процентная ставка должна повышаться. По их мнению, не стоит ожидать положительного эффекта от доступности кредитов, так как низкий процент был бы в реальности доступен только крупным компаниям. Средние и малые предприятия могли бы в лучшем случае рассчитывать на значения в 6-8%. Такое положение дел, полагают эксперты, обусловлено рисками, которые несут организации небольших масштабов. Кроме того, подчеркивают аналитики, для ЦБ ключевая ставка – это инструмент влияния на инфляцию, и уменьшение ее может означать отпуск цен, выход их из под контроля.

Прогнозы по ключевой ставке ЦБ РФ

Очень многие экономисты считают, что ЦБ России все же будет понижать ключевую ставку. Вероятно, что этот тренд станет заметным во второй половине 2014 года – если, конечно, в экономике не появятся внезапные проблемы. Власти ожидают, что инфляция несколько замедлит темпы (а этот фактор – один из основных в процессе определения ЦБ значений ключевой ставки), курс рубля стабилизируется, спрос на депозиты в национальной валюте возрастет. Также, что важно, ожидается хороший урожай зерновых.

Поэтому, полагают эксперты, текущая политика ЦБ является скорее более жесткой, чем объективно требует рынок. Некоторые аналитики считают, что заявления ЦБ о том, что ставки надо повышать, могут быть лишь попытками сдержать инфляцию слухами. В реальности же у Центробанка нет оснований ожидать повышения цен, а наоборот, будет происходить их коррекция вниз. В связи с этим, считают эксперты-оптимисты, ключевая ставка на 2014 год не претерпит существенных колебаний в сторону повышения: гораздо более вероятно, что ЦБ России предпочтет понизить ее.

Политический фактор

Некоторые аналитики из банковской сферы отмечают, что на действия Центробанка может повлиять фактор взаимоотношения России с другими государствами. В случае неблагоприятной обстановки на внешнеполитической арене может ослабнуть рубль, а капиталы будут выводиться из страны. Инфляция станет нарастать. Но если в международных отношениях сохранится относительная стабильность (одним из главных критериев которой будет невмешательство России в дела Украины), то есть все основания ожидать сохранения ключевой ставки ЦБ в текущих значения.

Аналитики полагают, что тому должно поспособствовать ставшее, по их мнению, традиционным замедление темпов инфляции в летние месяцы. Они ожидают, что ЦБ, видя то, что цены не растут, не будет делать резких движений в плане регулирования ключевой ставки. В то же время сторонники этой точки зрения подчеркивают, что Центробанку все-таки ставку надо понижать хотя бы до уровня в 5,5%. Пусть и в долгосрочной перспективе.

fb.ru