Доллар на межбанке дешевеет. Главная проблема гривни – “антиколомойский” закон. Экономика,

Валюта на межбанке дешевеет. Главная опасность для гривни – “антиколомойский” закон

Гривня постепенно отыгрывает коронавирусную девальвацию: доллар на межбанке вплотную приблизился к 27 грн/$. В последний раз таким низким курс был в середине марта – еще до того, как Украина полностью прекратила авиасообщение с внешним миром и сделала первый шаг к тотальному локдауну экономики.

Читайте нас в Telegram: проверенные факты, только важное

Что будет с гривней дальше – зависит от политиков. На следующей неделе должно состояться заседание финкомитета Рады по так называемому «антиколомойскому» закону и тысячам правок к нему. Возможно за ним последует и голосование, от которого зависит сотрудничество Украины с МВФ. Без этого свести концы с концами в бюджете, равно как и удержать гривню от нового витка девальвации будет крайне трудно.

Пока на валютном рынке спокойно..png) Затишье перед бурей? Об этом – в еженедельном курсовом разборе LIGA.net.

Затишье перед бурей? Об этом – в еженедельном курсовом разборе LIGA.net.

Последняя полноценная рабочая неделя апреля не принесла особых потрясений для валютного рынка.

Все началось с резкого укрепления гривни до 27,02 грн/$ на торгах в понедельник, 13 апреля. Затем доллар немного отыграл позиции, вернувшись в район 27,3 грн/$, но ближе к концу недели — опять подешевел.

Гривня имела все шансы закрепиться на отметке около 27 грн/$ и даже пробить этот порог, но падение доллара сдержали покупки валюты со стороны Нацбанка.

Итог недели для курса – «плюс» 4 копейки и 27,06/27,09 грн/$, по сравнению с пятницей, 10 апреля.

В апреле курс не выходил за пределы диапазона 27,08 — 27,48 грн/$. В последний раз американская валюта стоила дешевле 27 грн 16 марта – за день до того, как Украина закрыла авиасообщение и за два – до почти полной остановки общественного транспорта по всей стране.

Читайте также: Как малому и среднему бизнесу выстоять во время карантина. Грустная zoom-дискуссия ЛІГА.Бизнес

Наличный рынок также работает без особых потрясений, по-прежнему обгоняя межбанк примерно на 20 копеек (но бывает и больше). Вечером пятницы в кассах банков можно было купить доллары по 27,3 – 27,5 грн/$, евро – по 29,5–30 грн/€.

Эта неделя была одной из самых спокойных для валютного рынка с начала коронакризиса, говорят опрошенные LIGA.net банкиры. Что влияло на курс?

Импортеры «минус», нерезиденты – «плюс»

В предыдущих обзорах LIGA.net отмечала, что спрос на валюту в Украине в последние недели значительно сократился. Главная причина – многие компании-импортеры, которые обычно выступают основными покупателями доллара/евро, закрылись на карантин.

В такой ситуации главным генератором спроса стали нерезиденты, которые по-прежнему пытаются вывести в доллар инвестиции прошлых лет в гривневые ОВГЗ (облигации внутреннего госзайма).

По информации участников рынка, во вторник и среду иностранцы продали облигаций на вторичном рынке (продают с дисконтом, покупают – в основном украинские банки) на 400 млн грн плюс некоторые получили проценты по старым выпускам. Для украинского рынка это очень небольшая сумма, но этого всплеска на фоне в целом спокойного рынка хватило, чтобы краткосрочно подтянуть курс до 27,3 грн/$, говорят банкиры.

НБУ: самая слабая неделя месяца

Откат курса действительно был недолгим: уже в четверг и пятницу рынок сам вернулся в район 27 грн/$.

НБУ не пришлось вмешиваться с продажами валюты. Только покупали: в понедельник и пятницу Нацбанк воспользовался курсовыми минимумами последнего месяца, купив в резервы $67,5 млн. Это самый скромный результат за последние три недели.

Читайте также: Украинский топ-экономист из США: о политике Трампа, будущем Евросоюза и роли МВФ. Интервью

Наличный рынок: намеки на дефицит

Кассы банков и уличные обменники продолжают работать в отрыве от межбанка на несколько десятков копеек. Пока розница гораздо сильнее реагирует на рост курса доллара, чем на ревальвацию гривни, которая в апреле только укрепляется.

Возможное объяснение: $550 млн наличных долларов, которые в начале месяца передал банкам НБУ, не удовлетворили всего спроса на валютный кэш. Рынок снова начинает ощущать определенный дефицит налички, отметил в разговоре с LIGA.net казначей одного из банков с иностранным капиталом.

Валютный рынок следит за Радой. Прогноз курса на следующую неделюОпрошенные банкиры ожидают, что на следующей неделе у гривни есть все шансы окончательно закрепиться в районе 27 грн/$.

Условие – финальный этап подготовки «антиколомойского» закона ко второму чтению в Верховной Радеобойдется без сюрпризов (детали противостояния мы описывали здесь).

Прогнозный диапазон курса до 24 апреля: 27 – 27,45 грн/$.

Подписывайтесь на рассылки Liga.net — только главное в вашей почте

В составлении обзора LIGA.net помогали Юрий Ефремов (Аккордбанк), Олег Куринной (банк Кредит Днепр), аналитики Пиреус Банка и инвесткомпании ICU.

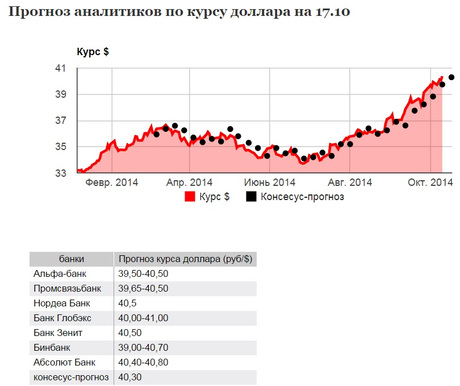

Прогноз курса евро и доллара на эту неделю, 17-23 января

На этой неделе валютный рынок может штормить. Каждый из его участников, в зависимости от своих целей и интересов, будет тянуть «курсовое одеяло» на себя. В этой связи эксперты чертят довольно широкие курсовые коридоры для главных валют.

По их прогнозам, американская валюта будет торговаться на этой неделе в диапазоне 27,8-28,1 грн, а евровалюта – в пределах 31,5-32,15 грн.

Хешрейт биткоина установил новый рекорд: криптовалюту стали добывать гораздо активнее

Напомним, прошлую неделю гривна завершила на уровне 27,95 грн/$ и 31,98 грн/€.

Последний раз американская валюта стоила 27,73 грн (значение прошлой пятницы) в начале мая. Гривна перешла в девальвационный тренд еще в середине ноября, но до конца 2021 года, несмотря на ряд прогнозов, так и не смогла даже приблизиться к отметке 27,5 грн/$.

Тем не менее уже на нескольких первых торгах нового года курс стал резко расти – до указанного выше значения гривна упала в среду, а за вторую половину недели обвалилась практически до 28 грн/$.

Как отмечает UBR.ua аналитик RoboForex Андрей Гойлов, активное участие в торгах для предотвращения быстрого падения курса принимал Нацбанк – в общей сложности регулятор продал на прошлой неделе более $200 млн.

Украинцы в декабре установили рекорд по продаже валюты: сколько денег отнесли в обменники за год

При этом повышенный спрос на инвалюту, определивший динамику курса прошлой недели, возник со стороны нерезидентов – держателей украинский облигаций внутреннего госзайма, – а также импортеров.

«Нерезиденты с начала года сократили свои портфели в ОВГЗ на 4,3 млрд грн – до 88,35 млрд. Это оказывает сильное давление на курс украинской национальной валюты«, – пояснил Гойлов.

Во вторник Минфин проведет аукцион по размещению гривневых ОВГЗ шести выпусков – со сроком погашения в 6, 12, 18, 24, 36 и 60 месяцев. Также рынку предложат евробонды в долларах на 12 месяцев.

Результаты аукциона будут зависеть от позиции нерезидентов, которые обратят особое внимание на средневзвешенную доходность по длинным бумагам, отмечает Гойлов, и добавляет, что котировки в последнее время снижаются.

«Это происходит на фоне очередных публикаций в международных СМИ о вероятном вторжении РФ в Украину. Инвесторы стараются получить максимальную премию за риск. Доходность евробондов всех выпусков превысила уровень в 10% годовых«, – указал аналитик RoboForex.

Конфискация топлива, крах гривны и голод в РФ: что будет с Украиной в случае полномасштабной войны

Он также обратил внимание на опубликованные Госстатом данные потребительской инфляции, которая замедлилась в Украине до 10% в годовом исчислении.

«О скором ускорении инфляции можно говорить исходя из темпов роста цен на энергоносители и остановки работы ряда предприятий пищевой промышленности«, – аргументировал свою позицию эксперт.

Хорошие вести из-за океанаОдна из главных причин оттока иностранных инвесторов из украинских ценных бумаг, что ослабевает гривну, – ужесточение денежно-кредитной политики США, которая применяется Федеральной резервной системой страны для борьбой с инфляцией.

«Долларовая инфляция плоха тем, что она перекидывается далеко за пределы США и способствует удорожанию продуктов в остальных странах, где активно импортируют товары, приобретая их за американскую валюту«, – объяснил нам аналитик TeleTrade Сергей Родлер.

Однако в этой части сейчас наметились позитивные изменения. Как отметил эксперт, ключевое значение на уходящей неделе сыграли данные по декабрьской инфляции в США – она оказалась ниже ожиданий участников рынка, составив 7% в годовом исчислении.

Инфляция ускорилась вдвое: какие продукты подорожали больше всего в конце 2021 года

Родлер отмечает, что цифры по товарной инфляции при этом начали существенно расходиться с инфляцией услуг. Так, в декабре стоимость товаров увеличилась на 0,55% (без учета электроэнергии и еды), а услуг – на 0,14%.

Хотя проблема с производством товаров еще остается актуальной в Америке, но услуги для граждан становятся доступнее.

«Иными словами, для улучшения ситуации с ростом цен в США следует дождаться прогресса по части ликвидации логистических пробок, образовавшихся на фоне существенного роста спроса на товары«, – считает аналитик TeleTrade.

Если все пойдет по такому сценарию, прогнозирует эксперт, необходимость действительно резких действий ФРС по сокращению ликвидности на рынках может отпасть – это должно оказывать поддержку как фондовым активам, так и валютам развивающихся стран.

«Впрочем, для того чтобы инвесторы полноценно переключили свое внимание на эту позитивную тенденцию потребуется время и новые отчеты, свидетельствующие о замедление инфляции в США. До тех пор выход из рискованных валют будет продолжаться«, – все же заметил Родлер.

До тех пор выход из рискованных валют будет продолжаться«, – все же заметил Родлер.

По мнению Сергея Родлера, один доллар США на следующей неделе будет стоить около 27,8 грн, в то время как евро – 31,5 грн.

Украинцы в декабре установили рекорд по продаже валюты: сколько денег отнесли в обменники за год

Гойлов из RoboForex считает, что гривну ожидает очередная волна снижения – к доллару до 28,1 грн/$, а к евро до 32,15 грн/€.

Что будет с курсом доллара до 4 мая – прогноз Atlant Finance / НВ

27 апреля 2018, 20:10

Цей матеріал також доступний українськоюНа сегодняшний день математически обоснованным курсом гривни должен быть диапазон 26-26,5 грн/$, считают аналитики Atlant Finance.

По оценкам экспертов, на следующей неделе гривня будет в коридоре в коридоре 25,9-26,4 грн/$ как на межбанковском, так и на наличном рынках.

Неделя на межбанковском валютном рынке прошла достаточно динамично, гривня оставалась в рамках прогнозируемого диапазона.

В понедельник необходимость проведения бюджетных расчетов стала основным мотивом валютного межбанка. С самого начала торгов курс доллара незначительно вырос, но в дальнейшем на рынок вышли продавцы валюты и курс нашел равновесие сбалансировав спрос и предложение. К концу торговой сессии предложение валюты начало превышать спрос, и гривня отвоевала ранее утраченные позиции на межбанке. Нацбанк на межбанковский валютный рынок в формате аукциона по продаже или покупке валюты не выходил.

Во вторник динамика на валютном рынке значительно возросла. Сразу со старта торгов спрос на валюту превышал предложение, что привело к росту котировок американского доллара. Ближе к обеду на рынок вышли крупные экспортеры, и доллар незначительно отступил. Экспортеры продолжили использовать ранее разработанную стратегию и выжидали роста котировок перед выходом на рынок. Нацбанк на межбанковский валютный рынок в формате аукциона по продаже или покупке валюты не выходил.

Нацбанк на межбанковский валютный рынок в формате аукциона по продаже или покупке валюты не выходил.

В среду на валютном рынке доллар снова вырос, по результату дня – на 8 копеек. Экспортеры вновь избрали тактику выжидания и не спешили с продажей валюты, ожидая максимального роста котировок. Нацбанк на межбанковский валютный рынок в формате аукциона по продаже или покупке валюты не выходил.

В четверг ситуация на межбанке изменилась: спрос на валюту сократился и экспортеры, поняв, что ожидать роста котировок бесполезно, вышли на межбанковский рынок с продажей валюты. Такие действия закрепили тренд по усилению гривни, которая укреплялась в течение всей торговой сессии. Нацбанк на межбанковский валютный рынок в формате аукциона по продаже или покупке валюты не выходил.

В пятницу ситуация на межбанке сложилась не в пользу гривни. Импортеры активизировались со скупкой валюты из-за опасений роста курса, а экспортеры начали придерживать валюту, ожидая роста котировок. Участники торгов торопились закрыть свои валютные сделки поскорее, так как сказывался последний рабочий день месяца. Нацбанк на межбанковский валютный рынок в формате аукциона по покупке или продажи валюты не выходил.

Нацбанк на межбанковский валютный рынок в формате аукциона по покупке или продажи валюты не выходил.

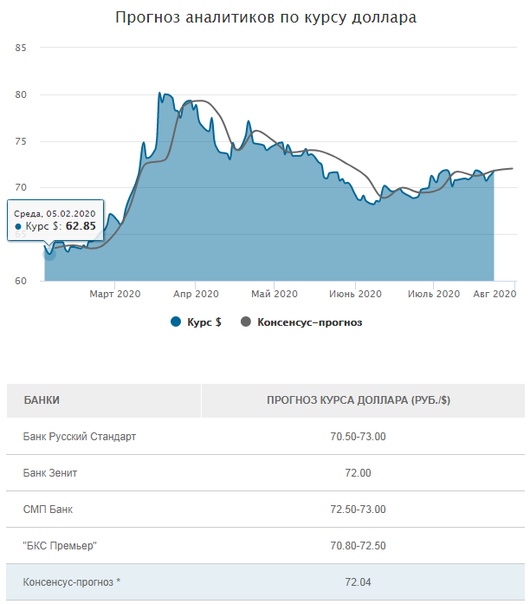

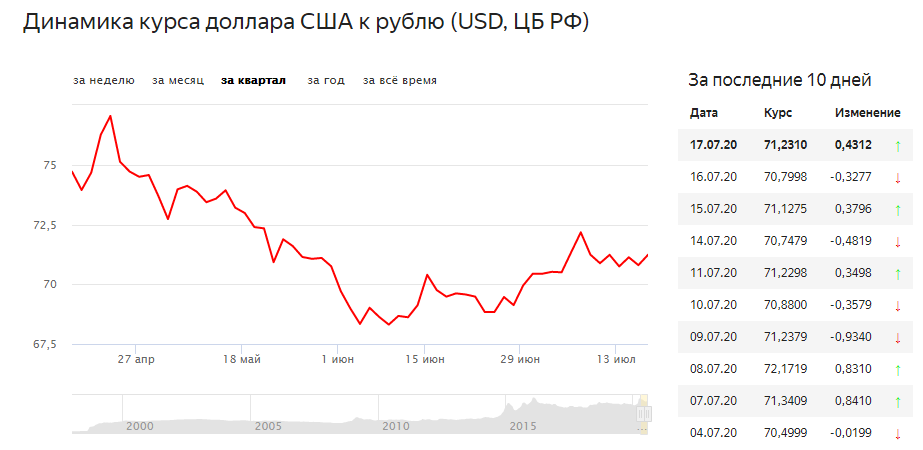

Прогноз курса доллара, евро и рубля на апрель-2021

В марте курс гривны продемонстрировал незначительное укрепление относительно евро и доллара, несмотря на то, что в конце месяца последний несколько вырос. Так, с 1 числа национальная валюта укрепилась по отношению к доллару на 6 копеек — до 27,88 грн, а относительно евро на 13 коп. — до 32,72 грн.

С чем связаны такие колебания гривны, что будет с курсом валют в Украине в апреле и что на него повлияет — в материале .

Рост курса доллара в Украине: причиныПосле укрепления национальной валюты на протяжении марта с 24 числа гривна начала ослаблять свои позиции относительно доллара, доходя до отметки 28 грн за доллар. В ближайшее время валюта останется в этом районе, объясняет управляющий партнер компании «Атлант Финанс» Юрий Нетесаный. По его словам, в основном это связано с довольно умеренными продажами ОВГЗ.

«Это было ожидаемо. Как мы прогнозировали ранее, снижение Министерством финансов доходности ценных бумаг до менее чем 12% годовых приведет к сокращению покупки данных бумаг нерезидентами и другими инвесторами. Так и произошло. Но, учитывая достаточные остатки гривны и валюты на казначейских счетах, министерство уменьшает ставку, рассчитывая на то, что инвесторы согласятся и далее покупать ОВГЗ, однако этого не произойдет, поэтому осенью следует ожидать увеличения ставок и объемов продаж ОВГЗ».

Юрий Нетесаный

Партнер «Атлант-Финанс»

Юрий Нетесаный

Партнер «Атлант-Финанс»

Эксперт также добавил: пока следует ожидать, что спрос на валюту будет больше, чем предложение, но покупатели не готовы платить свыше 28 грн за доллар, поэтому котировки будут находиться на этом уровне еще некоторое время.

По словам аналитика инвесткомпании Concorde Capital Евгении Ахтырко, на прошлой неделе спрос на валютном рынке превышал предложение. Так, преимущество быстро перешло к продавцам, которые пытались подтянуть курс к отметке 28 грн за доллар, однако рядом с этой отметкой рынок нашел уровень сопротивления.

Подписывайтесь на нас в Google News!«Пока трудно делать выводы относительно того, был ли скачок курса на прошлой неделе ситуативным явлением или предложение валюты на рынке уже недостаточное для того, чтобы удерживать курс на уровне примерно 27,7 грн за доллар, как это было на протяжении предыдущих недель», — отметила она.

В то же время аналитики Ukraine Economic Outlook отмечают, что евро, напротив, ослаб с 33 грн до 32,95 грн, что связано со снижением курса на прошлой неделе из-за ухудшения ситуации с заболеваемостью в Германии и Франции и высокой вероятностью усиления карантина в этих странах.

Прогноз курса доллара, евро и рубля на апрель и факторы влияния на валютыПо словам Ахтырко, ситуацию на валютном рынке, которую мы наблюдаем с начала года, можно обозначить как медленную ревальвацию. По ее словам, в настоящее время факторов, которые могли бы существенно изменить ситуацию на рынке, нет. С одной стороны, увеличения спроса на валюту, учитывая низкую деловую активность и слабые перспективы усиления импорта, не ожидается. С другой стороны, нет и очевидных источников увеличения предложения валюты на рынке.

По ее словам, в настоящее время факторов, которые могли бы существенно изменить ситуацию на рынке, нет. С одной стороны, увеличения спроса на валюту, учитывая низкую деловую активность и слабые перспективы усиления импорта, не ожидается. С другой стороны, нет и очевидных источников увеличения предложения валюты на рынке.

«Возможно, что в апреле сезонная ревальвация курса будет мощнее. В то же время мы не можем исключать, что под влиянием определенных новостей среди участников рынка могут усилиться девальвационные ожидания, а это может помешать этому тренду», — пояснила она.

По словам Нетесаного, в апреле гривна усилится благодаря активной стадии посевной кампании, что приведет к большему предложению валюты на межбанке со стороны аграриев при условии стабильного спроса. В результате в апреле следует ожидать курс в диапазоне 27,5 — 28 грн за доллар.

Эксперты Ukraine Economic Outlook уточняют, что до 4 апреля курс в Украине будет колебаться в коридоре 27,85 — 28,05 грн за доллар. Вместе с тем следует ожидать скачков в пределах 28,1 — 28,2 грн за доллар в отдельные торговые часы, однако после этого курс вновь будет возвращаться к показателям 27,6 — 27,8 грн за доллар.

Вместе с тем следует ожидать скачков в пределах 28,1 — 28,2 грн за доллар в отдельные торговые часы, однако после этого курс вновь будет возвращаться к показателям 27,6 — 27,8 грн за доллар.

«Сейчас по курсу мы никакого тренда не видим. Гривна остается стабильной, а колебания замечаем только незначительные. В апреле так все и останется».

Сергей Фурса

инвестиционный банкир

Сергей Фурса

инвестиционный банкир

Что касается евро, то, по словам Нетесаного, эта валюта в апреле будет терять свои позиции быстрее, чем доллар.

«Для этого есть несколько предпосылок: во-первых, это усиление гривны относительно других валют, а во-вторых, ослабление евро на мировом валютном рынке, где в следующем месяце евро стоит ожидать в узком коридоре 1,16 — 1,18 за доллар, в котором валюта будет находиться большую часть апреля.По отношению к гривне евро в узком диапазоне следует ожидать в пределах 32,0 — 33,00, а в широком — 31,5 — 33,5 грн», — прогнозирует он.

А вот благоприятные времена для рубля завершаются, поэтому стоит ожидать, что гривна усилится и по отношению к российской валюте. Причин для этого много, но самая главная — завершение отопительного сезона, что приведет к снижению спроса на природный газ, а позже и на нефть, хотя спрос на нее и так уменьшился из-за введения локдауна в ряде стран.

«Поэтому российский рубль стоит ожидать в узком коридоре 0,36 — 0,37 грн, а в широком 0,35 — 0,38 грн», — говорит эксперт.

Покупка доллара и евро в апреле-2021По словам Нетесаного, в апреле может появиться возможность для покупки валюты. Так, доллар стоит покупать, если его стоимость снизится до уровня 27,5 грн, а евро — примерно до 31,5 грн.

Ошибка в тексте? Выделите её мышкой и нажмите: Ctrl + EnterБКС Экспресс — новости фондового рынка и экономики.

Статьи об инвестициях и финансовых инструментах. Котировки акций, графики онлайн. Технический и фундаментальный анализ. Комментарии и прогнозы аналитиков Micron Technology (MU) — американская корпорация, известная своей полупроводниковой продукцией, основную часть которой составляют чипы памяти DRAM и NAND. Компания занимает около 5% на рынке полупроводников.

Статьи об инвестициях и финансовых инструментах. Котировки акций, графики онлайн. Технический и фундаментальный анализ. Комментарии и прогнозы аналитиков Micron Technology (MU) — американская корпорация, известная своей полупроводниковой продукцией, основную часть которой составляют чипы памяти DRAM и NAND. Компания занимает около 5% на рынке полупроводников.Торговый план: покупка акций Micron Technology на Санкт-Петербургской бирже от уровня $83,5 с целью $92 на срок до 4 месяцев. Потенциальная доходность составляет около 10,2%. Уровень риска — средний.

Почему интересны акции

• Январская просадка акций создала интересную возможность для покупок. В районе $76 по бумагам MU проходит уровень поддержки. Акции начали отскакивать от него. При прохождении $88 бумаги могут протестировать $92.

• По заявлению руководства Micron Technology, ожидается сильный финансовый 2022 г. из-за роста цен на полупроводники. «Заказчики ПК комплектующих корректируют закупки памяти и накопителей из-за нехватки компонентов, не относящихся к памяти, которые необходимы для завершения сборки ПК», — сообщил генеральный директор Санджай Мехротра. Согласно прогнозу Refinitiv, в ближайшие 12 мес. прибыль на акцию может вырасти на 41,4%, а выручка — на 20,3%.

Согласно прогнозу Refinitiv, в ближайшие 12 мес. прибыль на акцию может вырасти на 41,4%, а выручка — на 20,3%.

• Общий драйвер роста для отрасли в целом — развитие технологий виртуальной реальности, интернета вещей, центров обработки данных, облачных технологий, электромобилей и 5G. На мобильное направление бизнеса Micron приходится 25% выручки предприятия. Смартфоны с технологией 5G использует на 50% больше чипов DRAM и вдвое больше NAND. Поставки таких девайсов могут увеличиться на 40% в 2022 г.

• Недооценка по мультипликаторам относительно медианных значение по группе сопоставимых компаний. Показатель P/S (капитализация / выручка) равен 3,2 при медиане 6,1. Мультипликатор P/CF (капитализация / операционный денежный поток) составляет 6,6 против 20,8. Форвардные мультипликаторы подтверждают картину.

• Медианный таргет аналитиков на 12 мес. — $110. Это предполагает примерно 32% потенциал роста от уровня четверга, 03.02.22.

• Исторически не очень высокая волатильность бумаг по сравнению с общим рынков. Бета бумаг за 5 мес. составляет 1,2. В среднем это означает, что при росте S&P 500 на 1% бумаги растут на 1,2%. При падении ситуация в противоположную сторону.

Бета бумаг за 5 мес. составляет 1,2. В среднем это означает, что при росте S&P 500 на 1% бумаги растут на 1,2%. При падении ситуация в противоположную сторону.

Риски

— Высокая конкуренция в индустрии и нападки регуляторов.

— Общий риск снижения рынка США.

БКС Мир инвестиций

долларовых квитанций как позиционирование и технический вес для продажи

Иллюстрация банкнот доллара США, швейцарского франка, британского фунта стерлингов и евро, сделанная в Варшаве 26 января 2011 года. REUTERS/Kacper Pempel/File Photo

Зарегистрируйтесь сейчас БЕСПЛАТНО неограниченное количество доступ к Reuters.com

Регистрация

- Индекс доллара упал до двухмесячного минимума

- Фунт стерлингов продолжает ралли

НЬЮ-ЙОРК, 13 января (Рейтер) — Доллар упал по отношению к корзине валют в четверг до двух- месячный минимум, на следующий день после данных, показавших ожидаемый всплеск U. Потребительские цены в США в декабре не придали нового импульса усилиям Федеральной резервной системы по нормализации политики.

Потребительские цены в США в декабре не придали нового импульса усилиям Федеральной резервной системы по нормализации политики.

Валютный индекс доллара США, который отслеживает курс доллара по отношению к шести основным валютам, снизился на 0,2% до 94,791, самого низкого уровня с 10 ноября. Индекс, выросший на 6,3% в 2021 году, за неделю снизился примерно на 1%. на пути к худшему результату за неделю примерно за восемь месяцев.

«В преддверии нового года позиции по доллару были сильно смещены в сторону длинных позиций», — сказал Мазен Исса, старший валютный стратег TD Securities.

Зарегистрируйтесь сейчас и получите БЕСПЛАТНЫЙ неограниченный доступ к Reuters.com

Зарегистрируйтесь

«Вчерашние данные по инфляции в сочетании с показаниями (председателя ФРС Джерома) Пауэлла на слушаниях по его кандидатуре в основном соответствовали тому, что рынки уже позиционировали, — сказал Исса. «Не было ничего существенно нового».

«Не было ничего существенно нового».

Ежемесячные данные по потребительской инфляции в США за декабрь, опубликованные в среду, были на долю выше прогноза, а рост потребительских цен в годовом исчислении, как и ожидалось, составил 7% — это самый большой скачок с июня 1982 года.читать дальше

Тем не менее, трейдеры не считают эти данные по инфляции слишком сильным изменением и без того агрессивной ФРС. Учитывая, что рыночная цена уже по крайней мере три раза повышала процентные ставки, некоторые инвесторы снизили ставки на дальнейший рост доллара.

Пауэлл во вторник не дал четких указаний на то, что ФРС торопится ускорить планы по ужесточению денежно-кредитной политики, оказывая некоторое понижательное давление на доллар США, который в последние недели выиграл от ожиданий быстрого темпа нормализации политики.

Инфляция цен производителей в США замедлилась в декабре, так как стоимость товаров снизилась на фоне признаков того, что растянутые цепочки поставок начали ослабевать, обнадеживающие признаки того, что инфляция, вероятно, достигла своего пика. читать дальше

читать дальше

В то время как продолжающаяся высокая инфляция все больше съедает карманы американцев, глава Федеральной резервной системы Лаэль Брейнард в четверг стала последним и самым высокопоставленным главой центрального банка США, который дал понять, что ФРС готовится начать повышение процентных ставок в марте. читать дальше

Исса из TD Securities частично объяснил давление продаж на доллар техническими факторами, когда евро в среду поднялся выше 1 доллара.14 уровень впервые с середины ноября.

«Как только мы преодолели этот уровень в 1,14 доллара, игроки импульса, вероятно, переключились на продажу долларов на этом ходу», — сказал он.

Спекулянты Международного валютного рынка завершили 2021 год с чистой длинной позицией по доллару, которая была близка к самой большой за два года.

«Масштаб распродажи доллара, безусловно, должен частично указывать на позиционирование», — написал аналитик MUFG Дерек Халпенни в исследовательской заметке.

Австралийский доллар, который часто считается ликвидным индикатором аппетита к риску, вырос на 0,07% до 0,7289 доллара, самого высокого уровня с середины ноября.

Ослабление доллара помогло поднять канадский доллар третий день подряд.

В другом месте биткойн упал на 2,71% до 42 743,01 доллара, изо всех сил пытаясь избавиться от давления продавцов, которое привело к его пятимесячному минимуму в 39 558,70 доллара в понедельник.

Зарегистрируйтесь сейчас и получите БЕСПЛАТНЫЙ неограниченный доступ к Reuters.com

Регистрация

Дополнительная отчетность Томми Уилкса в Лондоне и Тома Уэстбрука в Сиднее; Под редакцией Алекса Ричардсона, Джонатана Оатиса и Чизу Номиямы

Наши стандарты: Принципы доверия Thomson Reuters.

Прогноз процентной ставки | Kiplinger

Обзоры экономики Kiplinger написаны сотрудниками нашего еженедельника Kiplinger Letter и больше нигде не доступны. Щелкните здесь, чтобы получить бесплатный выпуск The Kiplinger Letter или получить дополнительную информацию.

Если вы уже подписаны на печатную версию Letter , нажмите здесь, чтобы бесплатно добавить доставку по электронной почте и цифровую версию.

Председатель Федеральной резервной системы Джером Пауэлл намекнул на более агрессивный подход к повышению процентных ставок для борьбы с инфляцией. Его слова были сделаны на пресс-конференции в конце января. Он ожидает, что к концу 2022 года инфляция упадет ниже 3%. Но Пауэлл обеспокоен тем, что уровень инфляции в 2021 году, близкий к 7%, может привести к тому, что предприятия и работники увеличат свои ожидания относительно будущей инфляции, тем самым подняв цены и заработную плату в самосбывающемся пророчестве.

В результате ожидается пять повышений ставок по федеральным фондам в этом году, первое из которых произойдет 16 марта. Пауэлл также ожидает, что ФРС начнет продавать казначейские и ипотечные ценные бумаги со своего баланса в этом году. Ожидайте, что об этом будет объявлено на заседании ФРС 4 мая, а продажи начнутся в июне.

Краткосрочные процентные ставки будут расти вместе со ставкой по федеральным фондам. Кредитные ставки по линии собственного капитала обычно связаны со ставкой по федеральным фондам и меняются синхронно.Ставки по краткосрочным потребительским кредитам также будут затронуты. Ставки по автокредитам могут вырасти, но в меньшей степени.

Долгосрочные ставки, такие как ипотечные кредиты, не подвергаются прямому влиянию, когда ФРС поднимает короткие ставки, но они могут следовать за повышением краткосрочных ставок из-за текущей инфляционной среды. Ожидается, что доходность 10-летних казначейских облигаций вырастет до 2,2% к концу 2022 года. Повышение ставки по 10-летним облигациям также приведет к росту ставок по ипотечным кредитам, по сравнению с текущим средним показателем в 3,5% для 30-летних кредитов с фиксированной ставкой. , до 4.0% к концу 2022 года. 15-летняя ипотека с фиксированной ставкой вырастет с 2,8% до 3,3%.

Повышение ставки по 10-летним облигациям также приведет к росту ставок по ипотечным кредитам, по сравнению с текущим средним показателем в 3,5% для 30-летних кредитов с фиксированной ставкой. , до 4.0% к концу 2022 года. 15-летняя ипотека с фиксированной ставкой вырастет с 2,8% до 3,3%.

Ставки корпоративных высокодоходных облигаций немного выросли из-за неопределенности, вызванной недавним всплеском инфекции омикрон. Доходность облигаций с рейтингом CCC составляет 8,6%. Облигации AAA приносят 2,4%, а облигации BBB — 3,0%. Но по мере того, как всплеск инфекции ослабевает, эти показатели должны стабилизироваться или немного снизиться.

Источник: Комитет по открытым рынкам Федеральной резервной системы

Прогноз на завтра [Прогноз] Целевая цена акций в долларах США (USDINR) [завтра, еженедельно, ежемесячно]

Доллар США / Индийская рупия Прогноз движения на завтра Прогноз и целевые цены акций на завтра -USDINR Доллар США / Индийская рупия прогноз движения цены акций на завтра, неделю, месяц -Фондовая биржа FOREX MunafaSutra. ком

ком

Акции FOREX USDINR — акции Доллар США / Индийская рупия торгуются на FOREX

Эти прогнозы завтрашнего движения доллара США / индийской рупии (USDINR) предназначены только для завтрашней сессии. Нажмите здесь, чтобы увидеть краткосрочный, среднесрочный, долгосрочный прогноз и целевые цены акций доллара США / индийской рупии. или Посмотрите мнение экспертов о долларе США / индийской рупии USDINR здесь

Завтрашнее движение Прогноз доллара США к индийской рупии USDINR на 09 февраля 2022 года демонстрирует признаки укрепления.Либо за этой акцией следуют позитивные настроения, либо сюда попал слон.

Значение мунафа: 55 по состоянию на 09 ср. февраля 2022 г.

Если значение этого мунафа близко или приближается к 100, то акции могут демонстрировать восходящее движение. Однако, если это значение близко или приближается к 10, то эта акция вполне может показать нисходящее движение.

Если значение Munafa близко к 50, акции могут показать боковое движение.

Отчеты технического анализа для доллара США / индийской рупии USDINR здесь

Прогноз и ценовые ориентиры на краткосрочную, среднесрочную и долгосрочную перспективу для доллара США / индийской рупии USDINR здесь

Мнение экспертов, покупка Сигналы на продажу для доллара США / индийской рупии USDINR are here

Тенденция доллара США на этой неделе положительная, что означает, что целевые прогнозы роста доллара США имеют больше шансов.Цели доллара США на этой неделе: 74,64, 76,13 при росте и 74,64, 73,14 при снижении.

Целевой прогноз доллара США на 18 пт февраля 2022 г. 74,94, 74,94, 74,94 вверх и 74,34, 74,34, 74,34 вниз.

Целевой прогноз доллара США на 25 пт февраля 2022 г. 75,26, 75,11, 74,96 вверх и 74.02, 74.17, 74.32 вниз.

Целевой прогноз доллара США на 04 пт марта 2022 г. 75.57, 75,26, 74,95 вверх и 73,71, 74,02, 74,33 вниз.

Целевой прогноз доллара США на 11 пт марта 2022 г.

75,88, 75,42, 74,95 вверх и

73,4, 73,87, 74,33 вниз.

Целевой прогноз доллара США на 18 пт марта 2022 г. 76,59, 75,97, 75,35 вверх и 72,69, 73,31, 73,93 вниз.

Целевой прогноз доллара США на 25 пт марта 2022 г. 77,3, 76,33, 75,35 вверх и 71.98, 72,96, 73,93 вниз.

Тенденция доллара США в этом месяце является отрицательной, что означает, что целевые прогнозы доллара США на понижение имеют больше шансов. Цели доллара США на этот месяц: 75,3, 76,79 при росте и 73,81, 73,06 при снижении.

Целевой прогноз доллара США на март 2022 г. 75,5, 75,13, 74,76 вверх и 73,61, 73,99, 74,36 вниз.

Целевой прогноз доллара США на апрель 2022 г. 75,77, 75,3, 74.83 вверх, и 73,34, 73,82, 74,29 вниз.

Целевой прогноз доллара США на май 2022 г. 76,49, 75,89, 75,28 вверх и 72,62, 73,23, 73,84 вниз.

Целевой прогноз доллара США на июнь 2022 г. 77,21, 76,25, 75,28 вверх и 71,9, 72,87, 73,84 вниз.

Целевой прогноз доллара США на июль 2022 г.

77,85, 76,53, 75,2 вверх и

71,26, 72,59, 73,92 вниз.

Целевой прогноз доллара США на август 2022 г. 78,68, 77,04, 75,39 вверх и 70,43, 72,08, 73,73 вниз.

Первая цель роста и первая цель снижения — лучший и худший сценарии соответственно. В случае резкого подъема или резкого падения эти уровни будут служить максимальными диапазонами. Вторая восходящая и вторая нисходящая цели соответствуют обычному восходящему и нисходящему тренду соответственно. Третьи верхние и третьи нижние цели относятся к консолидированным торговым сессиям.

- 5-дневная скользящая средняя равна 74,69

- 20-дневная скользящая средняя равна 74,63

- 50-дневная скользящая средняя равна 74,89

| Дата | Изменения | Low | Объем | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Ср 09 февраля 2022 | 0,15% | 74.79610 | 74,80890 | 74,96120 | 74,76700 | NAN раз | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| создания вт 08 фев 2022 | 0,05% | 74,65780 | 74,69700 | 74,79590 | 74,57960 | NAN раз | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| пн 7 февраля 2022 | 0,03% | 74. 63810 63810 | 94.6381074.65670 | 94.6567074.78630 | 94.78630 | 74.57590 | 94.57590Nan Times | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| FRI 04 февраля 2022 | -0.01% | 74,64390 74,63710 74,87040 | 74,58060 NAN раз | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| чт 3 февраля 2022 | -0,32% | 74,85650 74,64400 74,93410 | 74,63050 NAN раз | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Ср 02 февраля 2022 | 0,18% | 74.74520 | 94.74520 94.7452074.88390 | 94.8839075.00380 | 74.67310 | Nan Times | ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Tue 01 Feb 2022 | 0.26% | 74,99940 74,75100 75,05430 | 74,42580 NAN раз | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| пн 31 января 2022 | -0,59% | 74,99940 74,55510 75,05430 | 74,52460 NAN раз | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| пт 28 января 2022 | -0,35% | 75. 24140 24140 | 952414074.99530 | 75.34660 | 75.34660 | 74.87740 | Nan Times | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||

| Thu 27 января 2022 | 0.25% | 75.07010 | 75.07010 | 95162 75.2559095.25590 | 952559075.31940 | 75.31940 | 75.06490 | 75.064990Nan Times |

Последние новости собираются из разных источников, и могут иметь положительное или негативное влияние на цены на акции на короткий срок. Посмотреть другие объявления и НОВОСТИ по доллару США / индийской рупии

График для: цен закрытия цен открытия дневных максимумов дневных минимумов объема торгуемой свечи

Видео, связанные с: прогнозом на завтра [прогноз] целевой курс доллара США (USDINR) [завтра, еженедельно, ежемесячно]

Основы хинди Как торговать на фондовом рынке фьючерсных опционов FnO

Видео на хинди Как стать успешным, богатым на рынке акций, как Джхунджхунвала, Виджай Кадия.

Точные шаги!

Точные шаги! Решение Федеральной резервной системы США по процентной ставке

Мы рекомендуем вам использовать комментарии, чтобы взаимодействовать с другими пользователями, делиться своими взглядами и задавать вопросы авторам и друг другу. Однако, чтобы поддерживать высокий уровень дискурса, который мы все привыкли ценить и ожидать, помните о следующих критериях:

Обогащайте разговор, а не мусор.

Сосредоточьтесь и не сбивайтесь с пути. Публикуйте только те материалы, которые относятся к обсуждаемой теме.

Будьте уважительны. Даже негативные мнения можно оформить позитивно и дипломатично. Избегайте ненормативной лексики, клеветы или личных нападок на автора или другого пользователя.

Расизм, сексизм и другие формы дискриминации недопустимы.

Расизм, сексизм и другие формы дискриминации недопустимы.- Использовать стандартный стиль письма. Включить пунктуацию, а также прописные и строчные буквы.Комментарии, написанные заглавными буквами и содержащие чрезмерное использование символов, будут удаляться.

- ПРИМЕЧАНИЕ : Спам и/или рекламные сообщения и комментарии, содержащие ссылки, будут удаляться. Номера телефонов, адреса электронной почты, ссылки на личные или бизнес-сайты, адреса Skype/Telegram/WhatsApp и т. д. (включая ссылки на группы) также будут удалены; саморекламные материалы или деловые предложения или PR (например, свяжитесь со мной для получения сигналов/совета и т. д.) и/или любые другие комментарии, содержащие личные контактные данные или рекламу, также будут удалены.Кроме того, любое из вышеупомянутых нарушений может привести к приостановке действия вашей учетной записи.

- Доксинг. Мы не разрешаем передачу личных или личных контактов или другой информации о каком-либо лице или организации.

Это приведет к немедленной блокировке комментатора и его аккаунта.

Это приведет к немедленной блокировке комментатора и его аккаунта. - Не монополизируйте разговор. Мы ценим страсть и убежденность, но мы также твердо верим в необходимость дать каждому возможность высказать свою точку зрения.Поэтому, в дополнение к гражданскому общению, мы ожидаем, что комментаторы будут высказывать свое мнение кратко и вдумчиво, но не так часто, чтобы это раздражало или оскорбляло других. Если мы получаем жалобы на лиц, которые захватывают тему или форум, мы оставляем за собой право запретить им доступ к сайту без права обращения в суд.

- Комментарии разрешены только на английском языке .

Виновные в спаме или злоупотреблениях будут удалены с сайта и им будет запрещено в дальнейшем регистрироваться в Investing.на усмотрение ком.

Текущие ставки по ипотечным кредитам не изменились по сравнению с прошлой неделей

По данным Freddie Mac, наиболее квалифицированные заемщики получают среднюю ставку 3,55% по 30-летней фиксированной ипотеке вторую неделю подряд.

Ставки по другим категориям кредитов были смешанными. 15-летний кредит с фиксированной ставкой снизился до 2,77%, в то время как средняя ставка по ипотеке с плавающей ставкой 5/1 выросла до 2,71%.

Процентные ставки по ипотечным кредитам за неделю, закончившуюся 3 февраля 2022 г. Динамика ипотечных ставокПроцентные ставки на этой неделе были смешанными:

- Текущая ставка по 30-летней ипотеке с фиксированной процентной ставкой составляет 3.

55% с уплатой 0,8 пункта, 0,01 процентного пункта без изменений с прошлой недели. Средняя ставка составила 2,73% за ту же неделю прошлого года.

55% с уплатой 0,8 пункта, 0,01 процентного пункта без изменений с прошлой недели. Средняя ставка составила 2,73% за ту же неделю прошлого года. - Текущая ставка по 15-летней ипотеке с фиксированной процентной ставкой составляет 2,77% с уплатой 0,7 пункта, ниже на 0,03 процентных пункта за неделю по сравнению с — неделей. В прошлом году средний показатель составил 2,21%.

- Текущая ставка по ипотеке с плавающей процентной ставкой 5/1 составляет 2,71% с уплатой 0,3 пункта, что на 0,01 процентного пункта выше по сравнению с предыдущей неделей.В прошлом году средний показатель составил 2,78%.

«В январе экономика потеряла некоторую динамику, в результате чего ставки по ипотечным кредитам остались без изменений по сравнению с прошлой неделей и относительно не изменились третью неделю подряд. Эта стагнация отражает экономическое влияние варианта COVID-19 Omicron, который, как мы полагаем, ослабнет в в ближайшие месяцы», — говорится в заявлении главного экономиста Freddie Mac Сэма Хатера. «Поскольку восстановление экономики продолжается весной и летом, ожидается, что ставки по ипотечным кредитам возобновят свою восходящую траекторию.Между тем, последние данные свидетельствуют о том, что спрос со стороны покупателей жилья продолжает расти, поскольку предложение остается низким, что приводит к росту цен на жилье».

«Поскольку восстановление экономики продолжается весной и летом, ожидается, что ставки по ипотечным кредитам возобновят свою восходящую траекторию.Между тем, последние данные свидетельствуют о том, что спрос со стороны покупателей жилья продолжает расти, поскольку предложение остается низким, что приводит к росту цен на жилье».

Ставка по ипотечному кредиту может существенно повлиять на то, сколько жилья вы можете себе позволить, и на размер ваших ежемесячных платежей.

Если вы купили дом за 250 000 долларов и внесли первоначальный взнос в размере 20 % — 50 000 долларов, — в итоге вы получите начальный остаток по кредиту в размере 200 000 долларов.По ипотечному кредиту в размере 200 000 долларов США с фиксированной ставкой на 30 лет:

- At 3% процентная ставка = $843 ежемесячных платежей (не включая налоги, страховку или сборы ТСЖ)

- At 4% процентная ставка = $955 ежемесячных платежей (не включая налоги, страхование,

- At 6% процентная ставка = 1199 долларов США ежемесячных платежей (не включая налоги, страхование или сборы ТСЖ)

- At 8% процентная ставка = 1468 долларов США ежемесячных платежей (не включая налоги, страхование или сборы ТСЖ)

Вы можете поэкспериментировать с ипотечным калькулятором, чтобы узнать, насколько более низкая ставка или другие изменения могут повлиять на ваши платежи. Калькулятор доступности жилья также может дать вам оценку максимальной суммы кредита, на которую вы можете претендовать, исходя из вашего дохода, отношения долга к доходу, процентной ставки по ипотеке и других переменных.

Калькулятор доступности жилья также может дать вам оценку максимальной суммы кредита, на которую вы можете претендовать, исходя из вашего дохода, отношения долга к доходу, процентной ставки по ипотеке и других переменных.

Другие факторы, определяющие сумму, которую вы будете платить каждый месяц, включают:

Срок кредита:

Выбор 15-летней ипотеки вместо 30-летней ипотеки увеличит ежемесячные платежи по ипотеке, но уменьшит сумму процентов, выплачиваемых в течение всего срока действия кредита.

Фиксированный по сравнению с ARM:

Ипотечные ставки по ипотечным кредитам с регулируемой ставкой регулярно переустанавливаются (после вводного периода), и ежемесячные платежи меняются вместе с ним. При фиксированной процентной ставке платежи по кредиту остаются неизменными на протяжении всего срока кредита.

Налоги, сборы ТСЖ, страхование:

Страховые взносы домовладельцев, налоги на недвижимость и взносы ассоциации домовладельцев часто включаются в ваш ежемесячный платеж по ипотеке. Проконсультируйтесь с вашим агентом по недвижимости, чтобы получить оценку этих расходов.

Проконсультируйтесь с вашим агентом по недвижимости, чтобы получить оценку этих расходов.

Ипотечное страхование:

Страхование ипотечного кредита стоит до 1% от стоимости вашего ипотечного кредита в год. Заемщики с обычными кредитами могут избежать частного ипотечного страхования, сделав первоначальный взнос в размере 20% или достигнув 20% собственного капитала. Заемщики FHA платят ипотечный страховой взнос в течение всего срока кредита.

Стоимость закрытия:

Некоторые покупатели финансируют расходы по закрытию своего нового дома за счет ссуды, что увеличивает долг и увеличивает ежемесячные платежи.Затраты на закрытие обычно составляют от 2% до 5% от цены продажи.

Реклама за деньги. Мы можем получить компенсацию, если вы нажмете на это объявление. ОбъявлениеНикогда не было лучшего времени, чтобы купить дом.

Специалисты по ипотеке помогут вам в этом. Нажмите ниже и запросите бесплатное предложение сегодня.

Нажмите ниже и запросите бесплатное предложение сегодня.

Ставки по ипотечным кредитам практически не изменились третью неделю подряд, так как рынки переваривают новости о том, что Федеральная резервная система, вероятно, повысит процентные ставки в следующем месяце.Отчет о занятости за январь в пятницу станет следующим важным сигналом того, как экономика реагирует на вариант Omicron, и может дать ключ к разгадке движения краткосрочных ставок по ипотечным кредитам.

Долгосрочное ожидание роста процентных ставок в ближайшие месяцы. Хотя невозможно рассчитать время рынка, потенциальные покупатели жилья должны помнить об этом, поскольку они планируют бюджет на дом, а нынешние домовладельцы должны рассмотреть вопрос о рефинансировании раньше, чем позже.

Недавнее повышение приближает ставки по ипотечным кредитам к 10-летним казначейским облигациям.Доходность 10-летних казначейских облигаций открылась на уровне 1,759% в четверг утром. Между 10-летними казначейскими ставками и средними 30-летними ипотечными ставками существует спред примерно в 1,8 процентных пункта.

Как ставки по ипотечным кредитам влияют на продажи жилья?Заемщики, особенно те, кто хочет рефинансировать, стекались, чтобы подать заявку на ипотечные кредиты на прошлой неделе. По данным Ассоциации ипотечных банкиров, общее количество заявок на кредит увеличилось на 12% по сравнению с предыдущей неделей за семидневный период, закончившийся 28 января.

- Общее количество заявок на покупку кредита увеличилось на 4% по сравнению с предыдущей неделей, но было на 7% ниже, чем на той же неделе в прошлом году.

- Количество заявок на рефинансирование увеличилось на 18% по сравнению с предыдущей неделей.

Однако по сравнению с той же неделей прошлого года количество заявок было на 50% меньше.

Однако по сравнению с той же неделей прошлого года количество заявок было на 50% меньше.

Отсутствие товарных запасов и высокий покупательский спрос продолжают увеличивать суммы кредитов. Средний размер кредита достиг нового максимума в 441 100 долларов.Предыдущий рекорд составлял 433 500 долларов.

Руководство по текущим ипотечным ставкам Должен ли я зафиксировать свою ипотечную ставку сегодня?Фиксация ставки, как только вы получите принятое предложение по дому (и найдете устраивающую вас ставку), может помочь гарантировать конкурентоспособную ставку и доступные ежемесячные платежи по ипотечному кредиту. Блокировка ставки означает, что ваш кредитор гарантирует вам согласованную ставку, как правило, на срок от 45 до 60 дней, независимо от того, что происходит со средними ставками.Фиксация конкурентоспособной ставки может защитить заемщика от повышения процентных ставок до закрытия ипотечного кредита

Может показаться заманчивым подождать, пока процентные ставки не упадут ниже, прежде чем получить блокировку ипотечной ставки, но это может быть необязательно. Спросите своего кредитора об опциях «с плавающей запятой», которые позволяют вам получить более низкую ставку, если рынок изменится в течение периода блокировки. Обычно они стоят несколько сотен долларов.

Спросите своего кредитора об опциях «с плавающей запятой», которые позволяют вам получить более низкую ставку, если рынок изменится в течение периода блокировки. Обычно они стоят несколько сотен долларов.

Дисконтные баллы — это способ для заемщиков снизить процентную ставку, которую они будут платить по ипотечному кредиту.Покупая баллы, вы фактически оплачиваете часть процентов, взимаемых банком по кредиту. В обмен на предоплату вы получаете более низкую процентную ставку, что может привести к более низкому ежемесячному платежу и экономии на общей стоимости кредита в течение всего срока его действия.

Скидка по ипотечному кредиту обычно стоит 1% от суммы кредита и может снизить процентную ставку до 0,25 процентных пункта. (Так, при ипотечном кредите в размере 200 000 долларов балл будет стоить 2000 долларов.) Точное снижение зависит от кредитора.Всегда консультируйтесь с кредитором, чтобы увидеть, сколько сокращения сделает каждый пункт.

Скидочные баллы начисляются только в том случае, если вы продержите дом достаточно долго. Продажа дома или рефинансирование ипотечного кредита до того, как вы окупитесь, приведет к короткому замыканию стратегии дисконтных баллов.

В некоторых случаях имеет смысл вложить дополнительные наличные деньги в счет первоначального взноса вместо дисконтных баллов. Если, например, более крупный авансовый платеж может помочь вам избежать уплаты премий PMI.

Какая хорошая процентная ставка по ипотеке?Хорошая ставка по ипотеке – это та, при которой вы можете с комфортом позволить себе ежемесячные платежи, а остальные параметры кредита соответствуют вашим потребностям. Учитывайте такие детали, как тип кредита (т. е. является ли ставка фиксированной или регулируемой), срок кредита, сборы за выдачу и другие расходы.

Тем не менее, сегодняшние ставки по ипотечным кредитам близки к историческим минимумам. Средние ставки Freddie Mac показывают, что заемщик с первоначальным взносом 20% и хорошим кредитным рейтингом мог бы получить, если бы он поговорил с кредитором на этой неделе.Если вы делаете меньший первоначальный взнос, имеете более низкий кредитный рейтинг или берете несоответствующую (или крупную ссуду) ипотеку, вы можете увидеть более высокую ставку. Ежедневные данные по ипотечным ставкам Money показывают, что заемщики с 700 кредитными рейтингами находят ставки около 3,6% прямо сейчас.

Средние ставки Freddie Mac показывают, что заемщик с первоначальным взносом 20% и хорошим кредитным рейтингом мог бы получить, если бы он поговорил с кредитором на этой неделе.Если вы делаете меньший первоначальный взнос, имеете более низкий кредитный рейтинг или берете несоответствующую (или крупную ссуду) ипотеку, вы можете увидеть более высокую ставку. Ежедневные данные по ипотечным ставкам Money показывают, что заемщики с 700 кредитными рейтингами находят ставки около 3,6% прямо сейчас.

Большинство ипотечных кредиторов используют ваш рейтинг FICO — кредитный рейтинг, созданный Fair Isaac Corporation — для определения вашего права на получение кредита.

Кредиторы будут запрашивать объединенный кредитный отчет, который объединяет информацию от всех трех основных бюро кредитной отчетности — Experian, Transunion и Equifax. Этот отчет также будет содержать вашу оценку FICO, сообщаемую каждым кредитным агентством.

Каждое кредитное бюро будет иметь различный балл FICO, и ваш кредитор обычно использует средний балл при оценке вашей кредитоспособности. Если вы подаете заявку на ипотеку с партнером, кредитор может основывать свое решение на среднем кредитном рейтинге между обоими заемщиками.

Кредиторы могут также использовать более подробный отчет о кредитах на жилищную ипотеку, который включает более подробную информацию, которая не будет отображаться в ваших стандартных отчетах, например историю занятости и текущую заработную плату.

В чем разница между процентной ставкой и годовой процентной ставкой по ипотеке?Заемщики часто путают процентную ставку и годовую процентную ставку (APR). Это понятно, поскольку обе ставки относятся к тому, сколько вы заплатите за кредит.Хотя термины похожи по своей природе, они не являются синонимами.

Процентная ставка – это то, что кредитор взимает с основной суммы займа. Думайте об этом как о базовой стоимости займа денег для покупки дома.

Думайте об этом как о базовой стоимости займа денег для покупки дома.

APR представляет собой общую стоимость заимствования денег и включает процентную ставку плюс любые сборы, связанные с получением кредита. Годовая процентная ставка всегда будет выше процентной ставки.

Например, кредит с 3.Процентная ставка 1% и сборы на сумму 2100 долларов будут иметь годовую процентную ставку 3,169%.

При сравнении ставок от разных кредиторов обратите внимание как на годовую процентную ставку, так и на процентную ставку. Годовая процентная ставка будет представлять реальную стоимость в течение всего срока кредита, но вам также необходимо учитывать, что вы можете заплатить авансом, а не со временем.

Как устанавливаются ставки по ипотечным кредитам? Кредиторы используют ряд факторов для ежедневного установления ставок.Формула каждого кредитора будет немного отличаться, но будет учитывать текущую ставку по федеральным фондам (краткосрочная ставка, установленная Федеральной резервной системой), ставки конкурентов и даже количество сотрудников, которые у них есть для гарантирования кредитов. Ваша индивидуальная квалификация также повлияет на предлагаемую вам ставку.

Ваша индивидуальная квалификация также повлияет на предлагаемую вам ставку.

Обычно ставки отслеживают доходность 10-летних казначейских облигаций. Средние ставки по ипотечным кредитам обычно примерно на 1,8 процентных пункта выше, чем доходность 10-летних облигаций.

Доходность имеет значение, потому что кредиторы не держат ипотеку, которую они создали, в своих книгах надолго. Вместо этого, чтобы высвободить деньги для дальнейшего выдачи кредитов, кредиторы продают свои ипотечные кредиты таким организациям, как Freddie Mac и Fannie Mae. Эти ипотечные кредиты затем упаковываются в так называемые ценные бумаги, обеспеченные ипотекой, и продаются инвесторам. Инвесторы будут покупать только в том случае, если они могут заработать немного больше, чем они могут на государственных облигациях.

Как получить лучшую ставку по ипотеке? Поиск лучшей ставки по ипотеке может означать более низкую и большую экономию. По данным Freddie Mac, в среднем заемщики, которые получают котировку ставки от одного дополнительного кредитора, экономят 1500 долларов в течение срока кредита. Эта цифра увеличивается до 3000 долларов, если вы получите пять котировок.

По данным Freddie Mac, в среднем заемщики, которые получают котировку ставки от одного дополнительного кредитора, экономят 1500 долларов в течение срока кредита. Эта цифра увеличивается до 3000 долларов, если вы получите пять котировок.

Лучшим ипотечным кредитором для вас будет тот, который может предложить вам самую низкую ставку и условия, которые вы хотите. Ваш местный банк или кредитный союз — это одно из мест, куда можно обратиться. Онлайн-кредиторы увеличили свою долю на рынке за последнее десятилетие и обещают получить предварительное одобрение в течение нескольких минут.

Присмотритесь к ценам, чтобы сравнить ставки и условия, и убедитесь, что у вашего кредитора есть тип ипотечного кредита, который вам нужен. Например, не все кредиторы выдают кредиты FHA, ипотечные кредиты, поддерживаемые USDA, или кредиты VA. Если вы не уверены в полномочиях кредитора, спросите его номер NMLS и поищите отзывы в Интернете.

Почему моя ипотечная ставка выше средней? Не все заявители получат самые лучшие ставки при получении новой ипотеки или рефинансировании. Кредитные баллы, срок кредита, типы процентных ставок (фиксированные или регулируемые), размер первоначального взноса, местоположение дома и размер кредита — все это влияет на ставки по ипотечным кредитам, предлагаемые отдельным покупателям жилья.

Кредитные баллы, срок кредита, типы процентных ставок (фиксированные или регулируемые), размер первоначального взноса, местоположение дома и размер кредита — все это влияет на ставки по ипотечным кредитам, предлагаемые отдельным покупателям жилья.

Ставки также варьируются между ипотечными кредиторами. Подсчитано, что около половины всех покупателей обращают внимание только на одного кредитора, в первую очередь потому, что они склонны доверять рекомендациям своего агента по недвижимости. Тем не менее, это означает, что они могут упустить более низкую ставку в другом месте.

По оценкамFreddie Mac, покупатели, получившие предложения от пяти разных кредиторов, в среднем набрали 0.Их процентная ставка на 17 процентных пунктов ниже, чем у тех, кто не получил несколько котировок. Если вы хотите найти лучшую ставку и срок для вашего кредита, имеет смысл сначала присмотреться к ценам.

Следует ли рефинансировать ипотечный кредит, когда процентные ставки падают? Определение того, подходит ли время для рефинансирования ипотечного кредита, зависит от ряда факторов. Большинство экспертов сходятся во мнении, что вам следует подумать о рефинансировании ипотеки, если ваша текущая ставка по ипотеке превышает сегодняшнюю ставку по ипотеке на 0.75 процентных пунктов. Некоторые говорят, что рефи может иметь смысл, если вы можете снизить ставку по ипотеке всего на 0,5 процентного пункта (например, с 3,5% до 3%). Не имеет смысла рефинансировать каждый раз, когда ставки немного снижаются, потому что плата за ипотеку сократит ваши сбережения.

Большинство экспертов сходятся во мнении, что вам следует подумать о рефинансировании ипотеки, если ваша текущая ставка по ипотеке превышает сегодняшнюю ставку по ипотеке на 0.75 процентных пунктов. Некоторые говорят, что рефи может иметь смысл, если вы можете снизить ставку по ипотеке всего на 0,5 процентного пункта (например, с 3,5% до 3%). Не имеет смысла рефинансировать каждый раз, когда ставки немного снижаются, потому что плата за ипотеку сократит ваши сбережения.

Многие из лучших ипотечных рефинансирующих кредиторов могут предоставить вам бесплатные котировки процентной ставки, чтобы помочь вам решить, оправдывают ли деньги, которые вы сэкономите на процентах, стоимость нового кредита. Попытайтесь получить цитату с мягкой проверкой кредитоспособности, которая не повредит Вашему счету кредита.

Вы можете увеличить процентную экономию, выбрав более короткий срок кредита, например, 15-летнюю ипотеку. Ваши платежи будут выше, но вы сможете со временем сэкономить на процентных платежах и быстрее погасить свой дом.

Насколько процентная ставка влияет на выплаты по ипотеке?

Как правило, чем ниже процентная ставка, тем ниже будут ваши ежемесячные платежи. Например:

- Если у вас есть ипотечный кредит на 300 000 долларов США с фиксированной ставкой на 30 лет и процентной ставкой 4%, ваш ежемесячный платеж составит 1 432 доллара США (не включая налоги на имущество и страховку).Вы заплатите в общей сложности 215 608 долларов США в виде процентов за весь срок кредита.

- Ежемесячный платеж по кредиту того же размера с процентной ставкой 3% составит 1264 доллара США. Вы заплатите в общей сложности 155 040 долларов США в виде процентов — экономия более 60 000 долларов США.

Вы можете использовать ипотечный калькулятор, чтобы определить, как различные ставки по ипотечным кредитам и авансовые платежи повлияют на ваш ежемесячный платеж. Рассмотрите шаги по улучшению вашего кредитного рейтинга, чтобы претендовать на более высокую ставку.

Процентные ставки на этой неделе были смешанными:

- Текущая ставка по 30-летней ипотеке с фиксированной процентной ставкой составляет 3.55% с уплатой 0,8 пункта, 0,01 процентного пункта без изменений с прошлой недели. Средняя ставка составила 2,73% за ту же неделю прошлого года.

- Текущая ставка по 15-летней ипотеке с фиксированной процентной ставкой составляет 2,77% с уплатой 0,7 пункта, ниже на 0,03 процентных пункта за неделю по сравнению с — неделей. В прошлом году средний показатель составил 2,21%.

- Текущая ставка по ипотеке с плавающей процентной ставкой 5/1 составляет 2,71% с уплатой 0,3 пункта, что на 0,01 процентного пункта выше по сравнению с предыдущей неделей.В прошлом году средний показатель составил 2,78%.

долларов США к MXN обменный курс | Последние новости и прогнозы для мексиканского песо

Акции: Котировки акций США в режиме реального времени отражают сделки, о которых сообщается только через Nasdaq; полные котировки и объем отражают торговлю на всех рынках и задерживаются не менее чем на 15 минут. Международные котировки акций задерживаются в соответствии с требованиями биржи. Основные данные компании и оценки аналитиков предоставлены FactSet. Авторское право © FactSet Research Systems Inc.Все права защищены. Источник: FactSet

Индексы: Котировки индексов могут быть в режиме реального времени или с задержкой в соответствии с требованиями биржи; обратитесь к отметкам времени для получения информации о любых задержках. Источник: FactSet

Рыночный дневник: Данные на странице обзора США представляют торговлю на всех рынках США и обновляются до 20:00. См. таблицу «Дневники закрытия» на 16:00. закрывающие данные. Источники: FactSet, Dow Jones.Источники: FactSet, Dow Jones

Источники: FactSet, Dow Jones.Источники: FactSet, Dow Jones

ETF Motors: Включает ETF и ETN объемом не менее 50 000. Источники: FactSet, Dow Jones

Облигации: Котировки облигаций обновляются в режиме реального времени. Источники: FactSet, Tullett Prebon

Валюты: Котировки валют обновляются в режиме реального времени. Источники: FactSet, Tullett Prebon

Товары и фьючерсы: Цены на фьючерсы задерживаются не менее чем на 10 минут в соответствии с требованиями биржи.Значение изменения в период между расчетом по открытому крику и началом торгов следующего дня рассчитывается как разница между последней сделкой и расчетом предыдущего дня. Значение изменения в другие периоды рассчитывается как разница между последней сделкой и самым последним расчетом. Источник: FactSet

Данные предоставляются «как есть» только для информационных целей и не предназначены для торговых целей. FactSet (a) не дает никаких явных или подразумеваемых гарантий любого рода в отношении данных, включая, помимо прочего, какие-либо гарантии товарного состояния или пригодности для конкретной цели или использования; и (b) не несет ответственности за любые ошибки, неполноту, прерывание или задержку, действия, предпринятые на основании каких-либо данных, или за любой ущерб, возникший в результате этого. Данные могут быть намеренно задержаны в соответствии с требованиями поставщика.

Данные могут быть намеренно задержаны в соответствии с требованиями поставщика.

Взаимные фонды и ETF: Вся информация о взаимных фондах и ETF, содержащаяся на этом дисплее, за исключением текущей цены и ценовой истории, была предоставлена Lipper, A Refinitiv Company, с учетом следующего: Авторские права © Рефинитив. Все права защищены. Любое копирование, переиздание или перераспределение контента Lipper, в том числе путем кэширования, кадрирования или аналогичными способами, категорически запрещено без предварительного письменного согласия Lipper.Lipper не несет ответственности за какие-либо ошибки или задержки в содержании, а также за любые действия, предпринятые в связи с этим.

Криптовалюты: Котировки криптовалют обновляются в режиме реального времени. Источники: CoinDesk (Биткойн), Kraken (все остальные криптовалюты)

Календари и экономика: «Фактические» цифры добавляются в таблицу после публикации экономических отчетов. Источник: Kantar Media

Канадский доллар вырастет, если Банк Канады возьмет на себя инициативу по повышению ставок :

Дата публикации:

03 декабря 2021 г. • 3 декабря 2021 г. • 2 минуты на чтение • Присоединяйтесь к обсуждению Денежные рынки ожидают, что в следующем году Банк Канады повысит пять раз – гораздо более ужесточение, чем ожидается от Федеральной резервной системы.Фото Reuters

• 3 декабря 2021 г. • 2 минуты на чтение • Присоединяйтесь к обсуждению Денежные рынки ожидают, что в следующем году Банк Канады повысит пять раз – гораздо более ужесточение, чем ожидается от Федеральной резервной системы.Фото ReutersСодержание статьи

ТОРОНТО — Аналитики придерживаются бычьих прогнозов по канадскому доллару, несмотря на неопределенность, связанную с вариантом Omicron COVID-19, ожидая восстановления цен на нефть и повышения процентных ставок Банком Канады перед Федеральной резервной системой США. .

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Согласно среднему прогнозу, проведенному агентством Рейтер с участием 32 стратегов, канадский доллар укрепится на 2.4% до 80 центов США за три месяца по сравнению с 80,64 центов США в прогнозе прошлого месяца.

Затем ожидалось, что через год он укрепится до 81,30 цента США.

«Мы ожидаем, что Банк Канады повысит ставки раньше, чем ФРС в следующем году, и ожидаем, что цены на нефть восстановятся по сравнению с текущими показателями», — сказал Грег Андерсон, глава отдела глобальной валютной стратегии BMO Capital Markets в Нью-Йорке. «Это оба позитивных фактора для канадца».

«Это оба позитивных фактора для канадца».

В октябре Банк Канады стал первым центральным банком страны G7, отказавшимся от количественного смягчения, и дал понять, что может начать повышение процентных ставок в апреле.Он должен принять решение по процентной ставке на следующей неделе.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Денежные рынки ожидают пятикратного повышения Банком Канады в следующем году – гораздо более ужесточения, чем ожидается от Федеральной резервной системы.

Данные на этой неделе показали экономику Канады https://www.reuters.com/world/americas/canadian-economy-posts-annualized-gain-54-q3-october-gdp-seen-up-08-2021-11- 30 росли в годовом исчислении на 5.4% в третьем квартале, превзойдя ожидания аналитиков, и рост, скорее всего, ускорился в октябре благодаря восстановлению производства.

«Канада довольно далеко продвинулась в восстановлении после пандемии по сравнению с большинством других стран ОЭСР, и в следующем году она должна извлечь выгоду из прямых иностранных инвестиций, которые, вероятно, вырастут», — сказал Андерсон.

Недавнее наводнение в западной провинции Британская Колумбия, которое отрезало крупный порт от остальной части Канады, может повлиять на экономический рост в четвертом квартале.

Объявление

Это объявление еще не загружено, но ваша статья продолжается ниже.

Содержание статьи

Кроме того, цена на нефть, один из основных экспортных товаров Канады, с октября упала примерно на 20% под давлением роста числа случаев коронавируса в Европе и обнаружения возможно устойчивого к вакцине варианта Omicron.

Но аналитики ожидают, что канадец справится.

«Мы извлекли уроки из прошлого: любое серьезное влияние, оказываемое вариантами, постепенно сводится на нет, а затем игнорируется рынками», — сказал Саймон Харви, старший аналитик валютного рынка Monex Europe и Monex Canada.

«В наших прогнозах на 2022 год мы предусматриваем улучшение условий глобального роста и, следовательно, спроса на нефть, а также возвращение ястребиных центральных банков к своим циклам нормализации».

© Thomson Reuters 2021

Поделитесь этой статьей в своей социальной сети

Реклама

Это объявление еще не загружено, но ваша статья продолжается ниже.

Главные новости Financial Post

Подпишитесь, чтобы получать ежедневные главные новости от Financial Post, подразделения Postmedia Network Inc.

Нажимая на кнопку подписки, вы соглашаетесь на получение вышеупомянутого информационного бюллетеня от Postmedia Network Inc. Вы можете отказаться от подписки в любое время, нажав на ссылку отказа от подписки в нижней части наших электронных писем. Постмедиа Сеть Inc. | 365 Bloor Street East, Торонто, Онтарио, M4W 3L4 | 416-383-2300Спасибо за регистрацию!

Приветственное письмо уже в пути. Если вы его не видите, проверьте папку нежелательной почты.

Следующий выпуск Financial Post Top Stories скоро будет в вашем почтовом ящике.

Мы столкнулись с проблемой при регистрации. Пожалуйста, попробуйте еще раз

Комментарии

Postmedia стремится поддерживать живой, но вежливый форум для обсуждения и призывает всех читателей поделиться своим мнением о наших статьях.

Расизм, сексизм и другие формы дискриминации недопустимы.

Расизм, сексизм и другие формы дискриминации недопустимы. Это приведет к немедленной блокировке комментатора и его аккаунта.

Это приведет к немедленной блокировке комментатора и его аккаунта. 55% с уплатой 0,8 пункта, 0,01 процентного пункта без изменений с прошлой недели. Средняя ставка составила 2,73% за ту же неделю прошлого года.

55% с уплатой 0,8 пункта, 0,01 процентного пункта без изменений с прошлой недели. Средняя ставка составила 2,73% за ту же неделю прошлого года. Однако по сравнению с той же неделей прошлого года количество заявок было на 50% меньше.

Однако по сравнению с той же неделей прошлого года количество заявок было на 50% меньше.